アイフルの審査が厳しいか?についていうと、断じて厳しいわけではありません。

アイフルの審査通過率は39.3%とのデータがあり、申込者の約4割は審査に通る高い確率です。

しかし一方では、審査が厳しくて落ちたという意見も見られます。

初めてアイフルに借り入れや申し込みをする人の場合、特に審査を通過できるか不安に感じる人も多いでしょう。

「アイフルの審査に落ちる理由を知りたい」

「アイフルの借入手順が知りたい」

本記事は、アイフルの審査が本当に厳しいのかや、審査をクリアするための通過基準、借入の流れをまとめました。

すぐ借り入れしたい人に向けて、審査時間を減らす裏技も紹介していきます。

アイフルはWebから24時間365日いつでも申し込みが可能で、最短18分融資※に対応しています。

お金借りるアプリもあるため、来店不要でバレないのもポイント。

ここまでは他の消費者金融にも共通するメリットですが、アイフルの最大の特徴は、サポートサービスが充実しているところです。

アイフルの公式サイトには、チャットによる相談サービス「ぽっぽくん」が設置されているため、申し込み前に分からない点を手軽に解決できます。

他社のようなAIによる自動回答ではなく、オペレーターに直接繋いで不明点を解決できるのがポイント。

チャットサービスは、アイフルのLINE公式アカウントのお友達登録でも利用可能です。

返済や増額について相談したい際も、LINEですぐに相談できる便利さは他の消費者金融にはありません。

アイフルは初めて利用する人にとって、困った時にサポートがいる安心感があり、とても利用しやすいカードローンです。

アイフルの審査は厳しいわけではない?甘い?審査通過率のデータを見ると約4割が通過

アイフルの審査基準は、断じて厳しいわけではありません。

実際にアイフルが公式に公表している新規成約率の最新データを元に調査してみると、アイフルの審査通過率は39.3%となっています。

| 金融機関 | 審査通過率 |

|---|---|

| アイフル | 39.3% |

| プロミス | 40.8% |

| アコム | 39.9% |

| レイク | 26.6% |

※2024年2月時点

月次データ | 財務情報 | アイフル株式会社

マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ)

四半期データブック|新生フィナンシャル株式会社

月次データ|当社について|SMBCコンシューマーファイナンス株式会社

※SMBCモビットの審査通過率は未公表

プロミスやアコムにこそ劣りますが、申し込んだ中で約4割もの人が審査に通る結果です。

「審査難易度が甘い」という声もあれば、「審査が厳しい」との意見も多いアイフルですが、各消費者金融の新規成約率と比較すると平均的な数値でした。

世情があり下がっている傾向ではありますが、過去には成約率が50%近い数値を叩き出していたこともあり、申し込んだ人の半数が審査に通っているデータとなっています。

数あるおすすめのカードローンの中では高い通過基準になっており、アイフルの審査の難易度はそこまで厳しくない傾向です。

アイフルは銀行系グループでないため独自の厳しい審査基準を設けている

アイフルの審査で注目しておきたいポイントに、独自のスコアリングシステムを設けている点が挙げられます。

他の消費者金融は銀行系のグループに属しており、審査も銀行の基準に沿って少し厳しめに設定されています。

| 消費者金融 | 母体グループ |

|---|---|

| アイフル | 自社 |

| アコム | 三菱UFJフィナンシャルグループ |

| プロミス | SMBCグループ |

| レイク | SBI新生銀行グループ |

| ORIX MONEY(オリックスマネー) | オリックス・クレジット |

アイフルはお金を貸した人を基準に審査を行っているため、銀行系グループよりも審査基準が柔軟になる傾向です。

また女性向け商品の「SuLaLi」を取り扱っていることから、女性にも積極的な融資を行っています。全体の3割が女性で、初めての女性でも比較的審査に通りやすい傾向となっています。

今すぐWeb申込

アイフルの審査基準は2つ!最も重視されるのは本人の安定的な収入

まずはアイフルの審査基準に、自分が当てはまっているかを確認してみましょう。

アイフルの審査基準は以下の2つのみとなっています。

- 満20歳以上から69歳までの方が対象

- 安定的な収入があり返済能力が一定の基準以上ある方

このどちらも満たしている必要があるため、例えば未成年や69歳以上だと収入があっても審査に進めません。

年齢条件は基準が明確なので分かりやすいですが、ここで重要になるのが「安定的な収入」です。

本人に安定した収入があるかは、アイフルの審査で最も重視されるポイント。

安定した収入とは、毎月継続して、ある程度の収入がある状態をいいます。

正社員はもちろん、パートやアルバイトでも定期的にシフトに入っている方であればこの条件を満たしているといえるでしょう。

ただし、例えば専業主婦や20歳以上の学生で実家からの仕送りで生活している学生など、仕事による本人の収入がない方は対象外になります。

申込条件に当てはまっているかどうかは、審査に進まずともアイフルの「1秒診断」で簡単に判明します。

年齢・職業・収入・他社借入状況を入力するだけで、個人が特定される情報は不要なため、まずは気軽に診断してみましょう。

今すぐ事前診断

審査で収入が重要さは理解できていても、どのくらい収入があれば審査に通るのか不安な方も多いでしょう。

アイフルの審査では、給与の金額よりも継続的に収入があるかが重要になります。

アルバイトで月収が3万円しかなくても、継続して働いていれば借り入れできる可能性はあります。

実際にアイフル利用者の割合は以下のとおりです。

| 職種 | 割合 |

|---|---|

| 正社員 | 61.8% |

| パート・アルバイト | 22.4% |

| 社長・代表者 | 7.6% |

| 嘱託 | 5.2% |

| 契約・派遣 | 3.0% |

パート・アルバイトの割合は20%以上で、他社と比較しても高い割合になっています。

たとえアルバイトで月あたりの給料が少なくても3~6ヶ月ほど勤務していれば、転職したばかりの人よりも有利と言えるでしょう。

公式サイトはこちら

金融機関の限度額は、「総量規制」という法律によって制限されています。

アイフルで一度に借りられるのは、年収の3分の1までがキャッシングできる金額となっているため注意しましょう。

例えばアルバイトの月収が5万円の場合は、20万円まで可能となります。

他社の借入額も総合されるため、すでに別の借入方法を試している場合は、総量規制の金額を超えると融資を受けられなくなるため注意しましょう。

アルバイト(雇用形態に関わらず)として働きはじめてまだ数か月の場合は「自分の年収」が把握できないことも多いはず。

この場合は「月収✕12=年収」の申告で問題ありません。

また、正社員等でボーナスの見込みがある場合は「月収✕12+ボーナス=年収」で計算し、申し込みをしましょう。

アイフルの審査に落ちる理由4つは?再度審査が行われるケースも紹介

銀行系の金融グループに属しておらず、柔軟な審査を行う傾向にあるアイフルですが、審査落ちしてしまう人が一定数いることも事実です。

審査に落ちる原因はさまざまですが、今回は特に影響を及ぼす4つの理由を以下にまとめました。

- 理由1:アイフルの審査基準を満たしていないから

- 理由2:虚偽の申し込みを行ったから

- 理由3:信用情報に傷があるから

- 理由4:アイフル以外での借り入れが多いから

少しでも心当たりがある場合は、事前にチェックしておきましょう。

アイフルの審査基準をそもそも満たしていないと審査には落ちる

「アイフルの審査基準」で紹介したように、申し込めるのは、20歳以上69歳以下で現在安定的に収入を得ている人です。

まずこの基準を満たしていなければ、審査には進めません。

アイフルの1秒診断では、たとえ何かしらの収入を得ていたとしても無職や専業主婦といった職業を選ぶと「借入不可能」と判断されます。

申込フォームでは、勤務先情報や雇用形態の入力が必須なため、以下に当てはまる人は申し込みの時点で弾かれてしまいます。

- 20歳未満である

- 70歳以上の高齢者である

- 専業主婦

- 無職

ただしアイフルでは個人事業主やフリーランスでも安定した収入があれば申込可能なため、会社勤めが必須条件ではありません。

もし少しでも仕事による収入があり、それを証明する書類が用意できるのであれば無職や専業主婦には当てはまらないため、職業欄の記入がよく分からない場合はフリーダイヤルに問い合わせしてみましょう。

正しく申し込みできると、審査に落ちるリスクを減らせる可能性があります。

どうやっても無職と判断されるのは、働いて得ているお金がない状態であったり、会社から内定を受けているけど現在未就業、年金のみが収入源などの場合です。

オープンになっている申込条件は審査を受けるための前提条件と言える内容なため、少しでも不安がある方は審査に落ちた記録が残る前に「1秒診断」を利用しましょう。

アイフルの申込時に虚偽の申告はNG!意図的でなくても審査には落ちる

アイフルに申し込む際に、住所や生年月日といった個人情報のほか勤務先での雇用形態や年収、他社での借入状況などさまざまな項目を入力します。

項目が多くてつい適当に入力してしまったり、収入を良く見せるために年収を水増しして申告するのは絶対NGです。

入力した情報が本人確認書類と違えば、再確認や情報の照合に時間を取られるため審査はスムーズに進みません。

それぞれの情報が違ったまま審査を進めるわけにはいかないため、確認が取れない状態が続けば審査落ちにつながります。

また勤務先情報や他社での借入状況も正しく入力しましょう。

アイフルは電話による勤務先への在籍確認を原則行わないとしていますが、代わりに在籍証明となる書類の提出が求められる可能性が高いです。

勤務先に関する嘘は社会保険証や給与明細書の提出でバレる上に、もし書類が提出できないとなると電話での在籍確認に切り替えられます。

申込情報に不自然な点があれば、本来必要がなくても収入証明書の提出が必要になる場合も。

他社借入状況についても、信用情報機関を通じて正しい数字はすぐに把握されるため虚偽申告は心証を悪くするだけです。

意図的でなかったとしても、虚偽申告を行った申込者は信用できないと判断され、審査落ちの十分な理由となります。

アイフルカード会員規約でも、契約後に申込時の虚偽申告が発覚したら即解約・残高の全額支払いを要求する旨の記載があるため、正確な情報の入力を意識してください。

アイフルの審査は信用情報に傷があると通過しない可能性が高い

過去に利用したローンやクレジットカードで、延滞した履歴が信用情報に残っていると、アイフルで審査で落ちる可能性が高くなります。

信用情報機関とは、各種ローンやクレジットカード、携帯電話の月々払いなどの「信用取引」に関する情報を管理する機関です。

アイフルでは、株式会社日本信用情報機構(JICC)と株式会社シー・アイ・シー(CIC)の2つに加盟しており、審査の際に他社での申込情報や契約内容、返済・支払状況などを照会します。

例えば「クレジットカードの引き落としが残高不足でできなかった」などの細かい支払い遅延も記録されているので要注意。

もし支払いや返済が長期間滞っていたり、保証会社が代理で支払っていたりの金融事故があると「異動情報」が記載されます。

以下のような状態になるとアイフルに限らず他の消費者金融や銀行カードローンでも審査通過は極めて厳しくなります。

- 返済日より61日以上または3ヶ月以上、返済の遅れ(延滞)があるもの、あったもの

- 利用者に代わって保証会社が代位弁済したもの

- 裁判所が破産を宣告(破産手続き開始が決定)したもの

信用情報の履歴は、最大5年間保存されます。

各信用情報機関で情報が共有されているため、金融商品によっては5年以上経過しても審査落ちしやすい状態が続く点にも注意しましょう。

延滞情報がまだ残っているか気になる方や、クレジットカードやローンの申込で原因不明の審査落ちを経験した方は、一度情報開示請求をするのをおすすめします。

情報開示はスマホや郵送で行うことができ、いずれの機関でも情報開示料として1,000円(税込)ほど必要です。

JICCの場合は、スマホからの開示ではアプリをダウンロードするか、本人確認書類の提出が必要となり開示結果は郵送で通知されます。

CICでスマホから開示請求を行う際は、クレジットカードを登録して情報の入力を進めるとスマホ画面ですぐに開示内容を確認することができます。

詳しい開示請求方法は、JICC公式サイトまたはCIC公式サイトで確認してみてください。

また信用情報機関と合わせて、過去にアイフルで金融事故を起こしていると社内で情報が保存されている可能性が高いです。

アイフルでの審査に関する情報は無期限で残せるため、5年や10年以上前のことでも審査に落ちる原因になり得ます。

幸いアイフルはどこの銀行系金融グループにも属していないため、影響は最小限だと考えられますが、アイフルで金融事故を起こした覚えがある方は、最初から別の消費者金融などに申し込む方が良いでしょう。

アイフルの審査が厳しく落ちるケースとは?他社でも借り入れをしている場合

アイフル以外にすでに他社でも借り入れをしている場合は、返済状況や借入金額によっては審査に落ちる可能性があります。

他社を利用しているからといって即審査落ちにはなりませんが、毎月の返済が今より増えるためより高い返済能力が求められます。

また他社ですでに総量規制ギリギリの金額の場合、融資できる金額がなく高確率で審査には落ちるでしょう。

アイフルは申込時に他社借入金額のみ記入欄がありますが、借入件数も審査に影響します。

金額的に総量規制の枠までまだ余裕があっても、借入件数が多いと借金返済のための借入を繰り返す多重債務が疑われる可能性も。

何件あるからNGといった明確な基準はありませんが、一般的に3件を超えてくると厳しく審査されます。

もしすでに他社だけで総量規制をオーバーしているのであれば、アイフル以外の消費者金融でも新規借入は不可能です。

総量規制外の銀行カードローンも、近年は多重債務防止のために借入件数が多い方への融資は非常に厳しくなっています。

借入額や借入件数は、多いより少ない方が審査では必ず有利に働くため、まずは借入残高が残り少ないところを完済するなど借り入れを減らすことを目指しましょう。

もし減らすことが難しい場合、アイフルでは他社でのローンをまとめる「かりかえMAX」の取り扱いがあります。

返済の一本化で毎月の返済額や金利が低くなるなど負担が軽くなる可能性があるため、こちらも検討してみてください。

アイフルの審査は一度ではない?再度審査が行われるケースとは?

審査に通過して無事お金が借りられ、順調に返済を進めていてもアイフルから再び返済時能力について審査される場合があります。

再審査となるタイミングは次の2つです。

- 増額審査を受けたいとき

- 契約から一定期間が経過したとき

1つは増額審査を希望している場合です。

もう1つは「途上与信」と呼ばれるもので、契約から一定期間経過後に利用状況や返済能力の再確認のために行われます。

貸金業法で、定期的に途上与信を行うことが義務付けられており、書類の提出は求められなくても信用情報機関への情報照会で審査が行われます。

1ヶ月の借入合計額が5万円以上で借入残高が10万円以上の人は毎月、借入残高が10万円以上ある人は3ヶ月ごとに行われます。(参照:貸金業法等改正に係る政府令の概要について)

もしアイフルで順調に返済を進めていても、他社で返済遅延を起こしてしまうと何らかの影響が出ると考えられます。

またアイフルが任意で行う途上与信もあり、勤務先の確認のほかに、借入額によっては収入証明書の提出が求められるケースも。

面倒だからと提出の要求を無視し続けていると、再審査に応じないと判断され最悪の場合、新規借入が停止される可能性があります。

勤務先や住まいの変更は速やかに届け出るよう利用規約に定められているため、再審査で初めて変更の事実が知られるとあまり印象は良くありません。

いずれにしても一定期間が経過すると再審査されるため、登録情報は常に最新に、他社も含めて返済は遅延なく行うように心がけましょう。

公式サイトはこちら

アイフルの審査が厳しい原因は意図的な虚偽申告と他社借入に関する不備があるとき

アイフルの審査時間は最短18分※で審査結果が出るとしているため、1時間や2時間でさえ遅いと感じる方もいるかもしれません。

18分で審査が完了するのは、スムーズに手続きが進む条件がすべて揃ったケースです。

お金が必要になるタイミングはどうしても他の人と被りやすく、時期や時間帯によっては翌日以降まで待つケースも。

審査が遅いのには具体的にどんな原因があるか、あまりに遅すぎると感じた場合はどのように対応すれば良いかを解説します。

アイフルは3月5月10月に申込者が増加する傾向!審査が厳しくても落ちることはある?

アイフルは審査対応時間を9時から21時としており、土日や祝日も原則この時間に審査を行っています。

時間帯で混みやすくなるのは、週を通して夕方以降です。

仕事終わりや夜のお出かけ前に急いで申し込む方が多いため、できるだけ日中のうちに申し込みまでは済ませておきましょう。

休日の前後や大型連休中も、まとまったお金が必要になったり使いすぎて金欠になったりと、申し込みが集中しやすいタイミングです。

年末年始に関しては審査そのものがストップしている可能性が高いため、その前後は特に混雑しやすくなります。(※新規申込は年末年始も対応)

大型連休でお金が足らなくなるかもと予想される場合は、時間に余裕を持ってあらかじめ契約しておくことがおすすめ。

忙しい方でもWebなら24時間申し込みが可能なため都合をつけやすく、カードレス契約を選ぶと郵送物もなくスマートに契約完了できます。

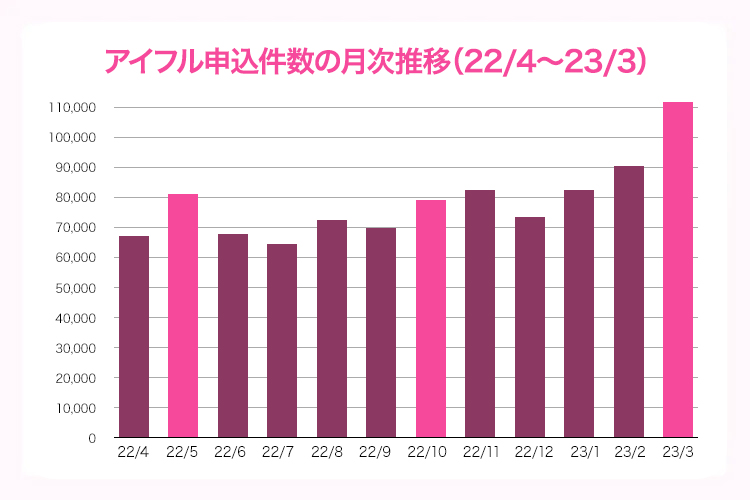

また、アイフルの月次データを見てみると、3月、5月、10月に申込者が増加する傾向があるようです。

3月は新生活準備などでまとまったお金が必要になり、5月はゴールデンウィーク、9月はお盆や夏季休暇での金欠が予想されます。

このようなタイミングで申し込むと審査が始まるまでに時間がかかるため、遅れるのを前提に審査結果を待ちましょう。

今すぐWeb申込

アイフルは申込内容に不備があると審査が遅れる!単なる記入ミスも影響

申込フォームには多くの記入事項が必要ですが、どの項目も審査や契約にとって非常に大事で正確さが必要不可欠です。

本人の情報に関わる部分は、もし本人確認書類と申込内容で異なればなりすましや犯罪を疑わなくてはなりません。

また、勤務先情報も収入の安定性を審査する上で大事な材料となるため、会社名などを適当に記入してしまうと審査に時間がかかります。

年収を実際より多く見積もり申告すると、会社の規模や年齢から不自然だと思われる場合も。

事実確認のため、追加で収入証明書が必要になるなど審査に余計な時間がかかってしまいます。

申告内容と実際の収入であまりに大きな剥離があると、不備ではなく意図的な虚偽申告と判断され審査通過は厳しくなります。

他社借入に関する不備も、単なる記入ミスでは片付けられずに審査に影響します。

申告内容と信用情報機関で照会した他社借入に差があると、こちらも事実確認に時間がかかる原因に。

それどころか、虚偽申告したと判断されて審査落ちの原因になってしまうため細心の注意が必要です。

アイフルでは消費者金融のカードローンだけでなくクレジットカードのキャッシングも申告が必要な他社借入に含まれます。

現在の借入件数や残高を正確に把握して正確な申告を行うと、審査はスムーズに進み借入実現への可能性がより高くなるでしょう。

アイフルからの連絡が届いていない場合はメールや電話の設定を確認しよう

特に混み合いそうなタイミングでもなく、申込内容に不備はないはずなのに、もう何時間も待たされているという場合、実は連絡が届いていないだけかもしれません。

審査結果の通知をメールで受け取っている場合、多くのダイレクトメールの中に埋もれていたり迷惑メールに振り分けられていたりする場合があります。

また、ドメイン指定で受信メールを限定していると、アイフルのドメインも指定していなければ申し込み完了メールすら届きません。

アイフルのメールは「@aiful.co.jp」のドメイン名で届くため、必ずこのアドレスのメールが届くよう設定してから申し込みを行いましょう。

審査結果を電話で受け取る場合、連絡先番号を勤務先や自宅にしていると非通知でかかってくる可能性があります。

非通知拒否設定にしているとこの電話に気づけないため、申し込みした日から審査結果が出るまでは設定を解除することがおすすめです。

もう1つの可能性として、正しく入力したはずの連絡先が間違っていることが考えられます。

Webから申し込んだ場合は、審査に入る前に必ず「申込完了メール」が届くため、これが無い場合は連絡が届いていないことになります。

もし連絡があまりに遅すぎる、審査結果の通知がいつまでたっても来ないなどの場合は、一度フリーダイヤル(0120-201-810)にその旨を問い合わせてみましょう。

なお、電話窓口の営業時間は9時~21時となっています。問い合わせの際はメールアドレスを口頭で伝えられるようにメモを用意しておくと問い合わせがスムーズです。

今すぐWeb申込

アイフルの審査を受ける一連の流れ!Web完結申込から返済までの借り方を解説

アイフルの審査基準を確認して通過できるとわかったら、実際に審査から借入までの流れをみていきましょう。

アイフルでお金を借りる一般的な流れは、以下のとおり。

- アイフルの公式Webサイト、アプリから申し込む

- 審査に必要な書類を準備して提出する

- アイフルから審査結果が来るのを待つ

- アイフルの提携ATMもしくは口座振込で借入

- アイフルの提携ATMもしくは口座振替で返済

申込から契約、返済までの流れをわかりやすく解説します。

アイフルの申し込み方法は3つ!バレないWeb申込がおすすめ

アイフルの申し込み方法は、下記の3つの方法があります。

- アイフルのWebサイト、アプリから申し込み

- 電話でアイフルコールセンターに申し込み

- 無人契約機・店頭窓口で申し込み

基本的に24時間いつでも申し込みできる「Web申し込み」がおすすめです。

今すぐWeb申込

申し込みや審査について不安があり、オペレータと相談しながら申し込みを進めたい場合は「電話」や「店頭窓口」がおすすめです。

それぞれについて詳しい借り方を解説していきます。

アイフルはアプリでもお金を借りることが可能で、Webサイトやアプリからの申し込みは、最もスムーズにお金を借りられます。

Webサイトやアプリからの申し込み手順について詳しく解説します。

まずは公式サイトから、申し込みフォームに進みましょう。

申し込みフォームに希望の契約額と利用用途を入力します。

自分がどのくらいの金額が必要か、あらかじめ計算しておきましょう。

特に金額が決まっていない場合は、10万円以下の少ない金額に設定しておくのがおすすめです。

最初は限度額が少ない方が借りすぎを防げるでしょう。

利用するうちに増額も可能なため、いきなり数十万円を希望するよりスムーズに申し込みできます。

50万円以上を希望する場合には、追加で収入証明書の提出が必要となります。

過去の給料明細を探したり、コピーをとったりと申し込み時にかかる手間が増えるため気をつけましょう。

申し込みが完了した後に、本人確認書類を提出して仮審査に進みます。

本人確認はスマホからの申し込みの場合、運転免許証をカメラで撮影し、アップロードするだけのためとても簡単です。

仮審査の結果は最短18分※ほどで、メールまたは電話で連絡がきます。

審査に通過したら、アイフルと契約する手続きをしましょう。

契約は手持ちのスマホやパソコンがあれば完了できます。

契約するにあたって郵便物が届くなどはないため、家族などの同居人にバレたくない人も安心です。

ちなみにアイフルの申し込みを取り消したい場合は、契約前(カード発行前)の段階であれば、キャンセルができます。

契約が完了すると、アイフルの提携ATMや振り込みで即日融資が可能となります!

借り入れの際はスマホアプリを使うと便利。

カードレスで24時間いつでも、近くのセブン銀行ATMからお金を借りることができます。

借り入れ方法については、「アイフルで即日融資を受けるならWeb申し込み後に店舗で借り入れがスムーズ」の項目で詳しく解説します。(ページ内スクロール)

アイフルのWeb申し込みに向いている人

- その場で手早くお金を用意したい

- 周りにバレないようにスマホだけでお金を借りたい

- 電話をかけたり店舗まで足を運ぶのが面倒

今すぐWeb申込

電話申し込みは、審査や借り入れについての相談を希望している人におすすめです。

まずは電話で、申し込みたい旨を伝えましょう。

アイフルの電話申し込みは、はじめて契約する人用と契約済みの会員用の別の電話番号が用意されています。

申し込みしたいけれどなかなか電話がつながらない…のような事態が起こりにくいのも嬉しいポイント。

また初めて消費者金融を利用する女性も安心して申し込めるように、女性専用ダイヤルでの対応を受け付けています。

電話での申し込みが済むと、そのまま審査が始まります。

Web申し込みとの違いは、審査の時点では本人確認の書類が必要ないところ。

電話申し込みは、先に審査だけ受け、その間に必要書類を準備できます。

手元に書類を揃えていないけど、スピーディーに申し込みしたい人にもおすすめです。

審査に通過すると、全国に設置されている無人店舗や店頭の窓口で契約の手続きを進めます。

このとき同時に、本人確認を行います。

契約が完了すると、店舗内に設置されているアイフルATMからその場で引き出すことができます。

セブン銀行やイオン銀行といった提携ATMを利用して、コンビニやスーパーで引き出しも可能です。

アイフルの電話申し込みが向いている人

- 分からないことを聞きながら申し込みたい

- 女性オペレーターに相談して手続きしたい

- パソコンやスマホで申し込みをするのが苦手

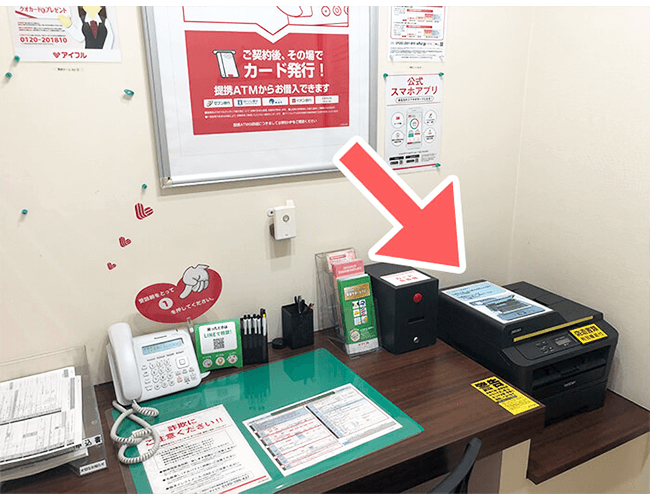

無人店舗や店頭から申し込みする場合も、大まかな流れは電話での申し込みと同様です。

まずはアイフルの無人契約ルームか、店頭窓口に来店して申し込みを進めましょう。

初めての人は無人契約ルームがどこにあるか、あまり意識したことがないかもしれませんが、駅周辺や道路沿いなどの至る所に設置されています。

東京や大阪といった都市部はもちろん、名古屋や博多といった地方都市にも数多く設置されています。

最寄りの無人契約店舗の場所は、以下のどちらかの方法で調べられます。

- 地図アプリで「アイフル」と検索する

- 公式サイトでアイフルの店舗を検索

申し込みは契約ルーム内の電話機からオペレーターに繋いで行います。

分からないことはその都度その場でオペレーターに相談しながら申し込みできます。

申し込みの完了後に、審査が行われます。

無人契約ルームや店舗で申し込む場合は、その場で審査結果が出るのを待機する必要があります。

審査状況にもよりますが、1時間以上待つケースもあるため、時間に余裕を持って来店しましょう。

審査に通るとその場で本人確認、契約手続きも完了します。

本人確認は免許証などの書類を、契約ルームのコピー機にセットするだけ。

わざわざ事前にコピーを用意する手間はありません。

借り入れの際に必要になるローンカードも、この際に発券機から発行されます。

契約が完了すると、その場でアイフルATMを利用し、借りることができます。

無人機・店舗での申し込みはこんな人に向いてる!

- 申し込みから借り入れまでその場で一気に済ませたい

- 外出のついでにお金を借りたい

- アイフルのオペレーターや担当者に相談しながら申し込みしたい

今すぐWeb申込

アイフルで本人確認に使える書類や収入証明書が必要になる場合をチェック

アイフルに申し込む際は、以下の書類を用意しましょう。

- 本人確認書類(運転免許証など)

- 収入証明書

本人確認書類は運転免許証など、写真付きの書類を用意しましょう。

運転免許証を持っていない場合は、以下のような書類でも代用可能です。

アイフルの本人確認に使える書類

- 本人名義の銀行口座

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

- 個人番号カード(表のみ)

免許証を持っていなくても、ほとんどの人は銀行口座を持っているため本人確認書類が用意できなくて困るケースは少ないです。

収入証明書は、次の条件に当てはまる場合に必要です。

アイフルで収入証明書が必要になる場合

- アイフルでの借入額が50万円を超える場合

- アイフルの利用額と他の貸金業者からの借入総額が100万円を超える場合

- 就業状況の確認、審査の過程で提出が必要と判断された場合

50万円以上の多額の借り入れのためには、収入証明書が必要となります。

また勤続年数が3ヶ月以下と短い場合も、提出の対象になる可能性があるため注意しましょう。

金額が10万円以下など少額の場合は、収入証明書の提出は不要になることが多いですが、念のため用意しておくことがおすすめです。

アイフルでは、次のような書類を収入証明書として提出できます。

アイフルの収入証明に使える書類

- 源泉徴収票

- 住民税決定通知書

- 給与明細書(直近2カ月分、賞与がある場合は1年以内の賞与明細書も)

- 確定申告書

- 所得証明書

いずれも最新のものが書類として有効となります。

もし、いずれも手元に無い場合、いつでも発行できる所得証明書を利用しましょう。

役場窓口で発行するほか、マイナンバーカードを持っていればコンビニのマルチコピー機でも発行でき、急ぎの時にも便利です。

アイフルで即日融資を受けるならWeb申し込み後に店舗で借り入れるのがスムーズ

最短で融資を受けたい人は、Web申し込みをしてから、アイフル店舗で借り入れするのが向いています。

店舗での申し込みは、契約後すぐにお金を借りられることは魅力ですが、申し込みをして審査結果が出るまで待つというムダな時間が発生します。

次のような方法で申し込むと、スムーズに手続きができます。

アイフルを最短で申し込む方法

- 先にWebで申し込み手続きを済ませておく

- 審査通知を待っている間に店舗へ向かう

- アイフルから届く審査結果を確認して契約手続き

- 店舗のアイフルATMでそのまま借り入れ

コンビニや銀行の提携ATMも可能ですが、一定のATM手数料が発生します。

提携ATMの利用は、近くにアイフル店舗がない場合にのみにしておくのがおすすめです。

今すぐWeb申込

アイフルは申し込みから借り入れまでをWeb上で完結できることがメリット

アイフルは申し込みから借り入れまでを、すべてWeb上で完結できるところがメリットです。

申し込みするにあたって「契約の案内」などの郵便物や、アイフルの店舗に入る場面を見られたといった理由で周りにバレる不安がありません。

ただしアイフルだけではなく、金融機関では、原則として勤務先への在籍確認の電話連絡が行われます。

アイフルの在籍確認は、利用者のプライバシーに配慮しており、会社名を名乗らず個人名で電話をかけてきてくれます。

「○○さんにアイフルから電話がきていた…」と噂になる心配はないため、安心です。

アイフルの取引はATMだけではなくコンビニや銀行の提携ATMからも可能

借り入れや返済といった取引は、アイフルATMだけではなくコンビニや銀行の提携ATMからも可能です。

アイフルが提携しているATMの一覧

- セブン銀行

- ローソン銀行

- イオン銀行

- 三菱UFJ銀行

- 西日本シティ銀行

- イーネットATM

- 親和銀行ATM

- 福岡銀行ATM(借入のみ)

- 熊本銀行ATM(借入のみ)

ただし提携ATMの利用の際には、以下の手数料がかかります。

| 取引金額 | 1〜9,999円 | 10,000円〜 |

|---|---|---|

| 手数料 | 110円 | 220円 |

近くにアイフルATMがなくても、どこでも取引できることは嬉しいですが、入金や出金の度に手数料が発生するため注意しましょう。

提携ATMを利用する場合は、セブン銀行を選ぶことがおすすめ。

セブンイレブン内に設置されているセブン銀行なら深夜でも取引できて、カードレスの手続きにも対応しています。

また、カードレスはローソン銀行にも対応しています。

- 最短での融資は「Web申し込み→電話連絡」

- 審査のスピードが最短18分※と業界最速

- アプリを使えばカードレスで取引できる

今すぐWeb申込

アイフルの返済方法は3つあり自分に合った方法を選べる

アイフルの返済方法は、「ATM、口座引き落とし、銀行振込」の3つから自分にあったものを選べます。

| 返済方法 | 返済手数料無料 | ポイント |

|---|---|---|

| ATM | ○ |

|

| 口座引き落とし | ○ |

|

| 銀行振込 | ○ |

|

どの返済方法が向いているか分からない人は、ATMでの返済がおすすめです。

スマホアプリを使用すればカードレスで取引でき、

「財布にアイフルカードが入っているのを見られたくない…」

「アイフルのローン専用カードを家に忘れてしまった!」

という心配がなく、セブン銀行ATMから返済できます。

普段仕事などで忙しく返済する時間がない人や、ATMで取引するのが面倒な人は「口座引き落とし」を利用しましょう。

毎月自動で引き落としされるため、支払い忘れの不安が少なくなります。

アイフルの審査は厳しいの甘いの?利用者にしか分からない結果や通過率の口コミ

ここからアイフルを利用した人の口コミを紹介します。

実際の利用者にしか分からないような審査や借り入れにかかった時間や限度額を確認してみましょう。

初めての利用で、20万円ほど借りました。

審査スピードは非常に速く、ストレスなく利用できます。

審査通過後もスムーズに手続きでき、カードを発行せずにすぐにお金を借りることができました。

ネットで申し込みをして、1時間ほどで審査結果が出ました。

金利が18%と高めなところが気になりますが、他の消費者金融も同じくらいの金利なので仕方ないと思いました。

初めての利用であれば30日間金利ゼロなのは助かります。

どこのカードローンが良いのか分からなかったため、CMでよく見かけるアイフルを利用しました。

携帯料金の支払いのために12,000円だけ借りたく、アイフルは1,000円単位での借り入れにも対応していたため、希望の金額を借りられました。

最初の限度額が5万円でこれだけしか借りられないのかと、残念な印象でした。

ただ返済するたびに限度額が増額されていき、1年後には50万円まで限度額を引き上げられました。

金利が高いので借りすぎると返済がかなり苦しくなっていきます。

調査した口コミの中で特に多かったのが「審査スピードが早い」といった声でした。

他社の消費者金融の口コミでは電話が繋がらない、審査に3時間以上待たされたなどの不満の声が多くありました。

アイフルではそのような口コミが少なく、早く利用できた点に満足している声が見られます。

店舗数が多く、契約しやすい点も評価されていました。

近くにアイフルの店舗がある人や、急ぎで利用したい人におすすめのカードローンと言えるでしょう。

アイフルへの申し込みがはじめての方は最大30日間無利になる

アイフルの申し込みが初めての人は、最大30日間無利息となります。

ただし30日間に適用されるのは、借り入れを開始した日からではなく、契約が完了した日からになります。

とりあえず契約だけしておいて、必要になったときに借り入れしようと考えている人は、無利息期間が無駄になってしまうため気をつけましょう。

また金利ゼロが適用されるのは、以下の商品を利用する場合です。

- アイフルキャッシングローン(通常のカードローン)

- ファーストプレミアムカードローン(新規申込者が対象)

- SuLaLi(女性向けカードローン)

アイフルおまとめローンや事業用のローンといった一部の商品は、無利息期間が適用されないため注意が必要です。

公式サイトはこちら

有効回答数:60件

調査期間:2020年8月25日 〜 2020年8月30日