消費者金融や銀行には様々な選択肢があり、最適なサービスの選び方に迷っている人も多いでしょう。

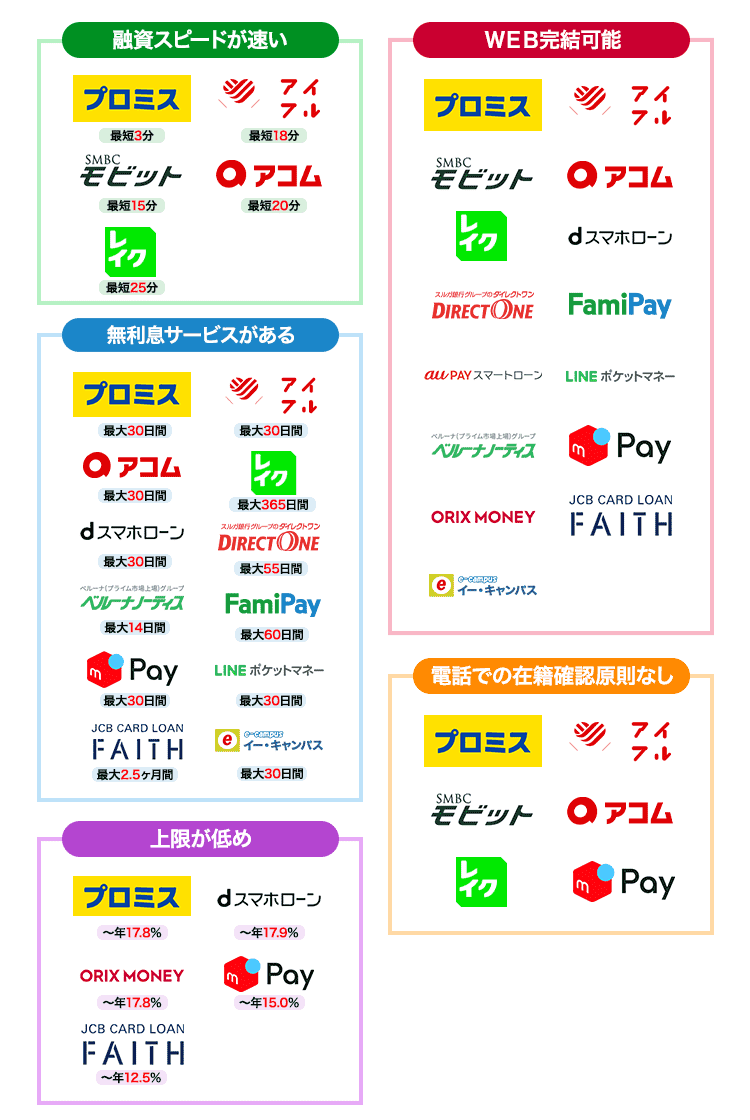

大手から中小まで、金利や利便性など特徴別に分類した、消費者金融の比較一覧は以下の通りです。

店舗に行かなくてもWeb完結で契約できる!

|

審査スピード

|

Web完結

|

在籍確認の電話・郵送物

|

無利息期間

|

|---|---|---|---|

|

最短3分

|

◎

|

原則なし

|

30~365日間

|

\ 最適な借入先を見つけよう! /

数ある消費者金融から2025年のおすすめをランキング形式でまとめました。

審査が楽で通りやすい?消費者金融おすすめランキング

- 1位 アイフル/最短18分のスピード融資

- 2位 プロミス/融資翌日から30日間無利息

- 3位 SMBCモビット/周囲にバレずに借りられる

- 4位 アコム/返済の日程や方法が自由に選べる

- 5位 レイク/無利息期間最大365日間

- 6位 ダイレクトワン/借入翌日から55日間無利息

- 7位 dスマホローン/最大3%の金利優遇

- 8位 au PAYスマートローン/申込スマホ完結

- 9位 ファミペイローン/1円単位で返済可能

- 10位 ベルーナノーティス/女性でも安心

- 11位 LINEポケットマネー/独自の審査基準

- 12位 オリックスマネー/優待や特典付き

- 13位 メルペイスマートマネー/売上金で返済可能

- 14位 イー・キャンパス/学生向けローン

- 15位 JCB CARD LOAN FAITH/最高金利12.5%

※掲載している金融機関は当サイトの独自調査により選出しております。

「おすすめの消費者金融が知りたい」

「消費者金融で借り入れやすいところはある?」

「借りるなら消費者金融と銀行どっちがおすすめ?」

このような疑問を持つ人に向けて、借りやすい消費者金融はどこか、新規成約率をもとにを審査の通りやすさを徹底比較。

希望条件に合わせて最適な借入先も紹介しているのでぜひ参考にしてください。

消費者金融のおすすめランキング15社をまとめて一覧で比較【最新年版】

数ある消費者金融の中から審査時間や無利息期間を比べ、2025年最新版のおすすめをランキング形式でまとめました。

その中でも特に借りやすい消費者金融の人気15社を一覧にまとめて比較しました。

| 消費者金融名 | 無利息期間 | 融資時間 | 審査時間 | 金利 | 限度額 |

|---|---|---|---|---|---|

アイフル アイフル |

最大30日間※ | 最短18分※ | 最短18分※ | 3.0~18.0% | 800万円以下 |

| 30日間※ | 最短3分※ | 最短3分※ | 4.5~17.8% | 1万円~500万円 | |

SMBCモビット SMBCモビット |

なし | 最短15分※ | 最短15分※ | 3.0~18.0% | 800万円以下 |

アコム アコム |

最大30日間 | 最短20分※ | 最短20分 | 3.0~18.0% ※キャッシング枠利用時 |

1万円~800万円※ |

レイク レイク |

最大365日間※ | 最短25分※ | 最短15秒※ | 4.5%~18.0%※ | ~500万円 |

ダイレクトワン ダイレクトワン |

初回借入日の翌日から55日間 | 最短当日 ※来店契約のみ |

最短当日 | 4.9~18.0% | 1万円~300万円 |

dスマホローン dスマホローン |

契約日から30日間 | 最短当日 | 最短当日 | 0.9~17.9% | 1万円~300万円 |

au PAYスマートローン au PAYスマートローン |

なし | 最短当日 | 最短30分 | 2.9~18.0% | 1万円~100万円 |

ファミペイローン ファミペイローン |

契約日から60日間 | 最短当日 | 最短当日 | 0.8~18.0% | 1万円~300万円 |

ベルーナノーティス ベルーナノーティス |

最大14日間 | 最短即日 | 最短30分 | 4.5~18.0% | ~300万円 |

LINEポケットマネー LINEポケットマネー |

新規契約日から30日間 | 最短当日 | 最短10分 | 3.0~18.0% | 3万円~300万円 |

オリックスマネー オリックスマネー |

なし | 最短当日 | 最短60分 | 1.5~17.8% | 10万円~800万円 |

メルペイスマートマネー メルペイスマートマネー |

初回借入月の月末まで(最大1ヶ月) | 最短当日 ※現金で出金までは1~2日 |

最短3分 | 3.0~15.0% | ~50万円 |

イー・キャンパス イー・キャンパス |

30日間 | 最短当日 | 最短当日 | 14.5~16.5% | 学生:50万円 社会人:80万円 |

JCBカードローン FAITH JCBカードローン FAITH |

最大2.5ヶ月 | 最短当日 | 最短当日 | 4.4~12.5% | ~500万円 |

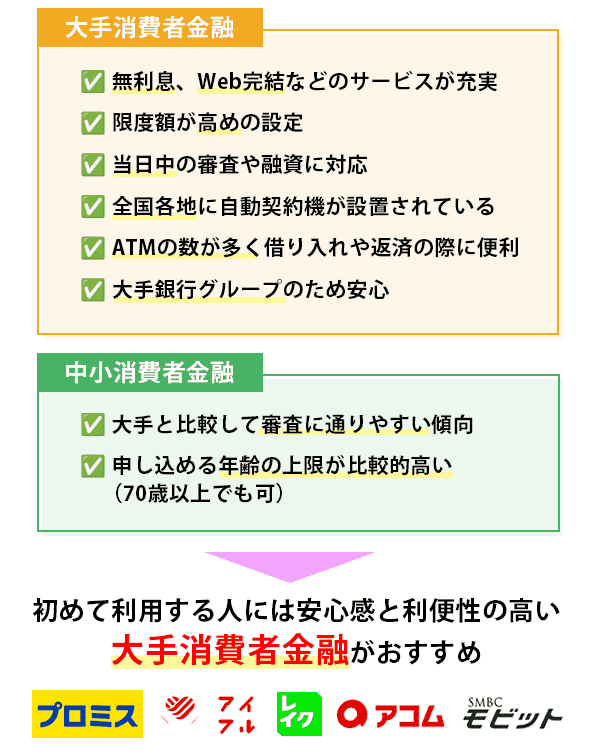

消費者金融の選択肢には大手と中小の2種類があり、それぞれのおすすめポイントは以下のとおりです。

大手消費者金融は大手銀行グループが運営していることが多く、信頼性が高いため安心感があります。

消費者金融の大手5社は以下のとおりです。

大手消費者金融では無利息サービスが用意されていることも多く、無駄な利息を払いたくない人にもおすすめです。

Web完結で契約できるため店舗へ行く必要がなく、提携ATMの数が多いため借り入れや返済の手続きもスムーズに行えるなど利便性の面でも大手ならではのメリットといえます。

また大手消費者金融は審査や融資スピードの早さも魅力です。

申し込みから最短3分で審査が完了し、当日中に融資を受けられるため急ぎでお金こともあるが必要な人にも向いています。

初めて消費者金融を利用するなら、借り入れやすいサービスが充実した大手のカードローンを選ぶことをおすすめします。

自分にあったカードローンを絞り込み検索

自分にあったカードローンを

絞り込み検索

1位:アイフルは長期返済で初回限定の低金利プランあり

| 融資時間 | 最短18分※ |

|---|---|

| 審査時間 | 最短18分※ |

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 振込時間 | 24時間可能 |

| 無利息期間 | 30日間※ |

- 他社と比較し返済期間、返済回数が長い

- 初回利用には「ファーストプレミアムカードローン」プランがある

- 「ぽっぽくん」のチャットサービスがある

アイフルは返済期間が最長で14年6ヶ月と、他の消費者金融より長く設定されています。

| 消費者金融名 | 最長返済期間 |

|---|---|

| プロミス | 6年9ヶ月(1回~80回) |

| アイフル | 14年6ヶ月(1回~151回) |

| SMBCモビット | 8年10ヶ月(1回~106回) |

| アコム | 9年7ヵ月(1回~100回) |

返済回数も最大151回と細かく返済できることがポイント。

毎月の負担を軽減し無理のない計画的な返済が可能なため、余裕を持って返済したい人には最適な選択肢です。

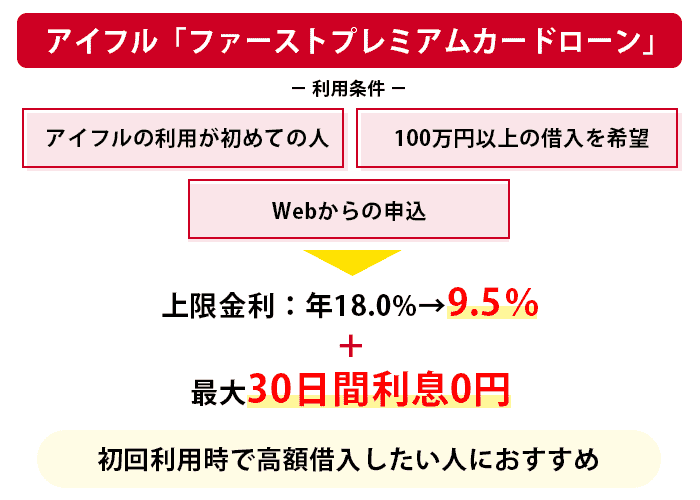

さらに高額の借入を検討している人に良心的で、100万円以上を借りたい人なら「ファーストプレミアムカードローン」と呼ばれる初回限定のプランを用意しています。

初回利用限定「ファーストプレミアムカードローン」とは?

アイフルの利用が初めてかつ100万円以上の借入を希望する場合に利用できる特別プラン。

このプランではWebから申し込むことで上限金利が9.5%と、銀行カードローンよりも低い金利で利用できます。

さらに最大30日間利息0円の特典もあるため、初回利用時で高額借入を検討している人にとって非常に魅力的です。

利便性の高いサポート「ぽっぽくん」

公式サイトにはチャットサービス「ぽっぽくん」があり、疑問点や質問にリアルタイムで回答してくれます。

初めての借入で不安を抱える人にも安心して利用いただけるサポート体制が整っています。

長期間で計画的に返済をしたい人や、初回利用で大きな金額の借り入れにはアイフルがおすすめです。

※リンク先はキャッシングローンの申し込みページです

2位:プロミスなら無利息サービスが翌日開始で無駄なく活用できる

| 融資時間 | 最短3分※ |

|---|---|

| 審査時間 | 最短3分※ |

| 金利 | 4.5~17.8% |

| 振込 | 24時間可能 |

| 融資額 | 1~500万円 |

| 無利息期間 | 30日間 |

- いつでもどこでもスマホアプリで利用できる

- 融資翌日から無利息サービスが適用できる

- 「瞬フリ」を利用すれば、口座に当日中の振り込みが可能

- レディースローンがあり女性でも安心

調査の結果、最もおすすめの消費者金融と判断した金融機関は、SMBCコンシューマーファイナンス運営の「プロミス」です。

業界の中でも長い歴史と豊富な実績を持つため、初めて消費者金融を利用する方にも安心して利用できます。

スマホ1台で、キャッシュカードなしで借り入れできるのもプロミスのメリット。

手続きがスムーズで使いやすい設計になっており、アプリを活用することで借り入れから返済まで簡単に管理できるため、手軽さを求める現代のライフスタイルにぴったりです。

口座振込サービス「瞬フリ」では契約直後に振り込まれます。

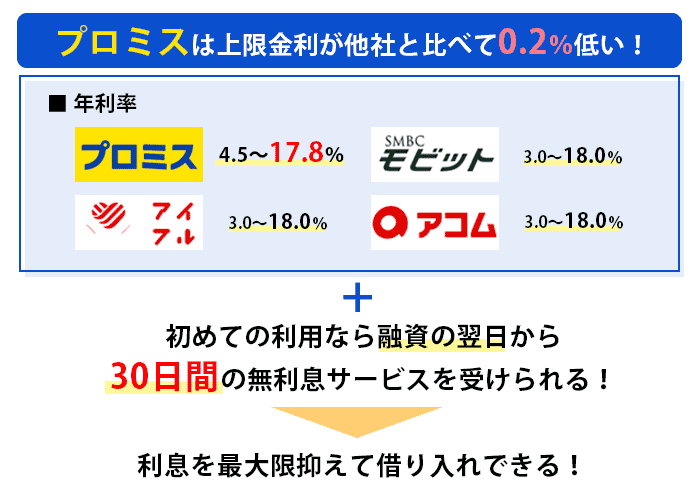

プロミスは上限金利の低さと無利息サービス活用して最大限無駄をなくせる

プロミスは他社よりも上限金利が0.2%低く設定されているうえ、融資の翌日から利用できる30日間無利息サービスを提供しています。

この無利息期間を有効活用すれば、利息を気にせずに借り入れを行うことが可能です。

特に、短期間で返済を予定している人には最適な選択肢です。

消費者金融のプロミスは唯一、融資後から無利息サービスが適用されるため、とにかく無駄をなくしたい人に向いています。

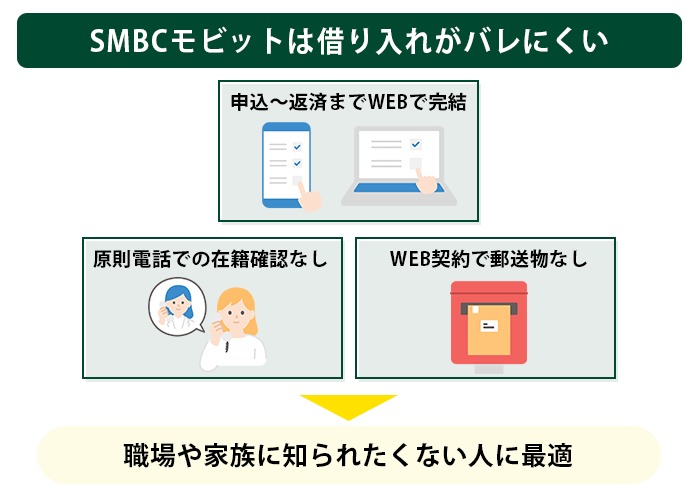

3位:SMBCモビットは申し込みがWeb完結で原則電話連絡なし

| 融資時間 | 最短15日※ |

|---|---|

| 審査時間 | 最短15日※ |

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | ~800万円 |

| 振込時間 | 24時間可能 |

| 無利息期間 | – |

- 申し込みはWeb完結で電話による連絡なし

- 自宅への郵送物なしで家族にもバレにくい

- Vポイントが貯まり返済にも充てられる

SMBCモビットなら申し込みから借り入れ・返済までスマホ1つでWeb完結。

原則電話での在籍確認なしで申し込めるため、職場にバレずに利用できる点が特徴です。

Web契約を選択すれば自宅への郵送物をなしに設定できるので、家族に知られたくない人にとって大きな安心ポイント。

SMBCモビットは業界初の借入返済でポイントが貯まるサービスを展開しており、利息分200円に1ポイントのVポイントが貯まります。

貯まったポイントはお買い物にはもちろん、Vポイントサービスの利用手続きをすることで返済にも利用することができます。

1ポイント=1円相当として返済に充てられるため有効活用することで負担を軽減できます。

「周囲にバレずに借りたい」「Vポイントで効率的に返済したい」という人にはメリットが多い消費者金融です。

4位:アコムは迅速な融資と返済の自由度が魅力

| 融資時間 | 最短20分※ |

|---|---|

| 審査時間 | 最短20分 |

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 振込時間 | 24時間可能 |

| 無利息期間 | 30日間 |

- 業界最大手で安心感がある

- 返済日が自由に設定できる

- ACマスターカード(クレジットカード)の発行が可能

「はじめてのアコム」のCMでおなじみのアコムは、三菱UFJフィナンシャル・グループの消費者金融であり、業界最大手としての実績と信頼があります。

消費者金融を利用する際に「安心して借りられるか」を重視する人も少なくないです。

アコムなら長年の運営実績があり多くの利用者に選ばれています。

利用者が多い理由として最短20分※のスピード融資に対応している点もあります。

全国各地に自動契約機が設置されており、カードの受け取りがスムーズな点も大きなメリット。

事前の「3秒診断」なら以下の3つの項目を入力するだけで、自分が借りられるかどうかの目安を判断できます。

- 年齢

- 年収

- 他社の借入状況

クレジットカードにキャッシング機能が搭載されている「ACマスターカード」の発行も可能です。

年会費無料で最短即日発行が可能なので、急ぎでクレジットカードを作りたい人に最適です。

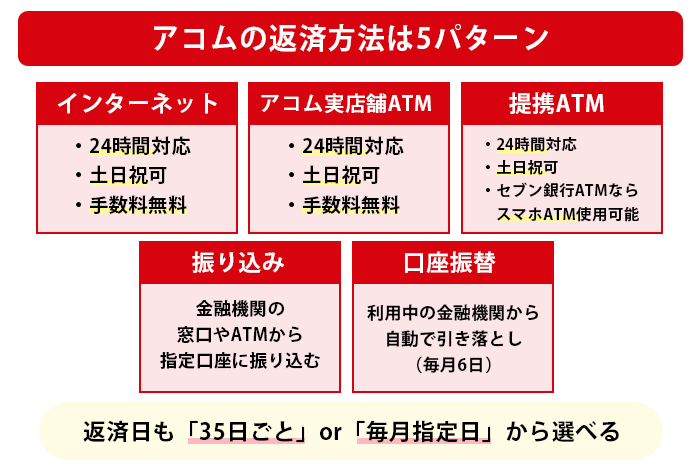

アコムの返済方法は以下の5パターンから選択できます。

返済日についても「35日ごと」か「毎月指定日」から選択が可能です。

返済日を自分の都合に合わせて設定できるため、給与日や支払いスケジュールに応じて無理のない返済が可能です。

アコムは返済の自由度や安心して利用できる点で、利用者にとって使いやすい消費者金融といえます。

5位:レイクは初めての借り入れなら無利息期間が最大365日間※

| 融資時間 | Webで最短25分※ |

|---|---|

| 審査時間 | 最短15秒 |

| 金利(実質年率) | 4.5%~18.0%※ |

| 限度額 | ~500万円 |

| 振込時間 | 24時間可能 |

| 無利息期間 | 最大365日無利息※ |

- 無利息期間が最大365日間※

- 急ぎの人も最短25分で融資可能なため便利

- 電話による在籍確認なし※で誰にもバレにくい

レイクで初めてお金を借りる人なら、Webからの申し込むと契約日の翌日から最大365日無利息※で借り入れが可能です。

無利息期間が長いのはレイクならではの特徴で、早めに返済する目処が立っている人は利息がかからないため、余計なお金を支払わずに借り入れできる可能性が高いです。

契約額が50万円以上の人は、レイクの最大のメリットである365日無利息を活用してお金を借りられるかもしれません。

レイクは、Webで20時半までに申し込みすると、最短で21時までに契約手続きが完了するため即日融資も可能です。

申し込みの際に必要な本人確認書類は、運転免許証を持っている人ならスマホさえあればOKです。

申し込み自体は24時間いつでも可能なので、忙しくて日中に時間が取れない人でも、自分の都合がいい時間帯に行えます。

レイクは審査から契約手続き、借り入れまで全てWebで完結できるため便利です。

レイクの借り入れ方法は、以下の3種類から選択できます。

- 銀行振込

- スマホATM取引(セブン銀行)

- 提携ATM(コンビニ/銀行)

銀行振込は手数料無料でカードも不要なので、お得に手間なく借入可能です。

レイクでは、電話による在籍確認を行っていない※ため、勤務先への電話連絡を避けたい人にも向いています。

カードを発行しない契約を選択すると自宅への郵送物もないので、家族にもバレずに借り入れができます。

レイクは、職場や周囲の人に借り入れを知られたくない人におすすめです。

レイクでの借り入れが可能か気になる人は、公式サイトから「1秒診断」をして、すぐに借りられるか確認してみましょう。

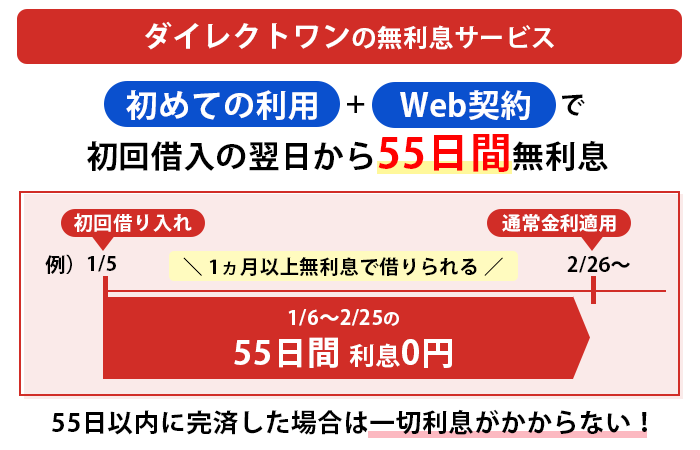

6位:ダイレクトワンはWeb契約のみで初回借入の翌日から55日間無利息

| 融資時間 | 最短即日※ |

|---|---|

| 審査時間 | 最短当日 |

| 金利 | 4.9%~18.0% |

| 振込時間 | 平日10時~13時に電話受付で当日振込 |

| 限度額 | 1万円~300万円 |

| 無利息期間 | 初回借入日の翌日から55日間 |

※来店の場合。Web契約は契約書類が郵送で届いてから借入可能

- 55日の無利息期間は初回借入の翌日よりスタート

- 静岡県を中心に有人店舗で当日中に契約・ローンカード受取できる

- ローンカードを使えばコンビニATMで土日でも借入可能

ダイレクトワンの最大の特徴は、初回利用の翌日から55日間無利息で借り入れられることです。

他の消費者金融の無利息サービスでは「契約日の翌日から無利息期間スタート」とすることが多いです。

ダイレクトワンなら初回利用の翌日から無利息期間がカウントされるため、無駄なく1ヶ月以上無利息で借りられることは大きなメリットです。

例えば契約より10日経過後に借り入れをしても、初回利用の翌日から無利息なので無利息期間は減らず、丸々55日間利息を払う必要がありません。

Webで申込後、店舗にカードを直接受け取りに行けば当日中の融資も可能なため、できるだけ急ぎで現金を用意したい人は有人店舗の場所を把握しましょう。

有人店舗の場所

- 静岡県掛川市

- 静岡県沼津市

- 山梨県甲府市

- 愛知県名古屋市中村区

- 東京都中央区日本橋

- 神奈川県藤沢市

融資を急がない人は来店の必要はなく、Web上で手続きをした後ローンカードが郵送で自宅に送られます。

全国のコンビニATMで24時間土日祝でも利用できるため、時間や曜日を気にせず柔軟に借り入れや返済ができます。

振込融資を希望する場合は電話依頼のみで少し不便なので、ATM取引をメインで行いたい人に向いているカードローンです。

長い無利息期間を無駄なく使って借りたい人はダイレクトワンを選びましょう。

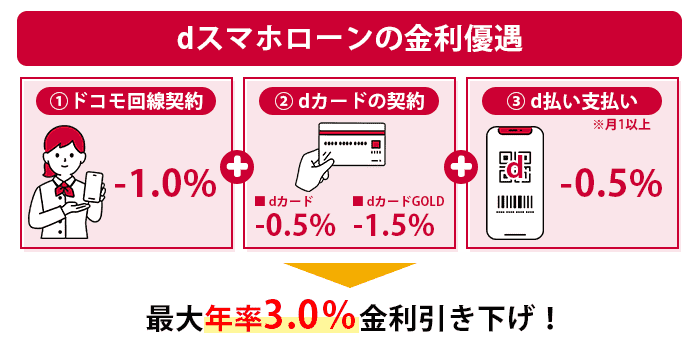

7位:dスマホローンはドコモ関連サービス利用者が最大3.0%の金利優遇を受けられる

| 融資時間 | 最短即日※ |

|---|---|

| 審査時間 | 最短即日※ |

| 金利 | 0.9%~17.9% |

| 振込時間 | 24時間可能(受付から10分程度) |

| 限度額 | 1万円~300万円 |

| 無利息期間 | 契約日から30日間 |

- ドコモ関連サービスの利用で最大3.0%の金利優遇がある

- d払い残高は1,000円単位で借りられて即時入金に対応

- 契約手続きならスマホ完結でカードの発行もなくバレにくい

dスマホローンはドコモ関連サービスを利用している人に最大3.0%の金利優遇があります。

金利優遇条件

| 条件 | 金利優遇 |

|---|---|

| ドコモ回線契約 | -1.0% |

| dカード GOLD※ | -1.5% |

| dカード※ | -0.5% |

| d払い残高からの支払いが月1回以上 | -0.5% |

※どちらか一方のみ適用

ドコモ回線の契約があるだけで1.0%の金利優遇を受けられ、dカードやd払いを利用しているとさらに1.5%の金利引き下げが可能です。

ドコモ関連サービスを主に利用している人にとっては、比較的簡単に条件を満たせるため、他の消費者金融に比べ低金利で借りられる可能性が高いです。

借り入れはd払い残高への入金を選択すれば1,000円単位で細かく借りられ、即時入金にも対応。

スマホ決済が可能なちょっとしたお買い物や生活費の支払で利用でき、さらにd払い残高からの支払いによる金利引き下げ条件が満たせることもメリットです。

dスマホローンはスマホ完結&カード発行なしでバレにくい

dスマホローンのもう1つのメリットとして、周囲にバレずに借りられる点があります。

- アプリ内で申込や契約が完了する

- 自宅への郵送物なし

- d払い残高へのチャージなら借り入れした履歴が残りにくい

申し込みから借り入れまでスマホ1台で完結し、さらにカードの発行も不要で郵送物なしなので、家族や職場にバレるリスクを最小限に抑えられます。

一般的に消費者金融で借り入れると、銀行口座に振り込まれたりATMで引き出したりすることが多いため、取引履歴や明細を見れば借り入れたことがわかってしまいます。

しかしdスマホローンでは直接d払いの残高にチャージができるため、銀行の取引履歴に記録が残らず、万が一通帳を見られても借り入れたことがバレません。

d払いの履歴も他の支払と区別がつきにくいためローンの利用だと気付かれにくく、通常のキャッシュレス決済と同様に利用できます。

ドコモユーザーでできる限り低金利で借りたい人、バレずに借りたい人はdスマホローンを選びましょう。

8位:au PAYスマートローンは申込手続きはスマホ完結で郵送物なし

| 融資時間 | Web申込で最短即日※1 |

|---|---|

| 審査時間 | 最短30分※2 |

| 金利 | 2.9%~18.0% |

| 振込時間 | 午前4時~翌午前2時 ※日曜19時~翌月曜8時は利用不可 |

| 限度額 | 1万円~100万円 |

| 無利息期間 | なし |

※1 au PAY 、au PAY プリペイドカードをお持ちの方。

- auIDに登録している情報を使うから入力項目が少ない

- au PAY残高にチャージで借り入れできる

- セブン銀行のスマホATMに対応しているのでカードレスでATM取引ができる

au PAYスマートローンは申込手続きがすべてスマホで完結でき、カードや契約書類の郵送もないことが特徴です。

auの携帯やau PAYを日常的に使っている人は、au IDの登録情報から申し込みフォームに自動入力される項目が多く、申し込みがスムーズに進みます。

借入するには、au PAY残高へのチャージかセブン銀行のスマホATMが便利。

au PAY残高にチャージしたお金を利用すれば、200円につき1Pontaポイントが付与されるので、現金で借りるよりお得です。

セブン銀行のスマホATMはローンカードなしでATM取引可能な機能で、すぐに現金が引き出せます。

au関連サービス利用者で、とにかく利便性を重視する人はau PAYスマートローンを選びましょう。

9位:ファミペイローンなら60日間無利息と返済のしやすさで利息を軽減

| 融資時間 | 最短当日※1※2 |

|---|---|

| 審査時間 | 最短当日※1 |

| 金利 | 0.8%~18.0% |

| 振込時間 | 24時間可能※2 |

| 限度額 | 1万円~300万円 |

| 無利息期間 | 契約日から60日間 |

※1 17時以降のお申込みは翌営業日以降の回答となります。

※1 お申込みの状況、混雑等により通常よりお時間をいただく場合があります。

※2 振込先への着金の時間帯は、ご利用される銀行に依ります。

- 契約より60日間も無利息期間がある

- ファミペイ残高へのチャージは即時反映

- ファミペイアプリからいつでも1円単位で返済可能

ファミペイローンは、契約した日より60日間と長めの無利息期間が設定されています。

契約日を含む60日以内に借入でき、返済を済ませた金額に対する利息額が期間限定ファミペイボーナスで還元される仕組みです。

ファミペイローンは申し込みから利用までファミリーマートのアプリ内で完結し、返済しやすいシステム。

アプリから1円単位で返済できることで、気が向いたときに返済が進められて利息が抑えられます。

例えば1,000円単位でしか追加の返済ができないなら、500円余裕があっても返済に回せません。

コツコツと返済して月に2,000円多く支払えれば、年18.0%で1万円借りたときに30円程度利息を節約可能なケースもあります。

返済方法は銀行引き落としのみでなく、ファミリーマートのレジでも可能です。

ファミリーマートによく行く人なら、どの手続きも簡単に済み、返済もしやすいファミペイローンを検討しましょう。

10位:ベルーナノーティスは初回利用で無利息サービスあり

| 融資時間 | 最短即日 |

|---|---|

| 審査時間 | 最短30分 |

| 金利(実質年率) | 4.5%~18.0% |

| 限度額 | ~300万円 |

| 振込時間 | 24時間可能 |

| 無利息期間 | 最大14日間 |

通信販売ベルーナで有名なベルーナグループが運営する「ベルーナノーティス」には、専業主婦や働く女性に向けた商品があるのが特徴です。

ベルーナノーティスの利用者は74.0%が女性であり、累計契約者数は24万人です。

参考:ベルーナノーティス

女性でも安心して利用できるように、レディースローンは女性のオペレーターが対応してくれることもポイント。

通常、専業主婦は本人に収入が無い場合、消費者金融での契約はできないものの、ベルーナノーティスは配偶者貸付を行っているので、専業主婦でも契約が可能。

中小消費者金融には珍しい無利息サービスも、ベルーナノーティスなら「はじめての借入時」と「借入完済後の再借入時」に何度でも14日間利息が0円です。

再利用の場合では、前回の借入日から3ヶ月経過後に無利息サービスが適用されるため、借り入れと完済を短期間で繰り返しても無利息サービスを利用できない点は注意しておきましょう。

11位:LINEヘビーユーザーならLINEポケットマネーが好条件で借りられる可能性あり

| 融資時間 | 最短当日 |

|---|---|

| 審査時間 | 最短10分 ※混雑により1週間以上かかる場合もあり |

| 金利 | 3.0%~18.0% |

| 振込時間 | 24時間可能 |

| 限度額 | 3万~300万円 ※申込時の限度額は最高50万円まで |

| 無利息期間 | 新規契約日から30日間 |

- LINE関連サービスの利用状況で貸付条件が変わる

- 使い慣れたLINEアプリなら各種手続きが簡単に行える

- 限度額3万円で6ヶ月後に返済開始のプランもある

LINEポケットマネーには独自の審査基準があり、LINE関連サービスをよく使う人なら好条件で借りられる可能性があります。

LINE関連サービスの例

- LINE Pay

- LINEスタンプ

- LINE MUSIC

- LINEポイント

- LINEショッピング

支払いやサービスの購入頻度が高いほど生活に余裕があると判断でき、信用を得やすくなります。

LINE関連サービスの利用状況が反映されることは借入限度額と金利で、信用を得られればより限度額が高くなり金利は下がる傾向です。

LINEポケットマネーのプランには以下があります。

| プラン | 利用限度額 | 金利 | 初回の返済日 | 借入方法 |

|---|---|---|---|---|

| マイペースプラン | 3万円まで | 18.0% | 最短6ヶ月後 | LINE Payへの入金 |

| スタンダードプラン | 50万円まで | 3.0%~18.0% | 最短翌月 | ・LINE Payへの入金 ・銀行振込 |

使い過ぎを心配する人なら、金利・限度額とも固定の少額融資に対応しているマイペースプランがおすすめ。

限度額は最大3万円までと少額で、返済は最短でも6ヶ月後からスタートとゆとりのある返済プランが立てられます。

申し込み手続きはすべてLINEアプリ上で進むので、難しい手続きはありません。

普段からよくLINE関連サービスを利用する人なら、使い勝手がよく有利な貸付条件で借りられる可能性のあるLINEポケットマネーを選びましょう。

12位:オリックスマネーは充実したアプリ機能でカードレスでも利便性が高い

| 融資時間 | 審査による※ |

|---|---|

| 審査時間 | 最短60分※ |

| 金利 | 1.5%~17.8% |

| 振込時間 | 24時間可能 |

| 限度額 | 10万~800万円 |

| 無利息期間 | なし |

※お申し込みの曜日、時間帯によっては翌日以降となる場合があります。

- アプリ型とカード型の2タイプより契約方法が選べる

- アプリはスマホATMに対応しておりセブン銀行とローソン銀行で利用できる

- オリックスグループの優待や特典の利用が可能

オリックスマネーは消費者金融で、見やすく機能が充実したアプリで資金管理がしやすい金融機関です。

アプリを確認すれば借入残高や返済日が一目で分かり、借り入れや返済はワンタップで済みます。

オリックスマネーはカードを発行しないアプリ型と、カードで借り入れをするカード型の2タイプから自分に合う契約方法を選べます。

郵送物なしでカードレス契約したい人ならアプリ型、金融機関やコンビニに設置された幅広いATMで借り入れをしたい人はカード型を選びましょう。

オリックスマネーはセブン銀行とローソン銀行のスマホATMに対応しているので、カードレス契約でも現金取引しやすい点もメリットです。

オリックスグループの融資サービスのため、車関連サービスで優待が受けられることも嬉しいポイント。

- オリックスレンタカーはいつでも優待価格

- オリックスカーシェア新規入会で月額基本料と3,000円の駐車料金は2ヶ月分無料

- 個人向けカーリース新規成約ならAmazonギフト券2,000円分プレゼント

優待付きのカードローンは珍しく、契約しているのみでもお得です。

優待を受けながらピンチにも備えたい人なら、オリックスマネーを選びましょう。

13位:メルペイスマートマネーはメルカリの売上金やポイントで返済可能

| 融資時間 | 出金まで1~2日 |

|---|---|

| 審査時間 | 最短3分 |

| 金利 | 3.0%~15.0% |

| 振込時間 | 24時間可能(メルペイ残高として) ※銀行口座に振替は申請から1~2日 |

| 限度額 | ~50万円 |

| 無利息期間 | 初回借入月の月末まで(最大1ヶ月) |

- メルカリの販売実績に応じて金利が決定

- 郵送物がなく勤務先への電話や自宅へバレにくい

- メルペイ残高ですぐに利用できる

メルペイスマートマネーでは、メルカリの売上や貯まったポイントを返済に使用できます。

キャンペーンなどで付与された無償ポイントも返済に利用できることで、メルカリを頻繁に使う人ほど返済しやすい方法です。

金利は上限15.0%と消費者金融の中でも低いものの、販売実績が豊富な人はさらに好条件で借りられる可能性があります。

最大の金利が適用されても、10万円借りて1年かけて返済する例では1,700円程度利息の節約が可能です。

| 借入先 | 利息 |

|---|---|

| メルペイスマートマネー | 8,300円程度 |

| 金利年18.0%の消費者金融 | 10,000円程度 |

申し込み手続きもメルカリアプリ内で済み、勤務先への電話や自宅への郵送物がない点でバレる心配が要らないことも大きなメリット。

メルペイスマートマネーで借りたお金はメルペイ残高にチャージできます。

借りたお金をメルペイでの支払いやメルカリの商品購入に使用したい人なら、即時利用可能です。

出金するまで1~2日と時間を要するので、借りたお金を現金で受け取るなら融資を急がない人におすすめです。

現金で出金すれば手数料が1回につき200円必要なので、手数料が気になる人はメルペイでの支払いに利用しましょう。

メルペイスマートマネーはメルカリの利用実績が多い人に向いているローンです。

14位:イー・キャンパスは学生向けローンで土曜日でも即日融資が可能

| 融資時間 | 最短即日※1 |

|---|---|

| 審査時間 | 最短即日※1 |

| 金利 | 14.5%~16.5% |

| 振込時間 | 月~金:10時~17時45分 土:10時~15時 日曜・祝日は非対応 |

| 限度額 | 学生:50万円 社会人:80万円 |

| 無利息期間 | 30日間※2 |

※1 営業時間終了間近のお申し込みは、翌営業日のご融資、ご送金となります。

※1 お急ぎの場合はその旨をお伝えいただければ対応いたしますので、ご相談ください。

※2 初めてご利用の方が対象

- 来店不要で借り入れ・返済可能な学生ローン

- 上限金利水準が16.5%と低め

- 友人や家族にバレにくい郵送物無し・バイト先に連絡なし

イー・キャンパスは学生向けの消費者金融で、土曜日も即日融資が可能です。

学生ローンは以下の学生を対象に、無理なくお金を借りられるよう少額の融資を行っています。

- 大学生

- 短大生

- 専門学校生

上限金利水準は16.5%と、大手消費者金融の18.0%よりも低めでお金を借りられます。

Webで申し込みを受け付けており、郵送物やバイト先への電話連絡はありません。

ローンを組むと働いて収入を得ているか確認するので勤務先に電話が入るケースもあるものの、イー・キャンパスは学生のプライバシーに配慮して連絡を行わないローンです。

借り入れ・返済とも銀行振込と来店の2通りから、自分の都合に合った方法が選択できます。

来店せずにお金を借りたい人なら、銀行振込を選びましょう。

「ローンの仕組みがよく分からない」「返済できるか不安」など、スタッフに相談したい人には来店がおすすめです。

学生で土曜日に急ぎでお金を借りたい人や、バレずに借りたい人ならイー・キャンパスを選びましょう。

15位:JCB CARD LOAN FAITHの上限金利は12.5%と低水準で借り入れられる

| 融資時間 | 最短即日 |

|---|---|

| 審査時間 | 最短即日 |

| 金利 | 4.4~12.5% |

| 振込時間 | 平日9時~14時30分に申請で当日中に入金 |

| 限度額 | ~500万円 |

| 無利息期間 | 最大2.5ヶ月 |

- 5万円までの借り入れを翌月一括返済で金利は5.0%

- ATM手数料は月3回まで無料

- ローンカードは届く前に振込融資で契約当日に借入可能

JCB CARD LOAN FAITHは、最高金利が12.5%と消費者金融の中でも低水準で借り入れできます。

10万円借りて1年かけて返済したなら、利息の違いは以下の通りです。

| 借入先 | 利息 |

|---|---|

| JCB CARD LOAN FAITH | 6,900円程度 |

| 金利年18.0%の消費者金融 | 10,000円程度 |

JCB CARD LOAN FAITHで借りれば、1年間で3,000円程度の利息を節約可能です。

申込条件は他社消費者金融より厳しく、パート・アルバイトや学生は申し込みできません。

とはいえ、正社員や公務員として働いている人は銀行カードローン並みの低金利で当日中の融資を受けられるチャンス。

契約手続きが14時30分までに完了すれば、申込当日中に振込融資でお金が借りられます。

5万円以下の少額融資を受けて翌月に一括返済すれば、5.0%でも借入可能です。

JCB CARD LOAN FAITHはキャッシング1回払いで借りる方法もあり、5万円まで低金利で利用可能です。

「欲しいものが買えればいいため少額融資で構わない」「少しだけ生活費なので借りたい」人なら、キャッシング1回払いを活用しましょう。

ローンカード到着後、ATM手数料が月3回まで無料なので余計な手数料も発生しません。

申込条件を満たす人で、できる限り低金利で借りたい人はJCB CARD LOAN FAITHに申し込みましょう。

\ 最短即日融資可能! /

中小消費者金融ランキング9社を一覧で比較!大手の審査に通らなかった人でも借りやすい

大手の審査に通らなかった人でも借りやすい、中小消費者金融でおすすめの業者ランキングは以下の通りです。

中小消費者金融には以下のおすすめポイントがあります。

- 大手と比較すると審査の受け入れ範囲が広い

- 申し込みできる年齢幅が広い

- 女性専用ローンあり

- 最低返済額が低め

中小消費者金融の最大のポイントは、審査に通りやすい点です。

過去に延滞した人や大手で審査に通らなかった人でも、借りられる見込みがあります。

決して審査が甘いわけではなく、大手消費者金融に比べて知名度や資金力が劣っているため、貸付対象の人を増やし差別化しています。

さらに最低返済額が低めに設定されているため、毎月の負担を減らしたい人にもおすすめです。

ただし毎月の負担額が減る=返済期間が長くなるため、利息の支払いが増えることも注意しておきましょう。

中小消費者金融の注意点

- 限度額の低さ

- 申し込み、返済方法が限定される

- Web完結がない

- 少額融資だと金利が高くなる

大手消費者金融と比較すると利便性や借り入れのしやすさの面では劣ります。

大手では自動契約機が設置されている場合が多いですが、中小の場合は提携ATMもないため不便と感じる人もいます。

さらに中小消費者金融は、金利が高めに設定されているため注意が必要です。

貸金業法の上限ギリギリである20.0%に設定されているところも多いため、同じ金額でも大手消費者金融と比較すれば損をしてしまう可能性があります。

上記を理解したうえで、中小消費者金融で安全に借り入れできるおすすめ業者を紹介します。

セントラルは自宅からネット申し込みで手続きがスムーズ

| 融資時間 | 最短即日 |

|---|---|

| 審査時間 | 最短即日 |

| 金利(実質年率) | 4.8%~18.0% |

| 限度額 | ~300万円 |

| 振込時間 | 24時間可能 |

| 無利息期間 | 最大30日間 |

消費者金融のセントラルは、中小企業でありながら大手並みのサービスを受けられるのがおすすめポイントで、自宅でも契約可能です。

中小では直接来店による契約をしなければならない会社ですが、セントラルではネットで申し込みから契約までできるのがおすすめ。

平日14時までに申し込みを済ますことで、振込により当日中の融資が受けられる見込みがあります。

スピード融資を希望するなら、申し込んだ後で「ナビダイヤル」に電話をすればスピーディーです。

セントラルには自動契約機があり、直接出向いてカードを受け取る方法もあります。

借入方法が振込のみの中小消費者金融も多い中で、ローンカードで好きな時に利用できるため便利です。

フクホーはWeb申し込みが便利で契約手続きがスムーズ

| 融資時間 | 最短即日 |

|---|---|

| 審査時間 | 最短即日 |

| 金利(実質年率) | 7.3%~18.0% |

| 限度額 | 5~200万円 |

| 振込時間 | 24時間可能 |

| 無利息期間 | – |

来店不要で24時間申し込みできる「フクホー」は、当日中の融資もできる中小消費者金融です。

フクホーのおすすめ理由は、セブンイレブンのマルチコピー機で契約書を受け取れるサービスです。

契約書類が自宅に届くと困る人は、セブンイレブンで契約書類を受け取ると家族に内緒で契約することも可能です。

来店不要で当日中の融資を受けたい人なら、セブンイレブンで契約書類を受け取る必要があるため注意しておきましょう。

インターネットで申し込むと、通常は契約書類が自宅に送られ、書類がフクホーに届き次第、振込で融資が受けられます。

フタバは平日16時までの審査完了で当日中にお金を借りられる

| 融資時間 | 最短即日 |

|---|---|

| 審査時間 | 最短即日 |

| 金利 | 14.959%~19.945% |

| 振込 | 16時までに審査完了で当日振込 |

| 限度額 | 1万円~50万円 |

| 無利息期間 | 契約日の翌日から30日間 |

フタバは、平日16時までに審査が完了できると当日融資が可能な中小消費者金融です。

審査通過後、先に銀行振込で融資を受けてから書類手続きを実施することが特徴で、融資を急ぐ人でも焦って手続きをする必要がありません。

申し込みはWebに対応しており、来店不要で契約できるので全国どこに住んでいても柔軟に利用可能です。

Web申込は24時間受け付けているので、急ぐ人は早めに申し込みのみ済ませましょう。

他社借入件数が4社までの人なら申し込める

フタバでは、他社借入件数が4社までの人が申し込みできる公式サイトで案内しています。

他社借入件数が多いほどカードローン審査は不利であり、一般的に2~3社借りていれば大手消費者金融の審査通過は厳しい傾向です。

フタバは他社借入件数の数字のみで判断せず、現在の返済能力など総合的な判断で融資を決定します。

他社借入があって他の消費者金融で審査に落ち続けている人なら、フタバへの申し込みを検討しましょう。

ライフティなら融資額1,000円からと柔軟な少額融資に対応している

| 融資時間 | 数日程度 |

|---|---|

| 審査時間 | 最短即日 |

| 金利 | 8.0%~20.0% |

| 振込時間 | 振込不可 |

| 限度額 | 1,000円~500万円 |

| 無利息期間 | 初回借入の翌日から35日間 |

ライフティは少額融資に細かく対応できる消費者金融で、限度額は1,000円から設定できます。

最高金利は20.0%と高めなものの、無利息期間は初回借入の翌日から35日間あり、返済方法を工夫すると利息は抑えられます。

利息額を抑えたい人なら、35日以内に可能な限り繰り上げ返済をしましょう。

ライフティは振込融資に対応しておらず、お金を借りられるのは郵送で契約書類とローンカードの到着後です。

融資まで1週間程度要するので、融資を急がない人におすすめです。

ローンカードが届いたあとの利便性は高い

ライフティのローンカードがあるとセブン銀行ATMが利用できるので、セブン-イレブンが近くにある人には便利です。

限度額の範囲内で何度でも借入可能で、お金のピンチにはすぐに役立ちます。

中小消費者金融ではローンカードがないケースも多く、追加融資は都度電話で連絡が必要な業者も多くあります。

中小消費者金融で、繰り返し借りられるカードローンタイプを探している人ならライフティに申し込みましょう。

アローはアプリからの申し込みで郵送物なしで利用可能

| 融資時間 | 最短即日 |

|---|---|

| 審査時間 | 最短45分 |

| 金利(実質年率) | 15.0000%~19.9400% |

| 限度額 | ~200万円 |

| 振込時間 | – |

| 無利息期間 | – |

消費者金融「アロー」はアプリから申し込んで借り入れをすると郵送物なしで借り入れ可能なのがおすすめ。郵送物から借り入れがバレるのを防ぎたい人にはおすすめです。

ただし郵送物なしで契約するので、選んだ金融機関で本人確認が完了している必要があります。

Webでの申し込みに特化し、電話での申し込みはできないので注意が必要です。

最短審査時間が45分と中小にしてはスピーディーであり、申込時間により当日中の融資にも対応可能です。

Webで申し込んだ場合は契約書類の取り交わし可能ですが、アップロードした書類に問題がなければ契約書を交わす前でも振り込みで融資ができます。

金利の上限が年19.9400%と高めな点は注意する必要がありますが、金利が高い分柔軟な審査が期待できる見込みも。

他の消費者金融で審査に通らなかった場合の手段として申し込んでみるのもいいでしょう。

エイワの対面審査で訳ありの人は直接事情を説明可能

| 融資時間 | 対面審査の当日 |

|---|---|

| 審査時間 | 対面審査の当日 |

| 金利 | 17.9507%~19.9436% |

| 振込時間 | 不可 |

| 限度額 | 1~50万円 |

| 無利息期間 | なし |

※福井県、島根県、鳥取県、高知県、沖縄県は未対応エリアにつき申込不可

エイワは対面審査で融資を決定しており、他社で審査落ちする人でも直接事情を説明できるのが特徴です。

- 複数借り入れをしているが返済できる見込みがある

- やむを得ない事情が重なって過去に滞納したが現在は返済可能な収入を得ている

借入件数が多い人や過去に滞納の経験がある人なら、消費者金融の審査に落ちる可能性が高くなります。

エイワは対面審査で事情を聞き取ってくれるため、返済計画をきちんと立て返済できる状態なら借り入れが認められるケースも。

Web申込では来店希望日を伝え、申込情報から仮審査に通過した人だけ対面審査に進みます。

エイワの融資はカードローンタイプではなく、審査で決まった金額の融資を受けた後は返済するだけです。

融資額は最大でも50万円と少額で、直接来店しなければ追加融資が受けられないので借り過ぎにはつながりません。

レディースローンや学生ローンの取り扱いもある

エイワでは、女性専用ダイヤルがあるレディースローンや学生ローンの取り扱いもあります。

初めての申し込みで不安がある人も、対面審査ならではの丁寧な応対で無理なく返済できる融資の提案が受けられます。

家族にバレたくない人でも十分配慮して手続きを進めてもらえるので、郵送物や電話連絡で不安がある人は相談しましょう。

キャッシングMOFFはWeb申込で全国からの柔軟な申し込みに対応

| 融資時間 | 最短即日 |

|---|---|

| 審査時間 | 最短30分 |

| 金利 | 5.0%~20.0% ※限度額10万円未満は20.0% |

| 振込時間 | – |

| 限度額 | 1万円~100万円 |

| 無利息期間 | なし |

キャッシングMOFFのフリーローンはWeb申し込みと振込融資に対応しており、全国どこに住んでいても柔軟な対応が期待でき利用できます。

店舗は東京の上野駅近くにあり、来店で契約すれば現金での融資も可能です。

郵送やFAXによる申し込みにも対応しており、スマホ操作が苦手な人でも手続きしやすいと言えます。

他社で返済遅延の履歴があっても現在の状況で審査が可能

キャッシングMOFFなら、返済に遅れた経験がある人でも現在の状況により相談に乗ってくれます。

信用情報に返済遅れの履歴があれば、大手消費者金融では相談のタイミングもなく即審査落ちしやすい傾向です。

大手に申し込んでもすぐに審査落ちする人なら、キャッシングMOFFで事情を説明し融資の相談に乗ってもらいましょう。

いつもは勤務先へ在籍確認の電話連絡がなく急ぎの融資を実現しやすい

| 融資時間 | 最短30分 |

|---|---|

| 審査時間 | 最短30分 |

| 金利 | 4.8%~18.0% |

| 振込時間 | 24時間可能 |

| 限度額 | 1万円~500万円 |

| 無利息期間 | 60日間 ※契約額60万円以上の場合のみ |

いつもは勤務先に在籍確認の電話を実施しておらず、審査がスムーズに進みやすく融資を急ぐ人にもおすすめです。

中小消費者金融ながら、最短30分での融資や郵送物なしでの契約もできます。

ローンカードの発行もないので、電話や郵送物からバレるのが心配な人でも安心して申し込めます。

PayPay銀行の口座を登録すれば現金1,000円のプレゼントがある

いつもでは、PayPay銀行の口座を振込先として登録すれば、現金1,000円がプレゼントされるキャンペーンを実施しています。

PayPay銀行の口座を持っていれば、24時間365日いつでも振込融資に対応。

他の銀行口座では9時から21時の時間制限があるので、PayPay銀行口座があれば便利です。

いつも契約後に口座開設をしてもプレゼントの対象となるので、お得で便利に利用したい人はPayPay銀行口座開設に口座を開設しましょう。

AZ株式会社なら書類提出や契約手続きもすべてWeb完結できる

AZ株式会社は、申し込みのみでなく契約手続きまでWeb完結できます。

郵送物がなく、コンビニのマルチプリンターで書類を出力する手間もないので家から出ずに手続きが進められます。

Web完結申込と振込融資を利用すると、住んでいる場所に関係なく最短で当日中の融資ができます。

学生の利用なら低金利で借入可能

AZ株式会社には、フリーローンだけではなく学生ローンの取り扱いもあります。

学生ローンなら、金利15.0%~17.0%と最高金利がフリーローンよりも低いことが特徴。

学生が借り入れをするなら、より有利な条件が適用される学生ローンを利用しましょう。

AZ株式会社は来店不要で申し込み可能で、契約から最短10分で振込融資が受けられます。

中小消費者金融の店舗に直接行く勇気が出ない人や時間がない人なら、AZ株式会社を検討しましょう。

新規成約率を参考に審査に通りやすい金融機関を一覧で比較

大手の新規成約率から、審査が通りやすいおすすめの消費者金融がどこかを比較してみました。

| 消費者金融 | 新規成約率 | 前年同時期新規成約率 |

|---|---|---|

| アコム | 39.2%(2025年2月) | 40.6% |

| アイフル | 30.1%(2025年1月) | 37.2% |

| プロミス | 35.5%(2024年8月) | 39.8% |

| レイク | ー | ー |

| SMBCモビット | ー | ー |

アコム:マンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ)

アイフル:月次データ | 財務情報 | アイフル株式会社

プロミス:月次営業指標(2025年3月期)|SMBCコンシューマーファイナンス株式会社、月次営業指標(2024年3月期)|SMBCコンシューマーファイナンス株式会社

※レイク、SMBCモビットは審査通過率未公表

消費者金融の利用で重要なことは審査に通過するかどうか。

どれほど有利な条件でも、審査に通らなければお金は借りられません。

最新データによれば、新規成約率が高いサービスは「アコム>プロミス」の順となりました。

前年の同時期と比較しても、拮抗しているものの、特にアコムは比較的新規成約率が高い傾向にあります。

新規成約率は、申込数に対して成約数がどの程度あるかを測る数値なため、新規成約率が高い=審査で受け入れる幅が広いと言えます。

もちろん年収や過去の借入状況など、個人により審査される内容は異なるものの、審査の通りやすさの指標としておくといいでしょう。

また滞納せず毎月の返済をしっかり行えば優良顧客と判断され、審査に通りやすくなったり適用される金利が低くなったりする可能性もあります。

これから申し込む方は今後の利用履歴も考慮しながら計画的に返済していくことが大切です。

中小消費者金融に的を絞って審査の通りやすさを優先する方法もある

審査の通りやすさを優先する人なら、中小消費者金融に的を絞って探してみるのもおすすめです。

「過去に延滞した経験があり、新たに借り入れできる気がしない」

「大手は借入審査が難しそう」

このような状況にあり、とにかく審査に通過することを目的にするなら、中小消費者金融を検討してもよいでしょう。

大手消費者金融はサービスが充実しているので、審査が慎重に行われる傾向にあります。

一方で中小消費者金融は審査で受け入れる幅を広めて、顧客を獲得しているところもあります。

さらに中小消費者金融なら、年齢の幅が大手に比べて広くなっています。

大手では70歳未満が一般的なため、70歳以上の借入は難しくなり、これが審査に通りやすいポイントでもあるでしょう。

| 中小消費者金融 | 申込条件 |

|---|---|

| ベルーナノーティス | 20~78歳までの安定した収入のある方で、当社基準を満たす人 |

| フタバ | 20歳以上73歳以下の安定した収入と返済能力を有するお客さまが対象となっております。 |

| セントラル | 20歳以上の定期収入と返済能力がある方で、当社基準を満たす人 |

| アロー | 25歳以上66歳以下歳まで |

| エイワ | 20歳以上から79歳 |

| フクホー | 20歳以上の定期収入と返済能力がある方で当社基準を満たす人 |

「大手では審査に通らなかった」と回答した人であっても、比較的審査に通りやすい口コミが多かったのは以下の業者。

- セントラル

- エイワ

- フタバ

中小消費者金融は無利息サービスやWeb完結がないので、サービス面では劣っているものの、大手では借入が難しい人の味方になってくれる見込みがあります。

借りやすい消費者金融の選び方!金利や無利息サービスの内容を比較

借りやすい消費者金融を選ぶには、適用金利や無利息サービスの内容を知っておくのがおすすめ。

大手の消費者金融であれば、どこも金額や利息にそこまで大きな差はありません。

ただサービス面で各社に独自のメリットがあるため、金額や条件により、おすすめできる消費者金融が違います。

「どの会社が自分に合うのか」イメージがわきやすいように、借り入れから返済までの手順に沿って紹介します。

消費者金融に申し込む前に押さえておきたいポイントは以下の2つ。

- いかに無駄な手数料(利息)を支払わないか

- 借り入れや返済において利便性が高いか

消費者金融で借り入れすれば必ず利息は発生します。

利息はすべて業者への手数料になるので、支払って得をすることはありません。

Web完結が可能かどうか、返済日の設定が自由にできるかなど、利便性についても消費者金融を選ぶ際の重要なポイントです。

消費者金融に申し込む前に各会社のサービス内容を確認したうえで、自分に合った借入先を選択しましょう。

金利が低い会社はどこか比較!はじめての借り入れは上限金利を適用するのが一般的

気になる消費者金融の金利を比較し、低金利なのはどこかを調査。

消費者金融の金利で注目ポイントは「上限金利」です。

銀行や消費者金融の金利は◯~◯%と記載があるものの、はじめての借入は上限金利を適用するのが一般的です。

借入金額に応じて上限金利が「利息制限法」と呼ばれる法律で決められているので、初回借入時は最低限度額が適用されるケースが多いため、それに伴って上限金利の適用となります。

例えば消費者金融アコムの限度額と適用金利の関係は以下のとおりです。

| 借入限度額 | 適用金利 |

|---|---|

| 501万円~800万円 | 3.0%(下限金利)~4.7% |

| 301万円~500万円 | 4.7%~7.7% |

| 100万円~300万円 | 7.7%~15.0% |

| 1万円~99万円 | 7.7%~18.0%(上限金利) |

はじめて消費者金融会社を利用するときは、ほとんどが最も低い枠(限度額)の適用です。

理由は確実に返済できる信頼関係がない状態で、多額の貸し出しを行うことは消費者金融にとってリスクだからです。

それに伴い、はじめて利用する人の利率は上限金利がほとんど。

参考までに下限金利である3.0%が適用されるのは、501~800万円の限度額が適用された人だけです。

総量規制により借り入れできる金額は年収の3分の1と決まっているため、下限金利が適用されるのは年収が2400万円以上の人だけとなります。

大手消費者金融の金利比較表

| 消費者金融会社 | 適用金利 |

|---|---|

| プロミス | 4.5%~17.8% |

| アコム | 3.0%~18.0% ※キャッシング枠利用時 |

| レイク | 年4.5%~18.0%※ |

| アイフル | 3.0%~18.0% |

| SMBCモビット | 3.0%~18.0% |

当サイトで紹介した大手消費者金融の金利は、多くが18.0%に設定されているものの、唯一プロミスだけ17.8%となっています。

わずか0.2%ではあるものの、金額や返済回数により損する金額が増えてしまいます。

金額別利息シミュレーション

| 消費者金融 | 上限金利 | 5万円:1年で返済 | 20万円:2年で返済 | 50万円:3年で返済 |

|---|---|---|---|---|

| アコム | 18.0% | 5,002円 | 39,627円 | 150,721円 |

| プロミス | 17.8% | 4,942円 | 39,159円 | 148,918円 |

| 差額 | 60円 | 468円 | 1,803円 |

※返済シミュレーションによる数値

微々たる差ではありますが、無駄な利息を減らしたいなら、少しでも低金利なカードローンの選択に越したことはありません。

現状、最も金利が低い消費者金融は「プロミス」です。

さらに100万円以上必要なら、アイフルの商品でファーストプレミアムカードローンがあります。

アイフルのファーストプレミアムカードローンの利用は、100万円以上の借入が最も低金利でおすすめ

消費者金融のアイフルがはじめての利用者に提供している「ファーストプレミアムカードローン」なら、以下の条件に当てはまる人のみ上限金利9.5%で借入可能です。

- 安定した年収が300万円以上ある場合

- 100万円以上の借り入れが必要な場合

- アイフルの利用が初めて場合

- 満23歳~59歳以下の場合

ファーストプレミアムカードローンは条件に該当すれば、一般的な商品よりも低い金利で借入可能。

プレミアムなので、1回の借入で100万円以上借りたいと思っている人が対象になり、それに伴い年収が300万円以上の人が利用できるプランです。

金利が低い分審査難易度は上がる一方で、安定して年収300万円以上ある人ならば、申し込んでみてもいいでしょう。

無利息サービスの内容が充実している借入先を選ぶと無駄を減らせる

無駄を減らしたい人が消費者金融を選ぶときは、無利息サービスの内容が充実しているかチェックしましょう。

大手消費者金融なら、はじめての人が利用しやすいよう、一定期間利息なしの「無利息期間サービス」があります。

消費者金融の無利息サービスとは?

借り入れに利息が発生しないサービス。

返済額はすべて元金返済に充てられる。

無利息期間内に全額返済すると、無駄な利息は発生せず、元金だけ返すことも可能。

大手消費者金融のおすすめ無利息サービス一覧

| 消費者金融 | 無利息サービス | サービス開始時期 |

|---|---|---|

| アイフル | 初めてなら最大30日間利息0円 | 初回契約日翌日 |

| プロミス | 30日間利息0円 | 初回利用日翌日 |

| アコム | 30日間利息0円 | 初回契約日翌日 |

| レイク | 最大365日間無利息※ | 初回契約日翌日 |

| SMBCモビット | 無利息サービスなし | ー |

レイクなら、消費者金融の中でも無利息サービスの内容が充実しています。

Web申込なら60日間と他社の2倍、契約額が50万円以上なら最大365日間(約1年間)もの間、利息なしでOK。

一方、無利息サービスの開始時期で比較すると、プロミスのみ「初回利用日の翌日」から適用となっています。

他の消費者金融は初回契約日翌日から無利息期間が開始されるため、契約後すぐに利用しなければ無利息期間は無くなってしまいます。

一方プロミスは「借入翌日」から適用されるので、契約者全員が30日間まるまるサービスを受けられるメリットがあります。

無利息期間は初回契約時のみ使える特別なサービスです。

自分の希望条件を確認してうまく利用しましょう。

Web完結申し込みなら利便性が高く申し込みやすい

利息以外に重視しておきたい点は利便性で、中でも借入しやすい方法はWeb完結に対応している消費者金融がおすすめです。

複数の消費者金融をかけもちしすぎた場合、審査に通らない可能性があるため、一度契約したらその会社の利用が多くなると思っておきましょう。

おすすめしたい利便性のポイントは次の2つ。

- Web完結

- 契約機の台数

なかでも「当日中の融資を希望する人」「夜間や土日祝日も利用したい人」には重要となる項目です。

Web完結とは、インターネット上で申し込みが完結できるサービスです。

今まで消費者金融では専用のカードがないと現金を引き出せなかったのですが、現在ではスマホがあるとどこからでも引き出せる時代です。

正直Web完結はメリットだけです。

Web完結がないところを利用すると、時間も手間を要するため利便性に欠けるのが本音です。

Web完結のおすすめポイント

- 借入までがスピーディ

- 自宅で申込可能

- 店舗に行かないためバレる心配なし

大手消費者金融ならスマホアプリでの申込みが当たり前。

一方で、アコムのみがカードレスで借入できない状況です。

| 消費者金融 | ネット申し込み | アプリで完結 (カードレス) |

|---|---|---|

| アイフル | ◯ | ◯ |

| プロミス | ◯ | ◯ |

| アコム | ◯ | △※ |

| レイク | ◯ | ◯ |

| SMBCモビット | ◯ | ◯ |

※カードがないとATMでの借入は不可

アコムは、ローンカード発行が必要です。

自動契約機(むじんくん)の台数が多いため困ることはありませんが、利便性の面では一歩遅れています。

今後はアップデートに期待です。

契約機の台数、提携ATMの数が多くあると便利

おすすめの利便性ポイントの2つ目が、契約機と提携ATMの台数です。

外出先で現金が必要なら、ATMで借りる必要があります。

| 消費者金融 | 自動契約機の台数 | 自動契約機の営業時間 | 提携ATM |

|---|---|---|---|

| アイフル | 835台 | 9:00~21:00 | ・セブン銀行 ・ローソン銀行 ・イオン銀行 ・三菱UFJ銀行 ・Enet |

| プロミス | 795台 | 9:00~21:00※ | ・三井住友銀行 ・セブン銀行 ・ローソン銀行 ・Enet ・ゆうちょ銀行 ・イオン銀行 |

| アコム | 921台 | 9:00~21:00 | ・三菱UFJ銀行 ・セブン銀行 ・ローソン銀行 ・Enet ・イオン銀行 |

| レイク | 462台 | 9:00~21:00※ 日曜のみ 9:00~19:00 |

・セブン銀行 ・Enet ・ローソン銀行 ・イオン銀行 ・三菱UFJ銀行 ・三井住友銀行 |

| SMBCモビット | 約400台 | 9:00~21:00 ※1 | ・三井住友銀行 ・セブン銀行 ・イオン銀行 ・ローソン銀行 ・Enet ・ゆうちょ銀行 |

※1 営業時間は店舗により異なります。

消費者金融で自動契約機の台数が最も多いのはアコムです。

駅近や大通り沿いに設置されていて、アクセスしやすい場所にあることがおすすめ。

アコムではスマホだけでの契約ができないので、契約機の台数を増やして利便性を上げていると言えます。

一方で営業時間が長い消費者金融はプロミスです。

スマホだけで借り入れできるため、利用頻度は少ない傾向ですが、夜間に契約が必要になったときは利用しやすいでしょう。

提携しているコンビニATMでは、あまり差のない結果ですが、注目ポイントはATMの利用手数料。

わずかでも無駄をなくすなら、提携している銀行の利用で、毎回手数料が無料になる消費者金融を利用しましょう。

プロミスやSMBCモビットでは、唯一ゆうちょ銀行と提携しているので注目すべきポイントです。

返済のしやすさで選ぶなら期間や回数の設定が自由な会社

消費者金融の申し込み時、借入のしやすさや当日中に融資できるかを意識しますが、返済までを含めて選びましょう。

当然ながらサービス面は大切ですが、返済計画をきちんと立てやすい消費者金融を選択するのも気をつけたいポイントです。

返済で見ておくべきおすすめポイントには、以下2つがあります。

- 返済日の設定が自由にできるかどうか

- 返済期間、返済回数が返せる範囲かどうか

返済日の設定が自由にできるかどうか

意外と見落としがちなポイントは返済日と返済のサイクルです。

消費者金融では返済日の設定が自由にできる場合と、規定の返済日がある場合に別れます。

| 消費者金融 | 返済日 |

|---|---|

| アイフル | 毎月1回(約定日制)35日ごと(サイクル制) |

| プロミス | 5日、15日、25日、末日 |

| アコム | 自身で設定できる |

| レイク | 自身で設定できる |

| SMBCモビット | 5日、15日、25日、末日 |

計画的に運用し、返済日に合わせてお金が用意できる人なら問題ないものの、気がついたら返済日が近づいていることがほとんどでしょう。

返済日を自身で設定できる消費者金融であると、給料日直後に返済日を設定できるため、返済できないトラブルを免れるのでおすすめです。

返済期間、返済回数が返せる範囲かどうか

消費者金融で大きく変わるのが返済期間と返済回数です。

| 消費者金融 | 返済期間 | 返済回数 |

|---|---|---|

| アイフル | 借入直後最長14年6ヶ月 | 1~151回 |

| プロミス | 最終借入後原則最長6年9ヶ月 | 1~80回 |

| アコム | 最終借入日から最長9年7ヵ月 | 1回~100回 |

| レイク | 最長10年※1 | 最大120回※1 |

| SMBCモビット | 5年※2 | 最長60回※2 |

※1 融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

※2 最長60回(5年)。ただし、返済能力その他の事情にかんがみ、合理的な理由があるとSMBCモビットが認めた場合には、最長106回(8年10ヶ月)

消費者金融の中で最も返済回数が少ないレイクを利用し、50万円を融資を受けたとすれば、無利息サービスを利用しても最低月額14,000円ずつ返済しなければならず期間内に完済できません。

期間内に返済できないと、消費者金融での借入は難しくなります。

返済計画が立てられず、毎月の生活が苦しくなったら本末転倒です。

各社の返済シミュレーションでは、借入金額の入力で毎月の支払金額や回数を割り出せるので、利用してみるのもおすすめです。

消費者金融各社の返済シミュレーション

返済シミュレーションを活用し、無理のない返済ができるプランはどれか、計画を立ててから申し込みを行いましょう。

消費者金融の返済期間は長期の方がいい?

消費者金融から融資を受けた場合、返済期間は長い方が毎月余裕を持って返済可能ですが、支払い期間が延びるのにともない利息も増えていきます。

返済回数を増やせば、ほとんどが利息の支払いになるケースもあります。

月々返済できる金額と支払回数を照らし合わせて、できる限り無駄のないキャッシングを行いましょう。

希望条件に合わせておすすめの消費者金融を紹介

消費者金融を選択する際に希望する条件は人により違います。

数ある消費者金融で悩まないために、細分化して希望条件ごとにまとめました。

借入の負担を軽減したい人は無利息期間が長いかを重視する

無利息期間を重視して借入先を選択するなら、以下の消費者金融がおすすめです。

- レイク

- プロミス

レイクの無利息期間のおすすめの特徴は2つあります。

| 無利息特典の種類 | 条件 |

|---|---|

| 60日間無利息 | 初めての契約 Web申し込み限定 契約額50万円未満の方 |

| 365日間無利息 | 初めての契約 Web申し込み・契約限定 契約額50万円以上で契約後59日以内に収入証明書類の提出とレイクでの登録が完了できる方 |

契約額に応じて適用される無利息期間が変わるのがレイクの特徴です。

プロミスは無利息期間自体は30日間と他の消費者金融と同じであるものの、無利息期間が始まるのが初回借入日の翌日からです。

他社では契約日の翌日から無利息期間が始まるため、契約後借入をしないと無利息で借りられる期間が30日より短くなる見込みも。

プロミスは初回借入日の翌日から無利息期間が始まるため、契約してすぐに借り入れをしなくても無利息期間は30日間のままでお得に利用可能です。

学生でも利用できる20歳以下向けの学生カードローン

学生向けでおすすめの消費者金融はプロミス※です。

高校生を除いて18歳から借りられるため、より多くの学生が借りられる見込みがあります。

法律の改正に伴って成人年齢が引き下げられたので、法律上は18歳や19歳の借り入れもできます。

とはいえ、すべての消費者金融で18歳からの融資に対応しているわけではありません。

法律改正後も、借り入れができる年齢は20歳からとしている借入先も多くあります。

プロミス※は、年齢が20歳に達していない学生でも利用できます。

さらに学生が借り入れをする場合は、学生に特化した学生ローンを選択する方法があります。

学生ローンは学生への融資に特化しているため、親やアルバイト先にバレたくない学生に配慮して連絡をしないなどの対応をしてくれるケースも。

例えば学生ローンのカレッヂは、実家やバイト先には連絡をしないとの明記があります。

学生ローンで借りられる金額は少額ですが、学生が便利に借りられるよう工夫されているので、学生に特化した借入先を選びたいときに探してみましょう。

アプリに対応していればスピード融資で借りるまでの時間を短縮

おすすめの消費者金融の中でも、アプリと連携して借り入れや返済の取引ができるサービスなら融資までの時間が短く、当日中の融資にも対応しています。

今までの消費者金融では、ATMでの取引に必要なローンカードを受け取る必要がありました。

アプリ対応がある消費者金融では、スマホアプリで表示したQRコードをATMに読み込ませるのみで融資ができます。

その中でもスピード重視で消費者金融を選択するなら、確認するべきポイントは次の2つ。

- Web完結可能か

- 審査に通過するか

上記のポイントから判断すれば、最も適している消費者金融は「プロミス」です。

アプリローンを採用しており、契約後はスマホで提携ATMから引き出せます。

プロミス公式アプリの「瞬フリ」なら口座振込サービスにも対応しているので、24時間365日いつでも口座に振り込んでもらえます。

借入には審査が不可欠なものの、審査時間は最短3分※。

審査通過率も高いため、急いでいる人には最適です。

消費者金融とは個人に対してお金を貸すことに特化した金融サービス

消費者金融とは、個人に対してにお金の貸すことに特化した金融サービスのことで、貸金業者とも呼ばれます。

消費者金融と聞くと、以下のようなマイナスイメージを抱く人も少なくありません。

- 一度でも借りたら返済できず破産する

- 取り立ての電話や家への訪問がある

- 使っていると知られたら人間関係に影響する

- 怪しい組織が運営している

確かに消費者金融について調べてみると「返しきれないから破産するしかない」といった投稿や相談も見かけるため、不安に感じられます。

しかし消費者金融は財務局に認可を受けて営業している貸金業者で、違法性はありません。

財務局や各都道府県が定めたルールに従い、貸金業法に則って営業しているため、法外な対応はないサービスです。

消費者金融は個人に対してお金を貸すことに特化した企業なので、ユーザーのニーズに合わせて迅速な融資に対応しています。

消費者金融を利用するメリットは以下の通りです。

- 最短20分前後でお金を借りられる

- 無利息期間があり利息を抑えられる

- カードレスとスマホATMで周囲にバレにくい

- 法外な利息は請求されない

- 漫画やドラマで見るような過度な取り立てはない

「今すぐお金を借りたい」「あと1時間以内に現金を用意しないと間に合わない」といったユーザーにも対応できるよう、審査は最短20分前後。

AIを取り入れた効率的な審査を行っているため、申込条件をクリアしていれば最短3分ほどで審査に通過してお金を借りられます。

消費者金融と同じように銀行カードローンもありますが、審査スピードは早くありません。

銀行はカードローン以外のサービスも幅広く取り扱っており、個人向け融資に特化していないからです。

消費者金融は急いで借りたい、できるだけ返済の負担を減らしたいといったユーザーのために、サービスを整えています。

消費者金融は貸金業法を遵守し営業している

消費者金融は貸金業法を守って営業しているため、違法な業者ではありません。

貸金業法とは?

貸金業法は、消費者金融をはじめとした貸金業者の営業についてや、借り入れについて定めた法律です。

貸金業者として営業するために必要な条件や、上限金利などを細かく取り決めています。

貸金業法には取り立ての方法や審査にいたるまで多くの法律が含まれており、貸金業法を守らなければ金融庁の認可は下りません。

貸金業法で取り決められている内容の一部は以下の通り。

| 貸金業法の記載 | 詳細 |

|---|---|

| 財務局や都道府県からの営業許可 | 財務局または各都道府県知事から認可を受けなければ営業できない |

| 上限金利 | 借入額に応じて上限金利を15.0~20.0%までに制限している |

| 審査の徹底 | 訪問による取り立ての時刻制限など、過剰な取り立てを禁止している |

| 総量規制 | 借入金額を年収の3分の1までに制限し、借りすぎを防いでいる |

貸金業法を破ると営業停止処分や、貸金業者としての営業権剥奪に繋がります。

実際過去には、大手消費者金融であるアイフルが過剰な取り立てを理由に営業停止処分を受けたことがありました。

参照:アイフル株式会社に対する業務停止処分に関する質問主意書|参議院

当時よりも貸金業法の規制は厳しくなり、消費者金融に対する調査も行われているため、必ず法律を遵守しています。

最近は大手消費者金融含め過剰な取り立ては行われておらず、ユーザーに寄り添った返済プランを提案してもらえます。

黙って返済を遅延すると書面で督促状が送られてきますが、事前に相談すれば返済日や返済金額の調整をしてくれる消費者金融も少なくありません。

突然家に来たり、朝から晩まで取り立てを受けるといった被害はないので、不安に思う必要はありません。

消費者金融は営業許可が必要で誰でもできるわけではない

消費者金融を営業するためには、財務局もしくは各都道府県知事から営業許可を受けなければなりません。

| 経営形態 | 許可を出す組織、人 |

|---|---|

| 全国展開している消費者金融 | 財務局 |

| 1都道府県のみで営業している消費者金融 | 各都道府県知事 |

アイフルやプロミスといった大手消費者金融は全国展開しているので、財務局から許可を得ています。

街中にある1店舗しかない、もしくは1つの都道府県でのみ店舗を展開している中小消費者金融は、都道府県知事から許可が出ています。

いずれかから営業許可を受けている消費者金融は、貸金業法を守って営業している証拠です。

貸金業法では、貸金業務取扱主任者を各営業所に置くよう定めています。

貸金業務取扱主任者とは、法令遵守を促したり、指導を行ったりする国家資格を持っている人のことです。

貸金業法を守っているか確認しながら、法律から逸脱しそうなときは助言して正す資格を持っている人がいなければ、貸金業者として認められません。

詐欺目的で消費者金融として認可を受けようとしても、簡単には認可されない仕組みが作られています。

そのため、現在貸金業者として認可を受けている消費者金融ならトラブルなく利用可能です。

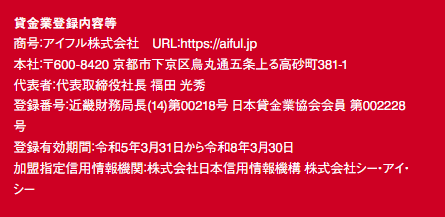

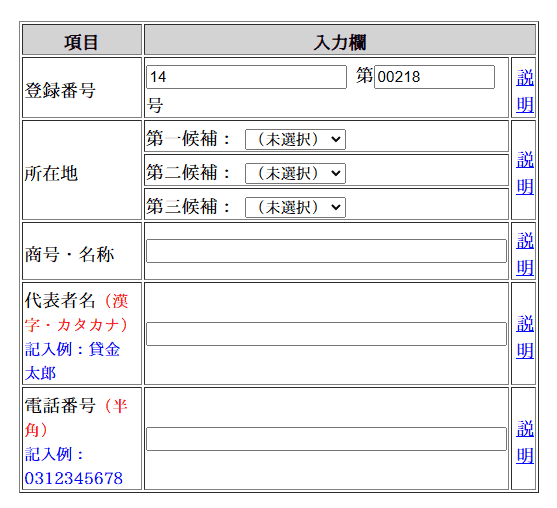

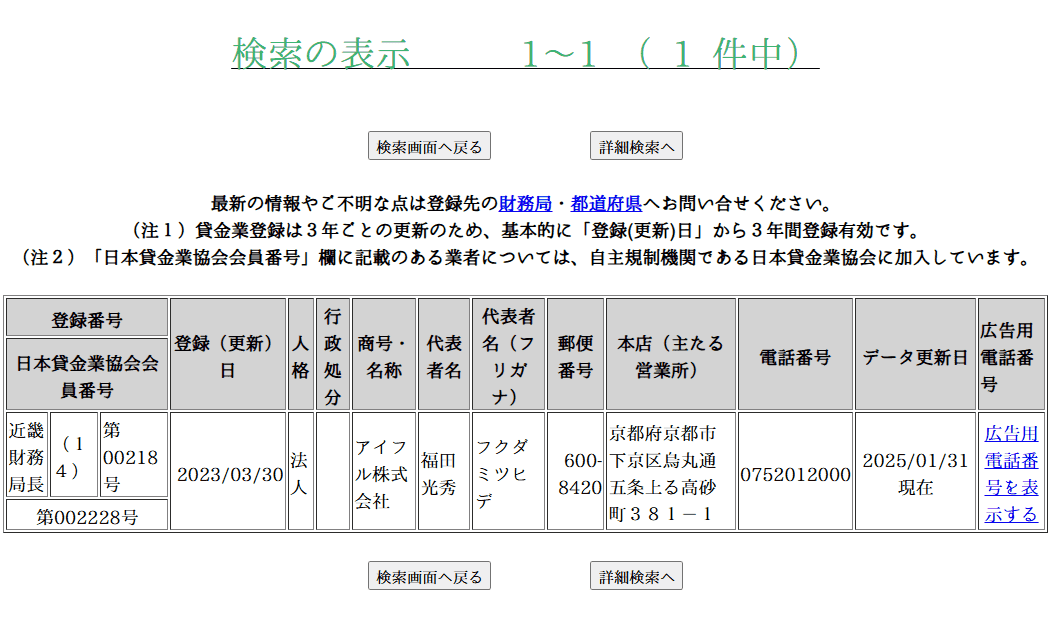

認可を受けているか事前に検索できる

利用したい消費者金融が認可を受けているか分からないとき、確認する方法は以下の2つです。

- 公式サイトや店頭に「貸金業登録内容」が掲出されているかチェックする

- 登録貸金業者情報検索サービスを利用する

許可を受けている消費者金融は、貸金業者としての登録番号が発行されています。

消費者金融のWebサイトに記載されているか、店頭に掲出されているはずです。

上記はアイフルの公式Webサイトに記載されています。

登録番号の記載があれば認可を受けていると判断できるので、利用前に記載の有無をチェックしましょう。

とはいえ、記載されている内容が虚偽の可能性もあります。

大手消費者金融や有名な中小消費者金融以外であまり知らない貸金業者を利用するときは、金融庁で登録番号を検索しましょう。

先ほど例に上げたアイフルの情報で検索してみると、貸金業者として許可を得ていると表示されました。

検索は会社名が分からなくても番号があればいいので、すぐに調べられます。

消費者金融を初めて利用するときにどうしても不安なら、登録の有無をチェックしてから申し込みましょう。

サラ金や街金とは消費者金融のこと?

怪しい借入先としてサラ金や街金といった言葉を聞きますが、いずれも消費者金融を指しています。

| 呼び名 | 実態 |

|---|---|

| サラ金 | サラリーマン金融の略で消費者金融のこと |

| 街金 | 特定の地域で営業している中小消費者金融のこと |

サラ金とはサラリーマン金融の略で、現在の消費者金融です。

お金がないサラリーマンを相手にお金を貸すサービスだったことから、以前はサラ金と呼ばれていました。

最近はサラリーマンに限らず収入を得ている個人に対して貸し付けを行っているため、サラ金とは呼ばれなくなっています。

消費者金融がサラ金と呼ばれていた時代は今より貸金業法の規制が緩く、問題となった取り立ても行われていた頃です。

「サラ金からお金を借りる」と言うとマイナスなイメージが拭えないのは、規制が緩かった頃の消費者金融を思い浮かべているからと考えられます。

消費者金融からお金を借りることをどうしても誰かに伝えなければならない事情があるときは、サラ金と言わないのがおすすめです。

街金は一部地域で営業している中小消費者金融を指す

街金とは、特定の地域のみで営業している中小消費者金融のことです。

大手消費者金融のように全国展開はしておらず、1つの都道府県もしくは周辺地域のみに店舗を展開しています。

営業規模が小さく、その街に根付いた営業を行っているため街金と呼ばれます。

街金も店舗数が少ないだけで営業許可を受けているため、消費者金融として扱われます。

大手ほどシステムが整っていないので、Web完結での申し込みができなかったり、店頭へ出向かなければならない業者も。

怪しく思われがちですが、登録番号があれば貸金業法を守っているので違法な業者ではありません。

名前も知らない街金を利用するときは、必ず登録番号を検索しておきましょう。

消費者金融で借りたら終わり?利用するとやばいって本当なのか

消費者金融で借りても返済をきちんとしていれば特に問題はありません。

「消費者金融で借りたら最後」「一度でも利用するとやばい」などの声があるものの、大手消費者金融は銀行グループに属しているため万が一返済が遅れても無理な督促はありません。

消費者金融のアイフルは唯一銀行傘下ではなく独立系企業ですが、貸金業者として届け出もしている正規の業者で、法律を遵守しています。

督促を受けるのは延滞した人のみのため、延滞しなければ問題はありません。

万が一延滞したときは、督促の電話に出ることで給料日まで待ってもらえるケースがあります。

返済に関する口コミの中には「相談すると金利のみの支払いにできた」「事前に電話しておけば職場には電話はこなかった」などのコメントもありました。

消費者金融は、支払う意思をきちんと見せれば無理な督促はありません。

暴力的な取り立てもないため、「借りたら終わり」と心配しなくても大丈夫です。

しかし、長期間返済できないままでいれば、訴訟が発生し給与や現金の差し押さえが行われる場合もあるため、滞納には注意しましょう。

借りられる金額の上限は総量規制により年収の3分の1まで

消費者金融でお金を借りるときは、総量規制によって借入金額の上限が制限されます。

総量規制とは、1人が借りられる金額を最大で年収の3分の1までとする法律で、貸金業法のうちの1つです。

借り入れの上限額を制限することで、返済能力を超えた過剰な貸し付けを防ぐ目的があります。

貸金業法の前身となる貸金業規制法では「過剰貸付の禁止」のみが記載されており、具体的な基準はありませんでした。

貸金業規制法では、窓口での簡易的な審査を行った場合に限り以下の条件を定めていました。

- 1つの業者からの借り入れは50万円まで

- 個人年収の10%まで

しかし丁寧な審査を行ったときは上記の基準以上に借りられたうえ、複数業者から借りれば高額融資も可能だったため、高金利な過剰貸付が頻発。

当時は上限金利も年利29.2%だったために返済できない人が相次ぎ、社会問題になりました。

高金利や過剰貸付を防ぐため、2006年に総量規制が制定されました。

総量規制によって制限される年収と借入限度額は以下の通りです。

| 月収 | 年収 | 借入可能額(3分の1) |

|---|---|---|

| 約8,000円 | 10万円 | 約3万円 |

| 約41,000円 | 50万円 | 約16万円 |

| 約83,000円 | 100万円 | 約33万円 |

| 約16万6,000円 | 200万円 | 約66万円 |

| 約25万円 | 300万円 | 約100万円 |

| 約33万3,000円 | 400万円 | 約133万円 |

| 約41万6,000円 | 500万円 | 約166万円 |

例えば年収300万円なら、法律上借りられる金額は100万円までです。

とはいえ総量規制の上限額まで借りられるケースは稀で、上限額より2~30万ほど低くなる可能性が高いです。

特に初めての借り入れでは借入限度額が低くなりやすいので、年収が300万円でも審査通過は最大で50万円ほどと見積もっておきましょう。

複数社から借りるときは合算される

複数の消費者金融からお金を借りるときは、借入総額が総量規制を下回っている必要があります。

例)年収300万円、総量規制で100万円までの人

| OKな例 | NGな例 | |

|---|---|---|

| A社からの借り入れ | 30万円 | 80万円 |

| B社からの借り入れ | 30万円 | 30万円 |

| 借入総額 | 60万円 | 110万円 ※総量規制オーバー |

複数社から借りるなら、すべての合計が総量規制以下になるように調整しましょう。

年収300万円ですでに50万円借りているときは、追加で50万円しか借りられません。

借入残高は審査時に必ずチェックされるので、申し込み段階で総量規制を超えると判断されたときは審査落ちします。

2社目以降に申し込むときは、現時点での借入残高を計算して総量規制範囲内になる金額を希望しましょう。

総量規制は対象外になる借り入れがある

総量規制には「除外貸し付け」と「例外貸し付け」と呼ばれる、総量規制対象外の借り入れがあります。

除外貸し付けに該当するのは以下の通りです。

①不動産購入のための貸付け(いわゆる住宅ローン)

②自動車購入時の自動車担保貸付け(いわゆる自動車ローン)

③高額療養費の貸付け

④有価証券を担保とする貸付け

⑤不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付け

⑥売却予定不動産の売却代金により返済される貸付け

引用:総量規制の「除外貸付け」に分類される契約|日本貸金業協会

住宅ローンやマイカーローンといった、高額な商品を購入するときのローンは総量規制から除外されます。

売却予定のある、もしくは担保のある貸し付けも返済能力がなくても利用できるため総量規制に含まれません。

除外貸し付けに該当する貸し付けを受けている状態で消費者金融に申し込んでも、審査に影響はありません。

消費者金融を利用中に住宅ローンやマイカーローンに申し込んでも、総量規制に関係なく契約可能です。

他にも、以下のような例外貸し付けも総量規制から除かれます。

①顧客に一方的に有利となる借換え

②借入残高を段階的に減少させるための借換え

③顧客やその親族などの緊急に必要と認められる医療費を支払うための資金の貸付け

④社会通念上 緊急に必要と認められる費用を支払うための資金(10万円以下、3か月以内の返済などが要件)の貸付け

⑤配偶者と併せた年収3分の1以下の貸付け(配偶者の同意が必要)

⑥個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)

⑦新たに事業を営む個人事業者に対する貸付け(要件は、上記⑥と同様。)

⑧預金取扱金融機関からの貸付けを受けるまでの「つなぎ資金」に係る貸付け(貸付けが行われることが確実であることが確認でき、1か月以内の返済であることが要件)

要するに例外貸し付けは、お金を借りても利用者に不利益のない内容であれば許可される貸し付けです。

ただし例外貸し付けで借りた分は、借入後に総量規制の残高に計上されます。

例えば…

おまとめローンで借り換えれば金利が低くなり返済負担が減るため、おまとめローンを利用することに。

年収300万円で上限100万円までしか借りられないが、現在2社合計80万円借りている。

おまとめローンで80万円を借りて既存の2社に返済する場合、一時的に借入残高は合計160万円になる。(80万円分は例外貸し付けなのでOK)

既存の2社に80万円返済したあと、おまとめローンに返済する80万円は総量規制に計上される。

そのため、最大追加融資は20万円までしか受けられない。

他にも、銀行カードローンは基準とする法律が異なるため総量規制に含まれません。

だからといってお金を借りすぎると返済しきれず生活がままならなくなるので、年収の3分の1以下になるよう希望額を抑えましょう。

上限金利の引き下げにより大手では年18.0%がほとんど

消費者金融でお金を借りるとき、上限金利は年18.0%に決められているケースがほとんどです。

2010年6月に現在の貸金業法が施行され、上限金利が以下のように定められました。

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万~100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

参照:5 お借入れの上限金利は、年15%~20%です|貸金業法

貸金業法を守って営業している消費者金融は、最大でも20.0%までしか利息を課せません。

大手消費者金融は上限金利を18.0%とし、利用者の利息負担が過剰にならないよう調整しています。

大手消費者金融の金利

| 消費者金融名 | 金利(年) |

|---|---|

| アイフル | 3.0~18.0% |

| プロミス | 4.5~17.8% |

| SMBCモビット | 3.0~18.0% |

| アコム | 3.0~18.0% ※キャッシング枠利用時 |

| レイク | 4.5%~18.0%※ |

貸金業法が施行される2010年6月以前は、上限金利が29.2%でした。

そのため過剰な利息による負債で苦しむ人が多く、貸し倒れが続出し社会問題になった背景があります。

貸金業法で上限金利を20.0%に下げたため、以前より利息は増えにくくなりました。

大手消費者金融は遅延損害金も最大20.0%まで

大手消費者金融では、遅延損害金も20.0%までに設定されています。

遅延損害金とは、決められた日までに返済できなかったときに発生する追加の利息です。

遅延損害金は通常の利息と別でかかり、返済が遅れたときの支払金額は以下のように計算されます。

遅延損害金は通常の金利より高く設定されているケースが多いものの、20.0%は超えません。

各大手消費者金融の遅延損害金は以下の通りです。

| 消費者金融名 | 遅延損害金(年) |

|---|---|

| アイフル | 20.0% |

| プロミス | 20.0% |

| SMBCモビット | 20.0% |

| アコム | 20.0% |

| レイク | 20.0% |

「消費者金融は借りたら終わり」と言われるのは、上限金利が29.2%だった頃のイメージが残っているからです。

現在は返済日を忘れずコンスタントに返済していけば利息の負担が増えにくいので、初めてでも利用しやすくなっています。

逆に20.0%以上の利息を求められるときは、貸金業法を守っていない違法業者です。

申込前に必ず契約書を確認し、課される利息が20.0%以下かをチェックしておきましょう。

借入希望額が50万円以下なら収入証明書の提出は不要

消費者金融では、1社での借入希望額が50万円以下なら収入証明書の提出が不要です。

貸金業法では、収入証明書の提出について以下のように定めています。

- 1つの貸金業者における借入希望額が50万円以上のとき

- 既存の借入残高と借入希望額を合計したとき、100万円以上になる

例えば今まで1度もお金を借りた経験がなく、初めて消費者金融で30万円借りるときは、法律上収入証明書の提出が不要です。

別の消費者金融で2社目の契約をしても、100万円を超えなければ収入証明書を提出しなくても審査に通過できる可能性があります。

例)収入証明書の有無

| 借入先 | Aさん | Bさん | Cさん |

|---|---|---|---|

| アイフル | 60万円 | 30万円 | 40万円 |

| プロミス | なし | 30万円 | 30万円 |

| レイク | なし | なし | 30万円 |

| 収入証明書の提出 | 必要 | 不要 | 必要 |

上記の例では、1社からの借り入れが50万円以上のAさんと、3社の借入総額が100万円以上のCさんは収入証明書の提出が必要です。

1社の借り入れが50万円以下で、2社の合計が100万円以下のBさんは収入証明書の提出義務がありません。

収入証明書の提出を避けたい人は、1社ごとの借り入れを50万円以下かつ借入総額を100万円以下に抑えましょう。

すでに借り入れがある人は現在の借入残高を確認し、基準を超えないよう計算してからの申し込みが重要です。

収入証明書として使える書類

消費者金融の審査で収入証明書として認められる書類の例は以下の通りです。

- 源泉徴収票

- 支払調書

- 給与の支払明細書

- 確定申告書※

- 青色申告決算書※

- 収支内訳書※

- 納税通知書※

- 納税証明書※

- 所得証明書※

- 年金証書

- 年金通知書

※複数年分の事業所得を用いて年収を算出する場合には、その複数年分の書類が必要となります。

上記のうちいずれかならどの書類を提出してもOKです。

しかし審査時に提出する書類は、すべて最新の書類でなければなりません。

給与の支払明細書は、申込日から遡って先月もしくは先々月の分を提出しましょう。

収入証明書は、現在収入があり返済できる能力があることを証明するための書類です。

数年前に働いていたときの書類を提出しても、現在の支払い能力は審査できません。

書類には日付が書かれておりごまかせないので、必ず最新の書類を提出しましょう。

給与の支払明細書は1ヶ月分の収入しか分からないので、まとめて2~3ヶ月分の提出を求められるケースがあります。

支払明細書をすぐ捨ててしまう人は、手元に2~3ヶ月分の書類を貯めてから申し込むか、職場で再発行してもらいましょう。

源泉徴収票も再発行可能で1枚のみ提出すればいいので、複数枚の発行が面倒なら源泉徴収票がおすすめです。

収入証明書は法令の条件以外でも求められるケースがある

収入証明書は、法律で義務付けられている人以外にも提出を求められる可能性があります。

消費者金融から収入証明書の提出を求められたら、応じなければ審査に通過できません。

収入証明書の提出が必要になる可能性がある人は以下の通りです。

- 転職したばかりや働き始めで勤続年数が少ない

- 申込内容に虚偽やミスの疑いがある

- すでに複数社からお金を借りている

- 18~19歳で申し込んだ

法律上提出の義務はありませんが、収入証明書の提出を求められたら必ず応じましょう。

収入証明書を求められる理由は明確に教えてもらえませんが、審査中に収入の有無や金額をしっかり確認したいと判断されています。

特に、18~19歳で消費者金融へ申し込むときはほぼ必ず提出を求められます。

法改正で成人年齢が18歳に引き下げられたため、カードローンを始めとする各種契約を18歳から個人の意志で行えるようになりました。

しかしまだ支払い能力や責任能力が低い年齢なので、収入証明書で支払い能力を厳しくチェックしています。

18歳から申し込めるプロミスでも、19歳以下は提出が必要と明記されています。

以下の条件に該当するお客さまは、収入証明書類のご提出が必要となります。

- ご希望のお借入額が50万円を超えるお客さま

- ご希望のお借入額と他社でのご利用残高の合計が100万円を超えるお客さま

- お申込時の年齢が19歳以下のお客さま

収入証明書は再発行に時間がかかるケースもあるので、申込前に用意しておきましょう。

消費者金融は土日祝日も営業しているため急な出費に対応できる

消費者金融は土日祝日も審査に対応しており、最短即日で融資可能なのが大きなメリットです。

銀行カードローンは銀行の営業時間にしか対応しないので、土日祝や15時以降は審査がストップします。

営業が終了した金曜日の夕方に申し込むと、次に審査を行ってくれるのは最短で月曜日になるケースも。

急いでいて今すぐお金が必要でも、3日以上審査が進まないまま待たなければなりません。

消費者金融は年末年始を除き、土日祝も毎日審査を行っています。

- 銀行が休みの日にまとまったお金が必要になった

- 金曜日の夜に急に飲み会が決まって数万円だけ借りたい

- 旅行先で現金がなくなって困っている

- 現金しか使えないコンビニ払いの期限が今日までだった

- 休みの日にレジャーで怪我をしてしまい治療費がかかる

消費者金融は、上記のような休日や突然の入り用にもすぐに対応可能です。

お金が必要になった瞬間に申し込めば、最短2~30分で借り入れまで完了します。

即日融資に対応している銀行カードローンもありますが、あくまで「最短即日」であり数十分での審査は難しい傾向。

早くても2~3時間ほど待たなければならないので、とにかく急いでいるときは消費者金融を利用しましょう。

審査対応時間に申し込まなければ即日融資できない

消費者金融は24時間申し込みできますが、審査対応時間は決まっています。

大手消費者金融の審査対応時間は以下の通りです。

| 消費者金融名 | 審査対応時間 |

|---|---|

| アイフル | 9:00~21:00 |

| プロミス | 9:00~21:00 |

| SMBCモビット | 9:00~21:00 |

| アコム | 9:00~21:00 |

| レイク | 8:10~21:50 ※第3日曜日は~19:00 |

いずれの消費者金融も、審査対応時間を超えると審査は行われません。

21時ぴったりに申し込んだり、21時までに審査が終わらないと翌日に持ち越されます。

今日中にお金を借りたいときは、遅くとも審査対応時間の30分前までに申し込んでおきましょう。

余裕を持ってレイクは21時頃まで、他の4社は20時頃までに申し込みを完了させておくのがおすすめです。

消費者金融と銀行どちらがおすすめ?借入の柔軟さや手続きのスピードで2つの違いを比較

消費者金融と銀行カードローンではどちらがおすすめなのか、迷う人も多いのではないでしょうか。

そもそも消費者金融と銀行では取り扱っている法律が異なるため、その分異なる点も多くあります。

- 銀行ローン:銀行法

- 消費者金融:貸金業法

明確な差がわかるのは限度額。

消費者金融は貸金業法の対象で「総量規制」の法律が適用され、年収の3分の1だけが限度額です。

一方で銀行は総量規制の対象外となるため、マイカーローンや住宅ローンなどの高額なローンを組めるでしょう。

年収の3分の1を超える貸付の場合には、銀行でも受けられないケースが多いので注意してください。

さらに当日中の融資に対応しているかどうかも、大きな差があります。

銀行は、銀行法により2018年から当日中の融資が禁止となっているため、今すぐ必要なら消費者金融を利用しましょう。

ほかにも、消費者金融と銀行カードローンのメリット・デメリットについてまとめてみました。

| 金融機関 | メリット | デメリット |

|---|---|---|

| 消費者金融 | ・当時中の融資が可能 ・無利息サービスで1ヶ月~半年間は利息なし ・24時間365日、土日や夜中の利用可能 ・比較的審査に通過しやすい |

・金利は高く返済の負担が増える見込みがある ・限度額は低く多額の借り入れには不向き |

| 銀行カードローン | ・金利が低いため返済の負担が少なくて済む ・目的別でのローン契約にすると高額なローンも組める |

・当日中の借り入れは困難 ・無利息サービスはなく契約時点から利息は発生する ・審査難易度は高く初めてだと審査通過は難しい ・銀行によっては休業時間があり借入ができない ・借入までに書類手続きや口座開設など手続きが面倒 |

上記を踏まえれば、住宅購入や結婚式、車の購入など、借入れ目的がある場合は銀行の利用が適しています。

多額の金額でも融資が可能で、借入目的が明確なら審査も通りやすくなります。

一方で少額融資や、自由用途を希望する場合なら、消費者金融の方がおすすめです。

一見すれば銀行の方が金利は低いものの、少額で短期間を希望しているなら、無利息サービスを利用すれば消費者金融の方が損なく利用できる見込みが高くなります。

さらに銀行と比較すれば消費者金融は柔軟な審査に対応してくれる傾向です。

銀行では使用用途を聞かれ、在籍確認なしにできないので、手間がかかるのがデメリット。

目的や金額、期間などトータル判断で、検討する必要があります。

『お金を借りる方法一覧』では、消費者金融や銀行に合わせて、共済貸付や担保を元にした借入方法を紹介しています。

消費者金融の疑問に感じやすい点をQ&A形式で回答

消費者金融について疑問に感じやすい点をQ&A形式でまとめて回答します。

上記のような悩みに回答していきます。

消費者金融で借り入れしている人の割合は?

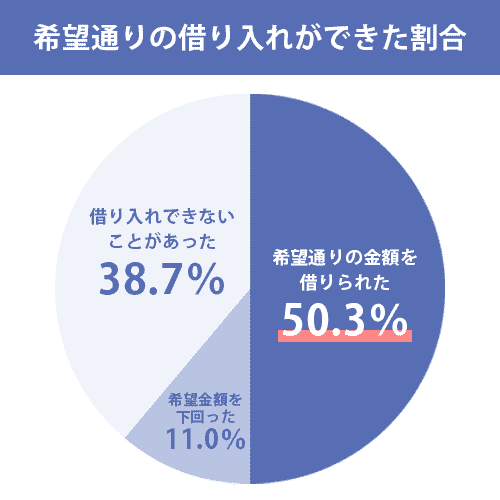

2024年に発表された「貸金業利用に関する調査・研究」によると、調査対象者のうち最近3年以内に貸金業者に申し込みをした人が5.19%でした。

申込者のうち、希望通りの金額で借り入れができた人では50.3%の結果が出ています。

調査結果より、消費者金融の利用者は19人に1人程度いると考えられます。

また、半分程度の人が希望通りの金額で借り入れができていることもわかりました。

消費者金融で借りてすぐ返しても問題ない?

消費者金融で借りて、すぐに返済することは問題ありません。

消費者金融には、決められた利用限度額の範囲なら何度でも借り入れできるメリットがあります。

繰り上げ返済や一括返済に対応している消費者金融もあり、「借りた次の日に給料が入ったから早めに返す」などの使い方をしても差し支えありません。

早く返済するほど利息が節約できるので、借りたらすぐ返す方法はぜひ実践したいところです。

金融機関により、無利息期間中に何度も借り入れでき返済可能なケースもあります。

必要なときのみ借りて早めに返済すれば、無利息期間の間に再度お金に困ったときでもスムーズな借り入れが可能です。

消費者金融の性質を上手く活用し、利息を節約しつつ上手な借り入れをしましょう。

消費者金融で審査が甘い会社は本当にある?

消費者金融で審査が甘いと断言できる会社はありません。

どの消費者金融でも自社の基準に沿って審査を行い、基準を満たせば審査に通るものの、満たしていなければどれほど成約率が高い消費者金融でも審査落ちしてしまいます。

審査が甘い消費者金融を探している人には、一つの基準として新規成約率が高めなところを選択する方法がおすすめです。

新規成約率の高さは、新規顧客の受け入れの幅が広がっている証拠。

ほかの消費者金融よりも申し込んで審査に通過する確率は上がるため、一つの指標としてチェックしてみましょう。

さらに中小消費者金融は金利が高めに設定されている代わりに、大手で審査に通らなかった人を受け入れている場合もあります。

しかし、ベルーナノーティスのように20代はほとんど審査に通過できないなど、独自の基準を設けている中小消費者金融もあるため、一概に審査が甘いとは言い切れない点は注意が必要です。

消費者金融にもデメリットもある?

どれだけおすすめの消費者金融でも、以下のようなデメリットがあります。

- 利息が高くなる理由

- 借り入れをしている意識が薄れる可能性

消費者金融の平均的な金利は年18.0%前後で、銀行カードローンの平均的な金利である年14.5%と比較すれば高いことは分かっています。

金利が高いので、利息も高くなる点に注意しましょう。

借入期間が長くなるほど利息は高くなるため、可能なときには繰り上げ返済もしながら返済をすすめるのが損をしないコツ。

金利が年18.0%で20万円を2年で関西したときの利息は39,600円前後、1年で返済したときの利息は20,000円前後です。

返済期間が異なるため、利息に大きな差が生まれます。

(参考:E-LOAN │カードローンのかんたん返済額シミュレーション)

借り入れをしている意識が薄れないので、返済計画を立ててから借り入れをしましょう。

返済まで意識して借り入れをすると、消費者金融での借りすぎを防げます。

消費者金融を探すならサービスを比較して自分が納得できる業者を選ぼう

当サイトがおすすめする消費者金融を、再度確認してみましょう。

- 返済の負担をなくすなら「アイフル」

- 無駄なく利用するなら「プロミス」

- 勤務先への電話連絡を避けたいなら「SMBCモビット」

- 初めてお金借りるなら「アコム」

- 少額融資するなら「レイク」

消費者金融のおすすめを紹介しましたが、希望する金額や条件により自分に合う業者が異なります。

自分の希望条件と比較して、納得できる消費者金融を選択してください。