「税務調査の通知が来た…」

こんなお悩みありませんか?

前回、顧問税理士が税務調査官の言いなりで不信感がある

経理を丸投げしていたはずなのに指摘されて加算税がかかった

税理士予想より税金を取られて説明に納得がいかない

税務調査は別料金と言われて色々探している

領収書が無い…何をどうすれば良いのか分からない

税務調査と戦います!

争点を絞った税務調査対応

グレーの会計処理が争点に

問題なし

誰が見ても見解が一致しているため指摘されたとしても跳ね返せます。準備も簡単です。

グレーゾーン

解釈によって結果が変わります!

事前に根拠を準備することで指摘と対等な交渉が発生します。

問題あり

間違いなくアウトなので反論の余地はありません!ペナルティを受けるしかありません。

ペナルティを減らすポイントは

グレーゾーン

確実にアウトな部分で交渉をしてもどうにもなりません。税務調査の論点は主に、解釈で判断が分かれるグレーゾーンとなります。綺麗な処理を行っている部分や明らかに税務上問題がある部分の結果は明らかですので、事前の準備も調査当日のやりとりも比較的少ないです。

グレーゾーンと言うのは例えば税務調査官の目線でアウトなものです。例えば、接待費用として居酒屋の領収書が残っている場合です。その領収書を「経費と言えないのでは?」と指摘された際にも、打合せ内容、参加人数、参加者等が分かっていれば確実に経費と言えます。写真や報告書、規定の設定など「事業として必要でした」と証明するだけの証拠が武器になります。こういったグレーゾーンの交渉がペナルティを減らすことに直結します。

嘘や後付けを推奨している訳ではありません、虚偽の回答は絶対に行わないでください。

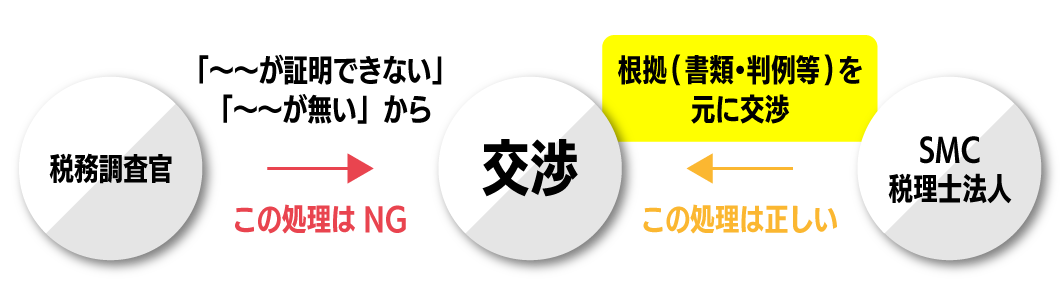

法的根拠と資料で鋭い指摘に回答

税理士へ税務調査立会のご相談が無料

契約の必要が無ければ費用は掛かりません!

※弊社サービス以外に関するお問い合わせにはお答えできかねますので、ご了承ください。

判断の難しいポイントを主張する

グレーゾーンは解釈次第で是認も否認も可能性がある部分です。もちろん調査官の言いなりならペナルティとなる場合が多いでしょう。是認させるために必要なのは根拠となる証拠書類等です。交渉を行う大前提として根拠が必要なのです。「この処理はいけません、加算税の対象となります」と言われた場合、根拠が無ければその指導を受けるしかありません。逆に言えば根拠が準備出来れば指摘も怖くないのです。

大きなペナルティも

回避できる可能性

例えば申告自体をしていない場合、そのまま税務調査を迎えると最大で税金4割増し+延滞税がかかってしまいます。しかし税務調査が来る前、指摘前に申告をすればペナルティが掛かることはほぼありません。

無申告に限らず、事前に対応することで税務調査のペナルティを回避できるケースは多くあります。少しでも早いご相談をお待ちしております。

的確な対応で客様を守ります

指摘事項減=ペナルティ減

事前準備が指摘事項を減らす

税務調査は事前準備が大切

指摘事項を減らすと言っても、何を指摘されるか、それに対してどう対応するかを事前に準備する必要があります。何も根拠が無ければ一蹴されてしまい、税務調査と戦うことは出来ません。

例えば貸倒損失を計上している場合は損失となるので利益や税額が低くなります。そういった場合には、根拠として相手方がどうなったのか分かる書面や債権の回収努力をの経緯を説明できる書類があれば損金経理が可能となりますが、それらの書類が無い場合は、脱税と捉えられ重加算税を課せられる可能性があります。

根拠となる書類や要件を整えることで指摘を減らし、初めて税務調査官と同じ土俵で交渉することが可能となります。

急ぎの立会や

顧問契約なしでも対応

※弊社サービス以外に関するお問い合わせにはお答えできかねますので、ご了承ください。

調査項目と対応のポイント

| 概要 | 調査項目 | 対応のポイント |

|---|---|---|

| 会社概要 | 経営全般の流れ どのような経緯から会社を設立したのか、どのような事業を行っているのか、得意先のお名前や取引条件、仕入れ先のお名前や取引条件、取引銀行などの金融機関との取引状況、役員のお名前と職務の内容、従業員の従事内容など会社全般のヒアリングを行います。 | 会社案内、人名入り組織図の準備、業務内容、会社概要の説明 |

| 売上・仕入 | 売上/仕入等の計上時期(期ズレ)/計上漏れ 税務調査で最初に見られるのが売上関係です。今期の売上としておかないといけないものを翌期以降にズラして計上していないか、または、売上そのものを除外していないかを確認します。売上帳の中身と領収書や検収書とを見ながら売上計上時期が正しいかどうかをチェックします。仕入については、架空仕入はないか、または翌期の仕入の繰上げ計上がないかなどをチェックします。 | 合理的な計上基準の統一および継続適用 取引日を明確に説明できる納品書などの証憑類の整備 決算日前後の取引には特に注意が必要です |

| 棚卸資産 | 棚卸在庫の原始記録の確認/原価計算の方法/評価損、廃棄損の妥当性 棚卸資産の実地棚卸の状況を確認するため、まず実地の際に使用した在庫の原紙記録を基に、どのように期末棚卸高を算定したか確認します。また、仕入れ先や外注先などに預けているいわゆる預け在庫の有無の確認を行います。 評価損の計上をしている場合には、その評価損の計上となった品質低下や陳腐化等の原因と根拠が明確になっているかチェックします。 廃止損の計上をしている場合には、実際に棚卸資産を廃棄したかどうか、決算日までに廃棄されたのか原紙記録から確認を行います。 | 預け、預り在庫の区分の明確化 評価損、廃棄損の資料の整備、税務上の要件の確認 売上と売上原価の対応関係の明確化(特に仕掛品と当期費用の区分) |

| 人件費 | 人件費の実態確認/架空人件費/決算賞与の費用計上の妥当性 外注費の混在 従業員の中には、一定の年収の範囲内で働くことを希望する人がいます。そのため、年収がその範囲を超えたときにその超えた部分を勤務実態のない人に給料を支払ったとか、架空の人権気を計上している場合があります。そのため人件費の実態確認をし、架空人件費がないかをチェックします。 決算賞与の支給をした場合には、費用の計上要件を満たしているかチェックします。 従業員を外注扱いにすることによる源泉所得税の徴収義務違反をしていないかもチェックします。 | 源泉徴収簿、タイムカード、人員名簿の整備と保管 決算賞与を費用計上するための要件の確認と遵守 |

| 役員給与 | 役員報酬の支払い方法/使用人兼務役員に対する給与/経済的利益(現物給与)の有無/退職金の金額の妥当性 役員報酬については、毎月同額支給を行っているか、金額の変更時期や変更理由が一定の要件を見たしているか、事前に届け出を行った給与の支給かどうかなどチェックします。 また、取締役営業部長など使用人としての職務を兼任している役員についてはその実態調査を行います。 役員に対して退職金を支給している場合には、元役員の功績や勤続期間に対して適正な支給額かどうかをチェックします。 | 定期同額給与、事前確定届出給与の確認 使用人兼務役員に関する賞与は支給金額の内訳及び根拠を明確に経済的利益の内容を再確認 役員賞与否認と源泉徴収漏れのダブルのリスク退職金の支給は株主総会、取締役会の議事録の整備が必要、金額算定根拠の明確化 |

| 費用・経費 | 現物給与への該当の可能性/貸倒損失の妥当性/未払金等の内容確認 架空経費の計上の有無の確認はもちろん、例えば役員がプライベートで購入した品物を経費として計上するいわゆる現物給与の支払いがないかを確認します。 貸倒損失を計上している場合には、相手方の事情がわかる書面の有無や債権の回収努力を行った結果、回収不能となったことがわかる書類があるか確認します。 経費は期末までに債務が確定したものに限られますので、未払金に計上した経費についてその経費の請求書に記載された日付が期末よりも前になっていないかを確認します。 | 経費支出内容、目的、支出先、時期、金額の明確化 各勘定の適用要件の再確認、関連資料、交渉記録簿、議事録等の整備、回収努力の経緯を説明できる書類、債務確定の有無の確認 |

| 固定資産 | 取得価額、付随費用の取り扱い/除却、売却の有無 資本的支出と修繕費の区分 固定資産を取得している場合には、その資産に計上した取得価額が正しいかどうかを確認します。取得価額とすべき設置料金などの付随費用が取得価額から漏れていないかをチェックします。 除却してる場合には、期末までに実際に除却されているか、売却の場合には、売却代金が時価相当額であるか、売却は当期中に行われたかなど契約書で確認します。 修繕費の計上がされている場合には、資産計上すべき資本的支出に該当しないかその金額と取引内容を確認します。 | 修繕等に係る稟議書、図面、工事内容説明書、修繕前後の補修状況がわかる写真等の証憑類の保管、判断基準の明確化 有姿除却の場合、客観的に確認できる書類の整備 |

| 現金預金の整理 | 現預金残高と出納記録、小切手類との照合 現金残高が現金出納帳と一致しているか確認します。合っていないと管理状態に問題があると判断されます。預金通帳の残高も同様です。 個人事業主の場合、預金通帳が事業だけでなくプライベートのものも記録されている場合があります。そのため、プライベートの経費が混同されていないが確認を行います。また、売上の計上額と入金が一致しているかチェックします。 | 日々の現金の変動がわかる資料の作成 個人名義の通帳や印鑑の混同には注意しましょう |

調査資料が根拠になることも

例えば以前の税務調査官が誤指導を行っていたケースが存在します。これまでの税務調査官にOKと言われていた処理が今回NGと言われ、確認してみた所過去の処理が間違っていたケースです。納めていたはずの税金を納めなければいけないのは良いとしても、こんな場合に数年分の加算税を納めさせられるのは納得いきません。そんな場合にも前回の税務調査の資料が残っていれば加算税を避けることが可能です。

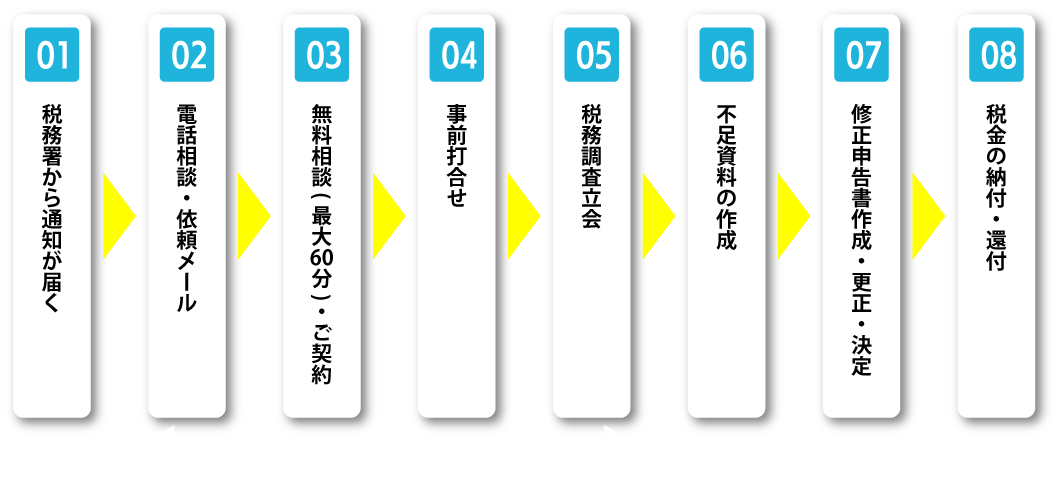

税務調査立会の流れ

急ぎの立会や顧問契約なしでの調査対応も可能

早めのご依頼で減税額↑

税務調査は事前準備が非常に重要です。問題無いと思っていた部分も税務調査官の目線では資料が足りず…といったことも多々ありますので、入念な打合せと準備が必要です。可能な限り早めのご依頼の方が減額税額は大きくなります。

当日は税務署との折衝によってペナルティの有無が決まります。経営者や従業員への質問もありますが、難しい指摘には税理士が対応します。安心して調査に臨んで頂けます。

また税務調査後はSMC税理士法人が税務署と折衝を行うので、お客様が税務署と直接対応する必要はありません。その際に不足している資料がある場合などは作成を行います

全て税理士が対応するから安心

調査後の相談も可能

納得いかない指摘に対応!

※弊社サービス以外に関するお問い合わせにはお答えできかねますので、ご了承ください。

税務調査立会報酬

顧問契約ありの場合

| 項目 | 報酬金額 | 補足 | |

|---|---|---|---|

| 事前打合 | 無料 | ||

| 立会料 | 1日 | 77,000円 | 例)調査立会3日間 77,000円×3日=231,000円 |

| 修正申告 | 1期分 | 77,000円 | |

| 2期分 | 154,000円 | ||

| 3期分 | 220,000円 | ||

| 以降1期毎に66,000円追加 | |||

顧問契約なしの場合

| 項目 | 報酬金額 | 補足 | |

|---|---|---|---|

| 立会料 | 1日 | 110,000円 | 例)調査立会3日間 110,000円×3日=330,000円 |

非顧問先様の修正申告については、修正内容により別途お見積りとなります。

お問合せフォーム

※弊社サービス以外に関するお問い合わせにはお答えできかねますので、ご了承ください。