iPhoneやAndroidなどのスマホで利用可能なキャッシングアプリを使って、手元の携帯で手軽にお金借りられる少額融資アプリも増えてきました。

即日融資に対応したキャッシングアプリも増えており、少額融資ならスマホのネット上での操作で申し込みから借り入れまで完結できます。

本記事では数あるお金を借りるアプリを特徴別に紹介するため、自分の利用用途に向いている少額融資アプリを選んでみてください。

また「審査なしの少額融資アプリはあるのか」といった疑問にも回答。

無審査融資のアプリを使うリスクについてもまとめました。

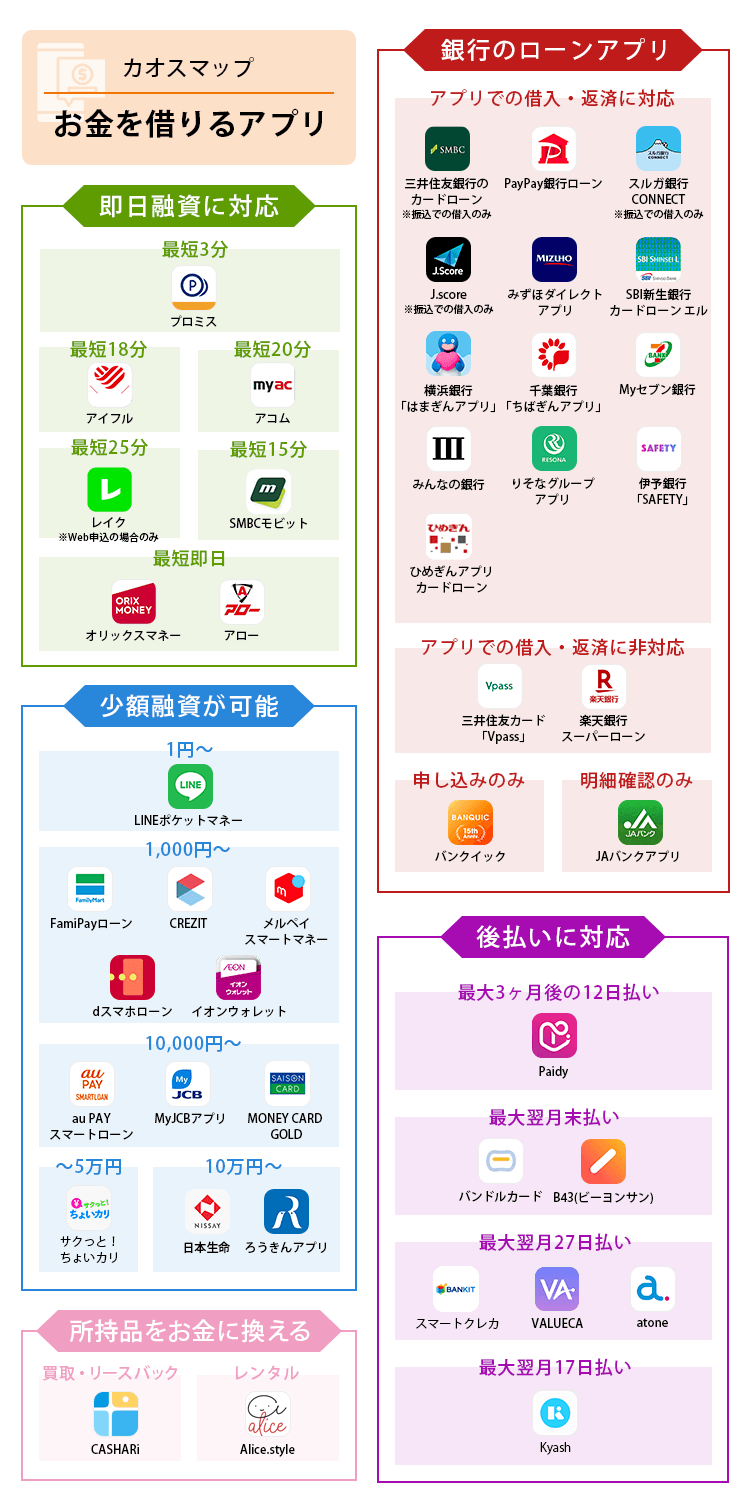

おすすめのお金借りるアプリ46選を特徴別でまとめたカオスマップは以下のとおりです。

iPhoneやAndroidなどのスマホで、少額融資に対応したおすすめのお金借りるアプリは以下のとおりです。

- プロミス公式アプリ「アプリローン」

→最短10秒の「瞬フリ」で最速振込 - アイフルAIアプリ

→最短18分で審査結果がわかる - SMBCモビット公式スマホアプリ

→残高や支払期日がアプリで管理可能 - アコムアプリ「myac」

- レイクアプリ

- 楽天銀行スーパーローンアプリ

- 三井住友銀行のカードローンアプリ

- 横浜銀行公式アプリ

- セブン銀行アプリ「Myセブン銀行」

- みんなの銀行 公式アプリ

お金を借りられるアプリは消費者金融から銀行カードローンまで、様々な形態の金融機関から提供されています。

少額融資アプリを利用すれば窓口に行く手間がなく、家や外出先から好きなタイミングに申し込みから借り入れまでを完結できて便利です。

プロミス詳細はこちら

ここからはスマホにインストールしたい、おすすめのお金借りるアプリ46種類を特徴別に紹介していきます。

以下がお金借りるアプリ46選の早見表です。

| お金を借りられるアプリの種類 | アプリ名 |

|---|---|

| 即日融資できるアプリ | |

| プロミス公式アプリ「アプリローン」 | |

| アイフルAIアプリ | |

| SMBCモビット公式スマホアプリ | |

| アコム「myac」 | |

| レイクアプリ | |

| dスマホローン | |

| アロー | |

| オリックス・クレジット公式アプリ「オリックスマネー」 | |

| FamiPayローン | |

| LINEポケットマネー | |

| サクッと!ちょいカリ | |

| 銀行のローンアプリ | |

| 楽天銀行スーパーローン | |

| 三井住友銀行のカードローンアプリ | |

| バンクイック | |

| 住信SBIネット銀行公式アプリ | |

| PayPay銀行ローンアプリ | |

| スルガ銀行CONNECT | |

| J.Score | |

| みずほダイレクトアプリ | |

| 三井住友カード公式アプリ | |

| SBI新生銀行カードローンエル公式アプリ | |

| 横浜銀行公式アプリ | |

| 千葉銀行「ちばぎんアプリ」 | |

| セブン銀行アプリ「Myセブン銀行」 | |

| JAバンクアプリ | |

| みんなの銀行 公式アプリ | |

| りそなグループアプリ | |

| 伊予銀行「SAFETY」 | |

| ひめぎんアプリカードローン | |

| 少額融資に特化したアプリ | |

| au PAY スマートローン | |

| CREZIT | |

| MyJCBアプリ | |

| ろうきん公式アプリ | |

| 日本生命 | |

| メルペイスマートマネー | |

| イオンウォレットアプリ | |

| MONEY CARD GOLD | |

| 後払いできるアプリ | |

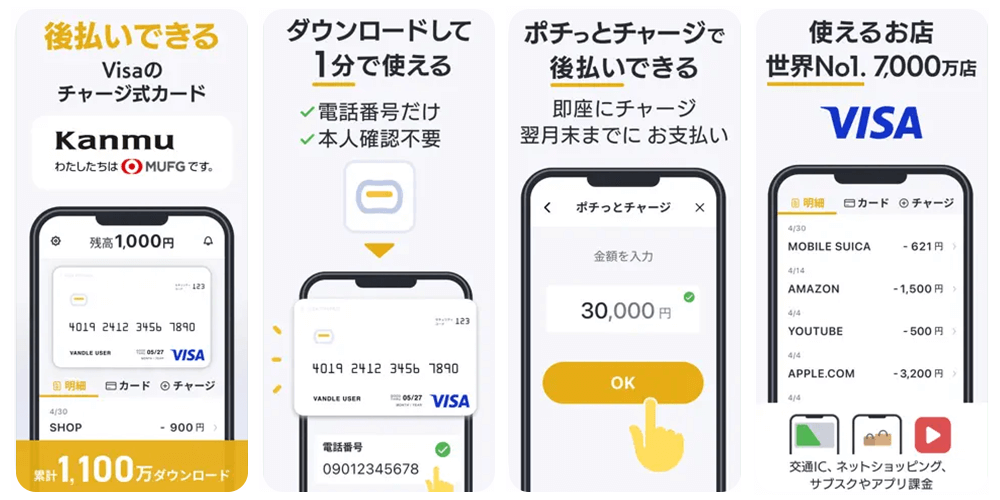

| バンドルカード | |

| B43(ビーヨンサン) | |

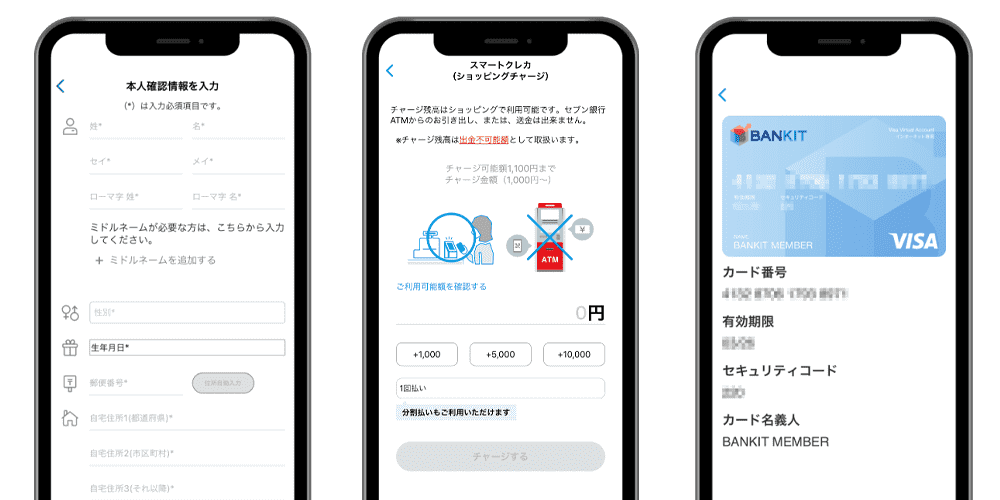

| BANKIT | |

| VALUECA | |

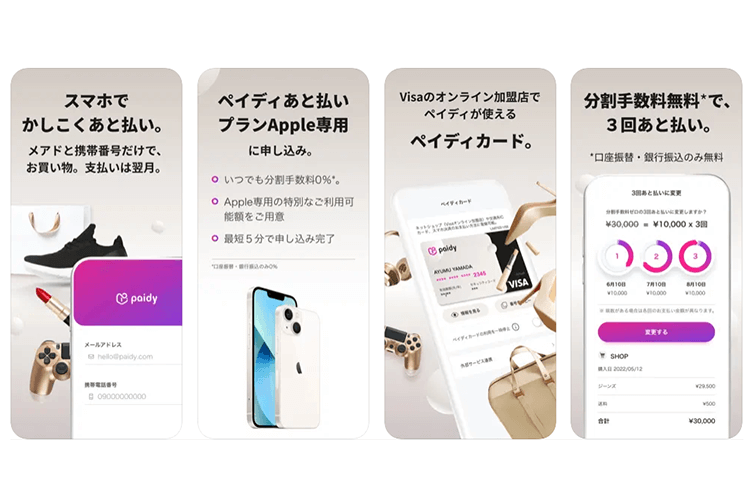

| Paidy | |

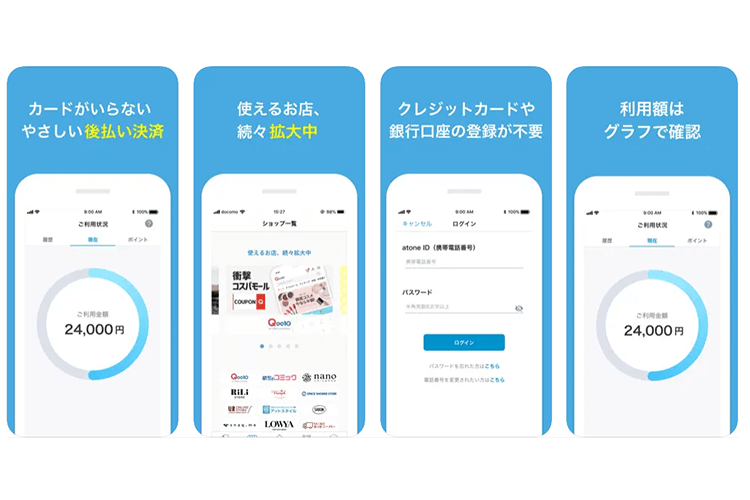

| atone | |

| Kyash | |

| 所持品をお金に換えるアプリ | |

| CASHARi(カシャリ) | |

| Alice.style |

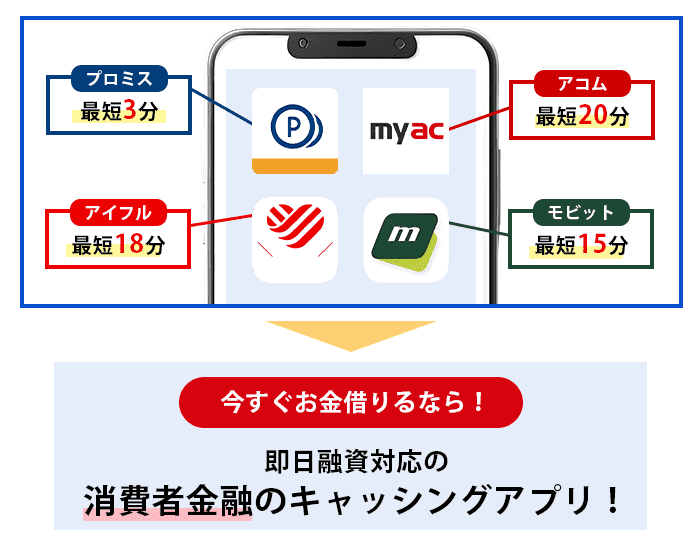

今すぐお金が欲しい人は、消費者金融が提供している即日融資可能なローンアプリを選びましょう。

Web申し込み後にダウンロードすると、アプリを使ってお金を借りることができる可能性が高まります。

また少額融資アプリなら携帯キャリアやコンビニ、キャッシュレスサービスが提供しているアプリが向いています。

銀行のローンアプリは消費者金融アプリと比較し、上限金利が低めの設定になっているローンが多い傾向です。

しかし即日融資には対応しておらず、アプリを使ってすぐATMからお金を引き出す事はできません。

少額融資を受ける際の融資スピードや利便性を考えると、銀行のローンアプリよりも消費者金融アプリの方が使いやすいでしょう。

アイフルの詳細はこちら

それではまず、即日融資に対応した消費者金融のキャッシングアプリから特徴ごとに解説していきます。

お金借りるアプリ10選!即日対応可能な消費者金融の少額融資アプリがおすすめ

今すぐお金を借りたい場合は即日対応可能な消費者金融の少額融資アプリがおすすめです。

スマホから申し込んで審査に通れば、今すぐ現金をもらえるアプリ10選は以下のとおり。

まずは消費者金融の公式Webサイトにて契約の申し込みをして、ローンアプリをダウンロードしましょう。

消費者金融は一度契約しておくと、1万円借りるといった少額融資でも都合に合わせて借り入れを希望できます。

しかし消費者金融のアプリで簡単にお金を借りられてしまい、借りすぎてしまうリスクもあるため、返済計画をしっかり立ててから利用しましょう。

それぞれのローンアプリに特徴があるため、自分の好みに合うサービスを選んでください。

プロミス公式「アプリローン」では少額融資でも最短10秒の振り込みが可能

| 公式サイト | プロミスの詳細はこちら |

|---|---|

| 実質年率 | 4.5~17.8% |

| 最短借入時間 | 3分※ |

| 無利息期間 | 30日間 |

| 契約限度額 | 500万円まで |

プロミスの公式アプリ「アプリローン」は、会員サービス「瞬フリ(振込キャッシング)」を利用できます。

「瞬フリ」とは365日24時間振込手数料0円で、最短10秒で少額融資できる借入方法。

全国114の金融機関で最短10秒の「瞬フリ」に対応しており、土日祝日や夜間の振込ができる金融機関もあります。

金融機関別の振込実施時間で、利用したい金融機関の振込対応時間を見ておくと安心です。

24時間振込可能な金融機関の口座を持っていると、緊急時にすぐにお金を借りられて便利。

クレジットカードや光熱費などの支払日が迫っている場合も、プロミスのアプリローンを利用すればすぐに口座振込を希望することができます。

プロミスのアプリローンはスマホATMにも対応していて、セブン銀行ATMとローソン銀行ATMでアプリをカード代わりに利用して借り入れが可能です。

プロミスの詳細はこちら

| アプリで書類提出 | 〇 |

|---|---|

| スマホATM | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | ✕ |

| クーポン | 〇 |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

プロミスに初めて申し込む場合、必要書類の提出までアプリで行えます。

契約時に必要な本人確認書類や収入証明書を提出する場合は、スマホで撮影してアプリローンにアップロードする方法で提出可能です。

最新のアプリローンが書類の提出に対応しているため、古いアプリを利用している場合はアップデートしてから利用しましょう。

プロミスのアプリローンから申し込み、即日融資を受けるまでの流れは、以下の通りです。

- 申し込みフォームに必要な情報を入力

- 必要書類をスマホで撮影してアップロード

- 審査結果連絡

- 契約

- 借入

新規申し込みの際に名刺や運転免許証をカメラで撮影すると、申し込みに必要な情報が一部自動入力される入力サポート機能付きで、便利に申し込めます。

原則として審査が完了するまで勤務先への連絡は行われないため、周囲にバレずに借りられるカードローンとしても人気を集めています。

プロミスの詳細はこちら

アイフルのAIアプリは最短18分融資で素早い審査に定評がある

| 公式サイト | アイフルの詳細はこちら |

|---|---|

| 実質年率 | 3.0~18.0% |

| 最短借入 | 1時間 |

| 無利息期間 | はじめての方なら最大30日間 |

| 契約限度額 | 800万円まで |

「アイフルAIアプリ」は、ローソン銀行ATMとセブン銀行ATMで、カードレスで借り入れや返済ができるアプリです。

アプリでの書類の提出も可能で、アプリから申し込み後、フリーダイヤルへ電話すると優先して審査してもらえます。

審査の時間が短縮されるため、すぐに対応してほしい場合は利用してみましょう。

アプリで会員ログインして、振り込みでの借り入れも可能です。

アイフルの場合は全国約1,200の金融機関で365日24時間振り込みに対応。

利用したい金融機関の振込対応時間はアイフルの公式サイトで確認できるため、事前にチェックして便利に借り入れをしましょう。

アイフルの詳細はこちら

| アプリで書類提出 | 〇 |

|---|---|

| スマホATM | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

スマホアプリから借り入れをするときに気になるのは、アプリのアイコンです。

消費者金融のアプリと判別できるアイコンだと、借り入れしていることが誰かに知られる可能性があります。

誰にもバレたくない人のために「アイフルAIアプリ」では、スマホアプリのアイコンを6種類から選択できます。

一目で消費者金融だと分からないデザインもあるため、人目を気にする方も利用しやすいおすすめの消費者金融です。

ローソン銀行ATM・セブン銀行ATMなら、1,000円単位で借り入れができます。

その他の提携ATMは10,000円単位の借り入れになりますが、少額からの借り入れも対応しているため少額融資を受けたい時にも便利です。

アイフルのアプリを利用して申し込み、即日融資を受けるまでの手順を確認しましょう。

- 新規申し込みフォームに必要な情報を入力

- 申し込み完了メールの案内に従って必要書類を提出

- 審査結果連絡

- 契約

- 借入

アプリからアイフルに申し込む際には、運転免許証の読み込みまたはYahoo! ID連携により本人情報入力が短縮できます。

アイフルの詳細はこちら

SMBCモビットはアプリ内で即日融資できて利用状況も確認しやすい

| 公式サイト | SMBCモビットの詳細はこちら |

|---|---|

| 実質年率 | 3.0~18.0% |

| 最短借入 | 最短15分※ |

| 無利息期間 | なし |

| 契約限度額 | 800万円まで |

「SMBCモビット公式スマホアプリ」は、次回支払期日・次回支払額・利用残高・利用可能額などの利用状況をアプリで確認できるところが特徴です。

アプリのトップページから簡単に操作できるため、確認したいときにいつでも確認できます。

| アプリで書類提出 | 〇 |

|---|---|

| スマホATM取引 | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

Vポイント利用手続きを行うと、返済したときや会員専用サービス「Myモビ」の利用で少額融資でもVポイントが貯まります。

MyモビはSMBCモビット公式スマホアプリから利用可能で、貯まったVポイントは、返済時にも使えます。

SMBCモビットの詳細はこちら

スマホがあれば、原則24時間セブン銀行ATMでスマホATM取引による借り入れや返済が可能です。

アプリをカード代わりに利用するのため、カードは不要。

SMBCモビットではアプリから振込キャッシングも可能で、口座に振り込んでもらいたいときにも便利に利用できます。

契約完了後、早くて最短3分での振り込みが可能です。

SMBCモビットのアプリから申し込んで、即日融資を受けるまでの流れは以下になっています。

- 新規申し込みから「カード申込」「Web完結」を選んで申し込み

- 必要な情報を入力

- 必要書類をスマホで撮影してアップロード

- 審査結果連絡

- 契約

- 借入

SMBCモビットのアプリで新規申し込みをタップして公式サイトに遷移し、「カード申込」または「Web完結」を選んで申し込みをしましょう。

SMBCモビットの詳細はこちら

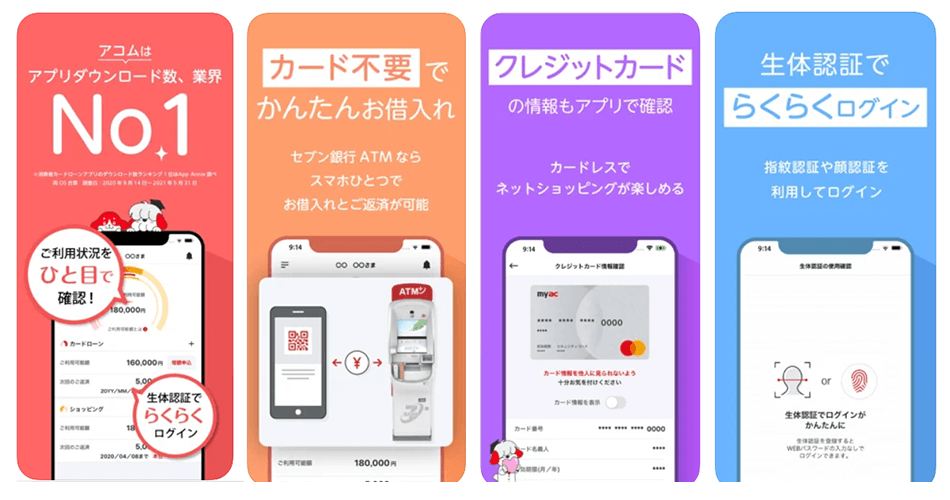

アコムのmyacは初めてスマホでお金を借りる人に向けた無利息サービスがある

| 公式サイト | アコムの詳細はこちら |

|---|---|

| 実質年率 | 3.0~18.0% |

| 最短借入 | 20分※ |

| 無利息期間 | 30日間 |

| 契約限度額 | 800万円まで |

アコムのmyacアプリから手続きをすることで、楽天銀行の口座を持っている方であれば24時間最短1分で少額融資が完了します。

以下の4つの金融機関であれば、土日祝日でも借り入れに対応しています。

- 三菱UFJ銀行

- みずほ銀行

- 三井住友銀行

- ゆうちょ銀行

振込実施時間拡大(モアタイム)金融機関に分類されている金融機関は、平日の17時29分までに振込手続きをすれば当日中の借り入れが可能です。

上記以外の金融機関の場合は、平日14時29分までの手続きで当日中の借り入れに対応してもらえます。

手数料無料で利用でき、取引書類もアプリで確認できるため郵送物の心配もありません。

またアコムで初めてお金を借りる人は、30日間の無利息金利サービスが適用されます。

アコムの詳細はこちら

| アプリで書類提出 | 〇 |

|---|---|

| スマホATM | 〇 ※返済のみ |

| 振込キャッシング | 〇 |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

アコムのアプリは、当日と支払日の3日前にプッシュ通知で支払いのお知らせをしてくれます。

支払い忘れを無くすためのサポートで、「ついうっかり」の支払い忘れを防止してくれます。

アコムのアプリから申し込み、即日融資を受けるまでの流れを確認しましょう。

- 新規申し込みから必要な情報を入力

- 必要書類をスマホで撮影してアップロード

- 審査結果連絡

- 契約

- 借入

アコムのアプリは、スマホのカメラ機能を使って必要書類を提出できるところも便利です。

アコムの詳細はこちら

レイクのアプリは最短25分で少額融資ができる

| 公式サイト | レイクの詳細はこちら |

|---|---|

| 実質年率 | 年4.5~18.0%※ |

| 最短借入 | Web申込なら最短25分も可能※ |

| 無利息期間 | 30日間(初めての方なら) 60日間(はじめて且つWeb申込みなら) 180日間(はじめて且つ借入額のうち5万円まで) |

| 契約限度額 | 500万円まで |

レイクの公式アプリ「レイクアプリ」は申し込みから借り入れまでスマホで完結でき、Web申込なら最短25分※での少額融資も可能です。

レイクの詳細はこちら

| アプリで書類提出 | 〇 |

|---|---|

| スマホATM | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

以下のいずれかの方法で契約をすれば、契約時の書類は自宅への郵送もなく会員ページからダウンロードできます。

- 運転免許証と本人の顔を撮影する「スマート本人確認」

- 申込者名義の口座で本人確認する「口座登録で本人確認」

上記の方法が利用できない場合は、カードと契約書類が自宅へ郵送されます。

書類を保管しておく必要がなく書類紛失のリスクを防げるため、可能であれば郵送物なしの方法で契約しましょう。

一時的に借り入れ停止となっていたレイクアプリのスマホATMですが、2022年6月よりサービスが再開されました。

停止しておりましたスマホATM取引(お借入れ)およびWeb返済サービスにつきましても2022年6月9日に再開を予定しております。

引用元:スマホATM取引(お借入れ)およびWeb返済サービスの再開について

アプリから会員サービスにログインして振り込みとATMでの借り入れができるようになりました。

以下が銀行振り込みの受付時間です。

| 曜日 | 時間 |

|---|---|

| 月曜日 | 8:10~23:50 |

| 火曜日~土曜日 | 0:15~23:50 |

| 日曜日 | 4:00~18:50 |

レイクのアプリから申し込み、即日融資を受けるまでの流れを確認しましょう。

- 新規申し込みから必要な情報を入力

- 必要書類をスマホで撮影してアップロード

- 審査結果連絡

- 契約

- 借入

21時(日曜日は18時)までに審査と必要書類の確認を含めた契約手続きが完了すれば、当日中の借入も可能です。

レイクの詳細はこちら

dスマホローンはdアカウントを持っていればどのキャリアでもスマホから申し込み可能※1

| 公式サイト | dスマホローンの詳細はこちら |

|---|---|

| 実質年率 | 3.9~17.9%※ |

| 最短借入 | 最短即日※ |

| 無利息期間 | 新規契約日から30日間キャンペーン実施中※3 |

| 契約限度額 | 300万円 |

dスマホローンは、NTTドコモが提供のスマホアプリの1つです。

借り入れに特化したアプリで、dアカウントを持っていればドコモ以外のキャリアでも利用できます。

dスマホローンは、2022年7月からサービス開始の比較的新しいサービスです。

スマホから手軽に借り入れできるサービスとなっていますが、審査は厳しく行われています。

SNSでは、ドコモヘビーユーザーでも審査落ちしたという口コミがありました。

多重債務にならないように慎重に対応してくれるため、初めてお金を借りる人に向いているサービスです。

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | ◯ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ◯ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ◯ |

dスマホローンの大きなメリットは、ドコモユーザーへ大幅な金利優遇があること。

dスマホローンでは、3つの条件ごとに金利が下がっていきます。

金利優遇を受けられる条件は次の通りです。

| 条件 | 優遇金利 |

|---|---|

| ドコモの回線契約 | 年率-1.0% |

| dカード契約 | dカード GOLD/dカードPLATINUM契約あり:年率-1.5% dカード:年率-0.5% |

| d払い残高からのお支払いあり※4 | 年率-0.5% |

例えば、審査で金利12.0%と決定された場合、優遇で3.0%下がって9.0%が適用されます。

1ヶ月10万円借りた時、金利が3.0%下がると利息は約250円も少なくなります。

できるだけ金利を抑えてお金を借りたい人は、dスマホローンを検討しましょう。

dスマホローンは借り入れに特化したアプリのため、機能面も充実しています。

アプリでできる手続きや操作は以下の通りです。

- ローンの申し込み、契約

- 借り入れ

- 返済

- 追加返済

- 契約内容の確認

- 利用明細の確認

dスマホローンアプリをインストールしておくと、アプリのみですべて対応できます。

返済日や重要な情報はプッシュ通知が届くため、確認忘れのリスクも減らせるのがメリット。

スマホローンならではの便利な機能が詰まったアプリのため、借り入れが初めての人にもおすすめです。

dスマホローンの詳細はこちら

※3 ご契約手続き完了前までに、本特典への事前エントリーをされた方。特典期間中にdスマホローンをはじめてご契約(個々の借入に係る契約を除きます)された方。dスマホローンご契約日時点において、dポイントクラブの会員ランクが1つ星~5つ星のいずれかに該当する方(dスマホローンご契約日以降、対象期間中にdポイントクラブの会員ランクに変動があった場合でも、本特典はdスマホローンご契約日時点の会員ランクに基づき実施されます。)

※4 d払い残高を利用いただく場合、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみ利用が可能。)

アローは中小消費者金融の中でもアプリから申し込みに対応

| 実質年率 | 15.00~19.94% |

|---|---|

| 最短借入 | 最短即日 |

| 無利息期間 | なし |

| 契約限度額 | 200万円 |

アローは、中小消費者金融の中でアプリからの申し込みに対応しています。

中小消費者金融とは、店舗が一部地域に限られているような、規模の小さい消費者金融です。

アイフルやプロミスといった大手消費者金融ほど知名度はないものの、独自の審査基準で貸し付けを行っています。

アローでは、アプリから申し込みをすれば郵送物なしで借入可能。

借り入れを家族などの周囲に黙っておきたい人は、アローのアプリから申し込みを行いましょう。

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | ✕ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ✕ |

アローはカードローンと異なり、契約金額が一括で振り込まれるフリーローンです。

一般的なカードローンは、限度額が50万円であれば、50万円の範囲内で何度でも借り入れできます。

対してアローは限度額が50万円であれば、指定口座に50万円が一括振込される仕組み。

追加融資をしたいときは、返済を進めながら限度額の範囲内で申請をすることができます。

| 借入限度額 | 50万円 |

|---|---|

| 初回の融資 | 50万円(一括振込) |

| 現在の返済した金額 | 10万円 |

| 追加融資可能額 | 10万円 |

上記の例を踏まえて、追加融資できる金額は返済した10万円のみとなります。

追加融資は電話かWebサイトの会員ページから行い、アプリからの申請は対応していません。

アローのアプリは、申込時と契約内容の確認時のみ利用できます。

>>アイフルの詳細はこちら

アローのアプリは、一次審査に通過した人が利用できます。

アプリで最初から手続きはできないため、事前にWebサイトで申し込みを済ませましょう。

アローのアプリを利用する手順は次の通りです。

- アローのWebサイトから申し込みを行う

- 一次審査の結果が届く

- アプリをダウンロードする

- 一次審査の結果を元に、アプリ利用登録を行う

- アプリから必要書類を送信する

- 最終審査に通過したら、口座にお金が振り込まれる

オリックス・クレジットの公式アプリは最短即日で融資可能で余計な手数料がかからない

| 実質年率 | 1.5~17.8% |

|---|---|

| 最短借入 | 最短即日 |

| 無利息期間 | 最大3ヶ月(キャンペーン中のみ) |

| 契約限度額 | 800万円まで |

オリックス・クレジット公式アプリ「オリックスマネー」は、申し込みを行ってから最短即日で融資を受けることもできる。

アプリを利用すると、借入から返済までスマホで完結できるだけでなく、24時間365日いつでも利用可能です。

振込融資の手数料は0円のため、少額融資でも余計な手数料なく借り入れができます。

生体認証の登録を事前に行っておくことで、指紋認証や顔認証でスムーズにログインできるため便利です。

アプリを使用時のセキュリティ対策にもなります。

| アプリで書類提出 | 〇 |

|---|---|

| スマホATM | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | 〇 |

| クーポン | 〇 |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | ✕ |

「支払い口座」や「登録口座」を事前に登録しておけば、即時振込が実施できます。

登録口座以外も、契約者名義であればどの口座でも即時振込可能です。

FamiPayローンは書類などの郵送物が不要でスマホ完結型の少額融資アプリ

| 実質年率 | 0.8~18.0% |

|---|---|

| 最短借入 | 即日 |

| 無利息期間 | 最大60日間 |

| 契約限度額 | 300万円まで |

- 審査結果をアプリで連絡

- 最短即日融資

- スマホ完結で郵送物不要

- 1,000円単位で借入可能

- FamiPay残高に直接チャージも可能

- 追加の返済は1円単位で可能

「FamiPayローン」はスマホ完結型の郵送物が不要なローンで、審査結果もアプリのプッシュ通知で連絡してくれます。

17時までに申し込みをすると最短即日融資も可能です。

アプリからの少額融資に特化しており、1,000円からの借り入れにも対応。

必要な金額だけ借り入れできるため、無駄な利息の支払いがありません。

借り入れの際は銀行口座への即時振込のほかに、FamiPay残高へのチャージも可能です。

追加の返済は1円単位から可能のため、余裕があるときに少額でも早めに返済ができるところもメリットです。

| アプリで書類提出 | 〇 |

|---|---|

| スマホATM | ✕ |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

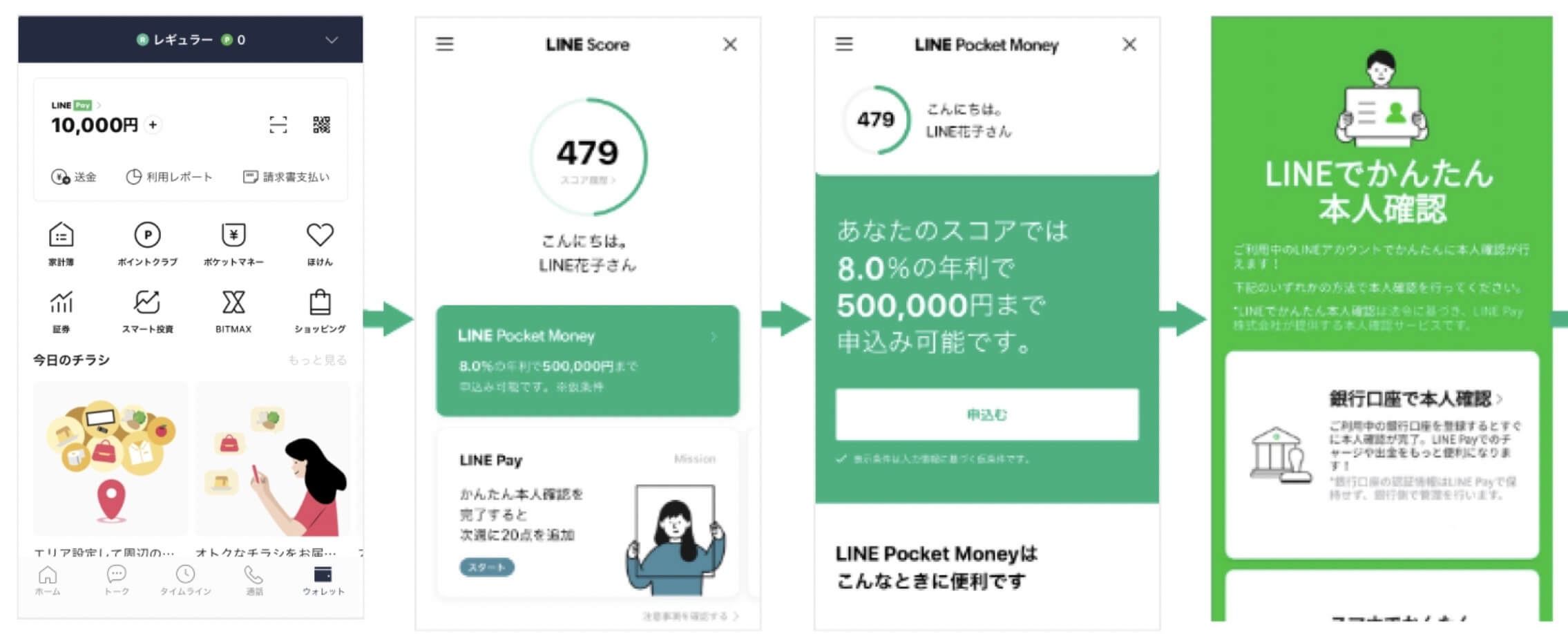

LINEポケットマネーは1円単位の融資が可能でLINE上ですべて完結する

| 実質年率 | 3.0~18.0% |

|---|---|

| 最短借入 | 即日 |

| 無利息期間 | 100日間 ※LINE Pay残高へ利息キャッシュバック |

| 契約限度額 | 300万円まで |

- 「LINEスコア」で利用限度額や貸付利率の仮条件を提示

- 審査結果はLINEのメッセージで確認

- 最短即日融資

- スマホ完結で郵送物不要

- 1円単位での借り入れが可能

- 追加の返済は1円単位で可能

- LINE Pay残高に直接チャージも可能

「LINEポケットマネー」は申し込みから借り入れ・返済までのすべてをLINE上で完結するローンで、LINEユーザーにおすすめです。

LINEポケットマネーを利用するには、関連サービスの「LINEスコア」に登録し、スコアを診断する必要があります。

LINEスコアにはLINE上での行動傾向データなども含み、審査の参考にした上で利用限度額や貸付利率の仮条件が提示されるため、納得したら申し込みへと進みましょう。

最短即日融資が可能なスマホ完結型の郵送物不要なローンで、手軽に申し込めます。

LINE Pay残高にチャージすると1円単位の少額から返済できる

特徴的な点に、LINE Pay残高にチャージする方法なら1円単位での少額借り入れが可能な点があります。

銀行振込の場合は5万円からのため注意しましょう。

初めての借り入れの方は「スタートプラン」で、その後「スタンダードプラン」へと移行していきます。

利用状況がよければ「プレミアムプラン」が適用されるため、きちんと返済をしながら利用実績を積み重ねましょう。

LINEポケットマネー追加の返済も、アプリから1円単位で可能です。

アプリで端数分を、手軽に返済できるところもメリットです。

| アプリで書類提出 | 〇 |

|---|---|

| スマホATM | ✕ |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

サクッと!ちょいカリはスマホからすぐに少額融資を受けられる

| 実質年率 | 18.0~20.0% |

|---|---|

| 最短借入 | 最短即日 |

| 無利息期間 | ✕ |

| 契約限度額 | 50万円 |

サクッと!ちょいカリは、スマホからすぐに少額融資を受けられるサービスです。

Webサイトのみでアプリはありませんが、手続きがすべてスマホで完結します。

アプリをインストールするのが面倒な人や、スマホの容量が不安な人はサクッと!ちょいカリを利用しましょう。

申し込みから契約までスマホ1つで、書類提出もアプリのインストール不要。

Web上で完結し、ローンカードや利用明細の郵送もありません。

原則電話連絡なしで、返済に問題があると判断されたときのみ電話がかかってきます。

自宅や勤務先に申し込みの確認連絡がきますか?

個人名にて連絡する場合がございます。

(ご返済に問題がある場合はご連絡する場合がございます。)引用:よくある質問

逆に、他のカードローンやサクッと!ちょいカリで返済トラブルを起こしていなければ、電話連絡なしで借りられる可能性が高いです。

サクッと!ちょいカリは、大手消費者金融や銀行と関係ない運営会社です。

独自の審査基準を設けているため、他のカードローンで審査落ちした人でも利用できる可能性があります。

いわゆる中小消費者金融に近いサービスで、後払い専用アプリとは違い現金を手元に用意できます。

- 振り込みの支払いが間に合わない

- どうしても今欲しいものがある

- 飲み会や旅行で少しだけ現金がほしい

上記に当てはまる人は、サクッと!ちょいカリを利用しましょう。

初めての借り入れは5万円まで

サクッと!ちょいカリは、初めて利用する人の借入金額が5万円までに制限されています。

必要以上に借りすぎて、返済しきれないトラブルを防げるのがメリット。

買い物や一時的な支払いで少額融資を受けたい人に向いています。

他のカードローンアプリでは、返済能力があると認められればすぐに数十万円の融資が可能です。

簡単に大金が手に入ってしまうため、金銭感覚が狂って浪費する可能性も。

サクッと!ちょいカリなら初めての融資でも無理のない借り入れで済みます。

カードローンの利用が初めてで不安な人は、サクッと!ちょいカリを選びましょう。

| アプリで書類提出 | ✕ |

|---|---|

| スマホATM | ✕ |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ✕ |

| アプリ明細 | ✕ |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

自分にあったカードローンを絞り込み検索

自分にあったカードローンを

絞り込み検索

銀行のローンアプリもスマホで少額融資を受けられる

銀行にもローンアプリがあり、店舗に行かなくてもアプリで申込や審査を受けることができるようになりました。

ただし銀行のローンアプリは、各社でスマホで借りる際の融資対応に差が生まれている状況です。

銀行カードローンを利用してお金を引き出すには、少額融資でもローンカードが必要となる場合が多いため注意しましょう。

銀行によってアプリの特徴が異なるため、1つずつ詳しく解説していきます。

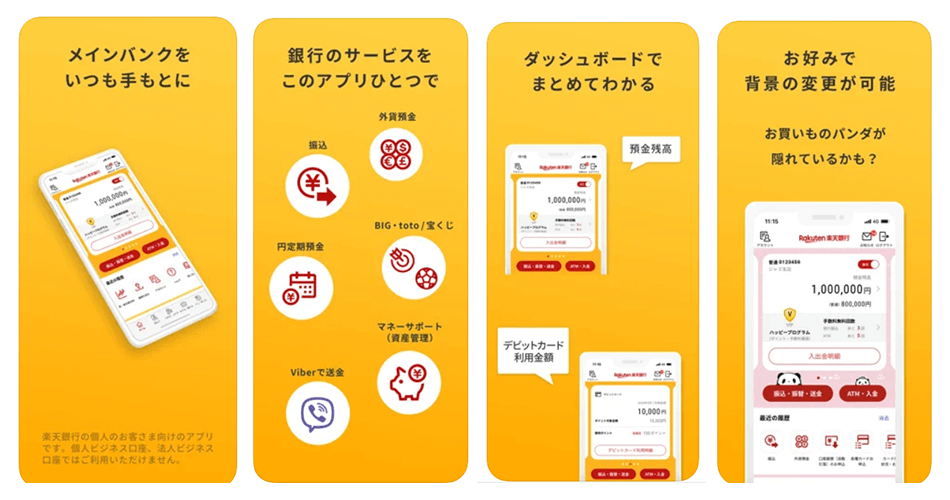

楽天銀行のアプリがあればローンの利用状況の確認・借り入れや返済が簡単

| 実質年率 | 1.9~14.5% |

|---|---|

| 最短借入 | 最短翌日 |

| 無利息期間 | なし |

| 契約限度額 | 最大800万円まで |

楽天会員であれば、楽天のサービスを利用するほどポイントが貯まるため楽天銀行カードローンの「楽天銀行スーパーローン」がおすすめです。

会員ランクで審査を優遇してもらえるケースもあります。※一部例外あり

楽天銀行スーパーローンの詳細はこちら

| アプリで書類提出 | 〇 |

|---|---|

| アプリでの借入・返済 | ✕ |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | ✕ |

楽天銀行に口座を持っているとシステムメンテナンス時を除いて24時間即時振込が受けられるところが便利。

楽天銀行のアプリがあれば、簡単に利用状況の確認も借り入れや返済ができます。

楽天銀行の口座を持っていなくても、楽天銀行スーパーローンの利用は可能です。

楽天銀行に口座がない場合は平日の14時45分までに借り入れの手続きをすることで、当日中に振り込まれます。

平日の14時45分以降や土日祝日に借り入れの手続きをした場合は、当日中の振り込みに対応できません。

翌営業日に振り込まれることになります。

楽天銀行スーパーローンの詳細はこちら

三菱UFJ銀行バンクイックは借入診断など初めて借りる人向けのサービスが充実

| 公式サイト | 三菱UFJ銀行バンクイックの詳細はこちら |

|---|---|

| 実質年率 | 年1.4%~年14.6% |

| 最短借入 | 最短翌日 |

| 無利息期間 | ✕ |

| 契約限度額 | 800万円まで |

三菱UFJ銀行が提供するカードローンアプリ「バンクイック」では、365日24時間申し込みできます。

申し込みはできても審査自体は営業時間内に行うため、すぐに借り入れができるわけではないことを注意しましょう。

バンクイックの詳細はこちら

| アプリで書類提出 | 〇 |

|---|---|

| アプリでの借入・返済 | ✕ |

| 振込キャッシング | ✕ |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | 〇 |

| クーポン | 〇 |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

返済計画を練るのに便利な返済シミュレーションや、借り入れできそうか簡易的に診断ができる借入診断といった、初めて申し込む人に嬉しいサービスが充実しています。

申し込む前にシミュレーションなどの機能を使い、返済計画を練ってから借り入れをすると、計画的な借り入れが可能です。

バンクイックの詳細はこちら

三井住友銀行のカードローンならアプリから振り込みで借りられて利便性が高い

| 公式サイト | 三井住友銀行のカードローンの詳細はこちら |

|---|---|

| 実質年率 | 1.5~14.5% |

| 最短借入 | 最短当日※ |

| 無利息期間 | ✕ |

| 契約限度額 | 10~800万円まで |

三井住友銀行のカードローンならアプリで簡単に365日24時間いつでも申し込みができます。

必要書類がアプリから提出できるなど利便性も高く、借入残高や次回の返済日の確認もできて便利。

三井住友銀行のカードローンは、申し込み時の口座開設が不要です。

三井住友銀行で普通預金の口座を持っている場合は、キャッシュカードで借り入れできるなどメリットもあります。

三井住友銀行のカードローンの詳細はこちら

三井住友銀行のカードローンのアプリで以下のことができます。

| アプリで書類提出 | 〇 |

|---|---|

| アプリでの借入・返済 | △(振り込みでの借り入れのみ) |

| 振込借入 | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ✕ |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | ✕ |

三井住友銀行の少額融資アプリは、振り込みでの借り入れに対応しています。

SMBCダイレクトから振り込む場合を除いて手数料は無料※で、他行含む利用者名義の口座に振り込んでもらえるため便利です。

※利用前に振込先の登録が必要

即日で借り入れしたい時は時間に余裕を持って申し込みしましょう。

三井住友銀行のカードローンアプリは生体認証に対応しておらず、自身でパスワード管理が必要です。

生体認証は一瞬でアプリを開けるため便利ですが、自分が寝ている間でも勝手にアプリを開ける状態になります。

銀行のアプリにアクセスされると、勝手に自分の口座からお金を抜き取られる可能性がゼロではありません。

お金が関わってくるアプリのため、セキュリティ管理には注意が必要です。

住信SBIネット銀行は口座管理と同じアプリで少額融資できて借り入れがバレにくい

| 公式サイト | 住信SBIネット銀行の詳細はこちら |

|---|---|

| 実質年率 | 1.99~14.79%※ |

| 最短借入 | 数日 |

| 無利息期間 | なし |

| 契約限度額 | 最高1,000万円 ※10万円刻み |

住信SBIネット銀行カードローンは、アプリのみで借り入れできる銀行カードローンです。

借り入れに使用するアプリは住信SBIネット銀行の口座を管理するアプリと同じで、カードローン専用アプリはありません。

アプリをインストールしているだけで借り入れを疑われる心配がなく、怪しまれても「口座を持っているだけ」と言えばOK。

スマホを恋人や家族に見られる可能性のある人は、住信SBIネット銀行を利用しましょう。

住信SBIネット銀行カードローンのアプリは借り入れのみ対応。

申し込みや書類提出はWebから行う必要があります。

スマホで申し込みが完結し、来店する必要はないため、スキマ時間を見つけて申し込みを済ませましょう。

アプリは審査通過後にインストールすればいいので、審査結果が分からない段階でアプリに登録する手間がないのもメリットです。

住信SBIネット銀行カードローンの詳細はこちら

| アプリで書類提出 | ✕ |

|---|---|

| スマホATM | ◯ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ◯ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ◯ |

住信SBIネット銀行では、スマホATMに対応しているためカードレスでの借り入れも可能です。

手元にキャッシュカードがなくても借りられるので、急な出費にも向いています。

キャッシュカードにローン機能が付帯するので、ローンカードを持ち歩いてバレるトラブルも防げます。

生体認証も対応しており、本人以外がアプリを閲覧できないのも嬉しいポイントです。

住信SBIネット銀行カードローンの詳細はこちら

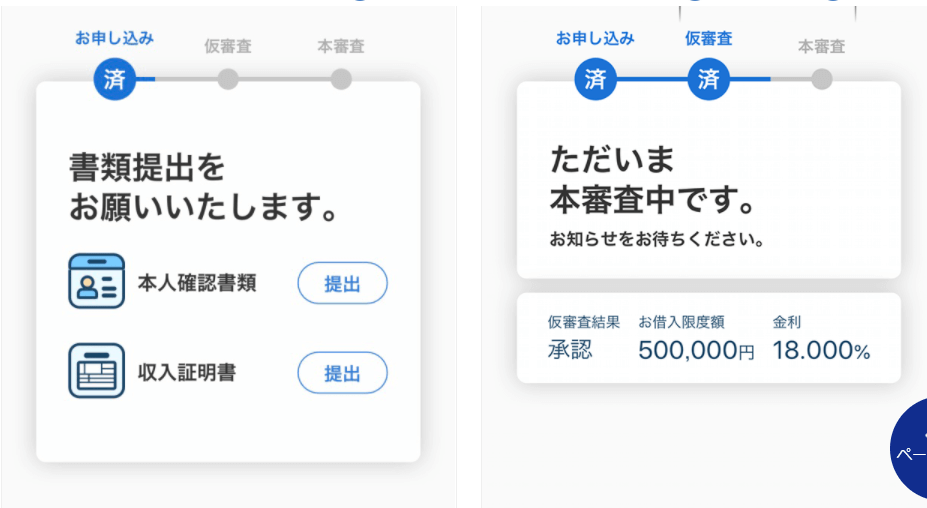

PayPay銀行カードローンは円グラフ表示でローンの状況が確認しやすい

| 実質年率 | 1.59~18.0% |

|---|---|

| 最短借入 | 不明 |

| 無利息期間 | 30日間 |

| 契約限度額 | 1,000万円まで |

PayPayで借り入れ可能なPayPay銀行カードローンは、ローンの状況が確認しやすいところがメリット。

ローンアプリにログインすると、次のような情報がトップページに表示されます。

- 借入可能額

- 借入残高

- 次回返済日

- 次回返済額

借入可能額が円グラフ表示されていて、分かりやすくなっています。

アプリから借り入れをする際は、テンキーでの借入額の入力が可能です。

365日24時間借入の手続きが可能で、借りたお金はPayPay銀行の普通預金口座に即時に入金されます。

PayPay銀行カードローンは、PayPay銀行の普通預金口座を持っている人しか利用できません。

持っていない方はカードローンに申し込むと同時に口座を開設しましょう。

| 実質年率 | 1.59~18.0% |

|---|---|

| 最短借入 | 不明 |

| 無利息期間 | 30日間 |

| 契約限度額 | 1,000万円まで |

| アプリで書類提出 | 〇 |

| アプリでの借入・返済 | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

借入状況だけでなく、審査状況もアプリ上で一目で分かるように工夫されています。

どこまで審査が進んでいるのかが分かるように、申込み・仮審査・本審査と段階的に表示される仕組みです。

審査の進み具合が気になる場合も、銀行に連絡する必要がありません。

スルガ銀行CONNECTはアプリを通じてカードローンの管理ができる

| 実質年率 | 3.9~14.9% |

|---|---|

| 最短借入 | 翌営業日 |

| 無利息期間 | ✕ |

| 契約限度額 | 5万円~800万円 |

スルガ銀行CONNECTはアプリを通じて、カードローンの基本的な管理や手続きができます。

- 借入残高の確認

- 取引明細の確認

- 利用可能枠の範囲内で追加借入

- 返済

- 限度額の増枠申込

- 契約内容の確認

借り入れ状況をリアルタイムで確認したり、追加借入や返済もスマホひとつで手軽に利用可能です。

ATMへ行かずともアプリからワンタップで手続きできるため外出する手間もありません。

カードローン以外にもスルガ銀行の普通預金口座の残高確認や入出金もアプリ内で利用できるため、一括で管理したいスルガ銀行ユーザーにはぴったりです。

がん保障特約付きのプランも選べるところが、スルガ銀行の特徴。

カードローンの利用中に万が一のことがあると、ローンの借り入れ残高が0円になります。

| アプリで書類提出 | 〇 |

|---|---|

| アプリでの借入・返済 | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | 〇 |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

アプリ内で新規のカードローン申し込みはできず、スルガ銀行の公式サイトや最寄りの支店にて手続きが必要です。

スルガ銀行の口座を持っていない人でもカードローンの申し込み自体は可能ですが、アプリの利用にはインターネットバンキングのIDとパスワードが必要となるため口座の開設が必須です。

アプリに登録することで各種サービスにアクセスでき、生体認証での簡単ログインも可能なため、スマホひとつで手軽に一括管理したい人はスルガ銀行の口座開設をおすすめします。

J.scoreはAIを元にして独自の審査で融資の有無が確定する

| 実質年率 | 0.8~15.0% |

|---|---|

| 最短借入 | 即日 |

| 無利息期間 | ✕ |

| 契約限度額 | 1,000万円まで |

J.scoreはみずほ銀行とソフトバンクによって設立されたFintech(金融技術)企業です。

AIスコアを元に融資を行うAIスコア・レンディングという日本初の融資形態をとっており、AIスコアを元に金利と利用限度額が決定されます。

※現在は「LINE Credit」と統合し、AIスコアのサービスは終了しました。

AIスコアとは利用者の情報を元に可能性や信用力を算出してスコア化したものです。

質問はチャット形式で行われ、以下のような情報を入力します。

- ニックネーム

- 生年月

- 仕事

- 住居

スコアアップを目指すには、性格やライフスタイルなどに関する情報を追加登録しましょう。

情報を登録すると情報の信頼性が上がるため、スコアアップにつながる可能性があります。

| アプリで書類提出 | 〇 |

|---|---|

| アプリでの借入・返済 | △(振り込みでの借り入れのみ) |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | 関連サービスAIスコア・リワードが利用可能 |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

J.scoreで融資を受けるためには、1,000点満点中600点以上のスコアが必要です。

返済には収入が必要で、無職の場合などにはスコアが上がらない可能性もあります。

以下の情報をJ.scoreと連携すると、それぞれ年0.1%の金利引き下げが受けられます。

- みずほ銀行

- ソフトバンクまたはワイモバイル

- Yahoo! JAPAN

融資とは別に「AIスコア・リワード」というサービスがあり、AIスコアに応じて高島屋「お得意様限定の特別優待」など様々な特典が受けられます。

「AIスコア・リワード」は融資を受けない人でも利用可能なため、AIスコアの体験も兼ねて利用してもいいでしょう。

みずほダイレクトは入出金などの取引履歴が自宅・外出先問わずチェック可能

| 実質年率 | 年2.0~14.0%※ |

|---|---|

| 最短借入 | 最短当日 |

| 無利息期間 | ✕ |

| 契約限度額 | 800万円まで |

みずほダイレクトアプリは、入出金や振込などの取引履歴が確認できるシステムになっています。

自宅・外出先問わず確認できるのため、いつでも気軽にチェックが可能です。

また通帳のように記帳しに行く手間がかかりません。

毎月の収支はグラフで確認できるため、どの程度の出費が発生しているのかひと目でわかります。

アプリにログイン時には、生体認証を設定すれば安心です。

スムーズにログインできるため、パスワードを入力する手間が省けます。

| アプリで書類提出 | 〇 |

|---|---|

| アプリでの借り入れ・返済 | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

みずほダイレクトアプリは、振込の取引履歴や入出金情報が確認できるようになっています。

スマホから簡単に履歴がチェックできるため、わざわざ通帳に記帳する必要がありません。

Vpassはアプリ内で24時間いつでも利用状況やポイント残高を確認できる

| 実質年率 | 1.5~15.0% |

|---|---|

| 最短借入 | 即日 |

| 無利息期間 | 最大3ヵ月 |

| 契約限度額 | 900万円まで |

Vpassは24時間いつでもクレジットカードの利用状況や、ポイント残高を確認できます。

今月はどれくらいクレジットカードを利用したのか一目でわかるため、無駄な出費を抑えるきっかけになるでしょう。

また三井住友銀行と連携すると、アプリ内で口座残高や入出金明細も確認できます。

しかし、アプリを使った借入はできないため、他のローンアプリの検討の必要があります。

| アプリで書類提出 | 〇 |

|---|---|

| アプリでの借入・返済 | ✕ |

| 振込キャッシング | ✕ |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

アプリにログインする際、生体認証を設定しておけば簡単にログインできます。

ログイン設定からいつでもログイン方法の変更ができるため、気軽に利用可能です。

セキュリティ性を高める方法としても活用できるため、より安全に取引したい人におすすめになります。

SBI新生銀行カードローン エルは即日振込やWeb返済のサービスがアプリ完結

| 実質年率 | 4.5~18.0% |

|---|---|

| 最短借入 | 即日 |

| 無利息期間 | 最大180日間 |

| 契約限度額 | 500万円まで |

| アプリで書類提出 | 〇 |

|---|---|

| アプリでの借入・返済 | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | 〇 |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

アプリのカメラ機能を利用して、書類を撮影してそのまま提出できます。

書類を送付する手間がかからないため、簡単に申し込み可能です。

利用限度額の変更や更新など、事前に設定しておくとプッシュ通知で連絡してくれる機能が搭載されています。

お得なキャンペーン情報も教えてくれるため、気になる人は設定しておきましょう。

はまぎんアプリ(横浜銀行カードローン)はプッシュ通知でリアルタイムに素早く口座状況が反映される

| 実質年率 | 1.5~14.6% |

|---|---|

| 最短借入 | 翌営業日 |

| 無利息期間 | ✕ |

| 契約限度額 | 1,000万円まで |

リアルタイムで口座残高や入出金の情報が取得でき、外出先でも明細の確認ができます。

口座に何らかの動きが合った場合は、プッシュ通知でお知らせを入れてもらえるため素早く対応可能です。

はまぎんアプリの詳細はこちら

| アプリで書類提出 | ✕ |

|---|---|

| アプリでの借入・返済 | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

はまぎんアプリを利用すれば、外出先からも24時間いつでも振込・振替手続きが行えます。

はまぎんアプリの詳細はこちら

千葉銀行のちばぎんアプリなら最低2,000円から返済可能で毎月の負担も小さい

| 実質年率 | 1.4~14.8% |

|---|---|

| 最短借入時間 | 最短翌日 |

| 無利息期間 | ✕ |

| 契約限度額 | 800万円 |

千葉銀行公式アプリ「ちばぎんアプリ」は、カードローンの借り入れと返済に対応しています。

利用明細は13ヶ月前までの内容をチェックでき、借り入れの管理がしやすいです。

カードローンだけでなく、コンビニ収納用バーコードをスキャンして即時払いが可能。

借り入れ以外の機能も充実しているため、千葉銀行の口座を持っているならインストールしておきましょう。

| アプリで書類提出 | ✕ |

|---|---|

| アプリでの借入・返済 | 〇 |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

千葉銀行カードローンは、借入残高に合わせて返済金額が決定します。

最低2,000円から返済できて、毎月の負担も小さく済みます。

定額返済のため、毎月の返済金額は変わりません。

家計の見直しや支出の計算もしやすく、返済時難しく考えずに済みます。

借入残高と返済金額は、以下の基準で定められています。

| 借入残高 | 毎月の返済金額 |

|---|---|

| 10万円以下 | 2,000円 |

| 10万~20万円以下 | 4,000円 |

| 20万~30万円以下 | 6,000円 |

| 30万~40万円以下 | 8,000円 |

| 40万~50万円以下 | 10,000円 |

| 50~100万円以下 | 15,000円 |

| 100万~150万円以下 | 20,000円 |

| 150万~200万円以下 | 25,000円 |

| 200万~250万円以下 | 30,000円 |

| 250万~300万円以下 | 35,000円 |

| 300万~350万円以下 | 40,000円 |

| 350万~400万円以下 | 45,000円 |

| 400万~450万円以下 | 50,000円 |

| 450万~500万円以下 | 55,000円 |

| 500万~600万円以下 | 60,000円 |

| 600万~700万円以下 | 65,000円 |

| 700万~800万円以下 | 70,000円 |

例えば、千葉銀行から5万円だけ借りている人は、毎月2,000円の返済でもOK。

お金に余裕がある時は、アプリ内で繰り上げ返済が可能です。

千葉銀行は地方銀行なため、利用できる地域が決まっています。

千葉銀行カードローンを利用できるのは、次の地域に居住または勤務している人のみです。

| 都道府県 | インターネット支店利用可能地域 | 本支店利用可能地域 |

|---|---|---|

| 千葉県 | 全域 | 全域 |

| 東京都 | 全域 | 23区、西東京市、武蔵野市、三鷹市、調布市、狛江市 |

| 茨城県 | 全域 | 全域 |

| 埼玉県 | 全域 | さいたま市岩槻区、川口市、春日部市、草加市、越谷市、八潮市、三郷市、吉川市、松伏町、杉戸町、幸手市 |

| 神奈川県 | 横浜市、川崎市 | 横浜市、川崎市 |

神奈川県は、横浜市と川崎市のみ利用することができます。

該当地域に住んでいる人は、口座開設の申し込みをネットから行いましょう。

口座開設すると同時にWebでカードローンの申し込みも可能です。

カードローンの審査に通過後、ちばぎんアプリをダウンロードしてログインすると借り入れと返済が行なえます。

セブン銀行の「Myセブン銀行」はスマホ1つでサクッとお金を借りられる

| 実質年率 | 12.0~15.0% |

|---|---|

| 最短借入 | 最短翌日 |

| 無利息期間 | ✕ |

| 契約限度額 | 300万円 |

Myセブン銀行は、申し込みから借り入れ・返済までをアプリ1つで完結できます。

アプリからセブン銀行カードローンに申し込みでき、最短翌日で借入可能。

いざという時のためにカードローンを契約しておきたい人、数日以内に借り入れしたい人に最適です。

アプリを通すと、全国26,953台も設置されているセブン銀行のコンビニATMでお金を借りることができます。

セブン銀行ATMが設置されているコンビニや駅に行くだけで済むため、契約後の利便性が高いアプリです。

ちばぎんのアプリの詳細はこちら

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | ◯ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

セブン銀行アプリは、カードローンの申し込み手続きや書類提出もアプリで済ませます。

Myセブン銀行はアプリ上の書類提出に対応しているため、申し込みから契約まで、複数のブラウザやアプリを行き来する必要がありません。

セブン銀行のアプリは、スムーズに借り入れたい人に向いています。

アプリを通せば、セブン銀行ATMからスマホだけでお金を借りることができます。

セブン銀行ATMで「スマホ取引」を選び、表示されるQRコードをアプリ内のカメラで読み取ればOKです。

ローンカードなしで借り入れできるため、カードが家に届くのを待つ時間を省けます。

セブン銀行のアプリをインストールしておくと、申し込みから最短翌日で借り入れ可能。

なるべく手軽に早くお金を借りたい人は、セブン銀行のアプリを利用しましょう。

ちばぎんのアプリの詳細はこちら

JAバンクアプリならいつでも借り入れの明細を確認できる

| 実質年率 | 5.3~14.5% ※居住地域による |

|---|---|

| 最短借入 | 2週間~1ヶ月 |

| 無利息期間 | ✕ |

| 契約限度額 | 500万円 |

JAバンクのアプリは、いつでも入出金の明細をチェックできます。

借り入れの申し込みや手続きは、アプリ内で対応していません。

JAのATMや提携ATMから借り入れ・返済を行い、アプリの明細をチェックし管理しましょう。

JAバンクのカードローンは、融資まで時間がかかりますが、14.5%の上限金利で利用できます。

アプリの機能は多くないものの、借り入れを含めた家計の管理に利用できます。

利便性やスピードよりも金利を重視したい人は、JAバンクのアプリを利用しましょう。

| アプリで書類提出 | ✕ |

|---|---|

| アプリでの借入・返済 | ✕ |

| 振込キャッシング | ✕ |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ✕ |

| アプリ明細 | ◯ |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

JAバンクアプリの機能は少なく、以下の5つが可能です。

| 機能 | 詳細 |

|---|---|

| 貯金残高照会 | 以下口座の残高が確認可能。 普通貯金、貯蓄貯金、当座貯金、通知貯金、定期貯金、積立式定期貯金、譲渡性貯金、定期積金口座 |

| 入出金明細照会 | 以下口座の取引履歴が確認可能。 普通貯金、貯蓄貯金、当座貯金 |

| 投信残高照会 | 投資信託の残高や評価損益、運用損益が紹介可能。 |

| 定期預入明細照会 | 以下貯金の契約情報が照会可能。 通知貯金、定期貯金、積立式定期貯金、定期積金 |

| PayB | 払込票のバーコードを読み取り、税金や公共料金、ネットショッピングの代金を支払いできる。 |

基本的に、通帳を見るためのアプリだと思っておきましょう。

振込で借り入れ・返済をすると、履歴を確認できます。

アプリ内でカードローンの手続きができないため、必要以上の借り入れを防げます。

JAバンクのWebサイトかATMでお金を借り、アプリで明細を管理してください。

JAバンクのカードローンは、金利が地域によって異なります。

自分が住んでいる地域のJA店舗をチェックし、利用条件を確認しましょう。

JAはアプリで申し込みできず、窓口に来店する必要があります。

アプリのダウンロードの前に、カードローンの申し込みを済ませておきましょう。

みんなの銀行は実店舗がない分アプリの機能が充実している

| 公式サイト | みんなの銀行の詳細はこちら |

|---|---|

| 実質年率 | 1.5~14.5% |

| 最短借入 | 最短数日 |

| 無利息期間 | ✕ |

| 契約限度額 | 1,000万円 |

みんなの銀行では、アプリのみで口座開設から借り入れまですべて行うことができます。

みんなの銀行は、少額融資に必要なすべての手続きを、Webまたはアプリのみで完結できるデジタル銀行です。

PayPay銀行や楽天銀行と同様に、実店舗がありません。

スマホのみで手続きできるため利便性が高く、アプリの機能が充実しているところもポイント。

みんなの銀行には、以下の6つの機能があります。

| 機能名 | 詳細 |

|---|---|

| Wallet | 普通預金 |

| Box | 目的・用途別に振り分けられる貯蓄預金 |

| Debit Card | みんなの銀行残高から自動で即時引き落としされるデビットカード |

| Record | 銀行口座、クレジットカード、電子マネーを連携すると、残高や明細を確認できる |

| Cover ※プレミアム機能 |

支払い時、不足分を自動で立て替える、当座貸越 |

| Loan | 限度額の範囲内でお金を借りられるカードローン |

プレミアム機能以外は、みんなの銀行で口座開設してすぐ利用できます。

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | ◯ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ◯ |

みんなの銀行アプリの詳細はこちら

みんなの銀行アプリは、白と黒を基調にしたシンプルでおしゃれなデザインです。

スマホにインストールしているところを見られても、お金を借りていることはわかりにくいでしょう。

- 申し込み

- 借り入れ

- 返済

- 借入残高確認

- 契約内容確認

借り入れは、アプリ内での操作でみんなの銀行口座へ即時振込されます。

提携しているセブン銀行ATMから引き出すと、現金として受取可能。

返済も銀行口座に入金し、アプリ内からドラッグ&ドロップをしてすぐ行えます。

みんなの銀行は銀行カードローンのため、上限金利が14.5%。

上限金利が18.0%の消費者金融よりも低く、1万円を1ヶ月間借りた場合の利息は約120円です。

アプリの利便性だけでなく、金利の低さを重視したい人に最適なカードローン。

「明日の交通費がない」「飲み会の費用を借りたい」といった細かなニーズにも対応しています。

みんなの銀行の詳細はこちら

りそなグループアプリは最短3分で気軽に審査申し込みできる

| 実質年率 | 1.99%~13.5% |

|---|---|

| 最短借入 | 最短翌日 |

| 無利息期間 | ✕ |

| 契約限度額 | 800万円 |

りそなグループアプリは、最短3分でカードローンの申し込みが行えます。

本人確認書類の提出もアプリ内で行えるため、来店や郵送が不要で面倒な手続きの必要がありません。

当ページで紹介している銀行カードローンの中でも上限金利が低く、13.5%で借入可能です。

10万円の借り入れを11ヶ月で返済した場合、利息は約7,000円で済みます。

13.5%の上限金利で借りられるだけでなく手続きがスマホで完結するため、利便性も重視できます。

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | ◯ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ◯ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ◯ |

りそな銀行のアプリでは、以下の2つのタイミングで通知が届きます。

- 返済日前

- 返済日に引き落としができなかったとき

返済日前に通知が届くため、返済忘れを防げるのは大きなメリット。

返済日を忘れていても、アプリの通知をオンにしておけば気付きやすくなります。

通知を受け取ってからすぐ返済の手続きを行えば、滞納になりません。

信用情報に傷をつけたくない人や返済日を忘れがちな人に最適。

返済日前に、アプリ内の普通預金画面で返済日を確認できます。

りそな銀行では、アプリ内から繰り上げ返済が可能です。

アプリでの繰り上げ返済の方法は以下の通り。

- アプリ内の「カードローンお借入残高」をタップ

- 繰り上げ返済したい金額を入力し、「返済する」をタップ

ボーナスがある月や、出費を抑えられてお金に余裕がある際は、積極的に繰り上げ返済を行いましょう。

一部繰り上げ返済なら、りそな銀行窓口に行く必要もありません。

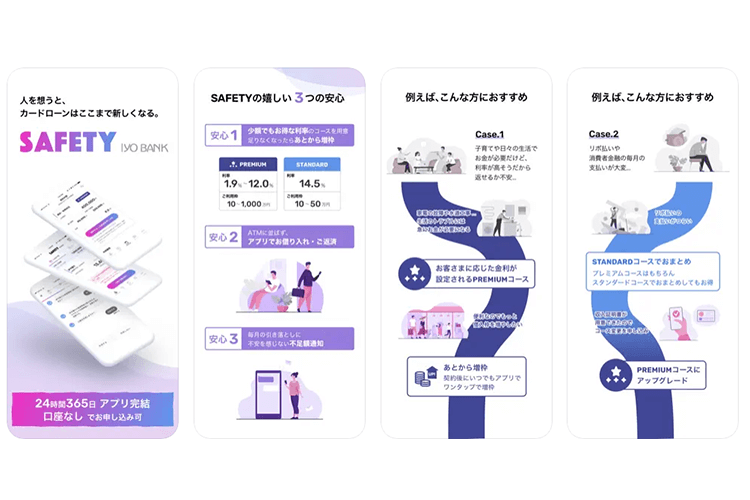

伊予銀行のカードローン専用アプリSAFETYは借入と返済機能に特化している

| 実質年率 | 1.9~14.5% |

|---|---|

| 最短借入 | 最短翌日 |

| 無利息期間 | なし |

| 契約限度額 | 1,000万円 |

伊予銀行は、カードローン「SAFETY」専用のアプリをリリースしています。

カードローンに特化したアプリのため、申し込みから返済まですべての手続きを完結できます。

伊予銀行は愛媛県の地方銀行のため、以下の全国13都府県に住んでいる人のみ利用可能です。

伊予銀行カードローン利用可能地域

愛媛県、東京都、愛知県、大阪府、兵庫県、岡山県、広島県、山口県、徳島県、香川県、高知県、福岡県、大分県

店舗に行く必要はありませんが、申し込み対象地域でない人は、アプリをインストールしても借り入れができません。

伊予銀行カードローンは、上限金利14.5%です。

伊予銀行の口座なしでカードローンを利用できるため、今以上に口座を増やしたくない人にも向いています。

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | ◯ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ◯ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ◯ |

伊予銀行カードローンアプリでは、返済日前に残高が不足している場合、通知が入ります。

SAFETYの返済方法は次の2つです。

- 返済用口座からの自動引き落とし

- 伊予銀行ローン口座への振込入金

自動引き落としを選択すると、返済日前に自動で残高が確認されます。

口座の残高が返済金額より低いと、アプリから「口座に入金してください」と通知が来ます。

返済日前に不足していると気付けるため、返済し忘れを防げます。

スマホは毎日確認するもののため、返済を忘れがちな人は伊予銀行アプリの通知をオンにしておきましょう。

伊予銀行カードローンは、2種類のスタンダードコースとプレミアムコースがあります。

| スタンダード | プレミアム | |

|---|---|---|

| 限度額 | 10~50万円以下 | 10~1,000万円以下 |

| 金利 | 14.5% | 1.9~12.0% |

プレミアムコースは借入限度額や上限金利の条件がいいため、高額融資も望めます。

収入証明書を提出できる場合は、プレミアムコースの利用を検討しましょう。

スタンダードコースしか審査に通らなくても、利用中に収入が上がればコースを切り替えることができます。

SAFETYは、アプリからの申し込みしか受け付けていません。

Webサイトから申し込める「新スピードカードローン」は別サービスのため、必ずアプリをインストールしましょう。

ひめぎんアプリカードローンはカードレスで利用できる

| 実質年率 | 3.8%~13.8% |

|---|---|

| 最短借入 | 不明 |

| 無利息期間 | なし |

| 契約限度額 | 10万円~500万円 ※アプリ契約は50万円まで |

ひめぎんアプリカードローンはローンカードの発行がなく、アプリだけで借り入れと返済が可能です。

アプリは24時間手続きに対応しており、口座の残高不足で引き落とし不能になりそうなときでもすぐにお金を借りられます。

ATMからお金を借りたいときは愛媛銀行のキャッシュカードを利用するため、出先で現金が必要でも不便さはありません。

申し込みには愛媛銀行の普通預金口座が必要です。

口座開設手続きはひめぎんアプリ上で完結するため、まだ持っていない人はアプリをインストールして開設手続きを行いましょう。

愛媛銀行で口座が開設できるのは以下に当てはまる人です。

- ・四国在住、または愛媛銀行営業エリア在住

- ・申込時点で年齢満15歳以上

※カードローン申込は満20歳以上から可能

アプリで愛媛銀行の普通預金口座を開設すると、紙の通帳が発行されません。

カードローンの利用もカードと通帳レスで、自宅管理の手間がなくスマートです。

| アプリで書類提出 | ◯ |

|---|---|

| スマホATM | ✕ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ◯ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ✕ |

ひめぎんアプリカードローンは返済管理がしやすく、自分のペースに合った返済計画を立てやすいです。

毎月の返済は、1ヶ月の間に分割して返済可能。

例えば1ヶ月1万円の返済なら毎週2,000~3,000円ずつ分割できるので、週ごとの出費として管理できます。

期日までにあといくら返済が必要かも確認できるため、金額不足や返済忘れのリスクも低いです。

ひめぎんアプリカードローンは、愛媛銀行のアプリ「ひめぎんアプリ」上で管理を行います。

愛媛銀行の普通預金口座の引き落とし予定があらかじめ確認でき、残高不足になりそうならすぐにアプリカードローンからチャージ可能。

同じアプリ内で24時間すぐに手続きができるため、引き落とし日直前に気が付いても間に合います。

四国に住んでいて、資金をアプリ上で一括管理したい人はひめぎんアプリカードローンに申し込みましょう。

少額融資を希望している人におすすめの特化型お金借りるアプリ

少額融資アプリがおすすめな理由は、スマホだけで申し込みから審査までがすべて完了する手軽さにあります。

数万円ほどの金額の場合、審査時間が長引く可能性は低く、即日で借り入れできる場合も。

メールで審査結果を確認して、そのままコンビニATMにスマホアプリのQRコードをかざすだけで、お金を借りられます。

ここから1万円~10万円借りたいといった、少額融資を希望する人に向いているアプリをまとめています。

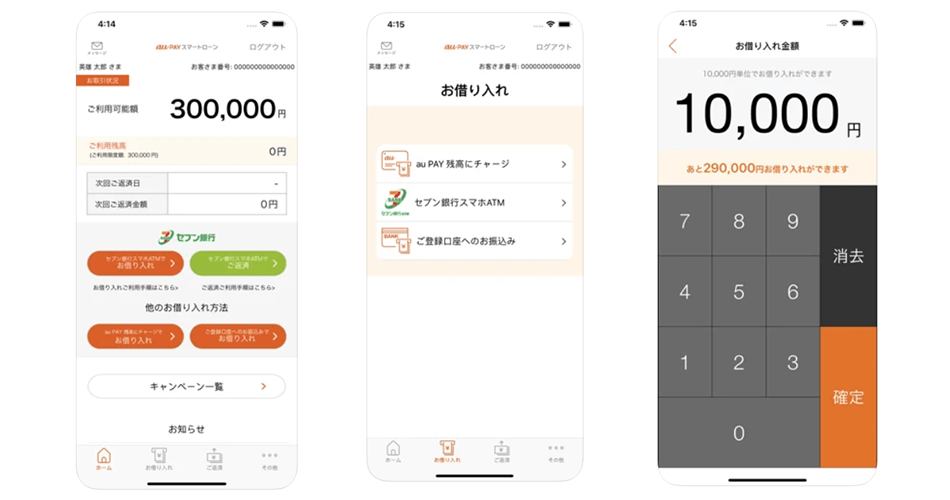

au PAY スマートローンは少額融資に特化しているサービス

| 実質年率 | 2.9~18.0% |

|---|---|

| 最短借入 | 1週間 |

| 無利息期間 | ✕ |

| 契約限度額 | 100万円まで |

- au IDを持っている人向けのサービス

- 少ない入力事項で簡単申し込み

- スマホで完結

- セブン銀行スマホATMで借り入れと返済が可能

- au PAY 残高へのチャージも可能

au PAY スマートローンは少額融資に特化している、au IDを持っている人向けのサービスで、アプリからも利用可能です。

auユーザーでなくてもIDの登録はできます。

au IDの情報を元に申し込みを行うため、申し込みの際の入力が簡単。

スマホですべて完結でき、借り入れや返済もカードレスでセブン銀行のスマホATMで対応できます。

au PAY 残高へのチャージができるところもメリット。

買い物200円ごとに1Pontaポイントが貯まるため、お得です。

| アプリで書類提出 | △(確認コードが郵送される) |

|---|---|

| スマホATM | ✕ ※停止中 |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | 〇 |

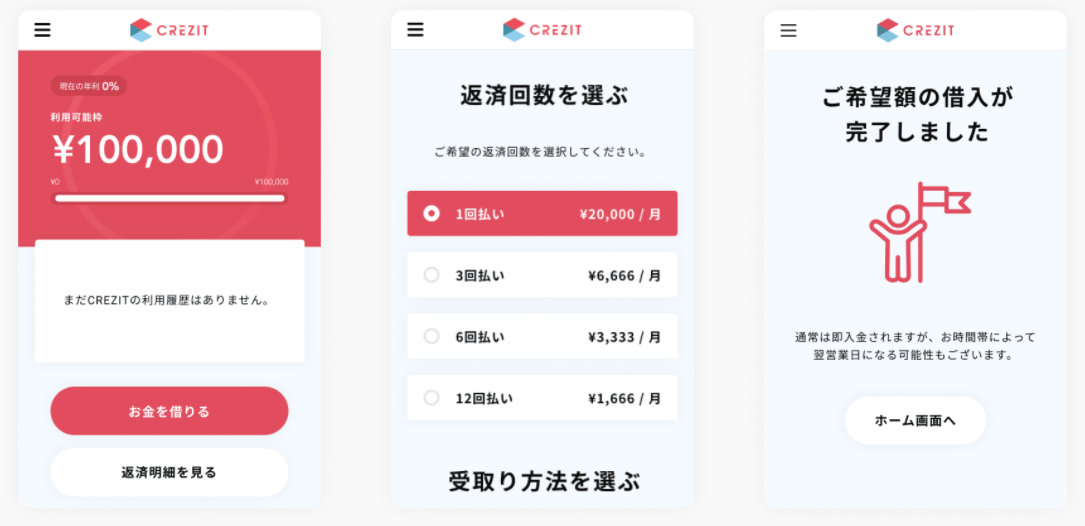

CREZIT(クレジット)は10万円までの少額融資なら利息0円で借りられる

| 実質年率 | 0.0%(ベーシックプラン) |

|---|---|

| 最短借入 | 1~2週間 |

| 無利息期間 | – |

| 契約限度額 | 10万円まで(ベーシックプラン) |

| アプリで書類提出 | 〇 |

| スマホATM | ✕ |

10万円までの借り入れを金利0.0%(ベーシックプランに限る)で提供している「CREZIT」。

デジタルネイティブ向けのモバイルクレジットというコンセプトで、借り入れと返済を繰り返して信用を上げる経験をし、自分のクレジットスコアの向上手順を知る目的で提供されているサービスです。

ベーシックプランでは10万円までの融資を金利なしで受けられ、3ヶ月以内の返済が求められます。

最初は少額の融資から始まり、繰り返しの利用で信用が上がると、最大の利用限度額である10万円まで借り入れができるようになっていく仕組み。

アプリで審査なしで少額融資を受けることは不可能ですが、登場したばかりのサービスということもあり、審査受け入れの幅を広げている可能性が高いです。

※CREZITは2023年現在で新規申し込みを停止しています。

CREZITには「ベーシックプラン」と「プレミアムプラン」の2つがあります。

プレミアムプランは限度額50万円、実質年率が15.0%、返済期間が12ヶ月の内容になるようです。

利用シーンに応じて、最適なプランを選択しましょう。

申し込みから借り入れまで、すべてスマホで完結できる。

借り入れをしたい場合は、申し込みの際に登録した銀行口座に指定した金額を振り込んでもらいます。

MyJCBアプリのキャッシング機能を使えば最短即日借り入れられる

| 実質年率 | 一般:15.0~18.0% FAITH:4.4~12.5% |

|---|---|

| 最短借入 | 最短即日 |

| 無利息期間 | なし |

| 契約限度額 | 一般:100万円 FAITH:500万円 |

JCBが発行しているプロパーカードを持っている人は、MyJCBアプリでキャッシングを利用可能です。

MyJCBのIDを持っている人はMyJCBアプリからキャッシングが利用できます。

ただし、以下の会社が発行しているクレジットカードの場合は利用できません。

- 小田急電鉄株式会社

- 株式会社セブン・カードサービス

- 株式会社セブン銀行

- 西日本旅客鉄道株式会社

- 株式会社ライフフィナンシャルサービス

- 住信SBIネット銀行株式会社

- auじぶん銀行株式会社 など

アプリのインストール後、手持ちのクレジットカードに登録されているIDとパスワードでログインしましょう。

Webサイト「MyJCB」と同じ機能があり、同じ手続きをアプリ内でも行えます。

手持ちのJCBカードにキャッシング機能が付帯している場合は、最短即日融資も可能です。

キャッシング機能が付帯していない場合は、申し込みから行ってください。

キャッシング付帯の手続きも、アプリやWebサイトから行えます。

ただしキャッシング枠付帯の審査は1週間ほどかかり、当日中の借り入れはできません。

| アプリで書類提出 | ✕ |

|---|---|

| アプリでの借入・返済 | △(借り入れのみ) |

| 振込キャッシング | ◯ |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ✕ |

MyJCBアプリは、クレジットカードに関する手続きや管理が行える充実したマルチなアプリです。

手持ちのクレジットカードを登録しておくと、以下のサービスを受けられます。

- クレジットカードの利用明細確認

- 利用できるカード特典の確認

- クレジットカードの利用残高確認

- 家族カード、ETCカードの利用明細確認

- キャッシングの振込申請

- 不正利用検知、通知

- 住所、電話番号、メールアドレスの変更

クレジットカードの利用状況を確認しながら、キャッシングの金額を決めることができます。

無理のない返済になるよう調整しやすいため、アプリ内で明細を確認しておきましょう。

キャッシングの振込申請は、アプリ内から数分で行うことができます。

申請後、最短数十秒でお金が振り込まれるため、急いで借り入れしたい人にも向いています。

即時振込は、平日の午前9時~午後14時半までに申し込めば対応できます。

| 申込時間 | 振込時間 | |

|---|---|---|

| 平日 | 0時~8時59分 | 当日中 (最短9時頃) |

| 9時~14時30分 | 当日中 (最短数十秒) |

|

| 14時31分~23時59分 | 金融機関の翌営業日 (最短9時頃) |

|

| 土日祝 | 0時~23時59分 | 金融機関の翌営業日 (最短9時頃) |

MyJCBアプリには、スタッフのサポート体制が整っています。

Appleストアのレビューを見ると、様々な問い合わせや要望に対してJCBが丁寧に返答しています。

アプリのバグだけでなく、システムやサービスに関する内容もサポートが受けられるため心強いです。

クレジットカードの問い合わせは繋がりにくいイメージがありますが、MyJCBアプリはサポート体制も充実。

24時間パトロールされているため、不正利用のおそれがあるときもすぐに連絡がもらえます。

初めてお金を借りる人や、借り入れに不安がある人は、MyJCBアプリを検討してみましょう。

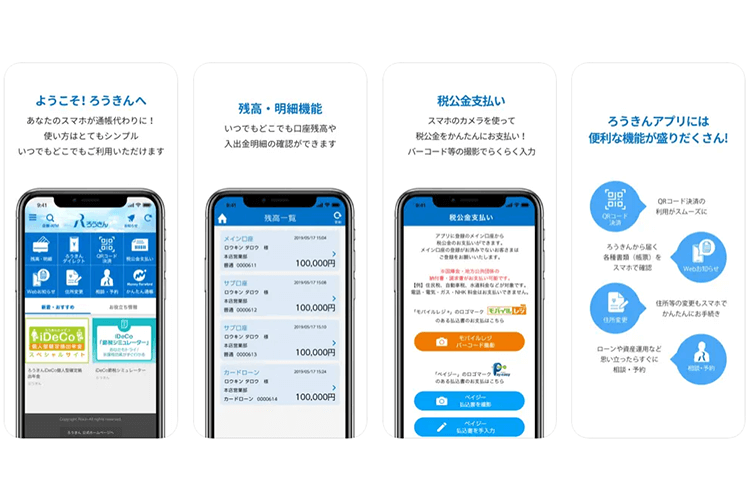

ろうきん公式アプリでお金を借りると利息を細かく見れて金額を把握しやすい

| 実質年率 | 3.9~8.550% ※居住地域による。変動金利 |

|---|---|

| 最短借入 | 2週間~1ヶ月 |

| 無利息期間 | ✕ |

| 契約限度額 | 500万円 |

上限金利が10%以下でカードローンを利用できるろうきんには、公式アプリがあります。

アプリを利用には、ろうきんの口座とキャッシュカードが必要です。

まずは近くのろうきん窓口へ来店し、口座開設とカードローンの申し込みを行いましょう。

ろうきんアプリの「ろうきんダイレクト」を利用で、カードローンの借り入れや返済も可能。

ログインしているろうきんの口座に振込する形で借り入れできるため、提携ATMから引き出しましょう。

| アプリで書類提出 | ✕ |

|---|---|

| アプリでの借入・返済 | ◯ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

ろうきんカードローン(マイプラン)の契約内容も確認できるため、借入残高と利息を詳細を確認できます。

利息は金額を明確に把握しづらく、返済金額のうち何円が利息分なのか分かりにくいことが多いです。

利息の金額を把握しておくことで、今後の返済計画を立てやすいメリットも。

ろうきんカードローンは変動金利なため、Webサイトの金利と、自分が契約したときの金利が同じとは限りません。

ろうきんのアプリを通して、こまめに返済状況を確認しておきましょう。

ろうきんアプリでは、アプリ認証番号を複数回間違えると利用できなくなってしまいます。

アプリ認証番号は口座の暗証番号と別で、アプリ登録時に設定するパスワードです。

アプリが利用停止になると、ろうきんの店頭で書面による解除手続きを行う必要があります。

アプリ認証番号は忘れないよう、スマホのメモ機能に記録しておきましょう。

不便に感じますが、利用停止機能があることで借り入れの履歴を勝手に見られないメリットも。

ろうきんのアプリを見られさえしなければ、家族や恋人にも借り入れがバレにくいです。

スマホを見られるおそれがある場合は、アプリ認証番号で対策しましょう。

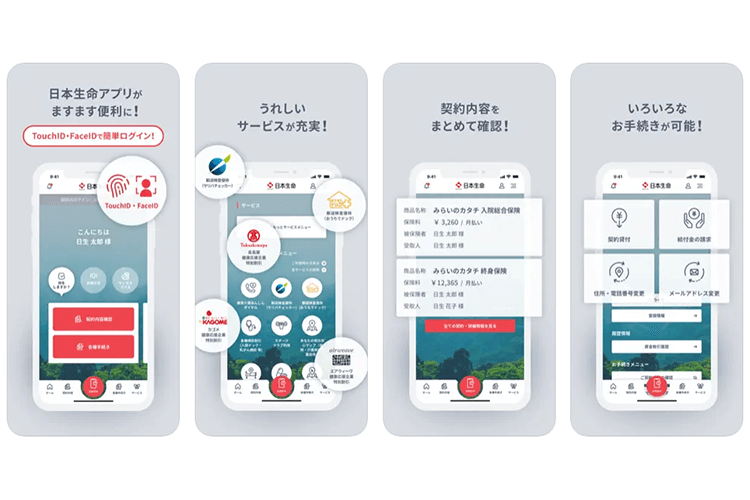

日本生命のアプリを使えば解約返戻金を担保に審査なしで借りられる

| 実質年率 | 2.00~3.75% |

|---|---|

| 最短借入 | 最短即日 |

| 無利息期間 | なし |

| 契約限度額 | 契約内容による ※解約返戻金の7~9割程度 |

日本生命で生命保険を契約している場合は、日本生命のアプリを利用しましょう。

日本生命のアプリでは、契約者貸付の申し込みを行うことができます。

契約者貸付とは、解約返戻金を担保に保険会社からお金を借りる仕組みのことです。

担保がある借り入れのため、審査は必要ありません。

借りられる金額は返戻金のうち7~9割ほどで、人によって差があります。

日本生命のアプリは生体認証を採用しているため、簡単にログインできます。

借り入れのみならず契約内容の確認まで、最短1秒のログインで行えて便利です。

契約者貸付は、解約返戻金がある保険を契約している人のみが利用できます。

保険を契約していない人は、契約者貸付以外の借り入れ方法やアプリの利用検討してください。

| アプリで書類提出 | ✕ |

|---|---|

| アプリでの借入・返済 | △(借り入れのみ) |

| 振込キャッシング | ◯ |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

日本生命の契約者貸付は、平日14時半までの申請分が即日入金されます。

契約内容によって、今日中に高額融資を受けられる可能性も。

「急な入院で医療費が必要」「今日中に学費を払わなければならない」など、まとまった費用にも対応できます。

アプリを利用すると、最短2分で契約者貸付の申請が可能です。

日本生命のアプリでは、契約者貸付の返済の手続きができません。

返済時には、日本生命Webサイトのマイページから行いましょう。

ログインは、アプリに使ったIDやパスワードをそのまま利用することができます。

契約者貸付の返済方法は次の通りです。

- 提携ネットバンキング

- ペイジー決済

いずれもWeb上での返済のため、銀行やATMに行く必要はありません。

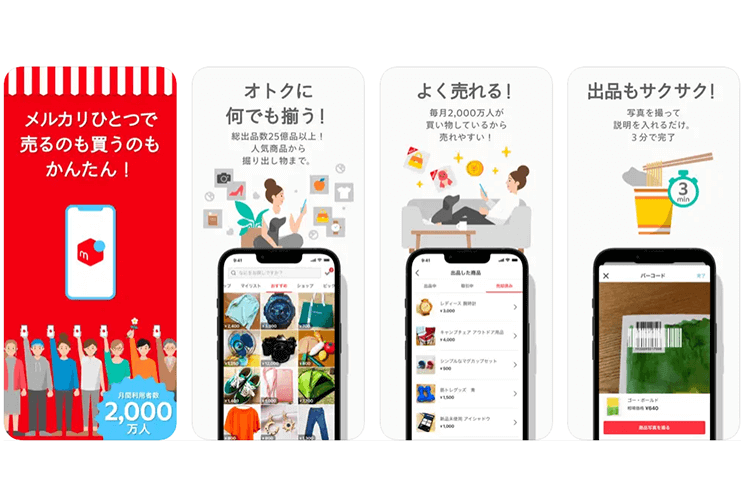

メルペイスマートマネーはメルカリのアプリ内で借り入れて売上金で返済可能

| 実質年率 | 3.0~15.0% |

|---|---|

| 最短借入 | 最短1~2日 |

| 無利息期間 | なし |

| 契約限度額 | 1,000円~20万円 |

メルペイスマートマネーはメルカリのアプリ内でお金を借りられて、売上金からの返済が可能です。

借り入れできる金額は1,000円~20万円までと少額。

少額なため、借りすぎる心配もなく必要な金額のみ融資を受けられます。

上限金利は15.0%で、商品購入時の支払いをあと払いにできるメルペイスマート払いと違い、メルカリ以外の用途で使えるお金を借りることができます。

申し込みはメルカリのアプリ内から行うことができ、審査結果もアプリ内通知で確認可能です。

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | ◯ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

メルペイスマートマネーは、メルカリの売上で返済ができます。

メルカリで商品を売り、売上金をメルペイスマートマネーの返済に充てる方法もあります。

借入金額が1万円程度なら、DVDやブルーレイディスクを2~4枚ほど売ればすぐ返済できるでしょう。

メルペイスマートマネーを利用するなら、同時に不用になったものを出品することがおすすめです。

メルペイスマートマネーは、メルカリの利用実績を重視し、審査します。

メルカリアプリ内の利用状況がよければ、他のカードローンの利用ができなかった人も借りられる可能性があります。

一般のカードローンとメルペイスマートマネーの審査基準は、以下のように異なります。

| カードローン | メルペイスマートマネー |

|---|---|

|

|

メルペイスマートマネーはメルカリの売上で返済できるため、収入の有無は重視されない傾向があるようです。

メルカリで売上があり、優良ユーザーだと認められることで、融資を受けられる可能性が高いです。

以下はメルカリで優良ユーザーだと認められるためのポイントです。

- 出品、購入含め取引件数が多い

- トラブルなく取引を完遂できる

- メルカリの取引評価が高い

- 自己都合のキャンセルがない

- 支払いから迅速に発送している

- 購入から迅速に支払いしている

- 商品が届いたらすぐ評価をつけている

メルペイスマートマネーを利用できるよう、メルカリアプリ内での評価を上げておきましょう。

イオンウォレットはキャッシングの銀行振込で現金がすぐに引き出せる

| 実質年率 | 7.8~18.0% |

|---|---|

| 最短借入 | 最短即日 |

| 無利息期間 | なし |

| 契約限度額 | 300万円 |

イオンのクレジットカードがあるなら、イオンウォレットアプリでキャッシングができます。

イオンウォレットとは、イオンカードを持っている人向けのマルチアプリのことです。

クレジットカードの利用状況からお得な情報のチェックまで、イオンウォレット1つにまとめられています。

イオンウォレットでお金を借りるには、キャッシング枠の契約が必要になります。

カードにキャッシング枠を付帯している人は、最短即日でお金を受け取れます。

今からキャッシング枠を付帯するなら、申し込みから融資まで1~2週間ほどかかります。

アプリやイオンカードのマイページでキャッシング枠があるか確認しましょう。

イオンウォレットの利用には、イオンスクエアメンバーIDが必要になります。

アプリをダウンロードした後「初めてご利用の方」をタップし、登録してください。

| アプリで書類提出 | ✕ |

|---|---|

| アプリでの借入・返済 | △(借り入れのみ) |

| 振込キャッシング | ◯ |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ◯ |

| クーポン | ◯ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

イオンウォレットでは、イオンや加盟店で利用できるお得なクーポンが配布されます。

配布されるクーポンの例は以下の通り。

- 衣料品、生活必需品10%OFF

- アルコール類10%OFF

- 飲食店のデザート無料

- バースデークーポン など

イオンカードを契約していれば、オトクな情報やクーポンが郵送で送られてきます。

しかし、紙のクーポンや郵便物は誤って捨ててしまったり、買い物時に持っていき忘れたりと、使いこなせない人も多い印象です。

イオンウォレットならアプリで確認できるだけでなく、スマホの画面をレジで見せるだけで使用できます。

紙のクーポンを管理する手間が省けるため、非常に便利です。

お得な情報やニュースもプッシュ通知で受け取れます。

見逃したくないセール情報やクーポンの配布情報も、アプリですぐチェックすることが可能です。

イオンウォレットでは、キャッシングの振込申請を行うことができます。

現金として受け取りたい場合は、振込申請後にATMから引き出してください。

イオンカードのキャッシングは、次の2つの方法で借入可能です。

- ATMから現金を引き出す

- 銀行口座に振込をする

イオンのクレジットカードを提携しているATMに挿入すると、その場で現金を引き出して借入が可能です。

今すぐ現金を受け取りたいなら、アプリを通さずATMから直接借りましょう。

ただし、ATMからのキャッシングは110~220円ほどの手数料がかかる場合も。

手数料を節約したい人は、アプリから銀行口座への振込申請をしてください。

銀行への振込は、手数料無料で利用できます。

セゾンPortalで一括管理できるMONEY CARD GOLDは融資に特化している

| 公式サイト | https://loan.saisoncard.co.jp/cards/cardgold.html |

|---|---|

| 実質年率 | 6.62%~8.62% |

| 最短借入 | – |

| 無利息期間 | なし |

| 契約限度額 | 300万円 |

マネーカードゴールドは、セゾン発行のカードローンです。

クレジットカードとは違い、融資に特化しているカード。

必ずカードを受け取らなければいけませんが、デザインがシックでおしゃれ。

一見クレジットカードにも見えるため、借り入れがバレるリスクは低めです。

マネーカードゴールドは、以下の2通りしか限度額と金利がありません。

| 限度額 | 金利 |

|---|---|

| 200万円 | 8.62% |

| 300万円 | 6.62% |

審査により、上記のどちらかに決められます。

少額融資を希望していても、200万円の借入限度額での契約になります。

年収が600万円以上ある人は、マネーカードゴールドに申し込みましょう。

少額での契約を希望する人や、借り過ぎを防ぎたい人には向かないカードローン。

とはいえ契約できれば、10.0%以下の金利で借りられるため負担も少なめです。

| アプリで書類提出 | ✕ |

|---|---|

| アプリでの借入・返済 | ✕ |

| 振込キャッシング | ◯ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ◯ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ✕ |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

マネーカードゴールド関連の操作が可能なのは、「セゾンPortal」のみです。

セゾンPortalとは、セゾン系列のカードを一括まとめて管理できるアプリ。

セゾンPortal内のメニューから、マネーカードゴールドに申し込むことができます。

アプリからマネーカードゴールドに申し込む流れは次の通りです。

- 右下のメニューを開き、「キャッシング・ローン」をタップ

- 「カードローン(MONEY CARD)をタップ

- 申し込みボタンをタップし、必要事項を入力する

- 必要事項の入力が終わったら、申込みボタンをタップ

- 審査が終わり、通過したら自宅にカードが送られてくる

- カードと同封されている封筒に本人確認書類を入れて返送する

アプリからの申し込みも、Webと流れは変わりません。

マネーカードゴールドを申し込むために、アプリのインストールの必要はありません。

無駄にアプリを増やしたくない人は、無理にアプリをインストールしなくてもOKです。

マネーカードゴールドは、本人確認書類を郵送する必要があります。

郵送するタイミングは、審査に通過してカードを受け取ったあとになります。

本人確認書類を提出しないと、利用可能額に制限がかかります。

アプリでの提出はできないため、カードを受け取ったら、すぐに本人確認書類のコピーを返送しましょう。

後払いアプリは審査なしですぐに欲しいものを買える!様々なシーンで利用できるサービスを紹介

後払いアプリは審査なしで利用登録でき、すぐに欲しいものを買えるのが特徴です。

様々なシーンで利用できる主な後払いアプリは以下の通り。

使い方はプリペイドカードと同様に事前チャージしておくか、手持ちのお金がないときはチャージするお金を後払いできます。

クレジットカードと異なり、高校生を含む学生や審査なしで利用できるため、より多くの人が便利に買い物可能です。

後払いアプリは、主に以下の流れで利用できます。

- 後払いアプリのインストール

- 電話番号やメールアドレスで会員登録

- 後払いしたい金額をチャージして借りる

- 買いたい物を後払いアプリで支払って購入

- 翌月以降にチャージ分+手数料を支払い

後払いアプリは、チャージした金額を翌月一括で支払うのが一般的です。

一括で支払えない金額をチャージしたいときは、分割払いサービスのある後払いアプリを選びましょう。

Paidyの「あと払いペイディ」は、分割手数料無料で最大12回まで支払いを分けられます。

バンドルカードはチャージで急な出費に対応可能でローンに審査落ちした人も発行できる

| 公式サイト | バンドルカードの詳細はこちら |

|---|---|

| 実質年率 | – |

| 最短借入 | 即日 |

| 無利息期間 | なし |

| 契約限度額 | 5万円 |

バンドルカードで後払いチャージを利用することで、手元にお金がなくても買い物できます。

バンドルカードとは、VISAが発行しているデジタルプリペイドカードのことです。

事前にお金をチャージしておくと、クレジットカードのように通販や店頭で支払いできます。

クレジットカードはすべてあと払いですが、プリペイドカードはチャージした残高から即時引き落としされます。

バンドルカードはリスクもないため、審査や年齢制限もありません。

カードローンの審査に落ちた人や、申し込みできない未成年でも発行可能です。

| アプリで書類提出 | ✕ |

|---|---|

| アプリでの借入・返済 | △(チャージのみ) |

| 振込キャッシング | ✕ |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ◯ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ◯ |

バンドルカードでは、ポチっとチャージを利用すればお金がなくても利用可能です。

いわゆるあと払いで、翌月以降に手数料と合わせて支払いをする仕組みです。

チャージ上限は5万円までですが、不足した生活費のカバーや急な出費に対応できます。

ポチっとチャージには利息がかからないですが、手数料は必要です。

| チャージ金額 | 手数料 |

|---|---|

| 3,000円~10,000円 | 510円 |

| 11,000円~20,000円 | 815円 |

| 21,000円~30,000円 | 1,170円 |

| 31,000円~40,000円 | 1,525円 |

| 41,000円~50,000円 | 1,830円 |

手数料は、翌月の支払い時に合わせて請求されます。

ポチっとチャージは1,000円ずつ利用できるため、手数料が安く済むよう調整してチャージしましょう。

支払いは一括のため、返済が長引く心配もありません。

カードローンやキャッシングの利用は気が引ける人に向いています。

ポチっとチャージの利用料金は、以下の返済方法から選択できます。

- コンビニでバーコード支払い

- セブン銀行ATMで振込

- ネット銀行で振込

- 銀行ATM(ペイジー)で支払い

バンドルカードは、アプリをインストールしてから登録完了まで最短1分かかります。

今すぐに利用できるため、急いでお金が必要なときも対応できます。

実際にバンドルカードを作成したところ、アプリの起動からカード番号の発行まで2分もかかりませんでした。

生年月日などの必要な情報を入力するだけで、すぐにカード番号が表示されます。

※ ポチっとチャージは、満18歳以上の方が利用規定に同意したうえご利用いただけます(年齢確認あり)。

※ ポチっとチャージとは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。

※ 未成年の利用は保護者の同意が必要となります。

バンドルカードをインストール

B43(ビーヨンサン)は手元にお金がなく「あとばらいチャージ」を頻繁に利用したい人向け

| 実質年率 | – |

|---|---|

| 最短借入 | 即日 |

| 無利息期間 | なし |

| 契約限度額 | 5万円 |

家計簿とプリペイドカードが1つになっているアプリ「B43(ビーヨンサン)」でも、後払いチャージに対応しています。

B43は、内蔵されているカードを使って支払うと家計簿にすぐに反映される仕組み。

いつ、何のために、何円使ったかをアプリ内ですぐに把握できるため、節約したい主婦にぴったりです。

現金でチャージしたお金は、ATMから引き出しもできます。

お金を借りずに現金を用意できるため、余裕がある際多めにチャージしておきましょう。

B43では、手元にお金がなくてもチャージできる「あとばらいチャージ」を利用することもできます。

あとばらいチャージした分のお金は、翌月末までに手数料と合わせてコンビニで支払えばOKです。

B43の後払い手数料は以下の通りです。

| チャージ金額 | 手数料 |

|---|---|

| 3,000円~10,000円 | 500円 |

| 11,000円~20,000円 | 800円 |

| 21,000円~30,000円 | 1,150円 |

| 31,000円~40,000円 | 1,500円 |

| 41,000円~50,000円 | 1,800円 |

バンドルカードより10~30円安いので、後払いを頻繁に利用する人や、少しでも手数料を抑えたい人に向いています。

| アプリで書類提出 | ✕ |

|---|---|

| アプリでの借入・返済 | △(チャージのみ) |

| 振込キャッシング | ✕ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ◯ |

| クーポン | ✕ |

| 生体認証 | ✕ |

| アプリ明細 | ◯ |

| 返済日確認 | ✕ |

| 返済日通知 | ✕ |

B43には、2人で家計簿やプリペイドカードの残高の共有機能があります。

結婚していないため家族カードが作れないパートナー同士や、シェアハウスしている友人同士といった、家計を共有したい人がいるときに便利な機能。

しかし、入金や出費などすべての履歴が共有されます。

あとばらいチャージの利用で、「お金に余裕がないのか?」「何かあとばらいしなければならない用途にお金を使ったのか?」と怪しまれてしまう可能性も。

後払いする事情を説明できない場合は、他のアプリをインストールした方がトラブルを避けられます。

B43のプラスチックカードを発行すると、VISAタッチ決済を利用できる可能性があります。

タッチ決済に対応している街中のお店でも支払えるため、利用の幅が広がります。

プラスチックカードは特別な手続きは不要で、利用申し込みを完了した数日後に郵送されます。

初回の発行は無料なため、待っているだけでOK。

申し込んだ当日にカードを受け取ることはできません。

プラスチックカードが届くまでは、アプリ内に表示されるカード番号でネットショッピングができます。

BANKITのスマートクレカはアプリ内で買い物もキャッシングもできる

| 実質年率 | ショッピング(分割):10.76~13.27% キャッシング:18.0% |

|---|---|

| 最短借入 | 最短即日 |

| 無利息期間 | なし |

| 契約限度額 | 10万円(初回) |

スマートクレカは、BANKITが提供するアプリ完結型のクレジットカードサービスです。

プラスチックカードはありませんが、一般的なクレカと同じでショッピングとキャッシングの両方を利用可能です。

買い物や支払いに使いたいときはショッピング機能、現金を融資したいときはキャッシング機能を使いましょう。

| 機能 | おすすめな人の例 |

|---|---|

| ショッピング機能 | ・店頭や通販で欲しいものがある ・生活費が足りないので食料や消耗品を購入したい ・次の給料日以降なら1~数回程度で返済できる |

| キャッシング機能 | ・生活費や公共料金などクレカで払えないお金が必要 ・友人に借りていたお金を現金で返済したい ・習い事の月謝で現金が必要 |

ショッピング機能は通常のクレジットカードと同じで、店頭や通販で利用できます。

Webで申し込みを済ませたら、スマホのwalletアプリに登録しましょう。

walletに必要な分だけチャージすれば、以下のスマホ払いで買い物できます。

- Apple Pay

- Google Pay

- QUICPay

財布を持ち歩く必要もなく、カードがないので郵送物も届きません。

カードローンやクレジットカードへの申し込みが重なり、家族に怪しまれたくない人にも適しています。

ショッピング利用では、1回払いと分割払いから支払い方法を選べます。

ボーナスや給料日で翌月返済できる人は、1回払いを選べば手数料や利息はかかりません。

分割払いは最大24回払いで、手数料は年率13.27%。

キャッシングより利息が少なく済むため、現金でなくてもいいときはショッピング機能を利用しましょう。

逆にどうしても現金が必要なときは、キャッシング機能がおすすめです。

キャッシング機能で借りたお金は、セブン銀行ATMから現金として引き出せます。

銀行口座に振り込めば引き落としにも対応できるので、公共料金や他クレジットカードの支払いに向いています。

もちろんキャッシング機能で借りたお金をwalletアプリにチャージすれば、買い物にも利用可能です。

スマートクレカでは、初期与信額が決まっています。

どれだけ収入があっても、ショッピングは最大50万円、キャッシングは最大10万円までしか利用できません。

高額利用に繋がらなくて済むので、初めてアプリでお金を借りたい人はスマートクレカを利用しましょう。

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | △ ※チャージはアプリで可能。返済は不可。 |

| 振込キャッシング | ✕ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ◯ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ✕ |

VALUECAはVポイントが貯まって使える支払いアプリ

| 実質年率 | 18.0~20.0% |

|---|---|

| 最短借入 | 最短即日 |

| 無利息期間 | なし |

| 契約限度額 | 50万円 |

VALUECAは、店舗や通販まで多岐に渡って支払いに利用できるスマホ完結型のプリペイドカードです。

VALUECAアプリに事前チャージし、残高分の支払いを行えます。

本来ならお金がないとチャージできませんが、困っているときは「スマートクレカ」を利用しましょう。

アプリ内でスマートクレカを発行すれば、そのままVALUECAにチャージして使用できます。

アプリ完結型のデジタルカードなので、プラスチックカードは届きません。

スマートクレカを使ってチャージすれば、実質後払いで利用可能。

手元にお金がなくても、欲しいものを購入できる仕組みです。

- VALUECAのアプリをインストール

- 名前やメールアドレスを入力して登録

- チャージ方法で「スマートクレカ」を選択

- スマートクレカを利用するための情報を入力

- スマートクレカが発行されたらすぐにチャージ可能

- スマートクレカ利用分は翌月以降に支払い

スマートクレカでチャージしたお金は、翌月以降に支払います。

- 給料日までの生活費が足りない

- 来月はお金があるのに今日までしか販売していない限定品がある

- 売り切れそうな商品を今購入したい

上記のように、今すぐ買いたいものがあるのにお金がなくて困っているときに利用しましょう。

VALUECAは、Vポイントを1ポイント=1円としてチャージできます。

Vポイントは多くの店舗で貯まるので、意識してポイ活すれば生活費を賄えるのがメリット。

- ファミリーマート

- ウェルシア

- TSUTAYA

- ガスト

- 吉野家

- すき家

Vポイントとして使う場合は対象店舗でしか使えませんが、VALUECAにチャージすれば対象店舗以外でも支払いに利用可能です。

お金を借りなくても支払いできる可能性があるので、Vポイントが貯まっている人はVALUECAをインストールしてチャージしましょう。

VALUECAで支払うと、200円につき1ポイントのポイントが貯まります。

コンビニやスーパーでの支払い方法をQUICPayにしてVALUECAを利用すれば、さらにポイントが貯めやすいです。

お金がなくて生活がままならないときの支えになるので、Vポイントを有効活用できるVALUECAを利用しましょう。

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | △ ※チャージはアプリで可能。返済は不可。 |

| 振込キャッシング | ✕ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ◯ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ✕ |

Paidyアプリの超あと払い機能を使えば最大3ヶ月の支払い延長が可能

| 実質年率 | – |

|---|---|

| 最短借入 | 即日 |

| 無利息期間 | なし |

| 契約限度額 | 30万円前後 ※個人による |

ペイディは、多くの通販サイトが後払いとして採用しているサービスになります。

アプリをインストールしていなくても、通販サイトの支払い選択からペイディを選ぶだけで後払いにできます。

手元にお金がなくても、「今買いたい」と思ったタイミングで購入できることが特徴です。

ペイディはアプリがなくても利用できますが、インストールしておいた方が便利に利用できます。

ペイディのアプリで便利な機能は以下の通り。

- ペイディの利用履歴をいつでも確認できる

- アプリ内バーコードを見せるだけで支払いできる

- アプリ内のおすすめ商品をその場で購入できる

- ペイディカードを発行できる

- 3回あと払いが利用できる

日頃からペイディを利用している人や、後払いを検討している人は、アプリをインストールして便利に利用しましょう。

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | △(チャージのみ) |

| 振込キャッシング | ✕ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ◯ |

| クーポン | ◯ |

| 生体認証 | ✕ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ✕ |

ペイディアプリでは、クレジットカードとして利用できるペイディカードを発行することができます。

ペイディカードは、バーチャルカードとリアルカードの2種類ある。

| バーチャルカード | リアルカード | |

|---|---|---|

| 発行にかかる時間 | 最短5分 | 1週間~ |

| 通販利用 | ◯ | ◯ |

| 店舗利用 | ✕ | ◯ |

ネット通販で利用するだけであれば、バーチャルカードでOKです。

最短5分で発行できて、カード番号を支払画面で入力するだけで利用できます。

リアルカードは、申し込みから発行まで1週間以上かかりますが、店舗利用できます。

VISAマークのある店舗なら、クレジットカードとして利用可能です。

店頭で一括払いを選択後、アプリ内で3回払いを選べば分割払いも可能です。

高額な商品の購入であっても、口座振替での支払いなら手数料がかかりません。

超あと払いは、ペイディの新機能です。

通常のペイディあと払いは、利用の翌月に支払いをする必要があります。

超あと払いは、利用の3ヶ月後までに支払えばOK。

「3ヶ月後なら収入が安定している」「3ヶ月後ならボーナスで払える」など、余裕を持って支払い計画を立てることができます。

今だけでなく、来月も支払いが厳しい場合は超あと払いを利用しましょう。

現在、超あと払いはSHOPLISTのみで利用が可能です。

atoneは後払い特化型のアプリで口座登録しなくてもいい

| 実質年率 | – |

|---|---|

| 最短借入 | 即日 |

| 無利息期間 | なし |

| 契約限度額 | 個人によって決定 |

atoneは後払いサービスに特化しているアプリです。

クレジットカードや銀行口座を登録しない人でも後払い可能で、今手元にお金がない人でも買い物できます。

atoneで後払いに対応しているショップは、現在92サイト。

めちゃコミやQoo10といった若者に人気のサイトで利用できます。

「来週ならお金が払えるけどセールだから漫画を買っておきたい」

上記のように、お金がなくてもショッピングがしたい人向けのサービス。

atoneが利用できるお店一覧を確認して、自分がよく使うショップがあるかチェックしましょう。

支払いはコンビニでバーコードを見せるだけでいいため、銀行口座やクレジットカードも必要ありません。

| アプリで書類提出 | ◯ |

|---|---|

| アプリでの借入・返済 | △(チャージのみ) |

| 振込キャッシング | ✕ |

| コンビニ対応 | ◯ |

| 銀行ATM対応 | ◯ |

| クーポン | ✕ |

| 生体認証 | ✕ |

| アプリ明細 | ◯ |

| 返済日確認 | ◯ |

| 返済日通知 | ✕ |

atoneでは、ネットショップでの利用履歴が蓄積されていくと、実店舗でも利用できます。

atoneの実店舗支払いは、バーコードやQRコードを提示する決済方法です。

PayPayやメルペイと同じで、バーコード決済に対応している店舗であれば利用できます。

atoneのバーコード決済を利用できる条件は次の通りです。

- atoneの利用履歴が十分ある

- 本人確認が完了している

「利用履歴が十分ある状態」とは、atoneの公式サイトで以下のように決められています。

ご利用履歴については以下のような独自基準を設けております。

・atoneの請求を期限内に毎回お支払いいただき、一定期間継続的にサービスをご利用いただいている

つまり、atoneを定期的に利用した上で、支払期限を守っていれば利用できます。

バーコード決済の実装は、アプリが判断して自動的に行われます。

申請や手続きは必要ないため、本人確認のみ対応しておきましょう。

atoneは、コンビニ払いを選ぶとアプリ内に支払い用バーコードが表示されます。

バーコードを読み取ってもらうだけで支払いできるため、郵送物や請求書の管理は不要です。

コンビニでの支払いは、1回手数料が190円かかります。

手数料を節約したい人は、口座を登録して自動引き落としを選ぶとよいでしょう。

atoneの支払いは翌月で、支払い方法によって日付が変わってきます。

| 支払い方法 | 支払い期日 |

|---|---|

| コンビニ端末、銀行ATM | 翌月10日 |

| 電子バーコード(コンビニ) | 翌月10日 |

| 自動引き落とし(口座振替) | 翌月27日 |

| ハガキの請求書(コンビニ) | 翌月20日 |

Kyashはカードを発行して審査なしで実店舗でも利用できる

| 実質年率 | 利息なし ※入金手数料あり |

|---|---|

| 最短借入 | 最短即日 |

| 無利息期間 | ✕ |

| 契約限度額 | 5万円 |

Kyashは審査なしで事前にチャージして支払いできるプリペイドカードアプリです。

Kyashには後払いのシステムがあるので、手元に現金がなくてもチャージできます。

お金がないときに支払いたいときは、イマすぐ入金を利用しましょう。

イマすぐ入金で利用したお金は、翌月に一括払いで返済します。

カードローンのように分割払いするわけではないので、書類や審査不要で利用可能です。

一括払いでも利息はかからないので、金利の確認や利息の計算といった面倒な管理はいりません。

| 申込金額 | 手数料 |

|---|---|

| 3,000〜10,000円 | 500円 |

| 11,000〜20,000円 | 800円 |

| 21,000〜30,000円 | 1,150円 |

| 31,000〜40,000円 | 1,500円 |

| 41,000〜50,000円 | 1,800円 |

利息がないとはいえ、入金金額が高額だと手数料だけで1,000円以上支払わなければなりません。

無利息期間のある消費者金融で5万円借りて一括返済すると利息は0円なので、カードローンより余計な出費が増えてしまいます。

手数料が負担にならない範囲で、必要な金額のみチャージするのがおすすめです。

審査不要で今すぐ生活費や商品を買いたいときは、Kyashのイマすぐ入金を利用しましょう。

発行できるのはVisaカードで、海外でも利用できるのが特徴です。

発行できるKyashは以下の3種類。

| カードの種類 | 特徴 | ポイント還元率 |

|---|---|---|

| Kyash Card | 実店舗で利用できるプラスチックカード。 スマホ決済やタッチ決済に対応している。 |

1.0% |

| Kyash Card Lite | 実店舗で利用できるプラスチックカード。 機能は少なめで本人確認不要。 |

0.5% |

| Kyash Card Virtual | QUICPay+もしくはオンライン決済で利用できる。 デジタルカードなので1分で発行可能。 |

0.5% |

Kyash Cardは、実際にプラスチックカードも届いて実店舗で使用できます。

- Apple Pay

- Google Pay

- Visaタッチ決済

上記のカードレス決済も可能なので、店頭での支払いもスムーズ。

事前にチャージするプリペイド式とはいえ、カードのデザインはシンプルなので、デートや会食でも恥ずかしくありません。

クレジットカードと同じ機能が搭載されているため、サブカードとして持っておくのもおすすめ。

ポイント還元率は1.0%と、プリペイドカードとしても高還元率なのが魅力です。

通販で欲しいものがあるときやQUICPay+で支払いたいときは、Kyash Card Virtualで問題ありません。

プラスチックカードは発行されず、スマホにカード番号が表示されるデジタルカードです。

カードの受け取りも不要で、メールアドレスと電話番号を登録すれば最短1分で発行できます。

限定商品やオークションで支払いを急ぎたいときは、Kyash Card Virtualを選びましょう。

Kyash Card Liteはプラスチックカードが届き、実店舗の支払いに使用可能。

タッチ決済や海外での支払いはできないので、利便性は劣ります。

Kyash Card Liteは2025年4月10日以降申し込めなくなるので、プラスチックカードも欲しいならKyash Cardに申し込みましょう。

| アプリで書類提出 | 〇 |

|---|---|

| アプリでの借入・返済 | △ ※チャージはアプリで可能。返済は不可。 |

| 振込キャッシング | ✕ |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | 〇 |

| クーポン | ✕ |

| 生体認証 | 〇 |

| アプリ明細 | 〇 |

| 返済日確認 | 〇 |

| 返済日通知 | ✕ |

所持品を利用してお金に換えられるアプリ

家で眠っている所持品を活用し、お金に換えられるアプリもあります。

| アプリ名 | 特徴 |

|---|---|

| CASHARi(カシャリ) | 買取やリースバックで所持品をお金に換える |

| Alice.style | 所持品を貸出品として出品し、レンタル料を得る |

CASHARi(カシャリ)は、物の査定はあるものの申込者本人の審査なしでお金を受け取れるのが特徴です。

フリマアプリとは違って個人間のやり取りがなく、「売れないかも」「クレームをつけられるかも」といった心配がありません。

買取で受け取ったお金は返済の必要がなく、毎月の生活費を圧迫しないのが大きなメリットです。

買取してもらうほか、手元に査定した物を残しながらお金を受け取る「リースバック」が利用できるケースも。

- 査定により買取金額が決まる

- 査定した物はアプリ業者に所有権が移り、買取金額を受け取る

- 契約期間中、毎月リース料を支払う

- 契約期間終了時、買い戻すか売却を選ぶ

リースバックは、査定した物を使い続けながらお金を受け取れる仕組みです。

所有権をアプリ業者に移し、リース料の形で手数料を支払います。

Alice.styleは、所持品をレンタル品として出品して貸出手数料が得られるアプリです。

レンタルされなければお金は入ってこないものの、所持品を手放さず収入が得られます。

家にあるものを有効活用したい人は、お金に換えるアプリを利用しましょう。

CASHARi(カシャリ)は自宅で質屋のサービスを利用できる

| 実質年率 | 非公開 |

|---|---|

| 最短借入時間 | 24時間以内 |

| 無利息期間 | なし |

| 契約限度額 | 契約者ごとに異なる |

CASHARi(カシャリ)はスマホアプリで買い取りや質入れといった質屋のサービスが利用できます。

家にある物をスマホカメラで撮影し、写真だけで査定が完了。

査定は無料で利用でき、金額に納得できなければキャンセルも可能です。

自宅で手続きが完結するため、誰かに見られる心配がなく質屋に出向く手間もかかりません。

お金の受け取り方は以下の2通りあり、売却不要でお金を得る方法もあります。

- 売却して査定した物を手放し、お金を受け取る

- 手元に査定した物を残したまま査定金額を受け取り、契約期間中はリース料を支払う(リースバック)

売却するときは、配送業者が梱包資材を持って自宅へ集荷に来ます。

配送手数料は無料のため、余計な費用はかかりません。

リースバックは質屋の質入れと同様のサービスで、契約期間は原則3ヶ月です。

CASHARiに品物の所有権を移し、リース料を支払ってCASHARiから借りている扱いにするシステム。

所有権を移す段階で査定額に合わせた金額を受け取れるので、まとまったお金を確保しつつ品物を使い続けられます。

例えば査定額10万円のパソコンをCASHARiに引き渡し、1ヶ月1万円でリースするとします。

上記の例では、3ヶ月間のリース料3万円なので、実質7万円を受け取ってパソコンが使い続けられる仕組みです。

リース料は品物の査定額によって異なります。

3ヶ月の契約期間満了後は、以下3つの方法から査定した物をどうするか決めましょう。

- 売却する

- お金を支払って買い戻す

- 契約期間を延長する

不要であれば売却、お金に余裕があって手元に残したい人は買い戻しを選びます。

手元に残したいけど買い戻すお金がない人は、契約期間の延長も可能です。

審査なしで、経済状況に合わせてお金を工面したい人はCASHARi(カシャリ)で査定を試しましょう。

| アプリで書類提出 | 〇 |

|---|---|

| スマホATM | ✕ |

| 振込キャッシング | 〇 |

| コンビニ対応 | 〇 |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ✕ |

| アプリ明細 | 〇 |

| 返済日確認(リース料支払日) | 〇 |

| 返済日通知 | ✕ |

CASHARi(カシャリ)からお金を受け取るときは、以下3つの方法から選べます。

- 口座振込

- セブン銀行ATM受け取り

- ウォレット受け取り

口座振込は、18時までに振込依頼をすると当日中に入金されます。

セブン銀行ATMを利用して現金で受け取りたい人は、以下の流れで手続きを行いましょう。

- 受取方法にセブン銀行ATM受取を選択、申請する

- アプリ内で受け取りコードが発行される

- セブン銀行ATMで「カードを使わない番号入力での取引」を選択

- ATM画面で「連携先コード」「お客様番号」「確認番号」を入力

- お金を受け取る

今すぐお金を受け取りたい人は、即時受取に対応するセブン銀行ATMがおすすめです。

CASHARi(カシャリ)では、家の中にあるものだけでなくマイカーも査定してリースバックを利用できます。

マイカーリースバックは、以下3つの条件をすべて満たしていると利用可能です。

- 国産車

- 所有者が申し込んだ本人

- 次回の車検まで期間が3ヶ月以上ある

まとまったお金が受け取れて、「急に大型家電の買い替えが必要になった」「就職活動中でローンが組めない」といったケースでも利用しやすいです。

毎月支払うリース料に自動車税や自賠責保険料も含まれるため、車に関する費用を一本化できるメリットもあります。

日常の足に必要な車を売却せず、まとまったお金を得たい人はマイカーのリースバックも検討しましょう。

Alice.styleは所持品を貸し出してお金を稼げるアプリ

| 実質年率 | - |

|---|---|

| 最短借入時間 | 申請から2~4営業日後 |

| 無利息期間 | - |

| 契約限度額 | - |

Alice.styleは、所持品をレンタル品として貸し出して手数料でお金を稼げるアプリです。

お金を借りたり自分が手数料を支払ったりする必要はなく、副業感覚で利用できます。

出品できる所持品の特徴は以下の通りです。

| 項目 | 詳細 |

|---|---|

| サイズ(梱包時) | 縦+横+高さの合計が160cm |

| 主なアイテムカテゴリ | ・美容家電 ・調理家電 ・フィットネスグッズ ・ベビーグッズ ・楽器 |

| レンタルされやすい物の傾向 | ・シーズン商品 ・買う前に試したい高額商品 ・話題の商品 ・新商品 |

使っていない美顔器や電気圧力鍋があるなら、出品してレンタルされるのを待ちましょう。

出品からお金を得るまでの仕組みは以下の通りです。

- アプリのホーム画面から「貸す」をタップ

- 自分で出品を選択

- 本人認証後、「新しいアイテムを出品する」をタップ

- 商品情報を入力・設定

- 出品する

- レンタル予約通知が届く

- 取引するときは承認して発送

- 返送されたら取引完了

- 売上金が211円以上で振込申請可能

売上金は、設定したレンタル料から手数料15%と送料を差し引いた金額です。

振込手数料が1回210円かかるため、ある程度売上金がまとまってから振替申請すると無駄な出費がありません。

振込申請から入金まで最低3営業日かかるため、お金が必要なときは早めに手続きを行いましょう。

| アプリで書類提出 | 〇 |

|---|---|

| スマホATM | ✕ |

| 振込キャッシング | 〇 |

| コンビニ対応 | ✕ |

| 銀行ATM対応 | ✕ |

| クーポン | ✕ |

| 生体認証 | ✕ |

| アプリ明細 | - |

| 返済日確認(リース料支払日) | - |

| 返済日通知 | - |

レンタルするときにプライバシーやセキュリティ面で心配がある人は、匿名配送が利用できます。

匿名配送に対応できるのは、ファミリーマートかヤマト営業所に直接荷物を持ち込んだときです。

アプリの取引詳細から「コンビニ/ヤマト営業所から発送」を選択し、商品情報や配送情報を入力しましょう。

発送だけでなく、利用者から返送されるときも匿名の伝票が発行されるため個人情報は伝わりません。

家に状態が良くあまり使っていない物があるなら、Alice.styleのレンタルに挑戦しましょう。

お金借りるアプリと後払いアプリの違いは?各サービスの特徴や利用条件を紹介

お金を借りるアプリと後払いアプリでは、お金を得る目的が大きく異なります。

お金を借りる金融機関のアプリでは、限度額の範囲内で使い道が自由なお金を借りられるのが特徴です。

後払いアプリは商品代金の支払いが目的で、審査なしですぐに利用を始められます。

どちらも返済や支払いが必要なため、今後の生活費に影響を出したくない人はお金を作るアプリを利用しましょう。

各アプリの特徴や利用条件は以下の通りです。

| アプリの種類 | 審査 | 年齢 | 利息 |

|---|---|---|---|

| 金融機関のアプリ | 必要 | 20歳以上が一般的 ※一部18歳・19歳も可 |

最大18.0% |

| 後払いアプリ | なしも可 | 年齢不問 ※後払いチャージは18歳以上 |

入金額に応じた手数料が発生 |

| お金を作るアプリ | なし | 18歳以上 | リースバックは所定のリース料が発生 |

金融機関のアプリは、インストールするだけではお金を借りられません。

審査に通過すると、アプリを通した振込融資やスマホATMを使ってすぐにお金を借りられます。

後払いアプリは利用登録をするだけなら審査がなく、年齢制限がないケースも。

後払いチャージには、年齢制限や審査があるアプリが多いです。

お金を作るアプリは本人の審査がなく、18歳以上で査定できる物を持っている人なら誰でも利用できます。

3つのアプリの違いや特徴に合わせて自分に合うサービスを選びましょう。

現金や振り込みですぐにお金が必要な人には金融機関のアプリ

「今すぐ現金が必要」「引き落としに備えて口座にお金を振り込んで欲しい」といった人は、金融機関のアプリを利用しましょう。

金融機関の店舗に直接来店する必要はなく、最短で申込当日にお金が借りられます。

金融機関のアプリは運営元により3種類あるため、上手に活用するにはそれぞれの特徴を知るのが重要です。

| アプリ運営元 | 特徴 |

|---|---|

| 消費者金融 | 早ければ申し込みから1時間時間以内にお金を借りられる |

| 銀行 | 長期間借りたときに利息が抑えられる |

| 決済サービス | スマホ決済と連携していて新たなアプリをインストールする必要がない |

今すぐお金を借りたい人は、消費者金融のアプリが向いています。

プロミスは最短3分融資※も可能と早く、アプリ内のスマホATM機能を使えばすぐに現金で借入可能です。

銀行カードローンのアプリは、消費者金融よりも低めの金利で借りられるのが特徴。

まとまった金額を借りたいときは、返済の負担を軽くできる銀行カードローンアプリを選びましょう。

決済サービスアプリには、機能の1つにお金を借りるサービスを提供しているケースがあります。

少しだけお金が必要なときや、日常の買い物にお金を使いたいときに便利です。

消費者金融アプリは充実したサービスでお金が借りやすく返済もしやすい

消費者金融アプリは即日融資に対応し、お金が借りやすく返済しやすいサービスが特徴です。

- 審査時間が短く、土日祝日も即日融資可能

- 振込融資とスマホATM取引で契約後すぐにお金を借りられる

- アプリからいつでも返済できる

- 振込融資やインターネット返済は振込手数料無料

- 契約後なら24時間即時入金も可能

CMでよく見かける大手消費者金融なら、書類提出や本人確認手続きもすべてアプリ内で完結。

どのアプリでも申し込みから契約までスムーズに進められる体制が整っており、初めてお金を借りる人でも手続きが進めやすいです。

アプリ内から銀行口座にお金の振込依頼ができるほか、スマホATM機能を使ってコンビニATMで現金が引き出せます。

振込融資やインターネット返済は振込手数料無料で、利息以外の余計な費用もかかりません。

消費者金融アプリそれぞれの特徴を簡単にまとめたので、参考にして申込先を選びましょう。

| 消費者金融名 | 特徴 |

|---|---|

| プロミス | 最短3分融資で今すぐスマホでお金を借りたい人向き |

| アコム | 楽天銀行口座を持っている人なら24時間いつでも即時振込できる |

| アイフル | アプリアイコンの着せ替えや郵送物なしでバレにくさ重視の人におすすめ |

| レイク | 最大180日の無利息期間が選べるから利息を抑えられる |

| SMBCモビット | 現在の利用状況が把握しやすく、こまめに利用状況を確認したい人向き |

アコムでは、楽天銀行口座への振込融資は土日祝日も含めてほぼ24時間即時入金に対応します。

休日夜の金欠や、口座引き落としの残高不足もすぐに対策可能です。

レイクは選べる無利息期間が長く、5万円以内なら最大180日間無利息で借り続けられます。

自分にとってメリットのあるアプリを選んで、便利なサービスを利用しましょう。

銀行カードローンアプリなら支払う利息を抑えやすい

銀行カードローンのアプリは、銀行ならではの金利設定で支払う利息を抑えやすいです。

金利で選びたいときは、表示されている最高金利を比較しましょう。

初めての借り入れでは、決められている最高金利を適用される可能性が高いです。

| 銀行カードローンアプリ | 最高金利(年) |

|---|---|

| みずほ銀行「みずほダイレクトアプリ」 | 14.0% |

| みんなの銀行「ローン」 | 14.5% |

| スルガ銀行「カードローンアプリ」 | 14.5% |

消費者金融アプリの最高金利が18.0%なのに対し、銀行カードローンは最高でも15.0%前後。

仮に最高金利が適用されても、消費者金融カードローンよりも低金利で借りられます。

50万円借りたときに発生する1ヶ月分の利息をまとめた結果が以下の通り。

| 金利(年) | 1ヶ月(30日)の利息 |

|---|---|

| 18.0% | 約7,400円 |

| 15.0% | 約6,160円 |

| 14.5% | 約5,960円 |

| 14.0% | 約5,730円 |

上記の通り、50万円借りるときは1ヶ月分の利息だけで1,000円以上の差が出ます。

現金でお金を借りたい人は、手数料無料のATMを利用できると余計な出費が抑えられます。

ATM手数料は1回あたり110円~220円ほどかかるため、借り入れや返済の回数が多いと手数料だけで大きな負担です。

提携しているATMや自社ATMを利用すれば、手数料無料で手続きできるカードローンを選びましょう。

| 銀行カードローン名 | 最高金利(年) | 手数料無料ATM |

|---|---|---|

| セブン銀行カードローン | 15.0% | セブン銀行 |

| 住信SBIネット銀行カードローン | 14.79% | ・セブン銀行ATM ・ローソン銀行ATMなど |

上記2つのアプリはいずれもスマホATMに対応しており、ローンカードやキャッシュカードなしでATMからお金を借りられます。

アプリから振込融資のみしか使わない人は金利を、現金で借りたい人は手数料無料ATMの種類にも注目して銀行カードローンアプリを選びましょう。

決済サービスアプリは少額融資を受けられて少しだけ借りたいときに向いている

決済サービスアプリは、少しだけお金を借りたいときに向いています。

- 低めの限度額でお金を借りられる

- 決済サービスアプリ内に機能があるからバレにくい

- 決済サービスに直接チャージできる

限度額は最高で50万円と少額のアプリもあり、「つい借り過ぎてしまわないか心配」「限度額が高いのは不安」といった人でも利用しやすいです。

| アプリ名 | 決済サービス名 | 限度額 |

|---|---|---|

| au PAYスマートローン | au PAY | 1万円~100万円 |

| メルペイスマートマネー | メルペイ | 5,000円~50万円 |

| ファミペイローン | FamiPay | 1万円~300万円 |

決済サービスアプリ内にお金を借りる機能があるため、専用アプリもありません。

スマホを見られて、カードローンのアプリがあると借り入れしているとバレる可能性もあります。

決済アプリならスマホを見られても怪しまれないので、家族や周囲の人に借り入れを隠したい人にもおすすめです。

各アプリの残高チャージで借りるなら即時入金に対応しており、銀行口座に入金履歴が残りません。

いつも利用している決済サービスで契約しておけば、少し生活費が足りないときに融資を受けられます。

年齢制限や審査なしですぐに利用したい人には後払いアプリ

審査なしで今すぐ利用できるアプリを探している人は、後払いアプリを利用しましょう。

後払いアプリとは、商品やサービスを購入するときに支払いを翌月以降にできるアプリ。

手元に現金がなく、クレジットカードも持っていない人がお金を支払いたいときに便利です。

- 年収や年齢不問で、会員登録するとすぐに利用できる

- ネットショッピングなら登録後すぐに買い物ができる

金融機関のお金を借りるアプリは、働いて収入を得ていなければ審査落ちします。

利用年齢も20歳以上が一般的で、未成年は利用できません。

後払いアプリは利用登録だけなら年齢不問のケースもあり、高校生やアルバイトをしていない大学生も利用可能。

電話番号やメールアドレスで会員登録すると、すぐにネットショッピングで買い物ができます。

後払いアプリの使い方は大きく分けて3種類。

- 事前に入金(チャージ)するプリペイド式

- 後払いでチャージし、翌月以降に手数料とともに支払う

- 決済の都度審査が入り、翌月以降に手数料とともに後払い

一切審査なしかつ年齢不問で利用できるのは、プリペイド式です。

使用した分を後日支払う後払いは利用のたび審査が実施され、利用状況によっては決済できないケースもあります。

後払いは、利用可能な年齢も18歳以上とするケースが多いです。

| アプリ名 | 後払いの年齢制限 |

|---|---|

| バンドルカード | 満18歳以上 |

| B43(ビーヨンサン) | 満18歳以上 ※18歳未満は親権者の同意を得て利用可 |

| BANKITのおたすけチャージ+(プラス) | 満18歳以上 |

| Paidy | 満18歳以上 |

| atone | 18歳未満は親権者の同意が必要 |

18歳未満の人でどうしても後払いを利用したい人は、保護者の同意を得てB43(ビーヨンサン)またはatoneを利用しましょう。

満18歳以上の人は、Visaブランドで利用できる店舗が多いバンドルカードやPaidyが便利です。

利息を支払いたくない人はお金を作るアプリ

利息や手数料を支払いたくない人は、所持品の買取やレンタルでお金を作るアプリを利用しましょう。

「利息はできるだけ少額にしたいけど銀行カードローン審査に落ちた」「買いたい物があるけど後払いできない」といったケースで便利です。

| アプリ名 | できること |

|---|---|

| CASHARi | ・買取でお金を得る ・物を手放さずお金を得る代わりにリース料を支払う(リースバック) |

| Alice.style | 貸し出してレンタル料を稼ぐ |

手放してもいい物があるなら、手続きが少ない買取を選びましょう。

CASHARi(カシャリ)はスマホで写真を撮るだけで査定でき、表示された金額で買い取ってもらえます。

手放したくない所持品なら、リースバックやAlice.styleでのレンタルがおすすめ。

リースバックは査定金額を受け取り、毎月契約で決まったリース料を支払います。

お金を得るタイミングがいつでもいい人は、Alice.styleのレンタルで稼ぎましょう。

お金借りるアプリで少額融資を受けるメリットは手軽さとスピーディーな借り入れ

お金借りるアプリで少額融資を受けるメリットは、以下の通りです。

- アプリを利用すれば即日融資が可能な場合もある

- 24時間いつでもスマホだけで入金・返済可能

- 融資を受けたと家族にバレにくい

- お金を稼ぐことのできるアプリもある

それぞれのアプリで借りるメリットについて、確認していきましょう。

アプリを利用すれば即日融資が可能なケースもある

大手消費者金融のアプリを利用して申し込みをすると、すぐに融資可能なケースがあるところがメリット。

一部の消費者金融は最短25分での融資が可能で、大手消費者金融なら即日融資にも対応しています。

アプリを利用すれば、スマホだけの操作で済み、店舗に赴いたり、郵送物を書いたりする必要がありません。

スピーディーな借り入れができるため、急いでお金を借りたい時に便利です。

平日に限らず土日でも24時間スマホだけで借り入れや申し込みができるサービスもある

アプリは24時間いつでも操作できるメリットがあります。

アプリを利用することで、金融機関の営業時間を気にせずに、24時間いつでも借り入れや申し込みが可能な場合も。

たとえばプロミスでは365日24時間いつでも最短10秒で振込可能な「瞬フリ」を提供しています。

銀行カードローンは土日祝の申し込みだと、振り込みが次の月曜日となる場合もあります。

プロミスであれば土日にお金を借りることが可能なため、休日に遊ぶお金が必要な場合にも活用できます。

中にはPayPay銀行カードローンのように、24時間即時入金が可能な借入先も存在します。

いつでも操作できるため、仕事や家事などで忙しい方でも借り入れがしやすいところがメリットです。

無利息期間のローンアプリなら利息なしで借りられる可能性がある

無利息期間があるローンアプリは、早く返済を終わらせると利息の支払いを0円にできる可能性があります。

無利息期間とは、金利0%で借りられる期間です。

金利18.0%で50万円借りると、通常なら1日あたり約247円、30日間で約7,400円の利息が発生します。

しかし、無利息期間中なら50万円借りても利息は0円に。

無利息期間内に全額返済すると、7,400円お得になる計算です。

「お金は必要だけど利息は支払いたくない」「サクッと借りて返したい」と考える人は、無利息期間の特徴を重視してアプリを選びましょう。

無利息期間は主に消費者金融のアプリにあり、期間の長さや開始時期がサービスごとに異なります。

| アプリ名 | 開始タイミング | 期間の長さ |

|---|---|---|

| プロミス | 初回借入の翌日 | 30日間※ |

| アイフル | 初回契約の翌日 | 30日間※ |

| アコム | 初回契約の翌日 | 30日間 |

| レイク | 初回契約の翌日 | 60日間(Web申込限定) または 借入額の5万円まで180日間※ |

| PayPay銀行カードローン | 初回借入日 | 30日間 |

契約して即日お金を借りるなら、開始タイミングは特に気にする必要がありません。

しかし、契約だけして後日お金を借りるときは、初回契約の翌日から始まると無利息期間を無駄に消費します。

契約日と初回借入日が異なる人は、プロミスやPayPay銀行カードローンを選びましょう。

スマホATMならアプリで完結するので借り入れが家族に知られにくい

アプリでお金を借りると申し込みから契約までアプリで完結するため、借入が家族にバレにくいのもメリットです。

プロミスのWeb完結のように、郵送物なしで契約できる借入先を選ぶことで、自宅に郵送物が届きません。

カードから借り入れがバレるケースもありますが、スマホATMが利用できれば借り入れのカードも不要です。

金融機関アプリなら分割返済でゆとりある返済計画が立てられる

金融機関アプリでお金を借りたら、毎月一定の金額に分割して返済します。

長期間かけて返済する前提のため、毎月の家計を圧迫せずゆとりのある返済計画を立てられるのが特徴です。

| アプリの種類 | 返済期間 |

|---|---|

| 金融機関 | 借入額に応じて数ヶ月以上 |

| 所持品でお金を借りる (質入れ・リースバック) |

原則3ヶ月 |

| 後払いでお金を借りる | 翌月一括返済 |

金融機関アプリでは、各サービスごとに借入額に応じた毎月の最低返済額が設定されています。

同じ金額を借りても、消費者金融よりも銀行カードローンの方が毎月返済額は低めの傾向です。

| アプリ名 | 10万円借りたときの毎月返済額 |

|---|---|

| 楽天銀行スーパーローン | 2,000円 |

| PayPay銀行カードローン | 1,000円~2,000円 |

| プロミス | 4,000円 |

| アコム | 3,000円 |

| 後払いアプリ | 10万円(翌月一括払いの場合) |

銀行カードローンのアプリは、返済が進むと毎月返済額が低くなるケースもあります。

例えばPayPay銀行カードローンでは、借入残高が3万円以下になると毎月の最低返済額は1,000円です。

お金に余裕があるときは1,000円以上返済できるため、少ない負担で計画的に借入残高を減らせます。

後払いアプリで翌月一括払いだと、翌月の生活費が大きく圧迫されるケースも。

お金を借りるときの手軽さだけを重視するのではなく、問題なく返済計画が立てられるアプリを選びましょう。

アプリでの少額融資はデメリットもある?便利さがメリットになるとは限らない

お金を借りるためのアプリはとても便利ですが、メリットばかりではありません。

スマホで借りる際には以下のようなデメリットもあるため、借りる前にしっかり把握しておきましょう。

- 手軽だから借り過ぎてしまう

- スマホが使えない状況では利用できない

- スマホを担保にしてお金を借りることはできない

- 無審査と呼ばれるアプリや個人間融資は危ない

アプリで借りる前に、デメリットも確認しましょう。

お金借りるアプリの申し込みには年齢制限がある

お金を借りるアプリには年齢制限があり、少なくとも18歳未満の未成年は利用できません。

| アプリ名 | 年齢条件 |

|---|---|

| プロミス | 18~74歳 |

| アコム | 20歳~72歳 |

| メルペイスマートマネー | 満20歳以上70歳未満 |

| 三井住友銀行 カードローン | 満20歳以上満69歳以下 |

| 楽天銀行スーパーローン | 20歳以上62歳以下 |

| セブン銀行カードローン | 満20歳以上満70歳未満 |

年齢制限にひっかかると、申し込みができないか即審査落ちとなります。

年齢上限は70歳前後とするアプリが多く、年金収入のみでは利用できないケースも。

契約後に申込年齢上限を超えると、新しくお金が借りられなくなり返済専用となるのが一般的です。

未成年でお金が必要な人は、以下の手段を利用しましょう。

- 未成年も利用できる後払いアプリ(B43やatone)

- アルバイトでお金を稼ぐ

- 親にお金を借りられないか頼む

70歳以上の人は、80歳まで申し込めるカードローンや質入れの利用を検討しましょう。

| カードローン名 | 年齢条件 | 金利(年) |

|---|---|---|

| ベルーナノーティス | 20歳~80歳 | 4.5%~18.0% |

| セゾンファンデックス | 20歳~80歳 | 6.5%~17.8% |

ベルーナノーティスは70歳以上の利用者が50%を超えており、高齢者が申し込みやすいです。※

セゾンファンデックスは、1回だけお金を借りられるフリーローンや持ち家を活用したローンも用意。

80歳まで借入可能なため長期間お金のピンチに対応しやすいです。

アプリ完結の手軽さはないものの、Webからの申し込みに対応しているので、外出が難しい人も利用できます。

高齢者でお金が必要な人は、対象年齢をクリアしているカードローンでWebから借りましょう。

※参照元:ベルーナノーティス

アプリでの借り入れは手軽なため必要以上に借り過ぎてしまう

アプリで借り入れの操作ができると、いつでもお金が借りられて手軽なため、必要以上に借り過ぎてしまう可能性があります。

すぐに借りられるため借り入れをしているという意識が薄くなりがちですが、お金を借りたら返済をしなければいけません。

不要なお金を借りると利息が負担になるため、手軽に借りられるからと軽視せずしっかり計画を立てて利用しましょう。

アプリによっては、借入額の確認や上限を設定して通知してくれるものがあります。

うまく活用し、借りすぎないように自己管理を行うようにしましょう。

スマホのバッテリーや容量がなくて使えない状況では借り入れできない

スマホのバッテリーがなかったり、スマホを忘れたりと、スマホが使えない状況では利用できません。

スマホの容量がいっぱいでアプリがダウンロードできずに、利用できないケースも。

スマホのモバイルバッテリーを持ち歩くようにする、アプリをダウンロードする前に容量を空けておくなど、日頃からもしものときの対策をしておきましょう。

キャリア会社と契約している携帯を担保にお金を借りると罰せられる可能性がある

キャリア会社と契約している携帯電話やスマートフォンを担保にして、お金を借りることはできません。

携帯電話不正利用防止法により、キャリア会社へ無断で他社に譲渡する行為が禁止となっているためです。

携帯電話等を購入するとき及び借りるときには、運転免許証等の身分証明書の提示など、本人確認手続きへのご協力をお願いいたします。

なお、以下の行為を行った場合には、本法に従い罰せられることがありますので、ご注意ください。

携帯電話等の契約時(レンタルの場合も含む)に、虚偽の氏名、住居又は生年月日を申告すること

自己名義の携帯電話等(SIMカードも含む)を携帯電話事業者に無断で譲渡すること

他人名義の携帯電話等(SIMカードも含む)を譲渡する又は譲り受けること

スマホや携帯電話を担保にお金を借りる方法は次の2つです。

- 質屋を利用する

- 貸金業者にスマホを郵送で送り、融資を受ける

質屋はキャリア会社と未契約のスマホなら借り入れできるケースがある

スマホを担保にお金を借りたいなら、キャリア会社と契約していない端末を利用しましょう。

質屋に預けてお金を借りることができるスマホは以下の条件をクリアしたものだけです。

- キャリア会社と通信契約していない

- 端末代金を完済している

家でしか使っていないモデルが古いスマホや、通信契約をしていないタブレット端末であれば、質屋でお金を借りられる場合もあります。

以下の条件に当てはまるスマホやタブレット端末は、質屋でお金を借りられません。

- キャリア会社(ドコモ、SoftBank、auなど)と通信契約している

- 通話やメールができるなど、現在現役で使っている

- スマホの端末代金を払いきっていない(おかえしプログラムなども含む)

キャリア会社と契約しているスマホを担保にしてお金を借りる行為は、「自己名義の携帯電話を携帯電話事業者に無断で譲渡すること」に該当します。

法律違反とみなされるため、罰則を受ける可能性があります。

質屋がスマホを預かると「他人名義の携帯電話を譲り受けること」に該当するため、質屋側も罰則の対象になります。

質屋は法律違反を防ぐため、現役で使っているスマホの質入れを断っています。

どれだけお金に困っていても対応してもらえないため、おすすめカードローンの利用を検討してください。

スマホを送ってお金を借りられるのは違法業者である可能性が高い

「契約中のスマホを送ればお金を貸します」という業者は、違法業者の可能性が高いです。

端末を送ってもお金が入金されなかったり、自分の名義が犯罪に使われたりと大きなトラブルに巻き込まれるかもしれません。

スマホを担保に融資する貸金業者を利用して、起こりうるトラブルは次のとおりです。

- 携帯電話不正利用防止法で罰せられる

- スマホを送っても入金されない

- お金を返してもスマホが返却されず、騙し取られる

- 自分のスマホや電話番号、名義が犯罪に利用される

法律違反だけで留まらず、詐欺の被害者になるケースも。

お金が振り込まれない、端末が返却されないなどの被害を受けたとしても、端末代金は支払わなければなりません。

「アプリなら審査なし」「誰でもOK」という甘い言葉で勧誘を受けても、利用しないでください。

審査なしの少額融資アプリはある?無審査や個人間融資はリスクが高い

「審査なしで借りられる」「審査が甘いカードローン」など、魅力的な言葉で勧誘しているアプリは違法業者の可能性が高いです。

各消費者金融は、貸金業法で借入前に審査することが義務付けられています。

さらに、「審査が甘い」「誰でもOK」などの、審査基準を誤認しやすい誇大広告も禁止です。

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

中略

第十六条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用:貸金業法

法外な金利や過剰な取り立てを受ける可能性があるため、魅力的な言葉ばかりのアプリは利用しないでください。

Apple StoreやGoogle Play Storeを通してダウンロードできないアプリは、各社の審査をクリアしていないことになります。

アプリの動作も保証されていないため、スマホの挙動がおかしくなったり、個人情報を抜かれるおそれがあります。

アプリでお金を借りるなら、Apple StoreやGoogle Play Storeを通して大手消費者金融や銀行のアプリを利用しましょう。

どうしても通常の融資の審査に通らず、行き詰まっている場合は生活保護を受ける選択肢もあります。

最近、SNSを通した個人間融資や儲け話によるトラブルが増えています。

国民生活センターでは、度重なるSNSのトラブルを防止のために、若者向けの注意喚起資料を作成しているほどです。

(参照:SNSをきっかけとした消費者トラブル-広告の内容はしっかり確認!|国民生活センター)

- LINE

上記のSNSでは、お金がない人や多重債務者に対して、個人間融資を持ちかける人がいます。

個人間融資とは、貸金業者や金融サービスを介さずに、個人的にお金を貸す行為です。

「友達からアプリを経由して1万円借りる」ような行為も、個人間融資に当てはまります。

SNSで個人間融資を持ちかけてくるアカウントの多くは、違法業者や詐欺集団の可能性が高いです。

法律を守らずに違法な金利で利息を請求したり、個人情報を悪用されるケースも。

自力で解決できないトラブルに巻き込まれる恐れがあるため、利用しないでください。

遠隔操作アプリを利用した借金トラブルが増加中

20代を中心に遠隔操作アプリを利用して借金をさせる手口が増加しています。

副業に関わる高額な商材の契約を売りつけられたり、お金がないと断った人へ遠隔操作のアプリでお金の借り入れを指示されたりといった手口です。

「簡単に稼げる」といった謳い文句をうのみにしてしまうと、思わぬところで借金を背負ってしまう可能性も。

アプリを通じて遠隔で指示されたとはいえ、借りたのは本人になるため、返済の義務が生じてしまいます。

参考:遠隔操作アプリを悪用して借金をさせる副業や投資の勧誘に注意

総量規制を超えた上限なしの貸し付けにも注意

SNSで個人間融資を持ちかけるアカウントは、「総量規制で借りられない人もOK」「総量規制以上貸します」という言葉で勧誘するケースを多く見かけます。

しかし、そのような総量規制に言及する融資の勧誘も法律違反。

総量規制対象外になる貸し付けは、以下の場合のみと決まっているからです。

- 不動産購入のための貸し付け

- 自動車購入のための自動車担保貸付

- 高額療養費の貸し付け

- 有価証券を担保とする貸し付け

- 不動産を担保とする貸し付け

- 売却予定の不動産を売却した資金で返済する貸し付け

- 顧客に一方的に有利な貸し付け

- 借入残高を段階的に減少させるための借り換え

- 顧客や親族が緊急的に必要と認められる医療費を支払う貸し付け

- 社会通念上、緊急的に必要と認められる貸し付け(10万円以下、3か月以内の返済)

- 配偶者の年収と合わせて3分の1以下の貸し付け(配偶者の同意が必要)

- 個人事業者への貸し付け

- 新しく個人事業者になる人への貸し付け

- 金融機関から貸し付けを受けるまでのつなぎ資金となる貸し付け

総量規制の例外貸し付けである「社会通念上、緊急的に必要と認められる貸し付け」も、返済期間や金額が決まっています。

10万円以上の融資に対応できる段階で、勧誘しているアカウントは法律を守っていないと言えます。

SNSを通した個人間融資では、借りた資金の使い道を公的に証明する書類が存在しません。

そのため、総量規制対象外の貸し付けだという証明が難しいです。

何かトラブルがあった時に貸金業法が適用されずに、法律で決められた以上の利息を支払ったり、個人情報を奪われる可能性があります。

どれだけ魅力的でも、SNSアプリで融資を勧誘している怪しいアカウントからお金を借りないでください。

後払いアプリのメリット4つ!年齢制限や審査なしで登録後すぐ利用可能

お金を借りたいとき、後払いアプリを利用するメリットは4つあります。

- 年齢制限がなく未成年や高齢者も利用可能

- 審査や書類提出なしですぐに利用できる

- 会員登録したらすぐに買い物ができる

- 手数料なしで後払いできるケースもある

登録に年齢制限がないため、金融機関のアプリが利用できない未成年や高齢者も使えます。

会員登録だけなら本人確認書類の必要がなく、引っ越ししたてや出先で書類が揃えられないい人もすぐに利用可能です。

会員登録後すぐに買い物ができるため、「今すぐ買いたいものを見つけた」「カードローン審査に落ちたけどお金がピンチ」といったケースでも便利。

アプリによっては後払いでも手数料が発生せず、利息を支払いたくない人にも向いています。

後払いアプリのメリットを把握し、お金を借りるアプリと上手に使い分けましょう。

年齢制限なしで利用できるアプリがある

後払いアプリは、年齢制限なしで利用登録できるサービスが多いです。

| アプリ名 | 年齢制限 | 後払いの未成年利用 |

|---|---|---|

| バンドルカード | 不問※ | ✕ |

| B43(ビーヨンサン) | 不問※ | 〇 ※親権者の同意が必要 |

| BANKIT | 満13歳以上※ | ✕ |

| Paidy | 18歳以上 | ✕ |

| atone | 不問※ | 〇 ※親権者の同意が必要 |

※18歳未満は親権者の同意が必要

未成年が利用するときはどのアプリも親権者の同意が必要です。

保護者の同意を取らず嘘をついたり、保護者の書類やサインを勝手に用意して偽装すると、詐欺や規約違反で利用を断られます。

18歳未満で利用したいなら、必ず保護者に許可を得ましょう。

アプリの利用登録だけでは、所持金を事前に入金するプリペイド式しか利用できないケースもあります。

後払いチャージは未成年が利用できないアプリも多いため、インストール前に自分が使えるか確認してください。

審査なしでアプリがすぐに使える

後払いアプリは審査なしですぐに利用登録でき、多くは以下の2つがあればすぐに買い物ができます。

- SMS認証ができる携帯電話

- 連絡がとれるメールアドレス

手元にスマホが1つあれば手続きが完結し、本人確認書類の用意も不要です。

金融機関のお金を借りるアプリは、審査と本人確認を終えなければ何の機能も利用できません。