また、複式簿記では、勘定科目を「資産、負債、純資産、収益、費用」の5つのカテゴリーに分類し、これらの集計結果から特定の時点での財務状況を示す「貸借対照表」と、特定期間内での利益を示す「損益計算書」の2つの文書を作成します。

そのため、帳簿付けのルールである「簿記」によって記録することが求められています。なお、個人事業主をはじめとするすべての事業主は、所得税法によって帳簿付けが義務付けられています。

また、帳簿は意思決定の補助や財務状況の把握という点においても重要です。帳簿を正しく付けることで収益や費用、資産の動向などを把握できるほか、財務状況が目視できるためです。

単式簿記では「1つの勘定科目」に対して増減や残高を記録するため、たとえば、クレジットカードで広告宣伝のためのコピー代を支払ったときは、以下のように「広告宣伝費と金額」を記載するだけですみます。

複式簿記でのクレジットカード決済の仕訳帳での仕訳方法は、カードの引き落とし口座が個人口座か事業用口座かによって違いがありますので、次項を参考に正しく仕訳しましょう。

| 日付 |

借方 |

貸方 |

| 5/15 |

広告宣伝費 1,200円 |

事業主借 1,200円 |

カード引き落としが事業用の口座の場合

事業用の口座から引き落とされるクレジットカードで支払いをした場合は、以下の処理をおこなう必要があります。

- 購入時には「未払金」として処理

- 代金の引き落とし時にもう一度記帳

たとえば、5/15に広告のためのコピー代を支払い、そのカードの引き落としが6/10にあった場合の仕訳は以下のとおりです。

| 日付 |

借方 |

貸方 |

| 5/15 |

広告宣伝費 1,200円 |

未払金 1,200円 |

| 6/10 |

未払金 1,200円 |

普通預金 1,200円 |

上記のように、2回仕訳をするのが面倒であれば、引き落とし日に以下の仕訳をすることも可能です。

| 日付 |

借方 |

貸方 |

| 6/10 |

広告宣伝費 1,200円 |

普通預金 1,200円 |

ただし、引き落としが期をまたぐ場合は、費用の計上が翌期にならないように未払金と費用を計上する必要があります。

エクセルに限界を感じたら?クラウド会計に向いている人とはクレジットカード決済での帳簿の付け方 |証憑について

クレジットカード決済の場合は、帳簿の付け方だけではなく、添付書類である証憑(しょうひょう)にも注意しなければなりません。

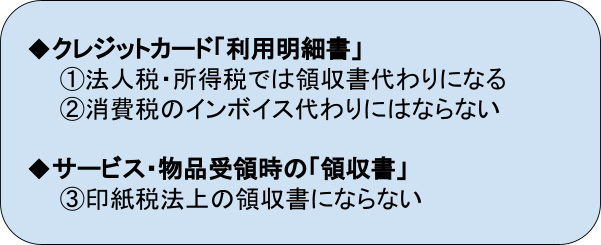

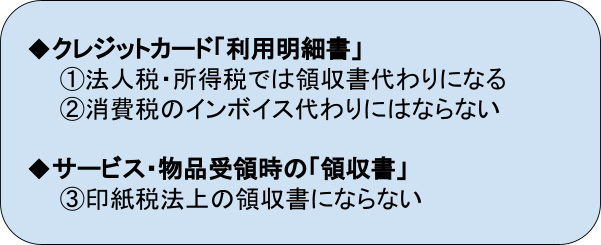

クレジットカード決済における証憑のポイントは、以下の3点です。

それぞれについて、詳しく説明します。

クレジットカード「利用明細書」が法人税・所得税では領収書代わりになる

法人税や所得税では、「利用明細書」を領収書の代わりとして利用することができます。なぜなら、クレジット明細があれば支払った事実を確認できるからです。

「発行者」「宛名」「金額」「年月日」「購入内容」が確認できる利用明細書であれば、経費として認められないケースはほぼないでしょう。

とはいえ、クレジット明細があれば領収書は捨ててもいいということではありません。領収書がなければクレジット明細でも経費にできるという認識をもち、明細書・領収書ともに大切に保管してください。

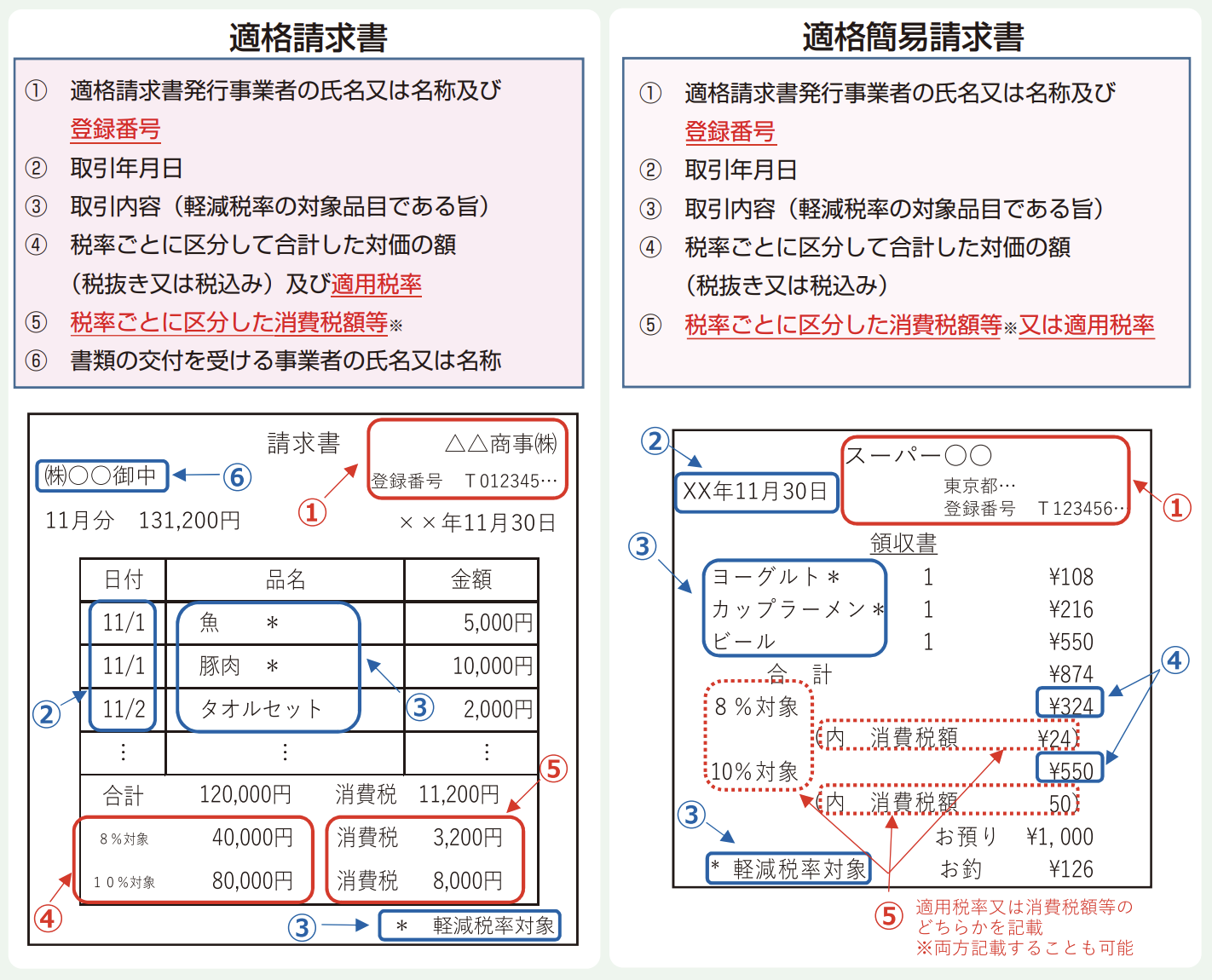

クレジットカード「利用明細書」はインボイス代わりにはならない

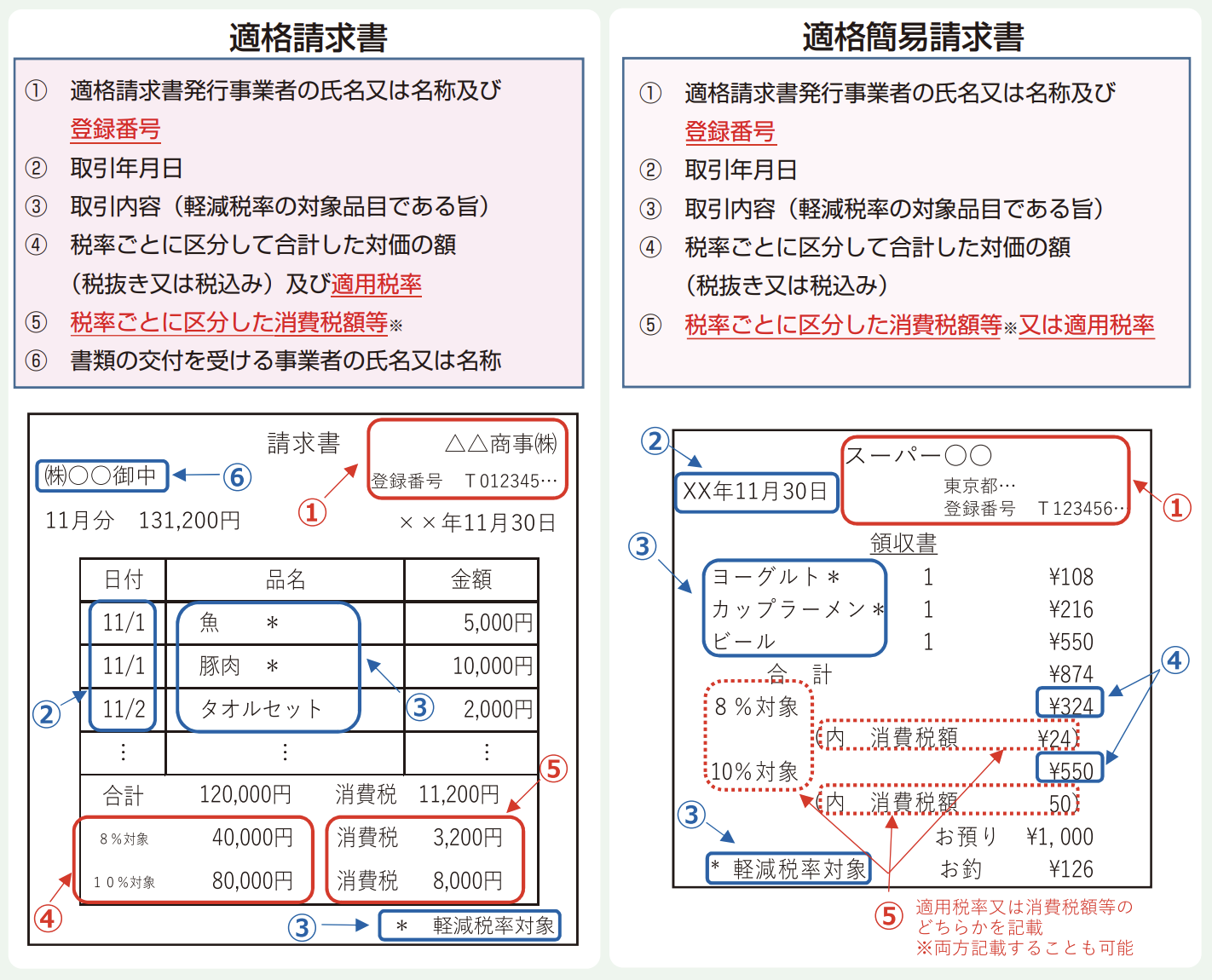

クレジットカードの利用明細書は、消費税法上の「適格請求書等」に該当しません。そのため、仕入税額控除適用のためのインボイスの代わりにはならない点に留意しておきましょう。

クレジットカード決済で仕入税額控除の適用を受けるためには、サービス・商品を提供した業者から受領した適格請求書が必要です。つまり、クレジットカード決済で添付すべき証憑は利用明細書だけでは十分ではなく、領収書や納品書といった書類が必須となります。

なお、小売り・飲食・タクシー業等に関わる取引は適格簡易請求書でも可能です。また、領収書や請求書以外にも、納品書や複数の書類で上記条件を満たすことができます。

サービス・物品受領時の「領収書」は印紙税法上の領収書にならない

クレジットカード払いでサービス・物品を受領した際に、領収書が発行されることがあります。この領収書は、所得税法上等では領収書として認められるものの、印紙税法上の領収書にはなりません。つまり、印紙税が課されないのです。

本来、5万円以上の領収書には印紙税が課されるため収入印紙が必要です。しかし、クレジットカード払いであれば、金銭等を受領した事実がないため印紙税はかかりません。

そのため、印紙税が発生する5万円以上の領収書であっても「クレジットカードによる支払い」である旨が記載されていれば収入印紙は不要です。

クレジットカード決済での帳簿の付け方 |注意点

ここからは、クレジットカード決済で帳簿をつける際の注意点をご紹介します。

分割払いの手数料処理は?損金算入可能!

クレジットカードで物品やサービスの費用を支払う際、分割にするケースがあります。この分割払い手数料は、損金算入が可能です。

仕訳は、以下のようになります。

- 5/10に30,000円のコピー機を3回払いで購入/手数料は総計で900円

- カード引き落とし日は毎月15日

| 日付 |

借方 |

貸方 |

| 6/10 |

消耗品費 30,000円 |

未払金 30,000円 |

| 7/15 |

未払金 10,000円

支払い手数料 300円 |

普通預金 10,300円 |

| 8/15 |

未払金 10,000円

支払い手数料 300円 |

普通預金 10,300円 |

| 9/15 |

未払金 10,000円

支払い手数料 300円 |

普通預金 10,300円 |

ポイント・マイルでの支払いの処理は?

クレジットカード決済のメリットの1つに、ポイントやマイルがあります。このポイントやマイルで支払いをした場合は、どのように仕訳処理すればよいのでしょうか。

いくつかのパターンを紹介します。

物品やサービスを購入する場合

ポイントやマイルを使い、サービスや物品を購入したケースです。

- 3/10にポイントを使い1,000円分のペンを購入した

| 日付 |

借方 |

貸方 |

| 3/10 |

消耗品費 1,000円 |

雑収入 1,000円 |

商品券やキャッシュバックの場合

ポイントやマイルを使い、商品券への交換やキャッシュバックを受けたケースでは、まだ実際に物品やサービスをうけたわけではないので「貯蔵品」や「前払金」勘定で処理します。

- 3/10にポイントを使い1,000円分の商品券と交換した

| 日付 |

借方 |

貸方 |

| 3/10 |

前払金 1,000円 |

雑収入 1,000円 |

カード引き落としのときに、ポイントやマイル分のキャッシュバックを受けたときは、キャッシュバック分を雑収入として処理します。

- 7/15のカード引き落とし時に10,000円のキャッシュバックを受けた

| 日付 |

借方 |

貸方 |

| 7/15 |

未払金 30,000円 |

雑収入 10,000円

普通預金 20,000円 |

Web明細書は閲覧期限がある

利用明細が「Web閲覧のみ」となっているクレジットカードの場合、閲覧期限が設けられていることがあります。

利用明細書は「支払ったこと」を証明できる大切な書類です。必ず、閲覧期限内に利用明細をダウンロードしておきましょう。

証憑の保管期間は基本7年

証憑は、会社法や法人税法により定められた期間の保管が必要です。

クレジットカード決済の場合、領収書や利用明細書といったものが証憑として利用されますが、保管期間は基本7年であるためおさえておきましょう。

また、2024年1月1日に施行された「電子帳簿保存法」により、電子データで受領した証憑は、原則としてデータで保管することが義務化されています。

違反した場合は追徴課税が課されたり、青色申告の承認が取り消されたりといったことも起こり得るため、注意しましょう。

見直しをすることで、事務作業が減ることも。経理の仕事と要らない帳簿。クレジットカード決済での帳簿の付け方|会計ソフトとの連携メリット

事業の支払いをクレジットカードにまとめることで、日々の会計処理や年次報告の負担が軽減されます。ここでは、クレジットカードと会計ソフトを連携させるメリットをみていきましょう。

自動登録で処理が楽

クレジットカードと会計ソフトを連携させると、クレジットカードの決済情報が自動で会計ソフトに登録されます。

会計ソフトによっては自動で勘定科目が設定されたり、前払費用が毎月自動で費用化されたりと、マニュアルで帳簿を付けるよりずっと手間が少ないのがポイントです。

入力ミス防止

帳簿を付けると、数字の打ち間違いといった入力ミスが起こりがちです。

たとえば、1年に渡るサービスを前払いしたときは毎月費用に振り替える処理をおこなうことがありますが、この費用化の処理を忘れることもあるでしょう。

会計ソフトとクレジットカードを連携すれば、そういった入力ミスや処理漏れがなくなります。正確に帳簿が付けられるようになるのも、会計ソフトと連動させるメリットです。

専門知識がいらない

会計ソフトを使用すれば、専門知識が乏しくても帳簿付けが可能です。

たとえば、固定資産の減価償却費を計上する場合、金額の計算や実際の計上を会計ソフトの画面に従って固定資産情報を入力するだけで、自動で帳簿付けがおこなわれます。

もちろん、税理士などの定期的なチェックが必要ですが、このような機能により入力の負荷が大幅に軽減されるでしょう。

現金出納帳は不要

帳簿には、総勘定元帳や仕訳帳といった主要簿から、売掛帳や現金出納帳といった補助簿までさまざまなものがあります。

仮に事業の支出をクレジットカードに一本化した場合は現金の増減がなくなるため、当然ですが「現金出納帳」は不要です。このように、日々の業務が簡素化できるのもメリットでしょう。

よくあるご質問

最後に、クレジットカード決済した場合の帳簿の付け方について「よくある質問」をご紹介します。

会社のクレジットカードで、個人のものを購入してしまった場合、どうしたらよいのでしょうか

法人の場合

「役員貸付金」、又は「役員借入金」があれば借入金の返済として処理します。

個人事業主の場合

「事業主貸」勘定を使います。あるいは、個人が会社の経費を立て替えた「事業主借」勘定と相殺することも可能です。

個人事業の場合、事業のお金と個人のお金が混在しがちです。それを防ぐために、あらかじめ給与相当の金額を「事業主貸」として毎月引き出しておき、これを個人的な支出に使用します。

また、お店で会社の備品を購入するとき、自宅用のものも一緒に購入することがあるでしょう。

そのような場合は、レジでレシートを分けてもらうのが1番です。一緒に会計をしてしまったときは、レシートに内容をメモ書きをし、会社と自宅用のものの区別がつくようにしておきましょう。

たとえ少額であっても、正しい利益を把握するためには必要な処理です。「公私混同していない帳簿」を作成しましょう。

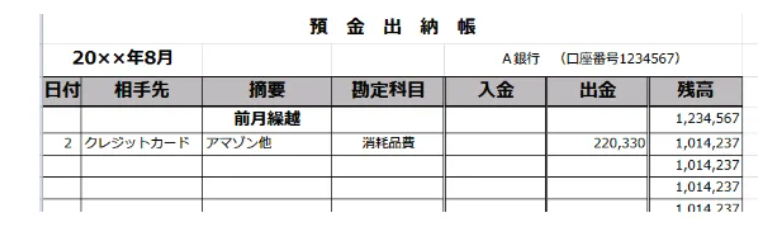

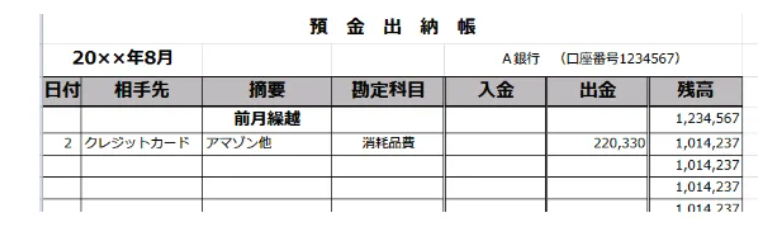

クレジットカードの引き落としが一括であった場合、どうしたらよいのでしょうか

下記の「預金出納帳」をご欄ください。「アマゾン他」の利用分について、クレジットカードで引き落とされたものが記帳されています。

クレジットカードで引き落とされる場合には、クレジットカード明細が届きます。この220,330円のクレジットカード明細を、税理士へ提出します。

また、クレジットで支払った中には、消耗品となるものや旅費交通費となるもの、または10万円以上の資産計上の検討が必要になるものが含まれているかもしれません。

税務署への申告のためにではなく、会社が使用した内容を把握するために、下記のように、内訳も出納帳に入力しておくとよいでしょう。

会社のクレジットカードで貯めたポイントを個人が使うのはまずいでしょうか?

個人利用はNGです。場合によっては業務上横領という罪に問われる可能性もあるので、会社のクレカで貯めたポイントは会社の支払いに使用しましょう。

帳簿を付けていなくても確定申告できる?対処法や青色申告ならではのポイントを解説!まとめ

費用の支払い等をクレジットカード決済にまとめ、会計ソフトと連動させることで、帳簿作成が非常に楽になります。

一方で、クレジットカード決済での帳簿付けは、現金や銀行振り込みを使って支払ったケースとは仕訳や証憑が違っているため注意が必要です。

今回ご紹介した帳簿の付け方を参考に、正しく効率的に帳簿作成をおこなっていきましょう。

もっと決算書の読み方を学びたい方へ

SMC税理士法人では経営初心者さん向けに2.5時間で税理士やコンサルタントの決算書の読み方が分かる、コスパ抜群のセミナーを開催しております。

帳簿の付け方に関するアドバイスや、税理士を切り替えされるお客様のサポートもおこなっておりますのでお気軽にご相談ください。無料でお見積りやご説明をさせて頂きます。

SMC税理士法人では、金融機関OBや税理士をはじめ経験豊富なプロが御社の円滑な

帳簿・決算書作成

をサポートいたします。お電話やお問い合わせフォームから相談可能ですので、ぜひお気軽にご相談ください。

よくあるご質問

- クレジットカードのポイントで仕入れをした場合の仕訳を教えてください。

ポイントで仕入れを行った場合は借方は「仕入」貸方は「雑収入」とします。

- クレジットカードのポイントで会社の事務用品を購入した場合の仕訳を教えてください。

ポイント分は値引きと考え、1,000円の商品で300円分のポイントを使用して700円支払ったのであれば、700円分経費を使ったものとして処理します。

- 会社のクレジットカードで貯めたポイントを個人が使うのはまずいでしょうか?

個人利用はNGです。場合によっては業務上横領という罪に問われる可能性もあるので、会社のクレカで貯めたポイントは会社の支払いに使用してください。

このコラムを読んだ人は、こんな記事も読んでいます。