この記事を読むのに必要な時間は約 12 分です。

「帳簿はきちんとつけましょう!」と伝え続けておりますが、もうどうしようもないときは税務署へ行って確定申告をしましょう。

その後に、会計事務所へ飛び込みましょう。

帳簿の作成は義務であり、帳簿なしで確定申告に挑むとペナルティを受けるリスクがあります。適切な税金の計算だけでなく、ビジネス運営のためにも帳簿を付けることは重要です。

この記事では、帳簿を付けなくても確定申告が可能かどうか、また、帳簿を付けていない場合の対処方法についてわかりやすく解説します。さらに、青色申告のさまざまな恩恵についても説明します。

正確に理解すれば確定申告に関する不安や疑問が解消され、適切な申告が可能となりますので、ぜひ最後までお読みください。

帳簿がなくても申告はできる?

帳簿とは、会社の取引を体系的に記録し、財産の状態や営業成績をあらわす書類のことです。帳簿の作成と保存は、会社法や商法で義務付けられています。

青色申告・白色申告ともに帳簿を付けなければならない

現在、青色申告・白色申告ともに、帳簿への記録は必須となっています。

白色申告は、所得が300万円を超えなければ記帳は不要でしたが、平成26年以降は、所得の金額にかかわらず記帳が義務付けられているのでおさえておきましょう。

帳簿を正確に付けることで、以下のようなメリットがあります。

- 正確な収支を把握できる

- 税務署への信頼性の高い報告ができる

- 経営の合理化や効率化の検討に役立つ

なお、複式簿記で帳簿を作成することにより、青色申告では最大65万円の所得控除を含む多くの税制上のメリットを受けることができます。

一方、白色申告は形式の定めはなく、青色申告よりも簡易な方法での記録が認められているものの、青色申告と比較して税制上のメリットは限定的です。

信用を失わない為に帳簿を付けましょう。支払い期日を守るために買掛金管理表を付ける帳簿を付けていないとどうなる?

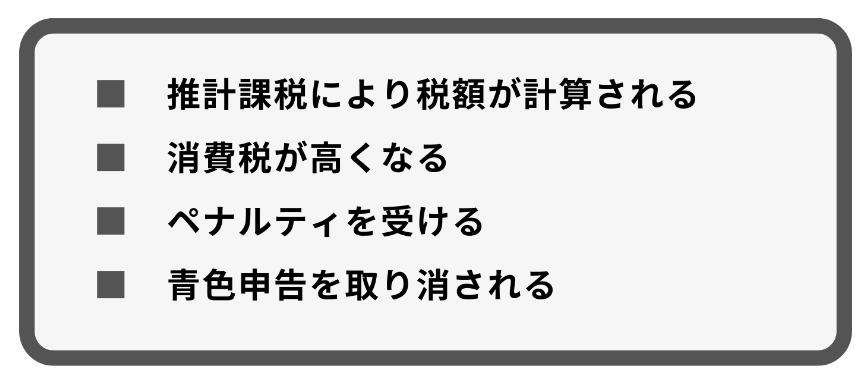

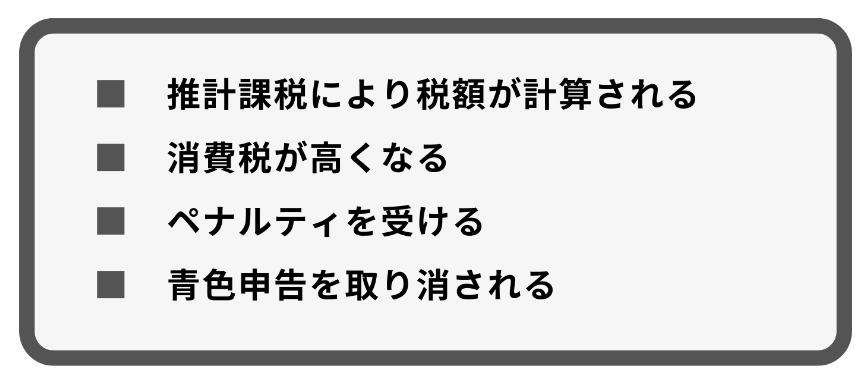

日々の業務に追われ、帳簿を付けないまま確定申告の時期を迎えた経験がある方もいるでしょう。帳簿を付けていない場合、さまざまな不利益が生じる可能性があります。具体的には以下のとおりです。

1つずつ、具体的に解説します。

推計課税により税額が計算される

税務調査により申告内容をチェックされた場合、帳簿を付けていないと収入や支出の状況を明らかにできないため、正しく税額が計算されていることが証明できません。

この場合、税務署が税額を推定して計算することがあります。これが「推計課税」です。

通常、所得税は自身の税金がいくらになるか計算し、納税する「申告納税制度」によりますが、推計課税は税務署が税額を決定します。

推計課税により税額が計算される場合、帳簿がないため近隣の同業者の売上や経費などを参考にして計算したり、資産や負債の増減率をもとに税額を計算することがあり、自身で計算するより税額が高くなる可能性があります。

また、帳簿を付けていても、その内容が正確ではなく信頼できないと判断された場合や、調査に協力しない場合に推計課税が適用される可能性がある点をおさえておきましょう。

消費税が高くなる

帳簿がない場合、消費税の仕入税額控除が受けられないため、消費税の納税額が高くなる可能性があります。

通常、消費税の計算は、自身が支払った消費税から仕入の際に支払った消費税を差し引いて計算します。これが、仕入税額控除です。

この仕入税額控除を受けるには、原則として帳簿や請求書等を保存しておく必要があります。帳簿を付けていないと仕入税額控除が受けられず、本来払うべき金額より多く消費税を払わなければなりません。

ペナルティを受ける

帳簿を付けていないと、罰金などのペナルティが課される可能性があります。令和5年分の申告からは、この罰則が10%加重される新制度が導入されました。それぞれ順に解説します。

過少申告加算税・無申告加算税が加算される

帳簿を付けていないことにより、課される可能性のある加算税は以下2つです。

- 過少申告加算税:帳簿を付けていないと、正確な金額で申告できていない可能性があります。申告後に間違いが発見されたり、税務調査等の指摘により過少に申告していたことが明らかになったりした場合に加算されます。

- 無申告加算税:申告期限までに申告できなかった場合に、本来の税金に加算されます。

課税割合は、以下のとおりです。

| 名称 |

課税割合 |

| 過少申告加算税 |

10%

※ 期限内申告税額と50万円のいずれか多い金額を超える部分は15% |

| 無申告加算税 |

~50万円まで:15%

50万円超~300万円未満:20%

300万円超:30% |

令和5年分の申告から10%加重される

売上に関する帳簿の記帳や保存がなかった場合には、先に説明した加算税に加えて、さらに最大10%加重される新制度が導入されました。これは、令和6年1月1日以降に申告期限が来る所得税、法人税、消費税が対象です。

具体的には、以下の帳簿が対象となります。

- 仕訳帳

- 総勘定元帳の売上に関する部分

- 売上帳

- 現金出納帳

なお、これらの帳簿があっても、記載が不十分であると税務調査で指摘された場合は加算される可能性があります。

青色申告を取り消される

帳簿を付けていないと、青色申告を取り消される可能性があります。

これは、税務署長の指示に従わず、帳簿を提示できないときも同様です。そのため、帳簿を紛失して手元にない等の理由で提出できない場合は、青色申告を取り消されることがあります。

青色申告の取り消しは、指摘のあった事業年度以降から対象となるため、仮に、3年前の事業年度の税務調査を受けた場合は3事業年度分が取消しとなります。

青色申告は、最大65万円の控除や赤字の繰越しなど、白色申告にはないメリットが多いため、取消された場合は本来よりも多くの税金を支払わなければなりません。

帳簿を付けるのは面倒に感じるかもしれませんが、これらのペナルティを避けるためにも、記帳することをおすすめします。

帳簿を付けていない場合の対処法は?

これまで、帳簿を付けることの重要性について解説してきました。ここからは、帳簿を付けていない場合の対処法について具体的に説明します。

取引に関する書類をかき集める

帳簿を付けていない場合は、取引に関する書類をかき集めることが大切です。最低限、以下の書類を準備しましょう。

- 仕入先からの請求書や備品等を購入した時のレシートまたは領収書

- アルバイトに渡している給与明細

- 通帳の写し(光熱費や店舗家賃の引き落とし金額を確認するため)

ただし、自分の生活に関する費用は除外しなければなりません。プライベートで利用しているスマホ代や個人的な交際費、ガソリン代などは費用とならないため注意しましょう。

月ごとの売上げや仕入れを集計する

月ごとの売上や仕入を集計するとき、大切なのは「売上」です。売上は、飲食店等であればレジの機能でわかることが多いでしょう。仕入は、かき集めた領収書や請求書などをもとに集計します。

集計の際は、以下の科目を参考にしてください。

| 科目 |

具体例 |

| 給料 |

給料、賃金、退職金、食費や被服などの現物給与 |

| 外注工賃 |

修理加工などで外部に注文して支払った場合の加工賃(建設業などを営んでいる方の外注費も含む) |

| 減価償却費 |

建物、機械、船舶、車両、器具備品などの償却費(開業費や開発費、共同的施設の負担金や建物を賃借するための権利金などの繰延資産の償却費も含む) |

| 貸倒金 |

売掛金、受取手形、貸付金などの貸倒損失 |

| 地代家賃 |

店舗、工場、倉庫等の敷地の地代や店舗、工場、倉庫等を借りている場合の家賃など |

| 利子割引料 |

事業用資金の借入金の利子や受取手形の割引料など |

| 租税公課 |

消費税等の納付税額、事業税、固定資産税、自動車税、不動産取得税、登録免許税、印紙税などの税金、商工会議所、商工会、協同組合、同業者組合、商店会などの会費や組合費 |

| 荷造運賃 |

販売商品の包装材料費、荷造りのための賃金、運賃 |

| 水道光熱費 |

水道料、電気料、ガス代、プロパンガスや灯油などの購入費 |

| 旅費交通費 |

電車賃、バス代、タクシー代、宿泊代 |

| 通信費 |

電話料、切手代、電報料 |

| 広告宣伝費 |

新聞、雑誌、ラジオ、テレビなどの広告費用、チラシ、折込み広告の費用、広告用品の費用、ショーウインドーの陳列装飾のための費用 |

| 接待交際費 |

取引先を接待する茶菓飲食代、旅行、観劇などに招待する費用、中元、歳暮の費用 |

| 損害保険料 |

火災保険料、自動車の損害保険料 |

| 修繕費 |

店舗、自動車、機械、器具備品などの修理代 |

| 消耗品費 |

帳簿、文房具、用紙、包装紙、ガソリンなどの消耗品購入費、什器備品の購入費 |

| 福利厚生費 |

従業員の慰安、医療、衛生、保健などのため |

帳簿はつけていなくても、領収書類を仕分けして集計する必要はあります。これだけであれば、たった一日で整うはずです。

開業時の書類を整える

開業時の書類のうち、店舗の賃貸借契約書や内装費に関する書類などを揃えます。これらは、月々の賃貸料を証明したり、減価償却費の算定に必要です。

悪魔のささやき「経費で落ちるから。」会社からキャッシュが無くなる恐ろしい言葉帳簿への具体的な記帳方法

必要な書類が揃ったら、帳簿を作成しましょう。ここでは、具体的にどのような内容を記帳するのかや、保存が必要な書類について解説します。また、青色申告で受けられるさまざまな恩恵についても併せて説明します。

記帳する内容

青色申告は原則として複式簿記の形式で記帳することとされていますが、白色申告は単式簿記での形式も認められています。

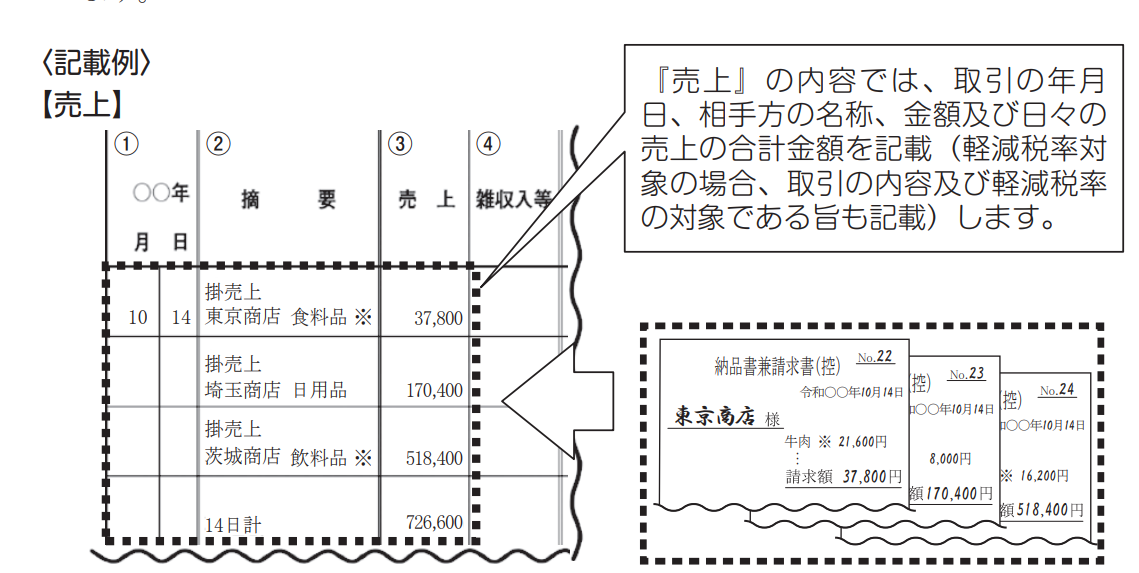

収入金額や必要経費など、主に下記の項目を記載します。

- 売上げなどの収入:事業に関連した収入やその他の雑収入

- 仕入れ:取引先から仕入れた商品等の金額

- 経費:アルバイトへの給料、光熱費、家賃、消耗品費、雑費などの事業に要した費用

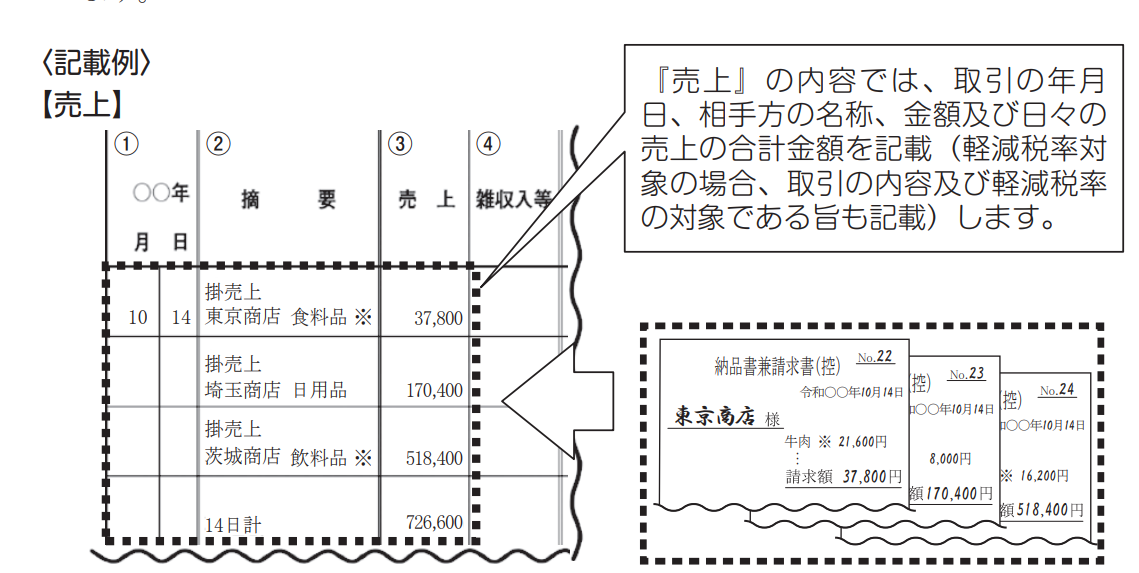

それぞれの項目について、取引の年月日、売上先・仕入先の名称、金額、その日ごとの売上げ、仕入れ、経費の金額等を帳簿に記載します。

以下の図は、白色申告の場合の記載例です。

なお、白色申告では、取引ごとではなく日々の合計金額をまとめて記載する方法も認められています。

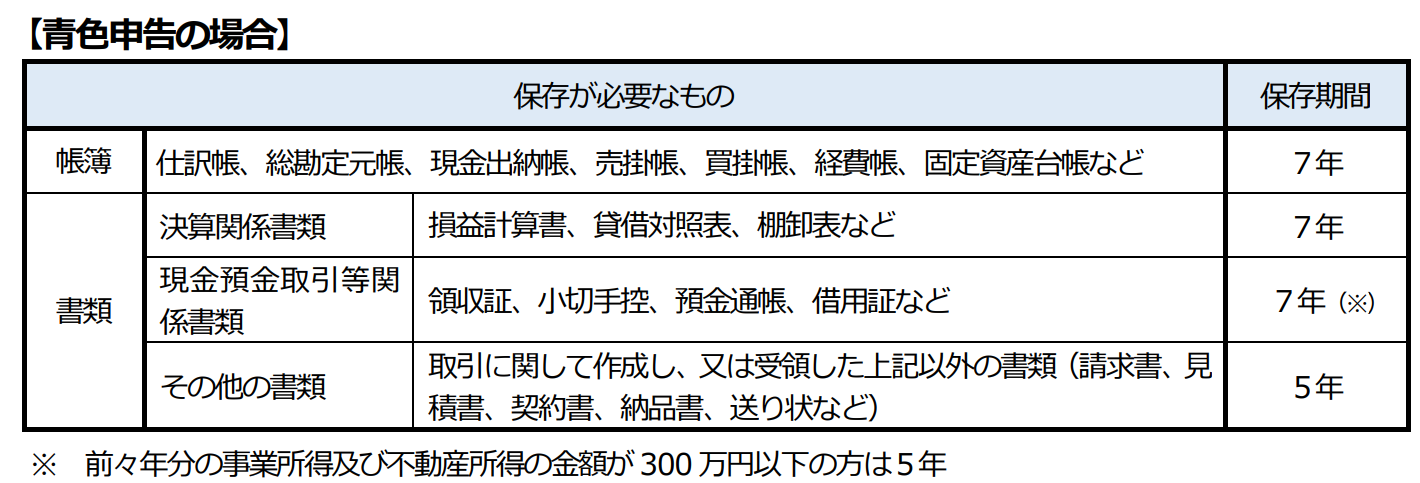

一方で、青色申告の場合は、白色申告よりも多くの帳簿を備えておかなければなりません。青色申告では、仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳などを作成することが一般的です。

また、青色申告では複式簿記で記帳する必要があるため、複雑に感じる方も多いでしょう。

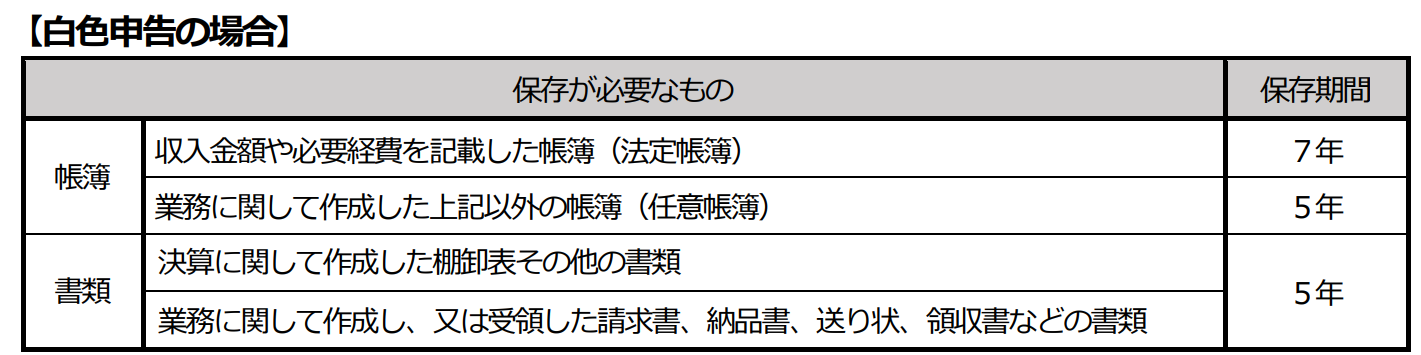

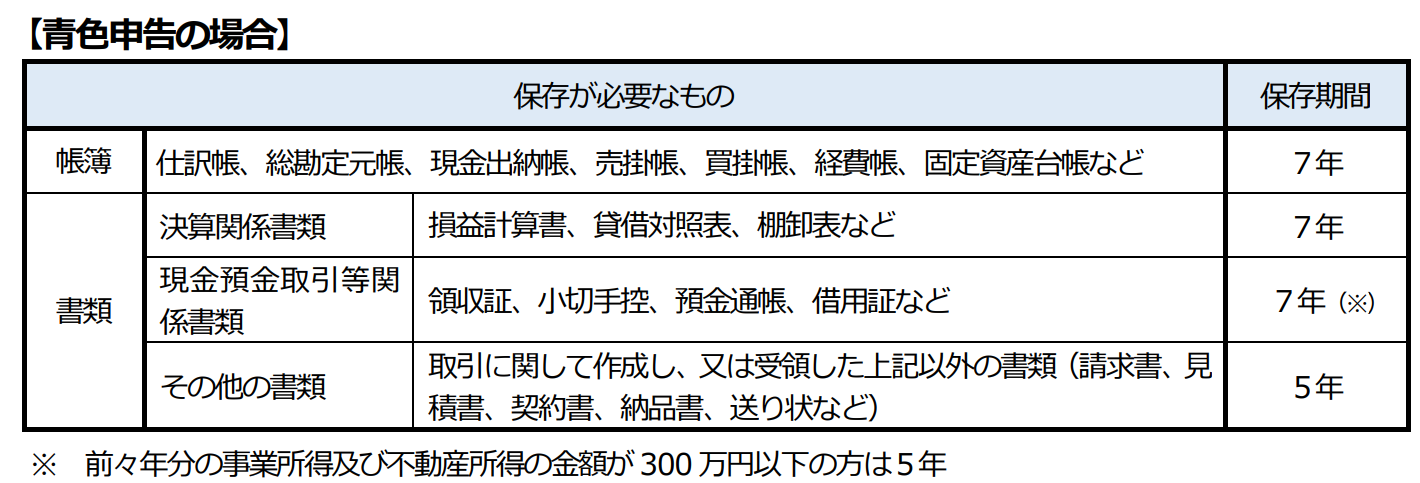

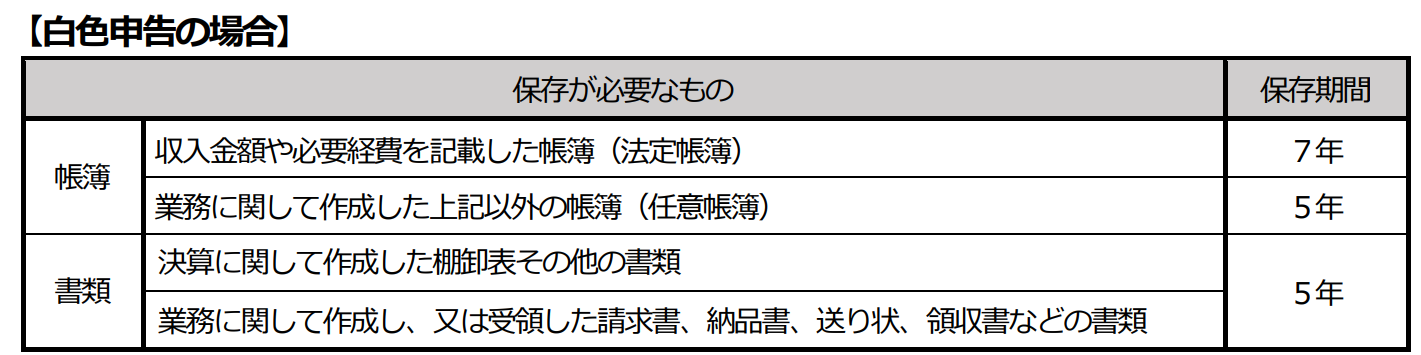

保存する書類

作成した帳簿は、税務調査などで提出を求められた場合などに備え、保存しておかなければなりません。帳簿によって、保存期間が定められています。

また、電子帳簿保存法に対応した書類の保存が求められるため、電子データでやりとりした書類については、データで保存しておく必要があります。

上図のとおり、白色申告と青色申告では必要な書類が大きく異なります。手軽にできるのは白色申告ですが、青色申告は複雑で手間がかかる一方で多くのメリットがあるため、慎重に判断しましょう。

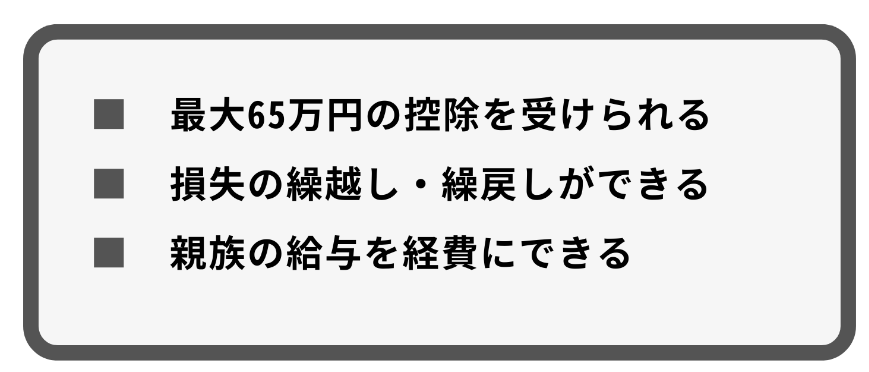

青色申告で受けられる恩恵

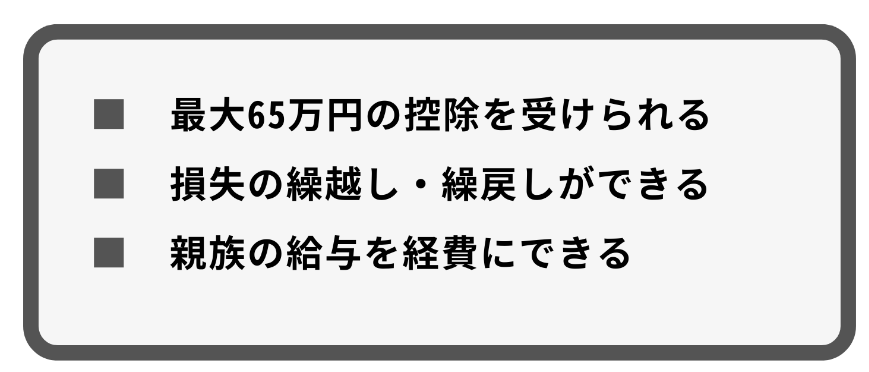

青色申告は複雑ですが、多くの恩恵が受けられます。主なものは、以下のとおりです。

それぞれ、具体的に解説します。

最大65万円の控除を受けられる

青色申告の最大のメリットと言ってもよいのが、最大65万円の控除を受けられることです。これにより、所得税や住民税を節税することができます。

控除額は、要件に応じて55万円、65万円、10万円と異なります。55万円控除の要件は、以下の3点です。

- 事業所得又は不動産所得を生ずべき事業を営んでいる

- 日々の取引を正規の簿記の原則(複式簿記)によって記録している

- 複式簿記により作成した貸借対照表、損益計算書等を確定申告書に添付し提出期限までに提出している

上記の3点を満たした上で、以下の「いずれか」に該当すれば、65万円控除が受けられます。

- その年分の事業にかかる仕訳帳や総勘定元帳について、優良な電子帳簿の要件をみたして保存していること

- その年分の所得税の確定申告書、貸借対照表および損益計算書等を、e-Tax(国税電子申告・納税システム)を通じて提出していること

また、55万円、65万円の要件に該当しない場合でも「所得税の青色申告承認申請書」を提出していれば、10万円の所得控除を受けることができます。

最大の65万円控除を受けるには、帳簿の作成が欠かせません。受けられると大幅な節税が期待でき、業績の向上につながる可能性があります。ぜひ、活用してみてください。

損失の繰越し・繰戻しができる

事業で赤字が出た場合、赤字の金額を翌年以後3年間にわたって毎年の所得から順に差し引くことが可能です。これを「純損失の繰越し」といいます。

たとえば、2023年に500万円の赤字が出た場合、翌年以降の所得から差し引けるのです。

| 事業年 |

利益 |

課税所得 |

| 2023 |

▲500万円 |

0円 |

| 2024 |

200万円 |

0円(2023年の赤字200万円を繰越し) |

| 2025 |

400万円 |

100万円(2023年の赤300万円を繰越し) |

上記のシミュレーションでは、2023年の赤字500万円は2025年に繰越しが終わります。

さらに、前年に青色申告をしていた場合、翌年に繰越しするのではなく、前年の所得に赤字分の控除を適用することができます。これにより、前年の所得税が還付されます。これを「純損失の繰戻し」といいます。

白色申告の場合は、その年だけで利益や損失を算出するため、繰越しや繰戻しはできません。そのため、赤字と黒字を繰り返している場合や、突発的な事情により利益が変動した場合などは、青色申告のメリットが大きくなるでしょう。

親族の給与を経費にできる

事業主と生計を共にしている配偶者や15歳以上の親族が、その事業に専ら従事している場合に、親族に支払う給与を必要経費に算入できる場合があります。

ただし、以下の3点に注意が必要です。

- 1年を通じて6ヶ月以上従事していること

- 事前に税務署に提出した「青色事業専従者給与に関する届出書」に記載した金額の範囲内であること

- 仕事の内容や従事の程度等に照らして相当な金額であること

経費として認められれば、事業主の所得税や住民税を節税することができます。

ただし、専従者給与の支払いをすると、配偶者控除は適用できないため、支払う給与によっては配偶者控除の方がお得なケースも考えられます。事前に、試算するとよいでしょう。

なお、白色申告にも親族へ給与として一定の金額を控除できる制度があります。

白色申告でも損しないケース

これまで述べたように、青色申告は多くの恩恵をうけられます。しかし、白色申告を選択しても損をしないケースもあります。

たとえば、当面赤字が続くようなケースです。青色申告の恩恵の1つである最大65万円の控除と損失の繰越し・繰戻しは、支払うべき税金がある場合に活用できます。

事業を立ち上げたばかりで黒字の目途が立たないことが明らかな場合などは、複雑な会計帳簿を作成するより、事業に専念して利益を生み出す方がよいでしょう。

また、配偶者や親族が専従者として従事していない場合も、経費にできる給与はないため、恩恵が受けられません。

個々の状況を総合的に判断し、青色申告をした方が節税効果が期待できるのかを判断するとよいでしょう。

まとめ

この記事では、帳簿を付けていなくても確定申告ができるのか、また、帳簿がない場合の対処方法などについて詳しく解説しました。

白色申告、青色申告どちらの方法であっても、帳簿の作成はしなければなりません。ペナルティを受ける可能性もあるため、必要な書類をかき集めて帳簿を作成することが大切です。

また、青色申告には多くのメリットがあるため、節税効果が期待できます。帳簿の作成は複雑ですが、日常的に記録を付ける習慣を身につければ、それほど難しく感じなくなるでしょう。

これまで、私たちは多くの事業者や企業を見てきました。帳簿をつけなくても業績がよくキャッシュが増える企業は、1社も見たことがありません。

帳簿は大切です!心からお伝えいたします。ぜひこの記事を参考にして、帳簿を付けるための知識を深め、実務にお役立てください。