この記事を読むのに必要な時間は約 12 分です。

ビジネスを成功させるためには、会社の財務状況を把握し、それに基づいて経営戦略を立てることが不可欠です。

財務指標を正確に理解し、それを分析することができれば、経営上の重要な意思決定の手助けとなります。

この記事では、財務指標の種類や意味、計算方法、そしてそれらをどのように分析すればよいかについて、わかりやすく解説します。是非最後までお読みいただき、経営にお役立てください。

財務指標ってなに?

健全な経営を維持するためには、財務状況を安定させることが重要です。ここでは、財務指標の役割や分析の必要性について解説します。

財務指標とは?

財務指標は、会社の財務状況を数値で表現したものです。

収益性や安全性、生産性などの要素を数値化することで「どれだけ利益が出ているか?」「資金は適切に確保されているか?」「効率的に収益を上げているか?」などを把握することができます。

これにより、将来の見通しが立ちやすくなるため、経営判断に役立ちます。

財務状況の分析はなぜ必要?

財務指標により財務状況を把握できますが、財務指標だけでは限界があります。

たとえば、売上が順調に増えていたとしても、それ以上に支出が増えている場合は、いずれお金が足りなくなります。だからこそ、売上だけでなく、収支のバランスなどさまざまな観点から分析する必要があります。

財務指標を基に経営状況を分析することで、会社の課題が明確になり、将来の対策や経営戦略を立てることができるのです。

帳簿の付け方、こんなときどうしたら良いの?10万円のパソコンを購入した場合財務状況はなにを見ればわかる?

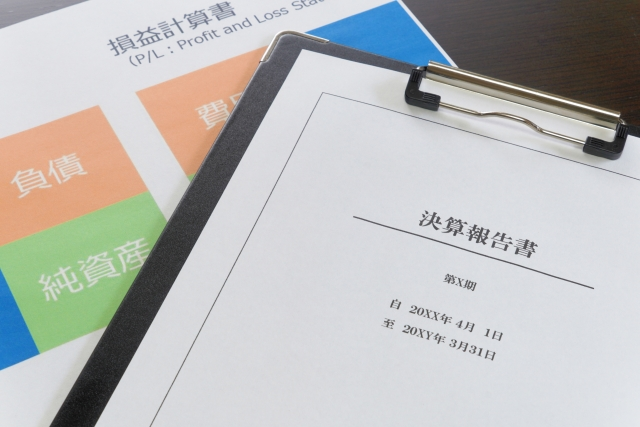

財務状況は、財務諸表と呼ばれる「損益計算書」や「貸借対照表」などで確認できます。ここでは、損益計算書と貸借対照表の見方について解説します。

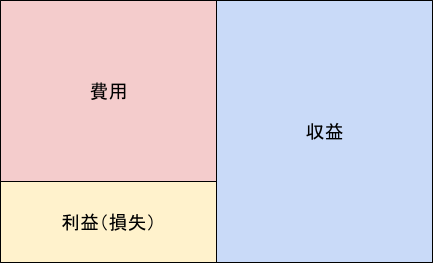

損益計算書(P/L)

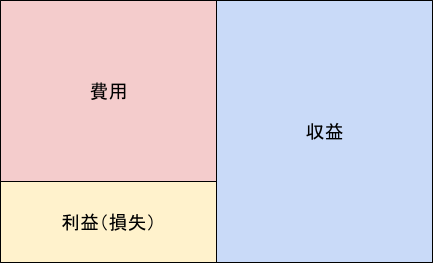

「損益計算書」は、会社の経営成績を示します。

「Profit and Loss Statement」の頭文字をとってP/Lとも呼ばれ、一定期間内に発生した「収益」と「費用」、「利益(損失)」を表しています。

なお、損益計算書では、必ず「収益=費用+利益(損失)」となる点をおさえておきましょう。

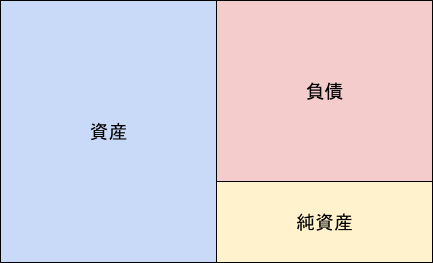

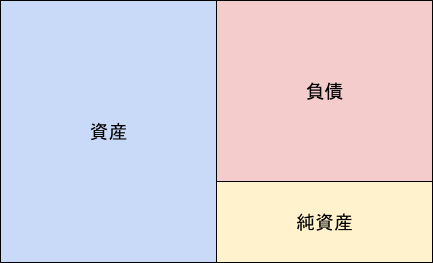

貸借対照表(B/S)

「貸借対照表」は、会社の財政状況をを表します。

「Balance Sheet」の頭文字をとってB/Sとも呼ばれ、ある時点の「資産」と「負債」、「純資産」が示されます。

なお、必ず「資産=負債+純資産」となり、貸借が一致する点に留意しましょう。

財務指標と財務諸表の見方は?

財務指標は、「損益計算書」と「貸借対照表」の数字を元にして計算されます。

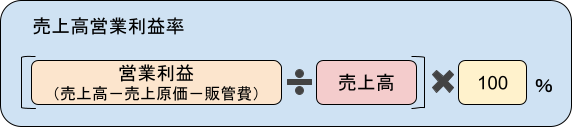

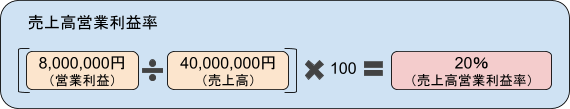

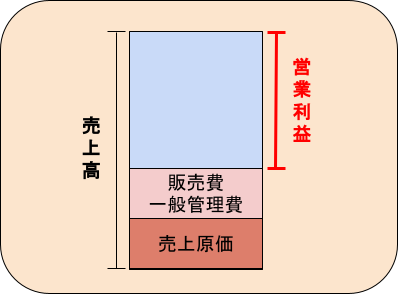

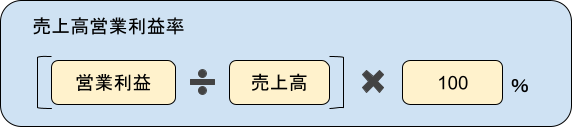

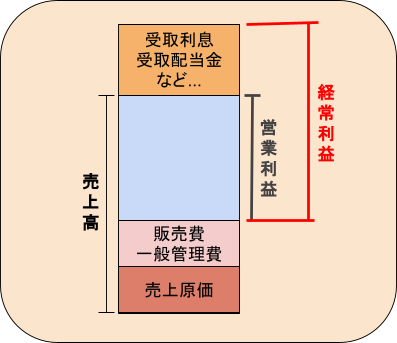

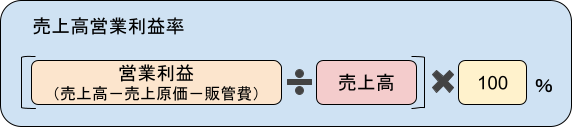

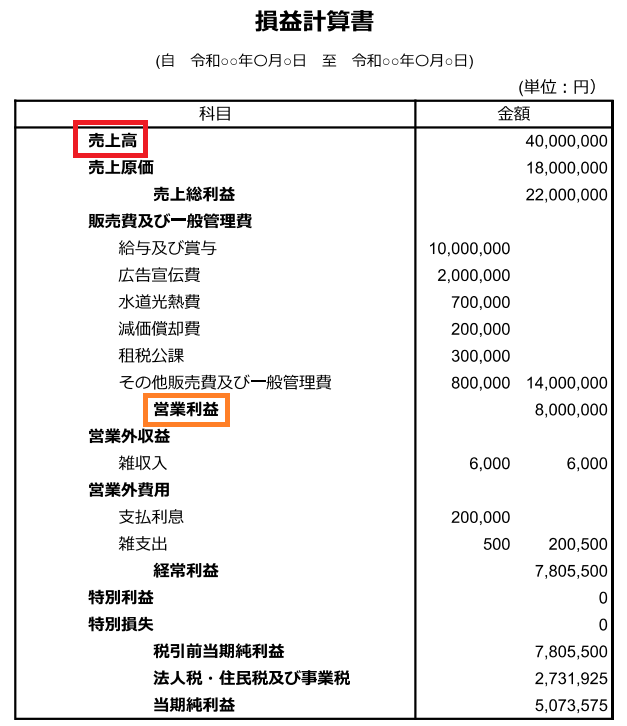

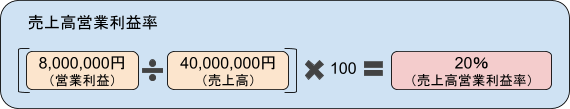

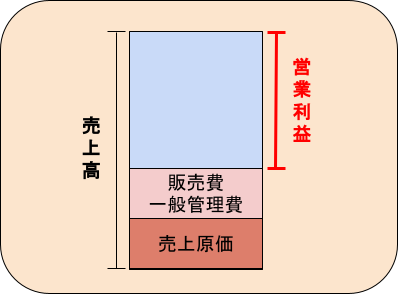

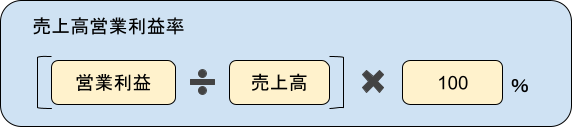

ここでは、財務指標の1つである「売上高営業利益率」が、損益計算書と貸借対照表を利用して、どのように算出されるのかを確認しましょう。

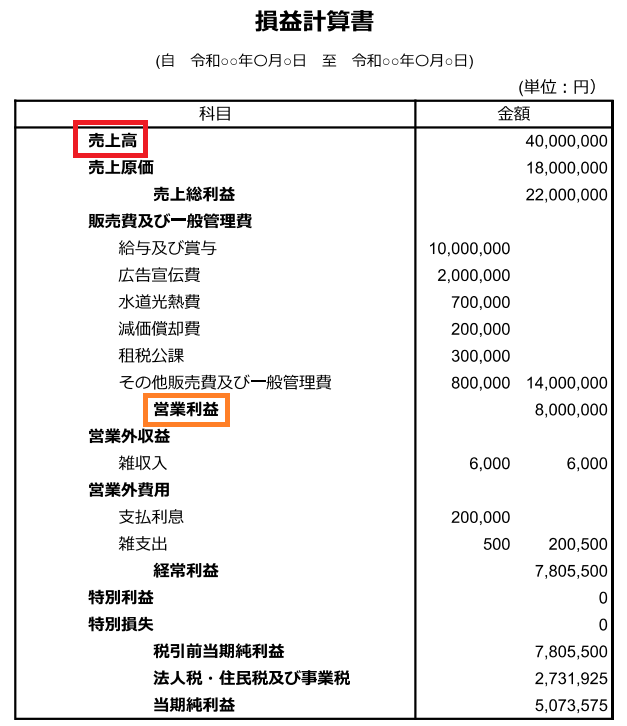

上記の計算式のうち、「営業利益」や「売上高」は、損益計算書に記載されています。

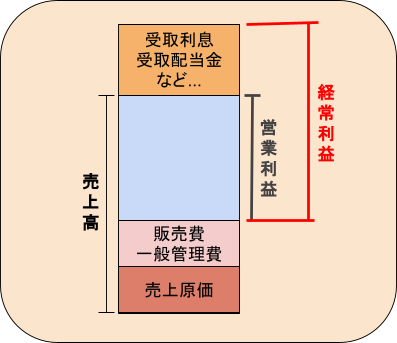

下図のオレンジ枠で囲われている「営業利益」は、「売上高」から「売上原価」と「販売費及び一般管理費」を差し引いたものです。

「売上高営業利益率」は、営業利益を売上高で割り、その結果を百分率(%)で表すことができます。

このように、財務指標は、損益計算書や貸借対照表の数値を利用して算出することが可能です。

非財務情報ってなに?

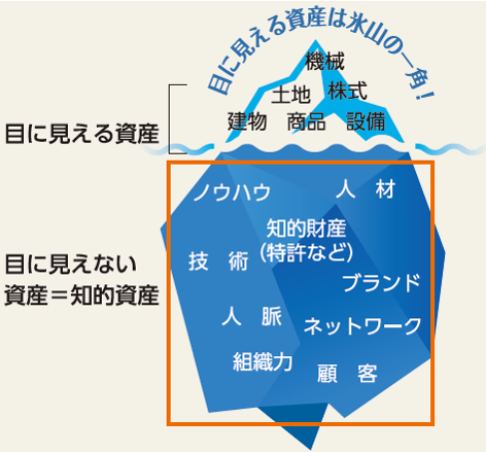

「非財務情報」とは、財務諸表には表すことができない「目に見えない資産」を指します。ここでは、非財務情報について具体的に解説します。

非財務情報ってどんな情報?

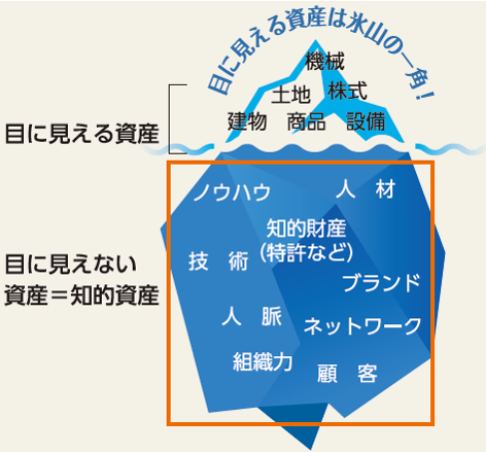

非財務情報とは、特許や社内の人材、顧客との強力な信頼関係など、形がない資産のことで「知的資産」とも呼ばれています。

知的資産は、下図のように、目に見える資産を支える、会社にとって必要不可欠な資産です。

なぜ非財務情報が必要?

非財務情報は、ノウハウや技術など目に見えない情報であるため軽視されがちです。しかし、お金や設備、在庫だけでは会社経営はできません。

非財務情報である従業員の力や組織力、長い間培われたノウハウや技術力などの財産があってこそ、安定した経営をおこなうことができます。

そのため、自社の非財務情報を洗い出すことが大切です。

後ほど詳しく解説しますが、経済産業省が公開している「ローカルベンチマーク」というツールなどを用いて非財務情報を把握し、会社の経営に活かすとよいでしょう。

帳簿の付け方の基本。税務調査で疑われない為に現金出納帳をつけましょう収益性を確認するための財務指標は?

収益性を確認するための財務指標は、おもに「損益計算書」の数値を使って算出します。ここでは、収益性を確認するための代表的な財務指標である、次の3つについて解説します。

- 売上高総利益率

- 売上高営業利益率

- 売上高経常利益率

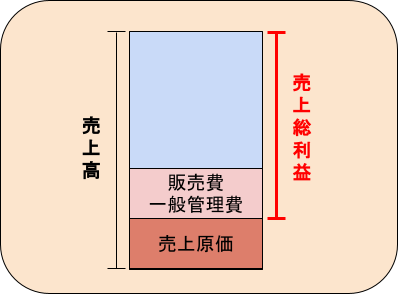

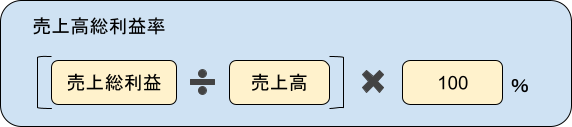

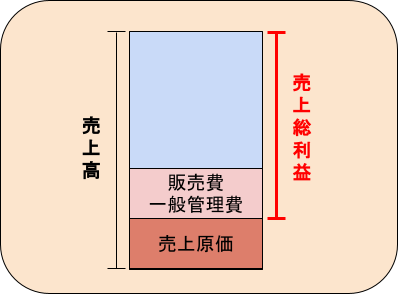

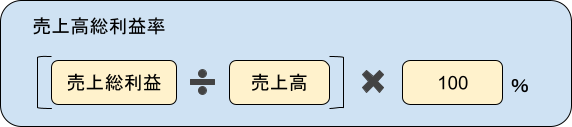

売上高総利益率

「売上高総利益率」は別名を「粗利率」といい、売上高に対して「売上総利益」が占める割合を知るための指標です。

売上高総利益率の計算式は、以下のとおりです。

売上総利益率が高い時は、効率よく利益を生み出している状態です。一方で、この指標が同業他社より低い場合は、原価が利益を圧迫している状態のため、原価設定や販売価格の見直しを検討する必要があるでしょう。

売上高営業利益率

「売上高営業利益率」は、一般的には「利益率」といわれており、売上高に対して「営業利益」が占める割合を知るための指標です。

売上高に対して売上利益が占める割合を知ることで、本業の収益率がわかります。

なお、売上高営業利益率の計算式は、以下のとおりです。

この指標の値が低い場合には、販管費が利益を圧迫している状態のため、経費や在庫管理などの見直しをおこなった方がよいでしょう。

売上高経常利益率

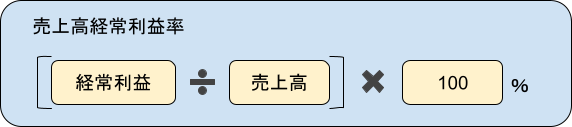

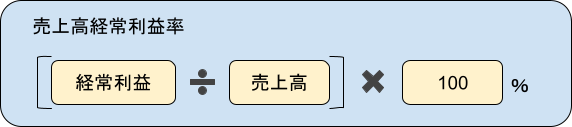

「売上高経常利益率」は、売上高に対する「経常利益」の割合を把握するための指標です。

売上高に対して経常利益が占める割合を知ることで、本業以外も含めた会社全体の収益力がわかります。

売上高経常利益率の計算式は、以下のとおりです。

売上高経常利益率は、「10%以上」が望ましいと考えられます。しかし、中小企業においては、売上規模にかかわらず、経常利益の目標額を「1,000万円以上」に設定しましょう。

売上高が1億円未満の場合は、経常利益が1,000万円なくても問題ないと考える経営者が多いかもしれませんが、中小企業にとって1,000万円未満の利益は、採用の失敗や得意先の撤退などによりすぐに赤字に転じる可能性がある数値です。

そのため、中小企業においては売上規模にかかわらず、経常利益の目標額を1,000万円以上とするのが望ましいでしょう。

なお、売上高経常利益率は、企業の総合的な収益力を判断するために活用され、金融機関が重視する指標であることをおさえておきましょう。

安全性を確認するための財務指標は?

安全性を確認するための財務指標は、おもに「貸借対照表」の数値を使って算出します。ここでは、安全性を確認するための代表的な財務指標である、次の4つを解説します。

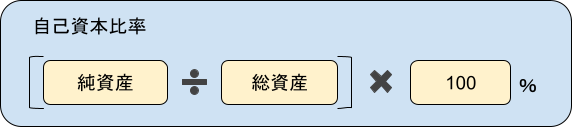

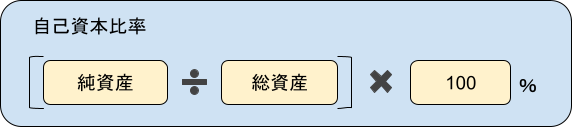

自己資本比率

「自己資本比率」は、総資産に対して自己資本がどれだけあるかを知るための指標です。

この指標は、長期的な安全性をチェックするために用いられる指標で、この数値が高ければ、返済の必要のない資産を多く保有している状態であり、倒産しにくい状況だといえます。

自己資本比率の計算式は、以下のとおりです。

自己資本比率の目安については、業種や事業規模により異なるものの「50%以上」が安定した経営と評価される目安になります。

同業他社の平均値などを参考にしつつ、できるだけ高い水準を保つことが望ましいでしょう。

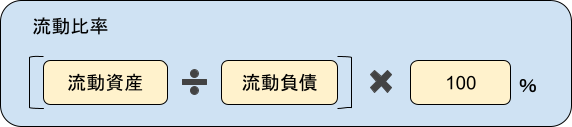

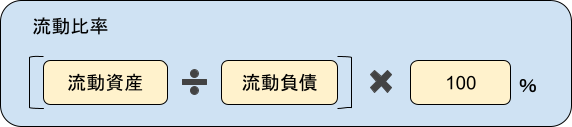

流動比率

「流動比率」は、流動資産に対して流動負債がどれだけあるかを把握するための指標で、流動負債に対する流動資産の割合を示します。

この指標は、短期的な安全性をチェックするために用いられる指標で、買掛金や短期的な債務である流動負債(1年以内に返済する金融機関の貸付など)の支払い能力を把握するのに役立ちます。

流動比率の計算式は、以下のとおりです。

この数値が100%を切っている場合は、短期間に現金化できる資産が1年以内に支払予定の債務より少ない状態です。そのため、一般的には、資金がショートする可能性が高い状態といえます。

したがって、流動比率が低い状態が続く場合は、資金繰りを見直すなどの対策を検討したほうがよいでしょう。

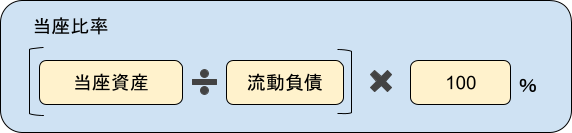

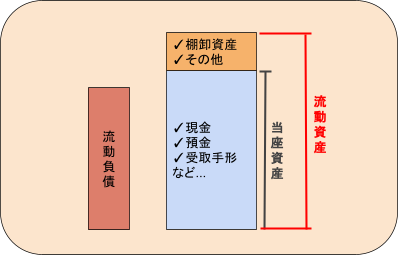

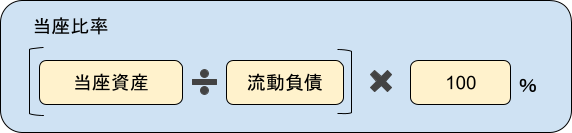

当座比率

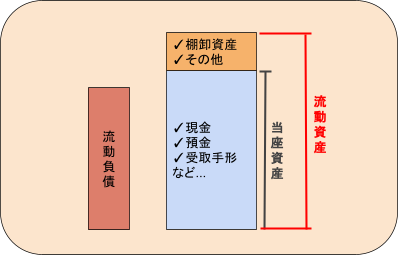

「当座比率」は、現預金や受取手形、売掛金といった当座資産と流動負債の割合を知るための指標です。

この指標は、先ほど解説した流動比率と同じく、短期的な安全性をチェックするために用いられる指標で、短期的な債務である流動負債の支払い能力を把握するのに役立ちます。

流動比率は、流動資産に対して流動負債がどれだけあるかを示すものであり、当座資金や棚卸資産などで支払能力を把握するための指標です。

一方、当座比率は、当座資金のみで支払能力を把握するため、流動比率よりも厳しく安全性を確認することができます。

当座比率の計算式は、以下のとおりです。

当座比率が100%を切っている場合、迅速に流動負債の返済に充てることができるキャッシュが1年以内に支払予定の債務より少ないため、資金がショートする可能性があります。

そのため、当座比率が150%未満の場合には、安全性を考慮し、資金繰りを見直すなどの対策を検討するとよいでしょう。

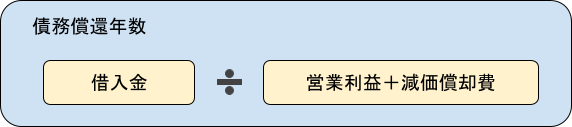

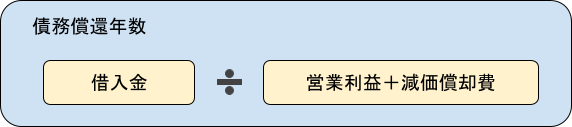

債務償還年数

「債務償還年数」は、現在の営業キャッシュフローを借入金の返済に充てた場合、何年で全額を返済することができるかを表す指標です。

債務償還年数の計算式は、以下のとおりです。

債務償還年数は、数値が小さい方がより早く返済ができるため、安全性が高いと判断されます。

そのため、銀行からの借入期間を債務償還年数が大きく上回る場合などは、利益の増大や借入金の圧縮を検討しましょう。

キャッシュは会社の命。数字を把握して経営管理を行うのは経営者の仕事です。生産性を確認するための財務指標は?

事業の生産性を確認するための財務指標は、おもに「損益計算書」の数値を使って算出します。ここでは、生産性を確認するための代表的な財務指標である、次の2つを解説します。

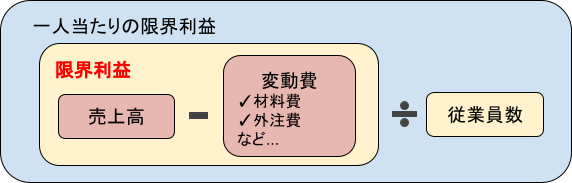

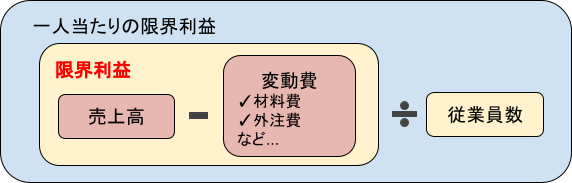

一人当たり限界利益

「一人当たり限界利益」とは、企業が生み出す付加価値ともいわれる「限界利益」を従業員の人数で割ったもので、会社の「稼ぐ力」を知る指標とされます。

この指標の計算に使用する「限界利益」は、商品やサービスの売上時に得られる利益のことで、売上から変動費を差し引いたものを指します。限界利益は会社の規模によって変動することから、規模の異なる企業間で比較をおこなうことが困難です。

この問題を解消するため、一人当たり限界利益は、限界利益を従業員数で割ることで、事業規模が異なる場合でも比較ができるようになっています。

一人当たり限界利益の計算式は、以下のとおりです。

一人当たり限界利益は、数値が大きいほど効率よく収益があげられていると判断されます。一方で、この数値がマイナスの場合は、このまま販売活動を継続しても損失が増えてしまうため、早急な対策が必要でしょう。

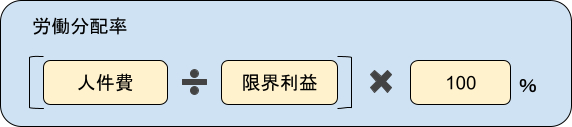

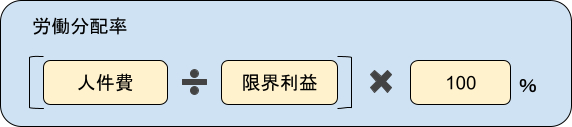

労働分配率

「労働分配率」とは、会社の付加価値である「限界利益」に対する「人件費」の割合で、会社が得た利益に対して人件費がどれぐらいであるかを把握するための指標です。

計算式は、以下のとおりです。

労働分配率が高いほど、利益を従業員に還元できている状態です。そのため、労働分配率が高ければ従業員の満足度が高まる半面、人件費による事業の圧迫や人的資源への依存が心配されます。

したがって、労働分配率のバランスを保つことが大切です。

財務指標のチェックポイントと注意点

財務指標は、会社の財務や収益の状況などを知るための重要な指標です。ここでは、財務指標を有効に活用するためのチェックポイントや注意点を解説します。

数年度分の指標から長期目線で分析しよう

財務指標の変動要因や傾向を把握するためには、数年分の指標を時系列でチェックし、長期的な目線で分析することが大切です。

会社の成長や経営施策の効果は、単年度の数値だけでは分析をすることが困難な場合が多いでしょう。

時系列でチェックすることにより、会社の状況をより把握しやすくなり、今後の方針や戦略を立てる際に役立てることができます。

同業他社を参考にしよう

財務指標は、同業他社を参考にすることで、自社の強みや改善点を客観的に把握できるだけでなく、業界全体の傾向をつかむことが可能です。

効果的に戦略の立案や経営判断をおこなうためには、同業他社との比較は欠かすことができません。

自社が業界内でどの位置にあり、どのような優位性を持っているのかを把握することで、戦略的な方針や目標の設定がより具体的になります。また、同業他社の実績や傾向を参考にすることで、市場全体の動向や顧客のニーズに対応する戦略を立てることも可能です。

自社の強みや改善点だけでなく業界の傾向を把握し、効果的な経営戦略の立案に役立てましょう。

平均値にこだわり過ぎないようにしよう

財務指標の目標値は、業種や会社の経営方針によって異なります。そのため、平均値だけでは、適正であるかを判断することはできません。

財務指標を分析する際は、一般的な平均値だけではなく、数年分の分析から把握した自社の特徴や目標値、同業他社の状況なども考慮し、分析することが望ましいでしょう。

そのため、平均値は大まかな目安程度と捉え、こだわり過ぎないよう注意しましょう。

診断ツールを活用しよう

財務指標の計算や分析には専門知識が求められるため、診断ツールの活用が有効です。

経済産業省が提供している「ローカルベンチマーク」を利用すれば、インターネット上で3つのシートに会社情報を入力するだけで、財務指標の計算や分析を「無料」でおこなうことができます。

なお、ローカルベンチマークは、下記の3つのシートで構成されています。

- 業務フロー・商談

- 4つの視点(経営者、事業、起業を取り巻く環境・関係者、内部管理体制)

- 財務分析

ツールで指定された項目を入力することで、会社の強みを発見するきっかけとなり、客観的な経営分析結果も得ることができます。

また、入力情報を補助金や助成金の申請に活用できるなど、多くのメリットがあるため、積極的に活用するとよいでしょう。

帳簿の付け方の基本。税務調査で疑われない為に現金出納帳をつけましょうまとめ

この記事では、財務指標を知るべき理由と基本的な見方について徹底解説しました。

健全な経営を続けるためには、財務指標を活用した分析が不可欠です。そのためには、財務指標の種類や意味、計算方法、分析の際のチェックポイントをおさえることがとても重要です。

財務指標の分析は、会社の経営状況を把握し、将来の展望を予測するのに役立ちます。財務指標を正しく理解し適切に活用することで、会社の成長や持続可能な経営を目指しましょう。

SMC税理士法人では、金融機関OBや税理士をはじめ経験豊富なプロが御社の円滑な経営改善をサポートいたします。お電話やお問い合わせフォームから相談可能ですので、ぜひお気軽にご相談ください。