この記事を読むのに必要な時間は約 11 分です。

帳簿は、企業の財産の状態や経営成績を明らかにするものであり、事業運営や経営判断を行う上で必要不可欠な書類です。

また、帳簿は会社法や商法、税法で作成が義務付けられているため、個人事業主やスタートアップ企業であっても必ず記帳をおこなう必要があります。

この記事では、帳簿の種類や付け方の基本、さらには、帳簿を付けるにあたってのポイントについてもわかりやすく解説しています。

「記帳に関する失敗例」や「よくある質問」についても紹介していますので、ぜひ最後までご覧ください。

帳簿の付け方

ここでは、帳簿の概要や目的について、わかりやすく解説します。

そもそも帳簿とは?

帳簿とは、会社の取引を体系的に記録し、財産の状態や営業成績をあらわす書類のことです。

帳簿の作成・保存は会社法や商法で義務付けられており、さらに、税法において具体的な帳簿の様式が定められています。

帳簿は、スタートアップ企業から歴史のある大企業まで、その規模に関係なく同じ様式で作成されます。

多くの企業では、経理担当が帳簿付けやお金まわりの業務を一手に引き受けることが一般的ですが、起業したばかりの会社などは、経営者みずから帳簿を付けるケースもあるでしょう。

また、帳簿は、税法では原則7年間(会社法・商法では10年間)の保管義務があるため、ただ記帳するだけではなく、整理して見返しやすい状態にしておくことが重要です。

なお、帳簿の作成においては、数字は漢数字ではなくアラビア数字で記入する、日付や取引先名は必ず記入するなどのルールがあります。

ほかにも、金額は3桁カンマを使用するなど、工夫をするとよいでしょう。

なお、帳簿の記録方法としては「単式簿記」「複式簿記」の2種類がありますので、次項で詳しく解説します。

単式簿記とは

単式簿記は「現金の動き」にのみ着目し、「支出」と「収入」を記録するための帳簿付けの方法です。

単式簿記での記帳は、フリーランスになって間もない方など、取引量が少なく、白色申告をする方が採用しているケースがあります。

複式簿記とは

一方、複式簿記は、仕訳によって「借方(左側)」と「貸方(右側)」に取引を記録します。

仕訳を使いこなすには慣れが必要ですが、この方法で記録された帳簿は、取引を「原因」と「結果」の2つの側面から見ることができるため、客観性や正確性が保たれます。

また、複式簿記では、掛取引や投資取引など複雑化する現代の取引を、ほぼすべて記録することができ、さらには、短期や長期の取引の形態など、取引のあらゆる状態を「勘定科目」によって適切に表すことも可能です。

加えて、複式簿記はあらゆる業態にも対応が可能であることから、ほぼすべての企業が複式簿記による帳簿付けを採用しています。

なお、複式簿記による帳簿付けをおこない、条件を満たせば「65万円の青色申告特別控除」を受けることができるため、複式簿記で帳簿をつけるメリットは大きいといえるでしょう。

帳簿を付ける意味

複式簿記によって帳簿をつける目的は、主に以下の3点です。

- 経営成績や財政状態を数字で把握することができる

- 将来の経営予測に役立てることができる

- 正確な税務申告をおこなうことができる

まず、帳簿を付けることによって、経営成績を明確に把握することが可能となります。収益や費用を数字で把握することにより、過去と現在の業績の比較や、他社と比較ができ、的確な経営判断をおこなううえで役立ちます。

また、帳簿によって企業の財政状態を把握することもできるため、銀行からの借入や投資家からの出資も得やすくなるでしょう。

このように、帳簿によって経営成績や財務状態を外部に公表することは、企業の成長やスムーズな資金調達をおこなうための必須の要件といえます。

加えて、税務申告にも帳簿が必要です。

企業は、利益が出たときに、法人税や住民税などの税金を納める必要がありますが、その税金を計算するには帳簿をつける必要があります。

また、帳簿に誤りがあると正しく税金を計算することができず、それが発覚すると過少申告加算税などペナルティが課される可能性もあります。

そのため、ただ帳簿を付けるだけでなく、正しく記帳することが大切です。

仮払金の中身、高額な場合は要注意帳簿の種類

会計帳簿には、すべての企業が必ず作成しなければならない「主要簿」と、作成義務はないものの、取引をより理解しやすくするための「補助簿」があります。

主要簿の概要

主要簿とは、税法によってその作成が義務付けられており、すべての企業が必ず作成しなければならない帳簿のことです。

主要簿は「仕訳帳」と「総勘定元帳」の2つがあります。

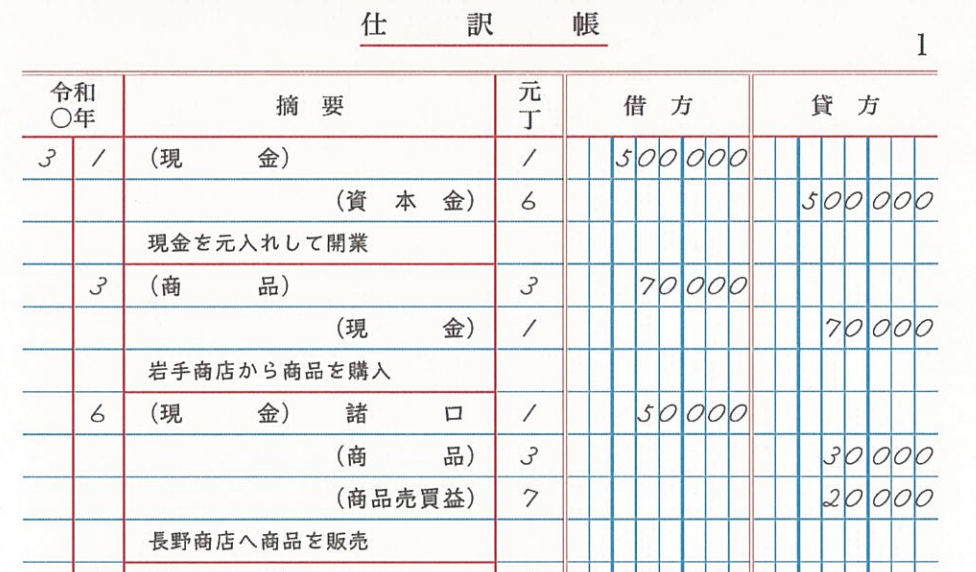

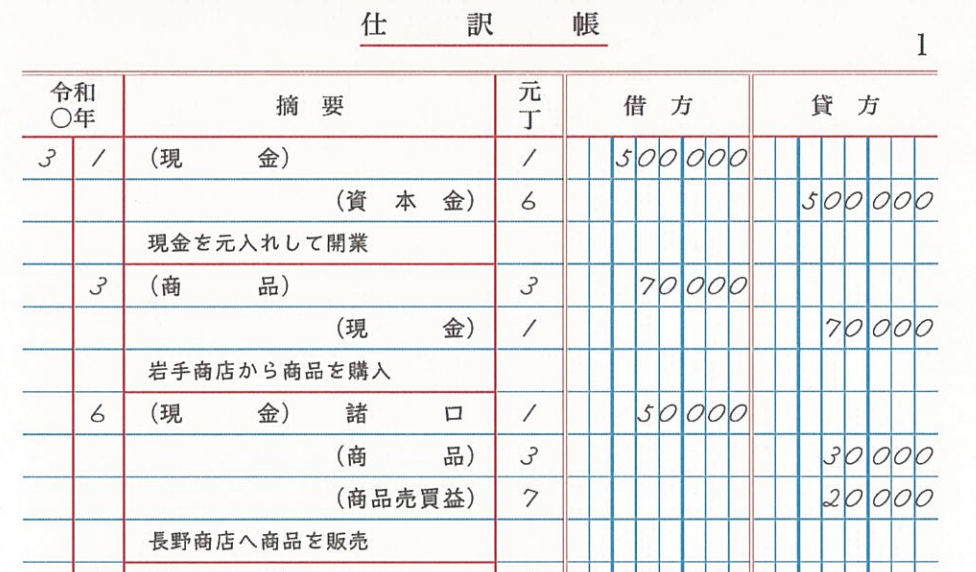

仕訳帳とは

仕訳帳は、日々の営業活動による取引をすべて記録する帳票です。複式簿記では、借方と貸方に勘定科目と金額を記載する方法がとられています。

この「借方(左側)」と「貸方(右側)」に取引を記録する方法が「仕訳」です。

原則として、お金の流れや取引はすべて仕訳をおこない、それを日付順にとりまとめます。

これが「仕訳帳(仕訳日記帳)」です。

帳簿付けはこの仕訳帳からスタートし、次項で解説する「総勘定元帳」に、その内容が転機されます。

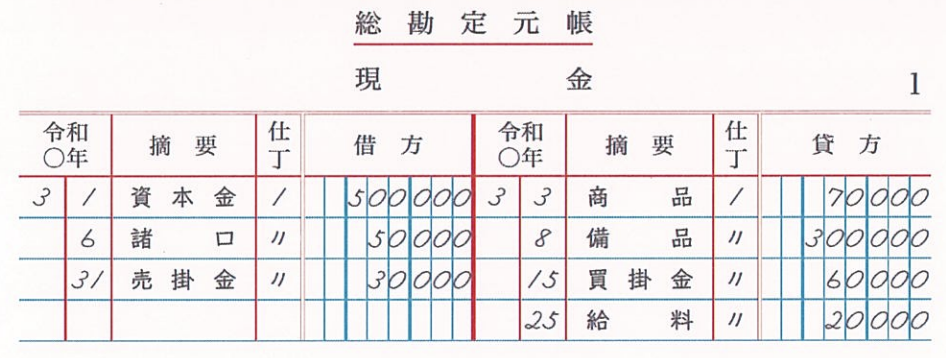

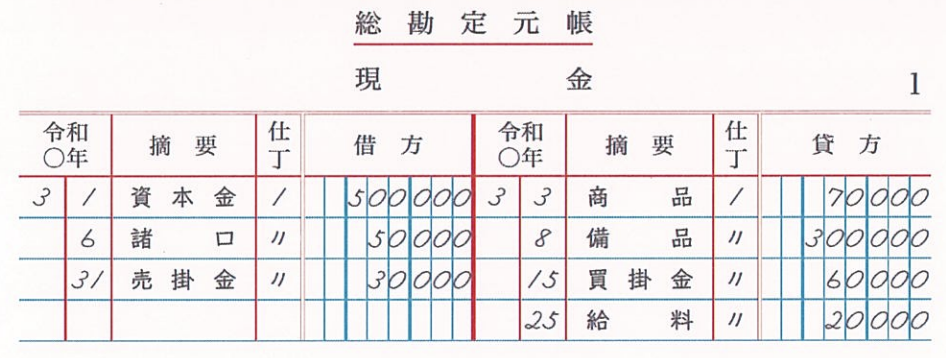

総勘定元帳とは

総勘定元帳は、勘定科目ごとのすべての取引が網羅された帳票です。

総勘定元帳では、仕訳帳からそれぞれの取引を転記していきます。

転記が完了すると、勘定科目ごとの残高が判明します。その最終残高が、その企業の年度内の取引総額です。これを、すべての勘定科目で作成します。

なお、会計ソフトを使用した場合は、伝票入力などの機能を用いることにより、自動的に仕訳帳と総勘定元帳が作成されます。

会計ソフトでは、このタイミングで「試算表」や「推移表」も作成されることが一般的です。これらは主要簿ではありませんが、経営分析をおこなうために便利な帳票であるため活用するとよいでしょう。

補助簿の概要

補助簿は、主要簿とは異なり、法的に作成が義務付けられているわけではありません。

しかし、補助簿は取引をより細かく記録することができるため、取引内容の詳細を確認する際は特に便利です。

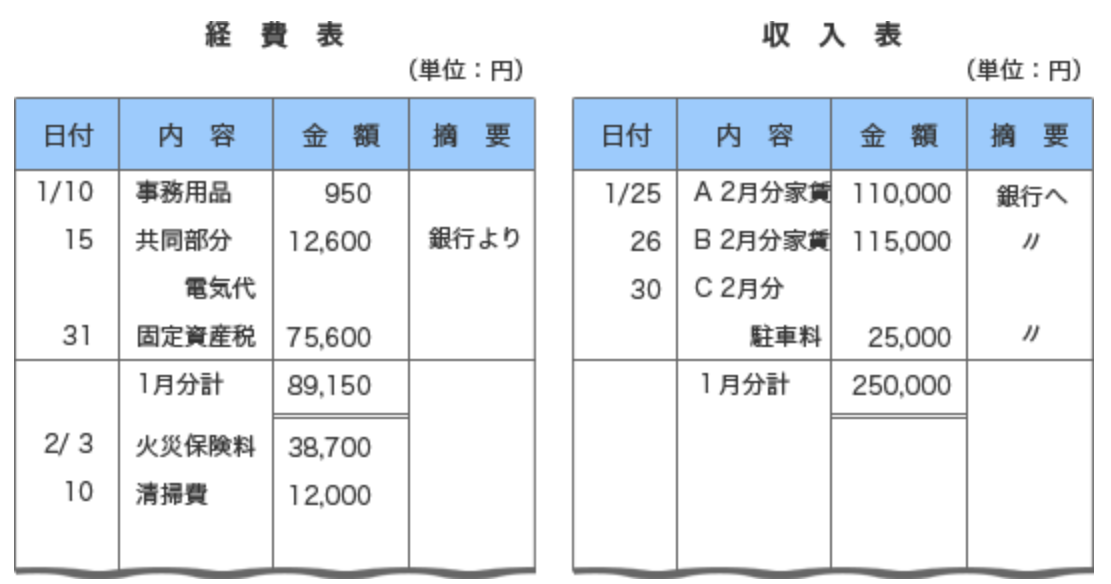

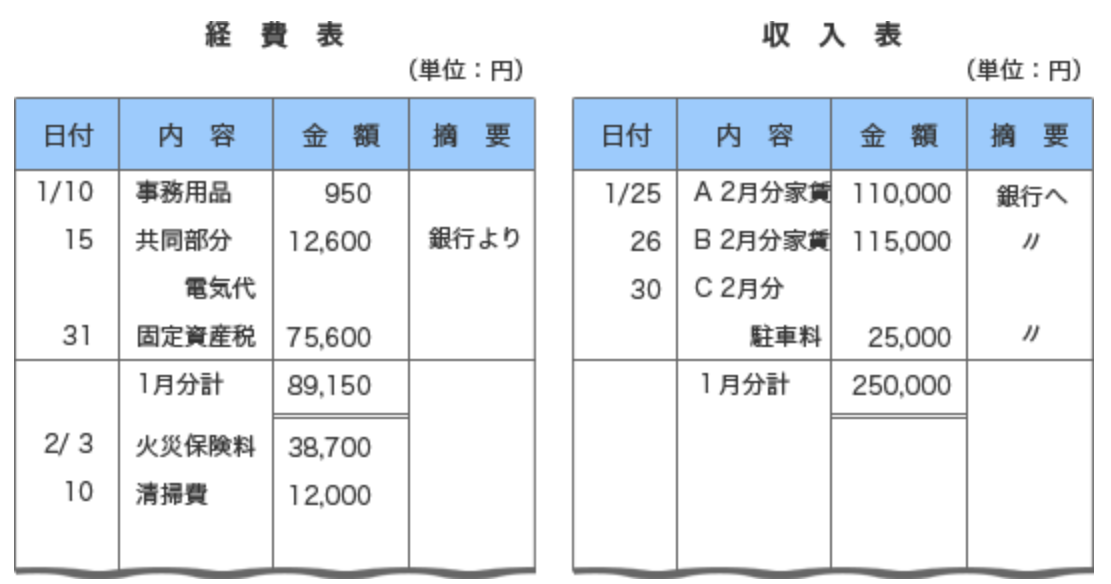

ここでは、補助簿のうち、主に「現金出納帳」「売上帳」「仕入帳」について詳しく解説します。

現金出納帳とは

現金出納帳とは、企業の取引のうち「現金」による取引を記録するための補助簿です。

現金出納帳は、小口現金や金庫の現金で取引をした場合に付ける帳簿で、現金の残高を合わせる目的でも使用するため、補助簿のなかでも重要度の高い帳簿です。

現金は、預金のように客観的かつ正確な残高の記録が残らないため、不正な持ち出しなどの問題が生じやすいといえます。現金出納帳は、そのような不正を未然に防止する効果もあります。

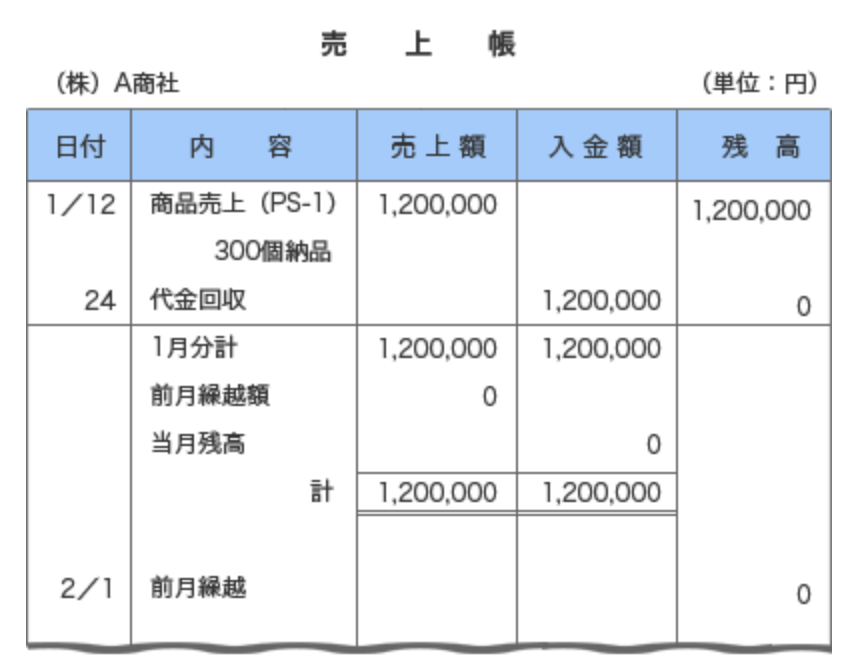

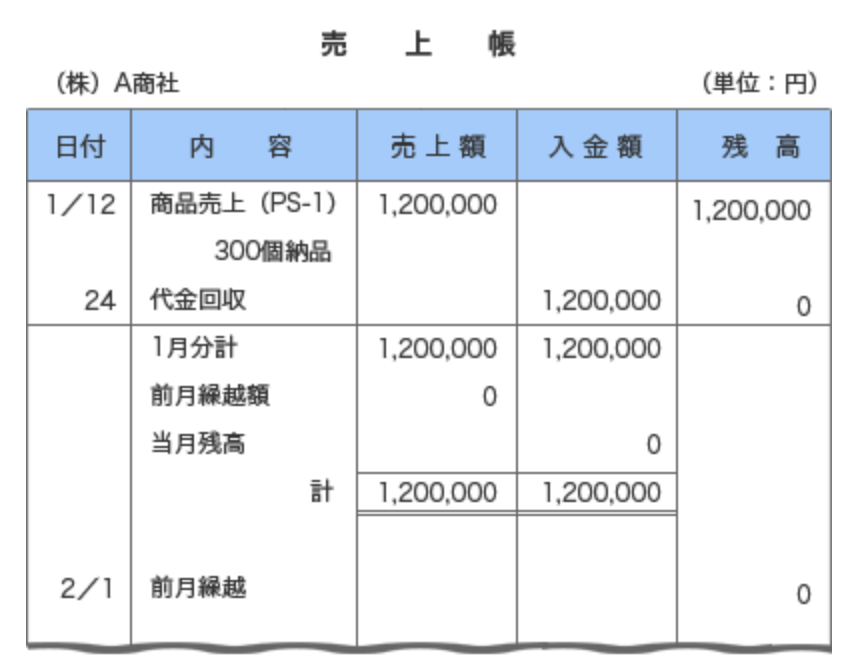

売上帳とは

売上帳とは、経営の核となる売上を記録するための補助簿です。

売上帳には、売上日や売上金額はもちろん、得意先や販売内容、販売単価、入金予定日など仕訳帳や総勘定元帳では把握できない内容も記録しておくことが可能です。

そのため、売上実績の集計や分析、売掛金の回収にも役立てることができます。

特に、小売業など取り扱う商品数や種類が多い場合には、商品ごとに利益を把握しておく必要があるため、売上帳の記帳は必須だといえるでしょう。

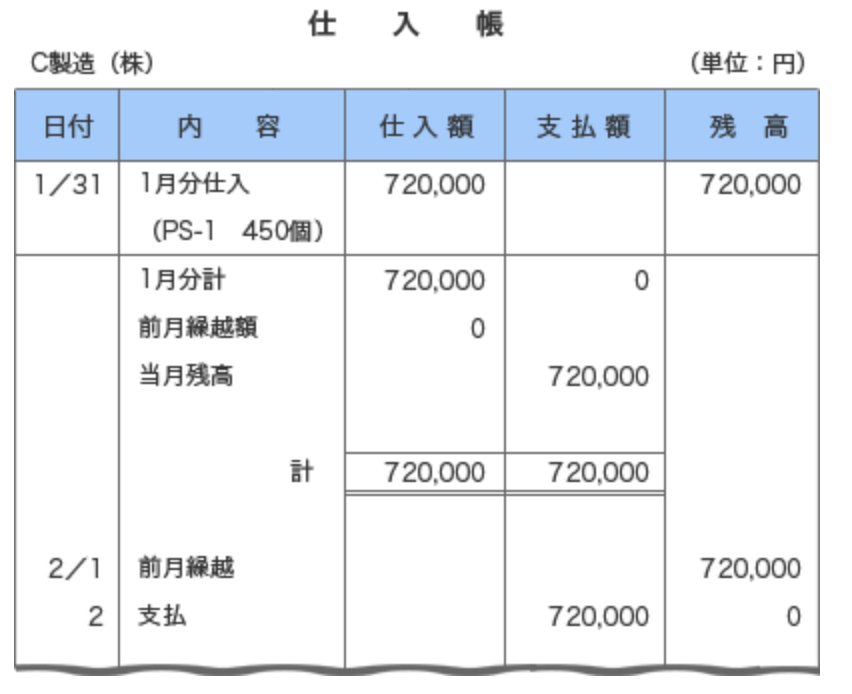

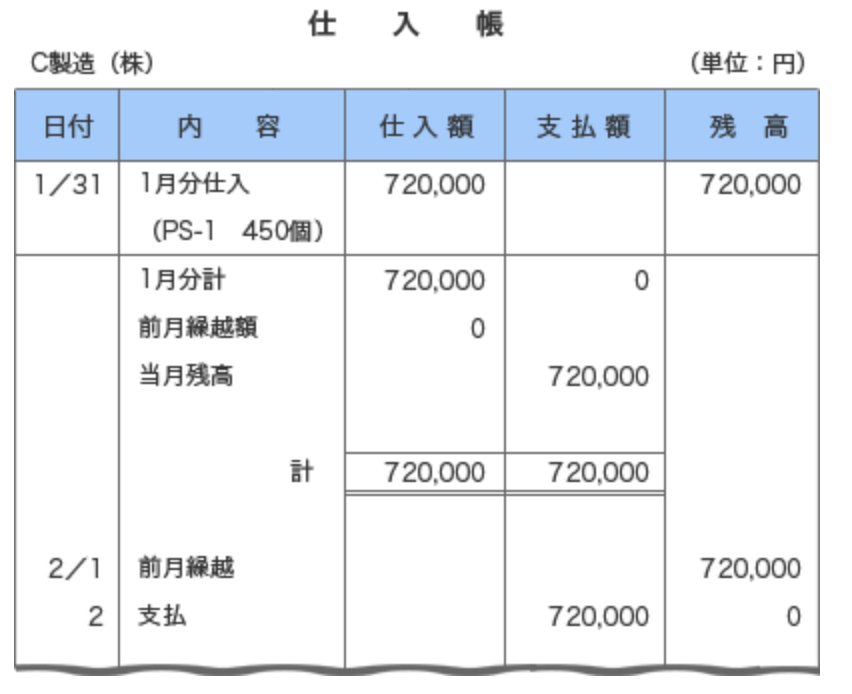

仕入帳とは

仕入帳は、仕入内容を記録するための補助簿です。

仕入日や金額だけでなく、仕入先や商品単価なども記録しておくことで、売上原価を正確に計算し、いくらで販売すれば利益が出るかなどの経営戦略を立てるうえでも役立ちます。

その他の補助簿

そのほか「経費帳」や「固定資産台帳」、「手形帳」など業種や取引内容に応じて必要な補助簿を作成します。

固定資産台帳は、決算申告や償却資産税の申告などにも利用するため、作成しておくと便利です。

最近は、手形による取引は少なくなりましたが、建設業など多額の資金を取り扱う業種で用いられていることもあります。このような業種の場合は手形帳を作成し、資金管理に役立てるとよいでしょう。

また、取引量が多いものや、個別に把握しておきたい取引がある場合は補助簿を作成し、主要簿に紐づけて管理しましょう。

正しい帳簿の付け方のポイント

日々の取引は思ったよりも多く、一定のルールを作っておかないと収拾がつかなくなります。

帳簿を付けるには、いくつかのコツがあります。記帳の手順や書類の保管方法などを整えたうえで、以下の点に注意しましょう。

正確に記帳する

帳簿は「漏れなく」「正確に」記帳することが重要です。

帳簿は金額の正確性が重要であるため、領収書などの証憑を慎重に確認し、間違いなく転記するようにします。特に、桁数が多い数値や、同じ数字が並んでいる場合などは間違いやすいので注意が必要です。

記帳の際に金額を誤ると、帳簿の内容が不正確であるばかりか、悪意がなくとも不正な経理を疑われることがあります。

そのため、複数人でチェックをおこなうなど、帳簿の正確性を担保するようにしましょう。

領収書やレシートなどを整理する

会計帳簿を付けるための領収書やレシートなどの証憑類は、きれいに整理してファイリングしましょう。

具体的には、仕訳帳の順番に証憑を並べたり、仕訳伝票ごとに裏面に証憑を貼り付けておくと、紛失もしづらく後から見やすいので便利です。

2024年1月からは、電子帳簿保存法も本格的にスタートするため、領収書などの紙の書類はタイムスタンプの付与など条件を満たしたうえでPDFで保存しておくとよいでしょう。保管場所も取らず検索しやすくなるため、業務効率の向上も期待できます。

できれば会計ソフトを利用する

一昔前は帳簿の記帳は手書きでおこなわれていましたが、現在は、会計ソフトの利用が一般的です。

手書きの場合、転記ミスなどが起こり得ますが、会計ソフトを利用すれば、自動的に総勘定元帳や試算表に転記がおこなわれるため、より正確に帳簿を作成することが可能です。

また、固定資産台帳や経費精算、給与計算のソフトなどと連動して記帳をおこなったり、銀行明細と連動したりする会計ソフトも増えつつあります。

スピードや正確性が格段に上がるため、可能な限り会計ソフトを利用するとよいでしょう。

原価管理の目的と活かし方帳簿の付け方に関するよくある失敗例

複式簿記に慣れていない場合、以下のような間違いが生じることがあります。ここでは、記帳の際の失敗例について解説します。

記帳を後回しにする

取引量が少ない場合などは、記帳を後回しにするケースもあるでしょう。しかし、このような場合は記憶が曖昧になり、記帳の内容が不正確になりがちです。

特に、現金や売上などは、その都度帳簿付けをしないと残高が合わなくなることがあります。

その結果、残高を合わせるために余計に時間がかかったり、計上漏れに繋がることがあるため、毎月や3か月ごとなど一定期間ごとに記帳する習慣を付けるとよいでしょう。

貸借を逆に記帳する

仕訳に慣れていない場合は、借方・貸方を逆に記帳することがよくあります。

最終的に試算表の残高や推移を確認することで、誤りに気付くことが多いため、帳簿を付けた後は、必ず再チェックをおこなうようにしましょう。

帳簿の付け方に関するQ&A

帳簿を付けていると、さまざまな疑問が浮かんでくることがあるでしょう。特に、仕訳の方法については、判断ができないことも多々あります。

ここでは、帳簿の付け方に関する「よくある疑問」について詳しく解説します。

仕訳がわからないときの対処法は?

仕訳がわからないときは、まず税理士に相談しましょう。

税理士と顧問契約を結んでいない場合は、管轄の税務署や商工会議所などに問い合わせるのもひとつの手です。ただし、この場合は、一般的な仕訳に関する質問に限られます。

また、インターネットで「品目名+勘定科目」と検索すると仕訳例がたくさん出てきますが、汎用的な科目名であることが一般的です。

支払手数料や業務委託費、外注費など、同じ取引でも企業によって使用する勘定科目が異なることもありますので、インターネットの情報は参考程度にし、詳細は専門家である税理士に確認しましょう。

クレジットカード利用時の仕訳は?

クレジットカードは後払いのため、利用日に合わせて借方は費用を計上し、貸方は未払金で仕訳をおこないます。

また、クレジットカードの利用明細は、従来より仕入税額控除の適用を受けるための証憑としては認められていません。

なお、仕入税額控除の適用を受けるための書類としては、適格請求書発行事業者の登録番号および必要事項が記載された領収書の保管が必要です。そのため、クレジットカードを利用したときに発行される領収書も、大切に保管しておきましょう。

詳しくは、国税庁ホームページをご覧ください。

消費税の処理はどうすればいい?

帳簿を記帳する際は、消費税の処理も正確におこなう必要があります。

課税事業者のうち、消費税を原則的な方法によって計算している事業者は、売上とあわせて請求する消費税から、仕入れや経費とあわせて請求される消費税を差し引いて納税します。

税抜経理方式を採用している場合、消費税額に対して使用する勘定科目は「仮受消費税」「仮払消費税」です。

一方、免税事業者や税込経理方式を採用している場合は、仮受消費税や仮払消費税の科目は使用せず、売上や仕入等の勘定科目を用いて税込総額を計上します。

消費税は「消費税対象外」や「非課税」の判断も必要であるため、不明点は税理士などの専門家に確認するとよいでしょう。

原価管理の目的と活かし方まとめ

この記事では、帳簿の概要や記帳のポイントについて詳しく解説しました。

帳簿は、企業の財政状態や経営成績を明らかにする書類であり、ビジネスの成功を左右する重要なツールです。

そのため、記帳の方法やポイントを押さえたうえで、経理や税務のためだけではなく、経営に役立てるための指標として帳簿を作成し、活用するとよいでしょう。