この記事を読むのに必要な時間は約 7 分です。

研究開発費は企業を存続・成長させる上で欠かせない科目ですが、研究開発の定義が難しいこともあり、取り扱いに悩む勘定科目でもあります。

特に製造業において、どれだけ研究開発費に資金を投入できるかは、会社の死活問題とも言えるでしょう。

この記事では、研究開発費の定義や重要性・会計処理の仕方について分かりやすく解説しています、

ぜひとも参考にしていただければ幸いです。

研究開発費とは

研究開発費とは、新製品や新技術の発明、改良にかかった費用のことを指します。

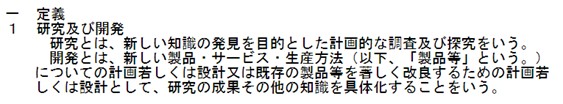

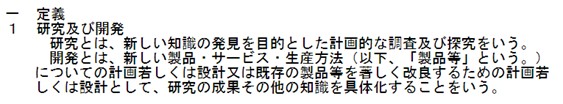

「研究」と「開発」を簡単に説明するなら、下記のような感じです。

- 研究=新しい知識の発見を目的とした調査・探求

- 開発=新製品や既存製品改良のための知識の具体化

また金融庁は研究開発費を下記のように定義しています。

引用元:金融庁:研究開発費等に係る会計基準

研究開発費に「当てはまるもの」

日本公認会計士協会が公表している資料によると、研究開発費に当てはまる経費は下記の通りです。

- 従来にはない製品、サービスに関する発想を導き出すための調査・探究

- 新しい知識の調査・探究の結果を受け、製品化、業務化等を行うための活動

- 従来の製品に比較して著しい違いを作り出す製造方法の具体化

- 従来と異なる原材料の使用方法又は部品の製造方法の具体化

- 既存の製品、部品に係る従来と異なる使用方法の具体化

- 工具、治具、金型等について、従来と異なる使用方法の具体化

- 新製品の試作品の設計・製作及び実験

- 商業生産化するために行うパイロットプラントの設計、建設等の計画

- 取得した特許を基にして販売可能な製品を製造するための技術的活動

引用元:「研究開発費及びソフトウェアの会計処理に関する実務指針」(日本公認会計士協会)

簡単に言うと、研究開発は新たな製品だけに当てはまるのではなく、既存の製品改良にも当てはまるとも記載されています。

つまり、すでに存在する製品にアイデア・工夫を加えたとしても、研究開発費で計上できます。

研究開発費に「当てはまらないもの」

研究開発費に含まれない経費は下記の通りです。

- 製品を量産化するための試作

- 新しい知識の調査・探究の結果を受け、製品化、業務化等を行うための活動

- 仕損品の手直し、再加工など

- 製品の品質改良、製造工程における改善活動

- 既存製品の不具合などの修正に係る設計変更及び仕様変更

- 客先の要望等による設計変更や仕様変更

- 通常の製造工程の維持活動

- 機械設備の移転や製造ラインの変更

- 特許権や実用新案権の出願などの費用

- 外国などからの技術導入により製品を製造することに関する活動

引用元:「研究開発費及びソフトウェアの会計処理に関する実務指針」(日本公認会計士協会)

簡潔に説明すると、下記3つに該当する場合は研究開発費に当てはまりません。

- 技術を他社から導入して製品を製造

- 既存製品の修理・仕様変更

- 製造過程の工程見直し・改善

ソフトウェア制作で研究開発費となる範囲

販売目的のソフトウェア開発については、「研究開発費に該当する部分」・「製品の製造に該当する部分」と分けて考えられています。

判断基準は下記2つの要件を参考にしましょう。

ソフトウェア開発における研究開発終了の基準

①製品マスターVer.0が完成すること

②製品マスターについて販売の意思が明らかになった時

参考元:「研究開発費及びソフトウェアの会計処理に関する実務指針」(日本公認会計士協会)

つまり製品マスターが完成するまでは研究開発費として計上できます。

なお工業製品においては、設計が完了するまでを研究開発費で計上できます。

帳簿の付け方、こんなときどうしたら良いの?10万円のパソコンを購入した場合研究開発費の企業における重要性

ここからは、研究開発費の会計処理について解説していきます。

ポイントは下記の4つです。

①研究開発費は発生した時点で処理する

②繰延資産として処理することもできる

③「一般管理費」もしくは「当期製造費用」で処理する

④研究開発費の仕訳例

1つずつ見ていきましょう。

①研究開発費は発生した時点で処理する

研究開発費の会計処理のタイミングは、「費用が発生した時点」です。

それ以外では計上できないので留意しておきましょう。

②繰延資産として処理することもできる

研究開発費は「繰延資産」として処理もできます。

繰延資産で処理する場合、費用発生時から5年以内に均等償却しなければなりません。

「開発費償却」として営業外費用で処理します。

ただし任意で一括償却することも可能です。

③「一般管理費」もしくは「当期製造費用」で処理する

研究開発費は「一般管理費」もしくは「当期製造費用」として処理をします。

基本的には「一般管理費」で処理するケースが多いです。

なぜなら、研究・開発に含まれる仕事は原価性がないからです。

また一般管理費で処理する際には、財務諸表に総額を記載することが義務付けられています。

なお、以下2つの条件を満たす場合などは当期製造費用で処理できます。

- 製造現場で「研究・開発」の範囲に含まれる活動をおこなっている

- 研究開発費に該当する費用を他の原価と合算して処理している

④研究開発費の仕訳例

研究開発費の仕訳はシンプルで、下記のようになります。

例)新たな研究目的で機械を購入し、30万円を指定された口座へ振り込んだ

| 借方 |

貸方 |

| 研究開発費 300,000円 |

普通預金 300,000円 |

「研究開発費」の税務上の扱いについて

会計上ですと研究開発費は発生時に費用として処理しますが、税務上は内容により、損金算入、製造原価、減価償却資産、棚卸資産に分類されます。

税務上において、基礎研究・応用研究は「損金に算入」できます。会計と税務で違いはありません。

一方で工業化研究は「製造原価に算入」します。仕掛品または製品に振り替わり、最終的に売上原価に計上される事になります。

また、特定の研究開発のためだけにしか使用できない機械装置や特許権を取得した場合の原価は「減価償却資産」に該当します。

他には、試作品を作成した場合の費用は「資産計上」しなければなりませんが、製品の量産化を目的とする試作に要した費用は研究開発費ではないため「製造原価に算入」されます。

損金は“研究開発減税額”の計算に関わってくるため、これらの違いを認識しておきましょう。

| 内容 |

会計処理 |

税務処理 |

| 基礎研究 |

一括費用処理 |

損金算入 |

| 応用研究 |

一括費用処理 |

損金算入 |

| 工業化研究に該当することが明らかでないもの |

一括費用処理 |

損金算入 |

| 工業化研究に該当することが明らかなもの |

一括費用処理 |

製造原価→棚卸資産→売上原価 |

| 特定研究開発目的のために取得した固定資産 |

一括費用処理 |

資産計上→減価償却 |

| 新製品の試作品 |

一括費用処理 |

重要性があれば資産計上 |

①基礎研究とは、自然現象に関する実験等によって法則を決定するための研究をいう。

②応用研究とは、基礎研究の結果を具体的な物質、方法等に実際に応用して工業化の資料を作成するための研究をいう。

③工業化研究とは、基礎研究および応用研究を基礎として工業化または量産化をするための研究をいう。

※(旧昭和28.12.16直法1-136通達参照)

研究開発に用いる機械装置の会計・税務処理の例

①機械装置を購入後、機械として通常の用途で使用し研究を行う場合

取得時 開発研究⽤減価償却資産(法人税基本通達2-10-2)

決算時 減価償却にて費用計上

廃棄時 除却損

売却時 売却益、売却損

②機械装置を購入後、研究材料(機械を分解又は製品の一部を解析)として使用し研究を行う場合

取得時 研究開発費にて全額損金

工業化研究の場合は、製造原価に含める。

決算時 全く使っていない場合は、貯蔵品(在庫計上)

廃棄時 処理なし

売却時 雑収入

購入目的があくまで研究のためで、その資産の持つ機能を使うためではない機械装置購入ならば、研究素材としての購入であることを考えると減価償却費としての考え方は該当しません。

また、製造の機械装置を分解、改造などをするのであれば、購入目的はあくまで研究のためで、その資産の持つ機能を使うためではないため損金に算入可能です。分解などによって発生したそれぞれの部品は、研究のための素材に相当することから、試験研究費処理を行います。

なぜ帳簿書類の整理と保存が重要なのか研究開発費で分からないことがあれば税理士に相談してみよう

この記事では、研究開発費の定義や重要性・会計処理の仕方について分かりやすく解説しました。

研究開発費は企業の成長や存続、競争力に打ち勝つ上で重要な科目です。

しかし研究開発費は取扱いや内容が難しいこともあり、頭を悩ませる経理担当者は少なくありません。

研究開発費には助成金や節税効果もあり、気になる方は税理士に一度相談してみると良いでしょう。

最後までお読みいただき、ありがとうございました。