この記事を読むのに必要な時間は約 11 分です。

「会社を設立したとき」や「事業を法人化したとき」には、登記や税務署への書類提出、就業規則の作成など、すべきことが数多くあります。

役員報酬の決定も、そのうちの一つです。

役員報酬は、税務上の制約も多く、さまざまなルールのもとに決定されるため、役員報酬を決める際にさまざまな疑問を抱く方も少なくないでしょう。

この記事では、「役員報酬の適正額」や「決め方の手順」などについてわかりやすく解説します。役員報酬を決めるときや、変更が必要な場合の参考になりますので、ぜひ、最後までご覧ください。

そもそも役員報酬とは?

「役員報酬」は、法律上、ルールが厳密に定められています。ここでは、役員の定義や給与との違いについてわかりやすく解説します。

役員とは?

役員とは、会社経営の責任をもつ立場の人で、いわゆる経営者、または上位管理職を指します。

会社法において、役員とは、「取締役」「会計参与」「監査役」を指します。また法人税法上の役員は、上記にくわえ「執行役」「理事」「監事および清算人」も含まれ、その範囲が広くなります。

給与との違い

給与とは、会社に雇用される従業員が「労働の対価として」得る報酬のことです。

従業員が会社と雇用契約を結ぶのに対して、役員は会社と委任契約を結びます。この場合の委任契約とは、会社からの指示を受けず、経営に関する裁量を持たせる契約のことです。

また、一般的に「管理職」と呼ばれる人々は、役員であるかどうかではなく、通常の雇用契約を結んで給与を受け取る立場にいます。

役員貸付金はデメリットだらけ!減らし方と注意点についてわかりやすく解説!役員報酬を損金算入するには?

法人税法上は、役員報酬のルールが細かく定められています。

ここでは、役員報酬を損金算入する際に注意すべき点について、詳しく解説します。

損金算入とは

会社でなにか支出をした場合、会社の会計上は、通常「経費」として処理しますが、一部の支出については、法人税を計算するうえで、経費として認められないことがあります。

会計における経費と、法人税でいう経費は少し意味合いが異なるのです。

このように、法人税において経費として計上できるものを「損金算入」と呼び、逆に経費として認められないものを「損金不算入」といいます。

損金算入できる役員報酬は「3つ」

税務上、役員報酬のうち損金算入できるのは、以下の3つに限られます。

1.定期同額給与

定期同額給与は、一ヶ月以下の一定のサイクルで支払われる、同一の事業年度間で金額が変動しない給与です。

簡潔にいえば、従業員の給与と同等の性質を有するものですが、昇給や見直しといった概念はなく、基本的に1年間は同じ金額でなければなりません。

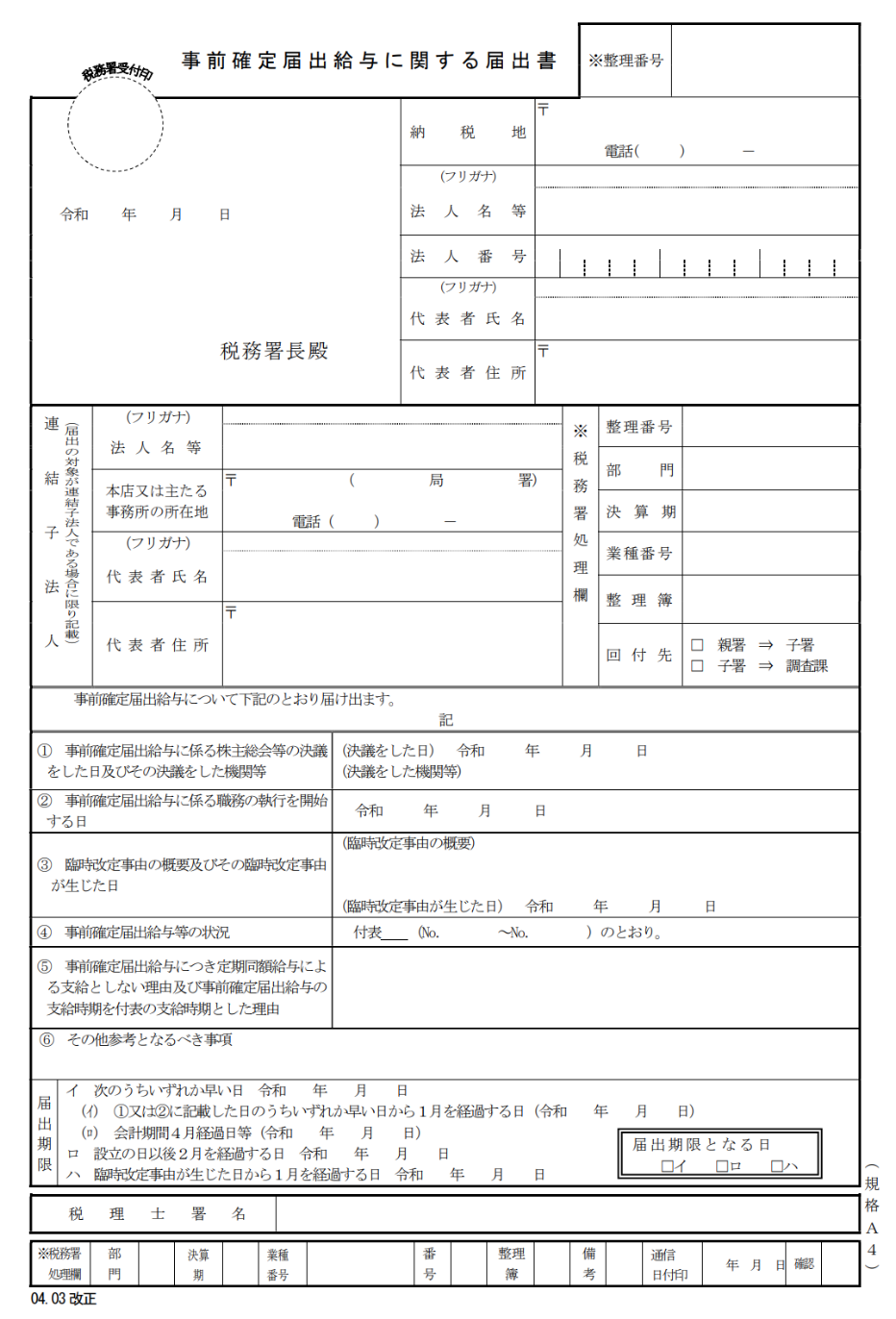

2.事前確定届出給与

事前確定届出給与は、いわゆる「賞与」に該当するものですが、役員に支給して損金算入するためには、事前に税務署に届け出をおこなうことが必要です。

事業者の納税地を管轄する税務署に対して、支給時期および支給金額を「事前に」所定のフォーマットに記入して提出する必要があります。

以下は、事前確定届出給与のフォーマットです。

3.業績連動給与

業績連動給与は、会社の業績に連動させた役員に対する報酬のことです。

「会社の利益」や「上場企業の株価」など、誰が見ても分かる指標に給与を連動させたもので、定期同額給与や事前確定届出給与と異なり、金額は定まっていません。

また、業績連動給与を損金算入するためには、業績指標や計算根拠の開示も必須要件となっているために、この制度の適用は上場企業に限られます。

業績が上がれば報酬額も上がることから、役員へのインセンティブとして採用している会社もあります。

損金算入するための注意点

事前確定届出給与は細かいルールがあるため、注意が必要です。

以下に該当する場合、原則として損金算入できません。

- 届け出た金額より多く支給した場合、または少なく支給した場合

- その支給額全額が届け出の支給日と異なる場合

なお、複数の役員がいる場合、「届け出と内容の異なる役員に対する支給額のみ」が損金不算入となります。

事前確定届出給与は、役員一人ひとりに対して支給時期、支給金額を細かく記載するため、その内容どおりに支払っている場合のみ損金算入されるという点に注意が必要です。

役員報酬を決める際の流れ

役員報酬の決定の流れは法律による制約があり、以下の方法により決められます。

定款や株主総会の決議

役員報酬は、会社法により、定款または株主総会の決議を経て決定される旨が定められています。

定款による場合は、役員報酬の金額が変動するたびに定款を変更する必要があります。それには株主総会の特別決議が必要なため、一般的には株主総会の決議によって役員報酬を決定します。

決定後に必要な手続き

定期同額給与については、税務署への届出は必要ありません。ただし、社会保険に加入する場合は、健康保険組合や年金事務所への届出が必要です。

勘定科目は「役員報酬」

役員報酬を支給したとき、会計処理で使う勘定科目は「役員報酬」、もしくは、それに準ずる勘定科目です。

ここでのポイントは、従業員に支給する「給与手当」や「給料」といった勘定科目とは分けて管理することです。

同様に、事前確定届出給与や業績連動給与も、従業員の「賞与」とは区分して「役員賞与」という勘定科目で処理します。

なお、従業員への給与手当や賞与との区別が必要な理由は、次のとおりです。

- 役員報酬が税務上注意すべき勘定科目であること

- 管理会計上も、性質の異なる役員報酬と従業員給与は分けて考えること

- 決算時に作成する勘定科目内訳明細書および法人事業概況説明書にて、役員に対する人件費を別記する必要があること

役員報酬を決める際の注意点

役員報酬を決定する際は、金額や支給時期だけではなく次の点にも注意が必要です。

期首から3ヶ月以内に決める

起業初年度の場合、役員報酬は会社設立日から「3か月以内」に決定しなければなりません。

また、2年目以降に役員報酬の金額を変更する場合は、期首から3か月以内に変更する必要があります。

基本的に1年間は変更できない

通常、役員報酬の金額を変更すると損金算入できない金額が発生するため、実質1年間は役員報酬が固定となります。

そのため、基本的に期の途中で変更することはできないと認識することが大切です。

医師必見!医療法人を設立して診療開始するまでの流れとは?役員報酬の適正額は?

ここからは、役員報酬の適正額の考え方について解説します。

役員報酬の金額については、法律でルールが定められているわけではないため、株主の承認が得られれば、設定金額に制限はありません。

しかし、事業者としては利益を出すことが前提にあるので、役員報酬はその範囲内で適正に決定することが必要です。

「資本金」から考える適正額

役員報酬の適正な金額として、会社の資本金を基準とする考え方があります。

簡単に説明すると、資本金の金額は会社の規模を表すため、資本金が大きくなればなるほど役員報酬の金額も増えることが多いといえるでしょう。

以下は、資本金別の役員報酬の金額をまとめたものです。

| 資本金 |

役員報酬 |

役員賞与 |

| 2000万円未満 |

592万円 |

22万円 |

| 2,000万円以上 |

853万円 |

69万円 |

| 5,000万円以上 |

775万円 |

51万円 |

| 1億円以上 |

905万円 |

138万円 |

| 10億円以上 |

1,382万円 |

222万円 |

「従業員数」から考える適正額

従業員数を基準にし、役員報酬を決める場合もあります。

以下の表は、企業の従業員数に応じた役員報酬の金額のデータです。

| 規模/役名 |

会長 |

副会長 |

社長 |

副社長 |

専務 |

| 五百~千人 |

5,130 |

4,797 |

3,963 |

2,856 |

2,461 |

| 千~三千人 |

5,585 |

4,548 |

4,554 |

3,460 |

3,066 |

| 三千人以上 |

10,160 |

6,472 |

7,372 |

5,449 |

4,501 |

| 規模/役名 |

常務 |

専任 |

部長等 |

監査等 |

監査役 |

専任 |

| 五百~千人 |

2,126 |

1,819 |

1,597 |

1,389 |

1,417 |

1,581 |

| 千~三千人 |

2,382 |

1,939 |

1,746 |

1,863 |

1,655 |

1,877 |

| 三千人以上 |

3,396 |

2,446 |

2,163 |

3,409 |

2,426 |

3,099 |

単位:万円

その他の判断基準

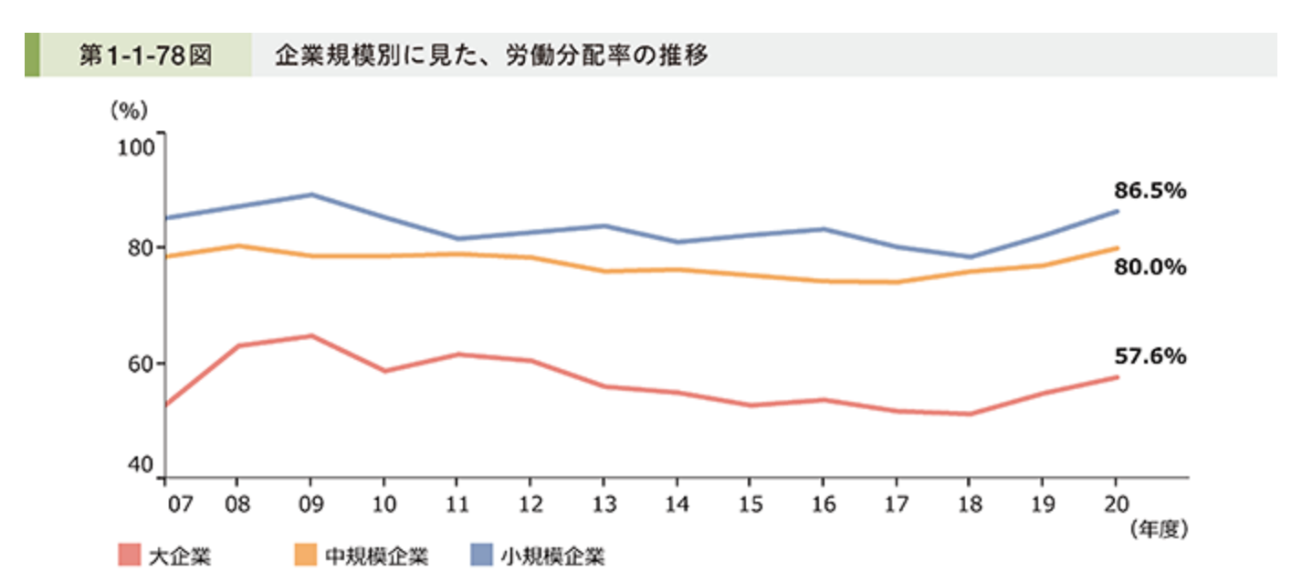

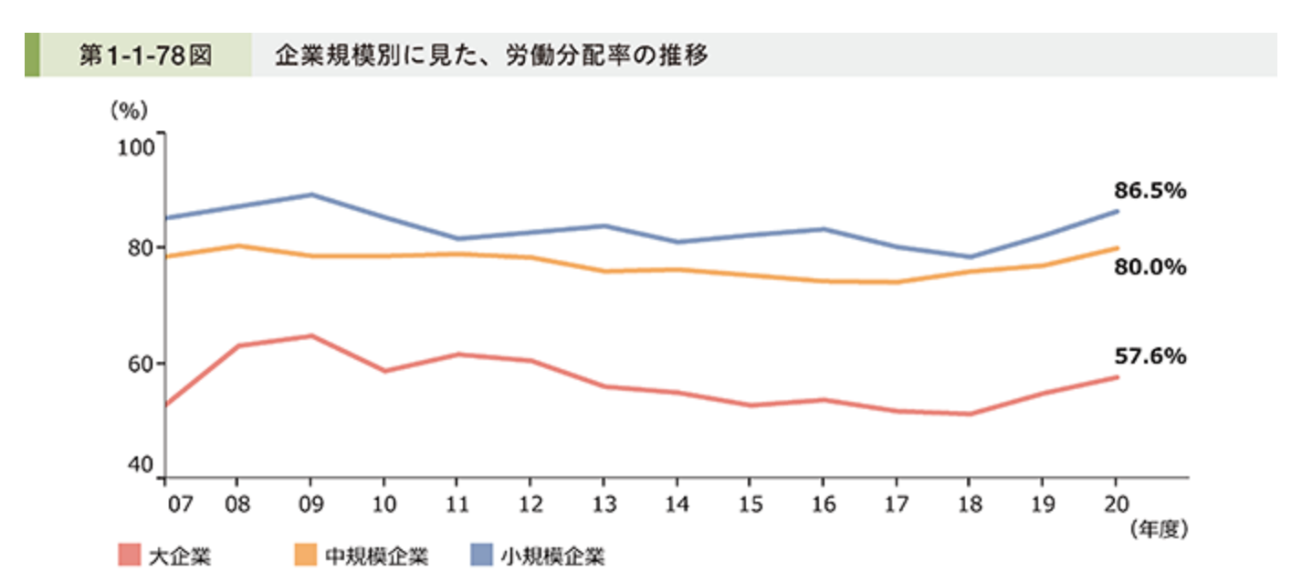

その他の判断基準のひとつに、「付加価値配分比率」という指標を用いて役員報酬を決定する場合があります。

これは会社の付加価値、端的にいえば、粗利に占める人件費の割合で、会社がどの程度利益を人件費に回しているかを図る指標です。

あらかじめ役員と従業員の人件費の配分の基準を決め、そのうえで付加価値の金額について按分すれば、役員と従業員で公平に人件費の算定をおこなうことができます。

税負担のバランスを考える

役員報酬は、定められたとおりに支給すれば損金算入できるため、会社の法人税を減らすことが可能です。

法人税等の実効税率は、名古屋市では、以下の条件に該当する事業所の場合、約24.81%※となります。

なお、この実効税率の算出方法は以下のとおりです。

※名古屋市の場合の課税所得800万円以下の実効税率の算定方法

実効税率 = (a+b+c+d+e+f) / (1+e+f) ≒ 24.8061%

| 法人税(15%) |

15% |

a |

| 地方法人税(法人税の10.3%) |

1.55% |

b |

| 法人都道府県民税(法人税の1%※標準税率の場合) |

0.15% |

c |

| 法人市民税(法人税の6%) |

0.90% |

d |

法人事業税(所得800万円以上の場合7.0%

※標準税率の所得課税法人かつ普通法人の場合) |

7.0% |

e |

| 特別法人事業税(法人事業税の37%) |

2.59% |

f |

役員報酬を支払った場合、支払額に上記の実効税率(約24.81%)をかけた金額分の節税効果があります。

一方、役員報酬は給与と同じく個人の所得として扱われるため、金額が増えるほど役員個人の所得税は増加します。

所得税は累進課税制度のため、最低5%、最高で45%の税率です。

法人税率と比較すると最高税率が高いため、あまりに役員報酬を高く設定すると、納税による流出額が多くなってしまいます。

ここでは、役員報酬の金額により税負担のバランスがどのようになるかについて、簡易的にシミュレーションをおこないます。

前提として、年間の報酬額が約1,100〜1,350万円以下であれば所得税率が「23%」、それ以上であれば「33%」として計算しています。

たとえば、役員報酬を年間1,200万円とした場合と、1,800万円と設定した場合のトータルでの税金支払額は以下のとおりです。

【役員報酬が年間1,200万円の場合】

法人税・・・▲2,977,200円

所得税・・・1,151,100円

合計・・・▲1,826,100円

※計算の根拠

基礎控除:480,000円

給与所得控除:1,950,000円

社会保険料控除:1,200万×15% = 1,800,000円

課税所得:7,770,000円

税率:23%

控除:636,000円

所得税額:1,151,100円

【役員報酬が年間1,800万円の場合】

法人税・・・▲4,465,800円

所得税・・・2,711,100円

合計・・・▲1,754,700円

※計算の根拠

基礎控除:480,000円

給与所得控除:1,950,000円

社会保険料控除:1,800万×15% = 2,700,000円

課税所得:12,870,000円

税率:33%

控除:1,536,000円

所得税額:2,711,100円

このように、役員報酬の金額を引き上げた場合、同時に所得税率もあがるため、法人税と所得税をトータルで考えると税負担が大きくなることがわかります。

社会保険料を考慮する

役員報酬の支払いを受けている人は、社会保険の加入者となります。

つまり、役員報酬は健康保険料や厚生年金保険料の控除対象となり、同時に会社も折半して負担します。

総合的にみると、役員報酬額に対して個人が約15%、会社も約15%の社会保険料を負担することになるため、決して小さい金額ではありません。

役員報酬が年額1,000万円の場合、社会保険料は個人と会社で計300万円を負担することになるため、社会保険料の負担も考慮して役員報酬を決定するとよいでしょう。

正確な経営計画を策定する

役員報酬は前述のとおり、年度途中で金額を変更した場合、その変更分は損金算入できません。

年度途中で売上が思うように伸びなかったり、逆に利益が多く出て納税額圧縮のために費用を多く計上したいと思っても、簡単には役員報酬の増減ができないのです。

そのため、役員報酬の決定には少なくとも単年度の経営計画をできるだけ正確に策定して、金額を決定することが重要です。

役員報酬のQ&A

ここでは、役員報酬に関するQ&Aをまとめました。

役員報酬は売上の何%にしたら良い?

指標のひとつとして、売上高に対する割合で役員報酬を決めたいという方もいるでしょう。

しかし、業種によっては販管費に占める人件費の割合が高い会社(労働集約型の会社)や、逆に、人件費以外の割合が高い会社(資本集約型)の会社もあり、一概に売上高に対する割合で決められるものではありません。

そのため、売上高に対する割合で役員報酬を決定するのは難しいといえるでしょう。

役員報酬と給与は両方もらえる?

基本的に、役員報酬と給与の両方を同時にもらうことはできません。

例外的に、「使用人兼務役員」という形で、役員報酬と給与を両方もらうことは可能ですが、そのためには厳しい基準があります。

使用人兼務役員と判定されるためには、部長職や課長職など雇用される者としての職責を果たしているという実態が必要です。また、報酬の水準も、近い職務の人と同等の水準でなければ給与として認められません。

役員の報酬を公開するのは義務?

年間合計で1億円以上の報酬を得た役員については、「氏名」および「その金額」を個別に開示することが義務付けられています。

開示義務があるのは、有価証券報告書を提出する企業に限られますので、すべての企業に開示義務があるわけではありません。

役員貸付金はデメリットだらけ!減らし方と注意点についてわかりやすく解説!まとめ

この記事では、役員報酬を損金算入するために必要なことや役員報酬を決める際の流れ、適正額について詳しく解説しました。

役員報酬は、決定のプロセスから支給に至るまでに、多くのルールが存在します。

会社や株主、従業員など多くの利害関係者が絡み、会社の業績にも影響を与える役員報酬は、慎重を期して決定する必要があります。

また、あまりに高額すぎる役員報酬は、税務面で指摘をうけやすいため、適正な水準を見極めることが重要です。

そのため、役員報酬を決める際には、税負担のバランスや経営計画等を考慮し、慎重に決定する必要があるでしょう。

なお、役員報酬について専門家への相談をご希望の方は、お気軽にSMC税理士法人までお問い合わせください。