この記事を読むのに必要な時間は約 11 分です。

「役員貸付金」と「役員借入金」は中小企業の決算書で多くみられる勘定科目ですが、その重要性や適切な取り扱いに関する理解は十分ではありません。

これらを解消せずに放置していると、財務状況の悪化や相続時の問題を招き、最悪の場合は会社が倒産することもあります。

この記事では、役員貸付金と役員借入金の適切な扱い方や解消方法について詳しく解説します。正しく理解すれば会社の財政状態を健全に保つことができますので、ぜひ最後までお読みください。

【医療法人必見】賃上げ促進税制で給与アップを実現!手続きと節税効果を徹底解説役員貸付金とは

役員貸付金は、「役員貸付金」として貸借対照表の資産の部に計上されます。役員貸付金が増えると資金繰りが悪くなり、財政状況を悪化させる可能性があります。

役員貸付金は「会社」が「役員」に貸しているお金

役員貸付金は、会社から役員に対して貸し付けているお金を指します。

同族経営などの場合、役員が会社の資金を利用しやすい状況にあるため、この勘定科目は中小企業の決算書でよく見られます。

役員貸付金が発生するケースについては、次で詳しく解説します。

役員貸付金が発生する具体的なケース

ここでは、役員貸付金がどのように発生するのかについて解説します。

社長が会社のお金を私的に利用した

役員貸付金は、会社名義のキャッシュカードやクレジットカード等を、社長がプライベートで使用したときなどに発生します。

これは、会社のお金が私的に使われている状態です。

利益を増やすために役員報酬を役員貸付金として処理した

会社の決算書を黒字にしたいなどの理由から、役員報酬を役員貸付金として処理するケースです。役員報酬は会社の経費であるため、計上しなければその分利益が生まれます。

銀行から融資を受ける際に、利益が出ていた方が印象が良いという理由でこの処理をおこなうケースもありますが、税務調査で指摘される可能性があるため注意が必要です。

そのほかのケース

会社の事業のためにお金を使ったが、領収書を紛失したケースでは、経費に計上できないことから役員貸付金が発生します。

そのほかにも、事故や病気などで多額の手術費がかかるなどの突発的な事情により、役員個人にお金を貸し付けるケースなどもあります。

なお、役員貸付金については「役員貸付金はデメリットだらけ!減らし方と注意点についてわかりやすく解説!」でも詳しく解説していますので、あわせてご覧ください。

経営計画の修正と縮小計画役員貸付金の正しい活用方法

役員貸付金は資産であるものの、長期間返済されないことも多いというのが現実です。そのため、正しく活用しなければ資金不足になる可能性があります。ここでは、役員貸付金の活用方法について解説します。

そもそも役員貸付金は活用しない方がよい

役員貸付金にはデメリットが多いため、発生させないことが理想です。

役員貸付金は「貸付金」という資産ではあるものの、実際には返済される見込みが少ないため、決算書に役員貸付金が多く計上されている場合は経営にマイナスとなる場合があります。

たとえば、金融機関が融資の可否を判断する際、役員貸付金の金額が大きければ「融資をしても役員が個人的に使うのではないか」と判断する可能性があります。

また、決算書では資産の部にあるため、財政状態の悪化に気付きにくいという点にも注意が必要です。貸し付けのために現金は減っているため、返済されなければ会社の資金不足に繋がるという意識を持つことが大切でしょう。

そのため、役員貸付金には大きなメリットはなく、そもそも活用しない方がよいのです。

やむを得ない場合は「金銭消費貸借契約」を結ぶ

やむを得ない事情等により役員への貸付をおこなう場合は、金銭消費貸借契約を結ぶことをおすすめします。

その場合、税法で定められた利率を設定することが大切です。なお、令和4〜5年中に貸し付けた場合の適正な利率は0.9%です。

役員だからといって無利息や低利息で貸し付けをおこなうと、適正な利息との差額が役員報酬とみなされ課税されます。

会社から借入をした場合の利息は、法律上支払いをしなければならないものです。しかし、自身が経営している会社から借り入れている場合は、会社に対して利息を支払わないケースもあるでしょう。

たとえ役員から利息が支払われない場合であっても、会社は受取利息を計上しなければなりません。会社としては、実際には利息を受け取っていないにもかかわらず、利息に対して法人税を支払わなければならないため、さらなる資金の流出に繋がります。

役員貸付金の主な解消方法

役員貸付金にはメリットがないため、すでに発生している場合は早めに解消しておく必要があります。ここでは、具体的な解消方法についてわかりやすく解説します。

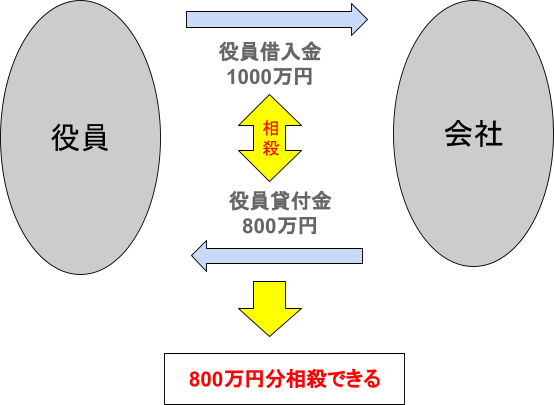

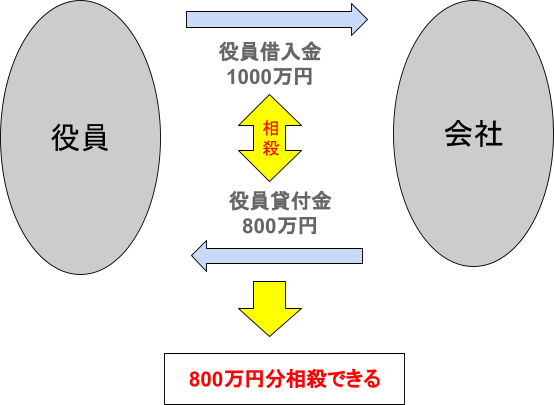

役員貸付金と役員借入金を相殺する

役員が会社に対してお金を貸している場合は、役員借入金が計上されています。

役員借入金と役員貸付金は相殺することが可能であるため、同一の役員に対して貸付と借入がある場合は、相殺することで解消することができます。

仮に、役員借入金1000万円と役員貸付金800万円が計上されている場合、役員が貸し付けた1000万円と会社から借り入れた800万円を相殺し、役員貸付金が消滅します。

その結果、役員借入金が200万円残ることになります。

貸倒で処理をする

会社が役員への貸付金を放棄した場合は、役員貸付金が消滅します。

ただし、放棄した貸付金は「役員賞与」として扱われるため、役員個人の所得税や住民税の負担が大きくなります。役員賞与となるのは、役員が「借りているお金の返済を免除された」という経済的利益を受けたと判断されるためです。

また、役員賞与として扱われる場合は、税務上は会社の経費と認められないため、法人税の負担も大きくなります。

役員報酬からの返済

毎月の役員報酬の一部を、役員貸付金の返済に充てることで、役員貸付金を減らしていく方法があります。

このとき、役員報酬を増やさずに天引きする場合は、役員の手取り金額が減少します。

一方、役員報酬の増額をおこない、役員貸付金の返済に充てる場合は、法人税は減るものの役員個人の税金や社会保険料が増える可能性があります。

個人の資産を会社に売却する

役員がプライベートで所有する個人資産を会社に売却し、その売却金を貸付金の返済に充てる方法です。この場合の個人資産とは、たとえば自動車や不動産などが考えられるでしょう。

注意点としては、売却時に利益が出た場合は、役員個人に税負担が発生します。また、不動産の場合は司法書士への報酬料や登記費用も必要です。

そのほかの解消方法

これまで述べた方法以外にも、役員貸付金の解消策はいくつか存在します。

たとえば、支給する予定の退職金と相殺することで、役員貸付金を減らすことが可能です。この方法は、退職が間近である役員に対しては有効ですが、まだ先の場合は役員貸付金をすぐに解消することはできません。

ほかにも、経営者個人の生命保険や、会社が経営者を被保険者に設定した生命保険などを担保に金融機関から借入れし、会社に返済する方法があります。

しかし、この方法は役員にとってはお金を返す先が会社から金融機関に変わっただけで、負債を背負うことに変わりはありません。

役員貸付金はデメリットだらけ!減らし方と注意点についてわかりやすく解説!役員借入金とは

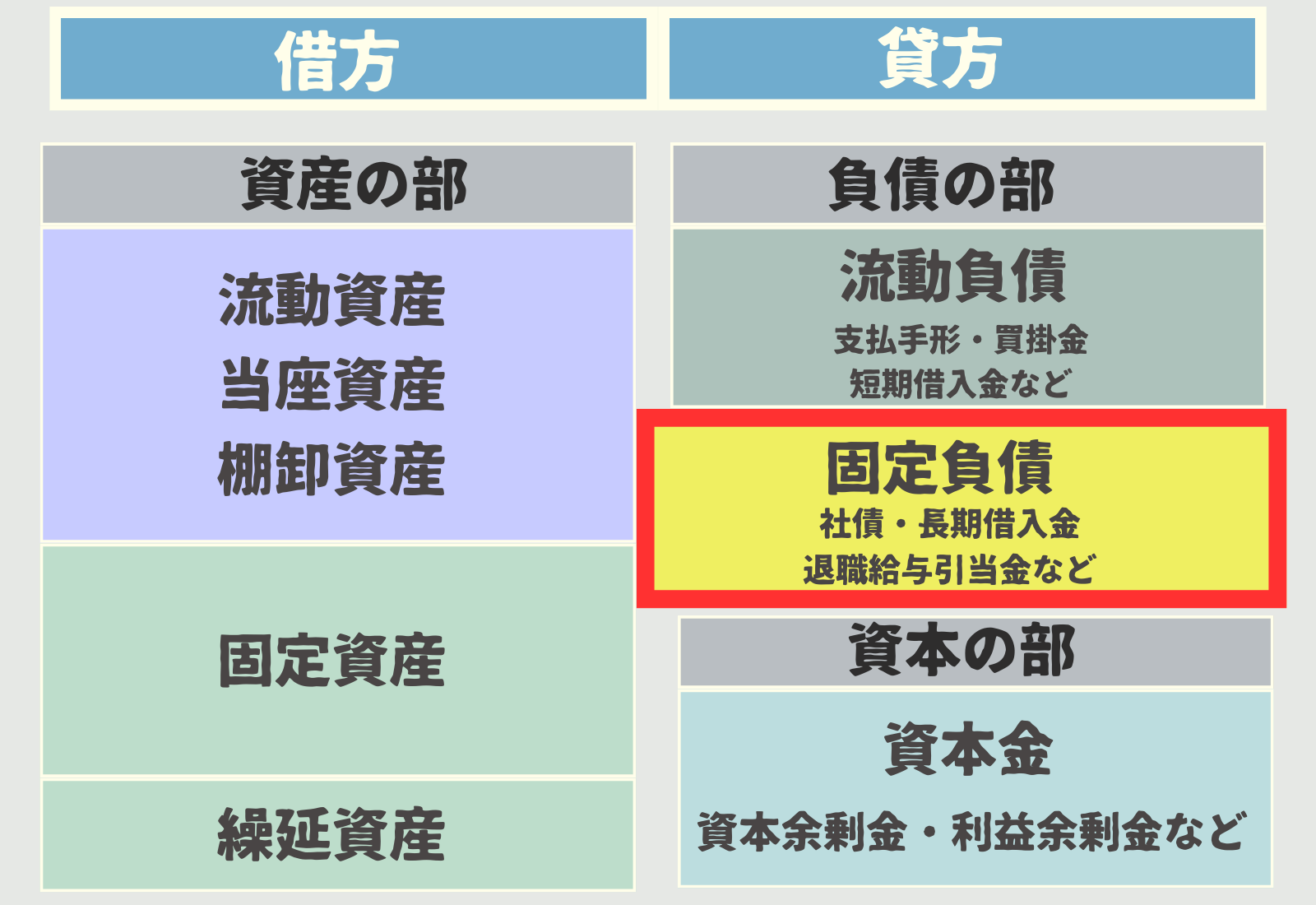

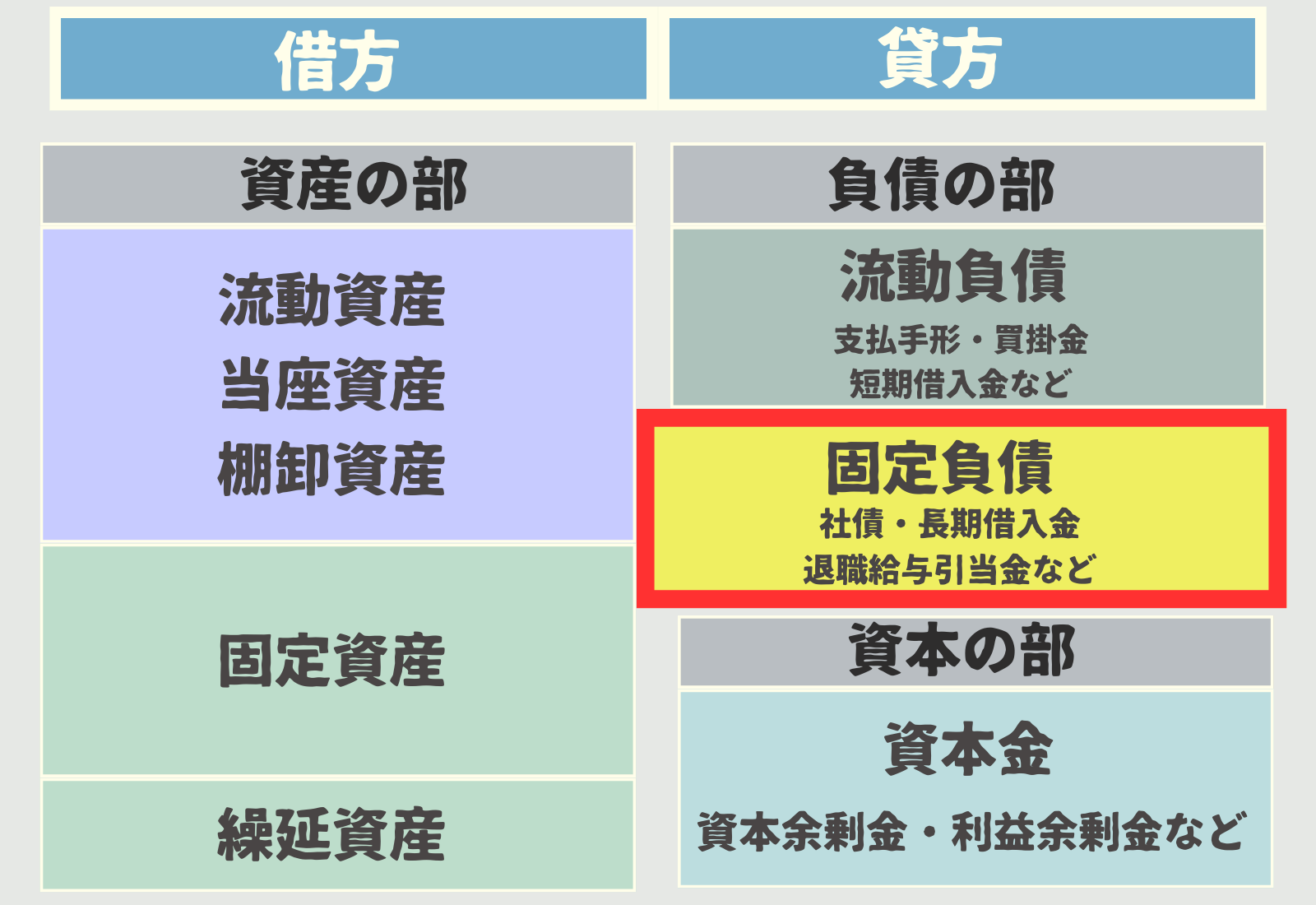

役員借入金は、会社が役員から資金を借り入れた際に発生するものであり、貸借対照表上「役員借入金」の勘定科目で負債の部に計上されます。

急に資金が必要になった場合などに、金融機関の融資と比較して気軽に資金調達できる点がメリットですが、決算書上は負債であるため、増え続ければ役員貸付金と同様に財政状況を悪化させるリスクがあります。

役員借入金は「会社」が「役員」から借りているお金

前述のとおり、役員借入金は役員が会社に対して貸し付けているお金です。実際には、役員にとっては貸し付けているというより、会社に必要資金を入れたという感覚が強いことが多いでしょう。

多くの場合、役員は「会社の資金に余裕ができたら返してもらう」「そもそも返してもらう気はあまりない」と考えているため、返済されないまま長期間経過することが多いようです。

そのため、資本金のような性質を持っているともいえます。

役員借入金が発生する具体的なケース

ここでは、役員からお金を借りて会社に資金がもたらされるケースについて、具体的に解説します。

経営者が会社の資金や費用を立て替えた

会社が設備投資をしたり、新たな備品を購入したりする必要が出た場合に、経営者が自分のお金で立て替え払いするケースがよくありますが、このような場合は、役員借入金を計上する必要があります。

特に、消耗品や備品などは、経営者が生活用品を買う感覚で立て替えるケースも多いでしょう。

しかし、会社の経費を経営者個人のクレジットカードなどで決済することが日常化していると、私生活での支払いと混同することになるため、使途不明金を発生させるリスクがあります。

法人の開業資金を負担した

役員からお金を借りて、会社を設立するための開業資金を支払った場合、その資金は役員借入金として処理されます。

そのほかのケース

そのほかには、開業後に業績が悪化し資金が不足した場合に、役員から資金提供を受けるケースがあります。

特に、役員に家族が多い会社は、役員から資金の提供を受けやすい一方で負債が膨らむリスクがありますので注意が必要です。

弁護士が教える、中小企業の契約管理について役員借入金の正しい活用方法

役員借入金は、正しく活用しなければ財政状況を悪化させる可能性があります。

固定負債の部に計上し流動比率を良くみせよう

役員借入金を固定負債に計上し、流動比率を良くすることで、銀行からのイメージを改善できる可能性があります。

一般的に、流動比率が低いと短期的なお金の流れが不安定と判断され、銀行からの融資が難しくなります。

流動負債は、短期間で返済する予定のある負債を計上するのが一般的であるため、役員からの借入金は固定負債に計上することが望ましいでしょう。銀行が決算書を審査する際は、流動比率も評価のポイントとなるため、適切に処理をおこなうことが大切です。

なお、役員借入金は資金調達の手軽さが魅力ですが、会社の運用資金は銀行から融資を受けるのが一般的です。特に、事業拡大などおこなう場合にはまとまった金額が必要であるため、役員から借り入れるのは現実的ではありません。

役員借入金の主な解消方法

役員借入金は資本のような性質を持っており、負債ではないように捉える方もいますが、長期的に考えると早めに解消しておくのが理想です。役員借入金は負債の部に計上されるため、財政上健全とはいえません。

ここでは、役員借入金の解消方法について確認しておきましょう。

役員借入金と役員貸付金を相殺する

役員貸付金で解説したとおり、会社から借り入れをしている役員に対し、会社が貸付けをおこなっている場合は、これらを相殺することで債権と債務を精算することができます。

この場合、金銭のやりとりを伴わずに負債を解消することが可能です。

DES(デット・エクイティ・スワップ)

DESとは、債務と資本を交換する方法で、債務(役員借入金)と交換に会社の株式を発行します。役員借入金が資本金に移行することで自己資本比率が改善し、安定した財政状態になるでしょう。

ただし、法人税などの課税関係において影響を受ける可能性があるため、注意が必要です。

債務免除

債務免除とは、役員個人が会社に対して返済を免除することです。会社としては返済の必要がなくなるうえに、負債も減らすことができます。

ただし「債務免除益」として法人税がかかったり、「みなし贈与」として贈与税がかかる可能性があるので注意が必要です。

【医療法人必見】賃上げ促進税制で給与アップを実現!手続きと節税効果を徹底解説よくあるご質問

このセクションでは、役員貸付金と役員借入金についてのよくある質問を「3点」紹介します。

役員が会社に対して貸付をしている場合、その貸付金は「相続税」の対象になりますか?

会社にお金を貸したまま役員が亡くなった場合は、相続人に債権が相続されます。

会社に対する貸付の金額が大きい場合は相続税の支払いが必要となるため、相続人から「今すぐ返済して欲しい」と依頼される可能性も否定できません。

また、役員が会社から借入をおこなっている場合、借りている役員が死亡すると、負の財産として相続の対象となります。

この場合、相続人が相続する財産から役員貸付金の金額分だけ差し引かれますが、会社に対する返済義務を負わなければなりません。

また、会社の経営と全く関係のない相続人に債務が引き継がれる場合は、相続人からお金を回収するのは困難になる可能性があります。

役員借入金、役員貸付金のどちらも、長期間放置しておくと相続に影響を及ぼすことが予想されます。トラブルを未然に防止するためにも、生前に当事者同士で解消しておくとよいでしょう。

役員が「会社に対する貸付金」を生前贈与するには「相続時精算課税」が有利ですか?

役員借入金を生前贈与する場合は、暦年贈与と相続時精算課税の二つの方法があります。

どちらが得かについては、ケースバイケースとなるため断定はできませんが、ほとんどの場合は「相続時精算課税」が有利でしょう。

これは、2024年の税制改正が影響しています。

これまでは、ほとんどのケースで暦年贈与が有利とされていましたが、相続時精算課税に新たに贈与税の非課税枠が設けられたため、利用しやすくなりました。

なお、相続時精算課税を選択する場合は、以下の点に注意が必要です。

| 贈与する年の1月1日時点で、贈与する人は60歳以上、贈与を受ける人は18歳以上であること

|

| 一度相続時精算課税を選択すると、その後同じ人から贈与を受ける場合、暦年課税へ変更できない

|

役員借入金は役員退職時までにすべて返済しなければならないですか?

役員借入金は、返済期限や利息を定めていない場合も多いため、このような場合は、退職までに返済しなければならないというきまりはありません。

ただし、退職後も借入金の返済義務は消滅しないため、いずれは返さなければならないお金です。

なお、役員の中には、高齢により会社を後継者に譲った後、老後の年金のような感覚で毎月一定の金額を会社から返済してもらうというやり方で解消するケースもあるようです。

まとめ

この記事では「役員貸付金」と「役員借入金」の正しい使い方と解消方法について、詳しく解説しました。

役員貸付金と役員借入金は、どちらも手軽に利用できる反面、長期間放置することで金融機関からの印象の悪化や、相続上のトラブルを招く可能性があります。

活用方法や返済の仕方を前もって決めておかなければ、会社に大きな損失を与えかねないため、ポイントや注意点をおさえておきましょう。

SMC税理士法人では、金融機関OBや税理士をはじめ経験豊富なプロが御社の円滑な経営改善をサポートいたします。お電話やお問い合わせフォームから相談可能ですので、ぜひお気軽にご相談ください。