相続が発生すると、相続税申告とは別に「所得税の確定申告」が必要な場合があります。相続時の確定申告には2種類あり、亡くなった人の確定申告である「準確定申告」と遺産相続を起因として発生する「相続人の確定申告」です。

準確定申告とは、亡くなった人の確定申告のことです。毎年確定申告を行っている人が亡くなった場合、年の初めから亡くなった日までの所得を計算し、税務署に申告する手続きを準確定申告と言います。

多くのケースでは1回の準確定申告で済みますが、亡くなった時期によっては準確定申告を2回行わなければならないケースがあります。例えば、2月15日に亡くなった場合で、亡くなった方が前年分の確定申告を生前に行っていない場合は、前年分の準確定申告と亡くなった年の1月1日から亡くなった日である2月15日までの準確定申告が必要になり、2つの準確定申告書の提出を行わなければなりません。

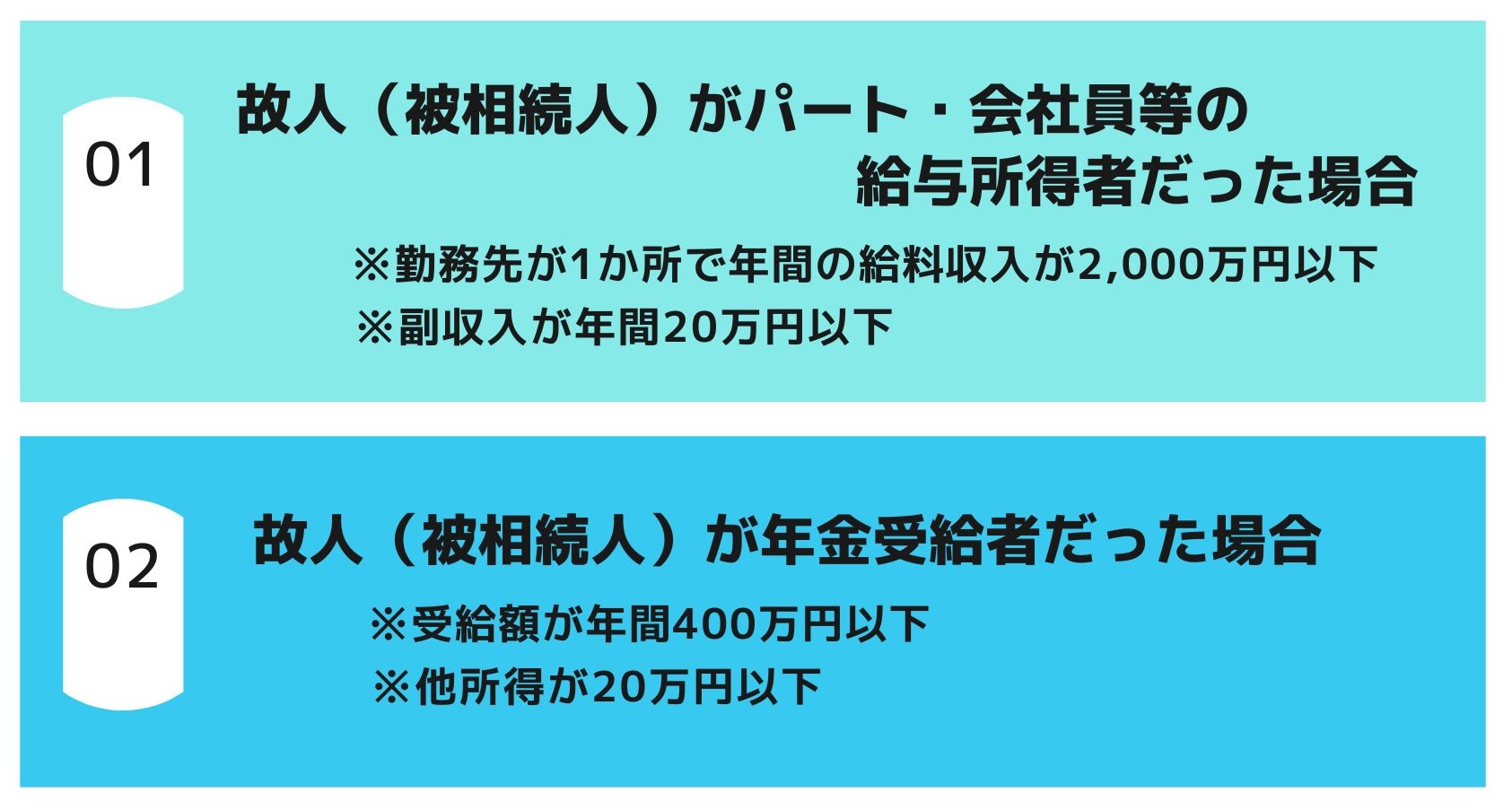

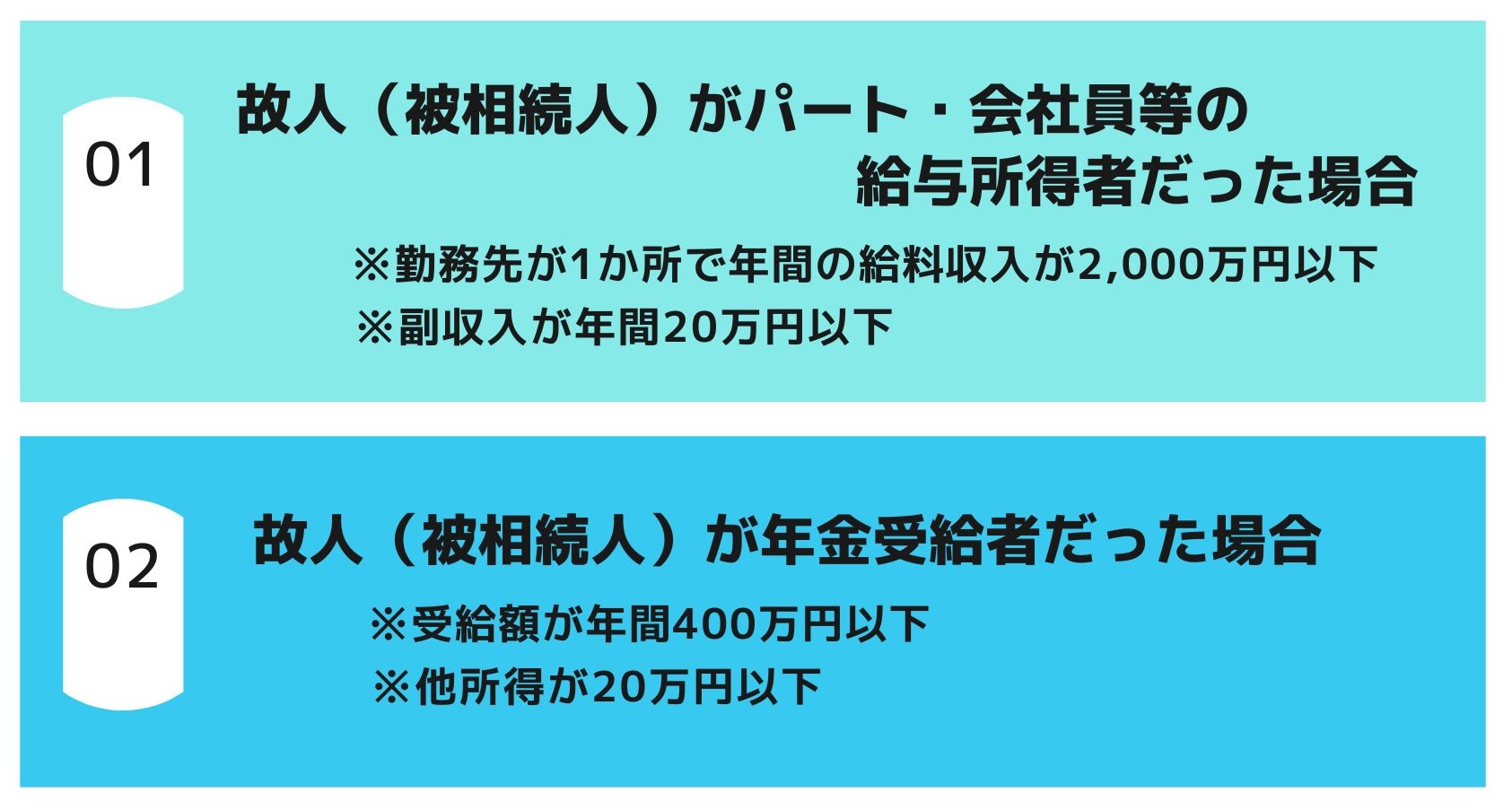

準確定申告は、亡くなった人の代わりに相続人が申告すること以外は通常の確定申告と変わりません。そのため、準確定申告が必要な人についても、通常の確定申告が必要な人と同様です。準確定申告が必要な主なケースは、亡くなった人が次のような状況にあった場合です。

たとえ亡くなった方の家族であっても、亡くなった方がどんな所得があるのかを把握している方はあまりいらっしゃらないのではないでしょうか。相続が発生し、準確定申告が必要かどうかわからない場合は、亡くなる2~3年の間に確定申告を行っているかどうかを確認しましょう。

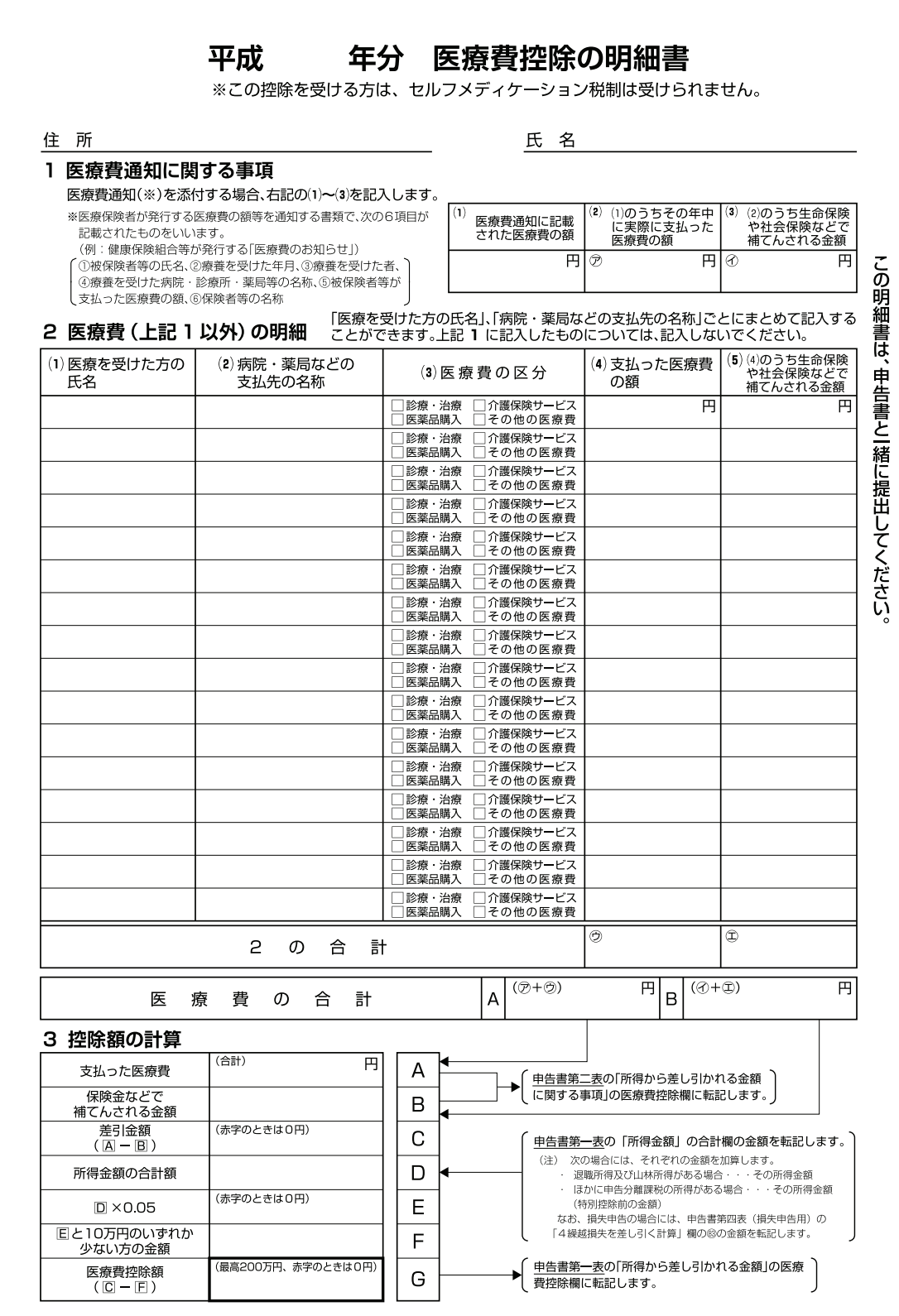

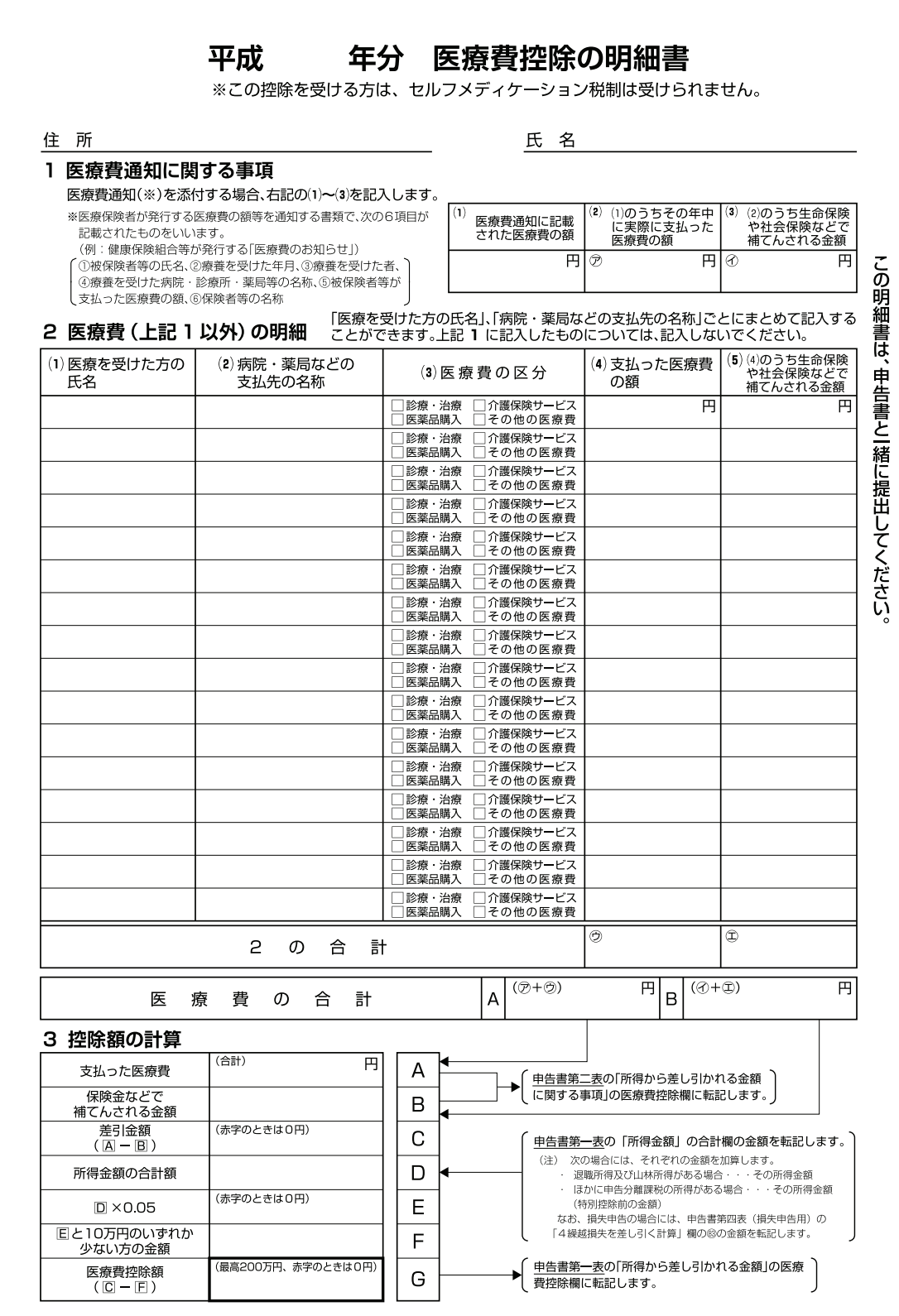

例えば、前年の確定申告で不動産所得を申告している場合は、準確定申告で不動産所得を申告しなければならない可能性が高いです。また、亡くなる前に多額の医療費を支払っている場合は、準確定申告をすることで還付を受けられることもありますので、忘れないように申告しましょう。

相続で発生する確定申告は、準確定申告の他に「遺産分割後に発生する相続人の確定申告」があります。原則的には、遺産分割により財産が相続人に移転した場合は「相続税の対象」になり、所得税の課税対象ではありません。つまり、相続による財産の取得については確定申告不要です。

不動産や株式などを相続し、その後に売却を行い利益が出た場合には確定申告が必要です。相続税の納税資金を捻出するために財産を売却するケースや相続で取得した財産を管理することが難しい不動産を売却したケースなどが該当します。

先祖代々の土地など、購入した時の価額(取得価額)がわからない不動産については、売却価額の5%相当額しか取得費として認められないため、確定申告が必要になるケースが多くあります。

相続財産に不動産が占める割合が多いケースでは、遺産分割が難しい場合があります。このようなケースでは、相続財産である不動産を売却し、現金化してから遺産分割を行う「換価分割」を行う場合があります。換価分割を行うと「相続した財産を売却した場合」と同様に、換価分割で金銭が交付される各相続人は確定申告が必要になる可能性があります。

例えば、相続財産に土地(取得価額6,000万円)があり、換価分割するために9,000万円で売却し、売却後に相続人3人で均等に換価分割した場合、各相続人は譲渡所得【(9,000万円÷3)-(6,000万円÷3)=1,000万円】の申告が必要になります。

賃貸用マンションや月極駐車場など、収入を生む物件を相続した場合は、不動産所得として確定申告が毎年必要になります。賃貸物件を相続する場合は「年間を通してどのような費用が発生するのか」「資金繰りは余裕があるのか」を過去の被相続人の確定申告書などから把握し、今後の確定申告に備えておくといいでしょう。

死亡保険金は、被保険者と保険料の負担者、死亡保険金の受取人が誰かによって課税関係が異なります。保険料の支払者と死亡保険金の受取人が同じであった場合、受取の方法により一時所得または雑所得として確定申告が必要になる場合があります。

年金受給者が亡くなると未支給年金が発生します。この未支給年金は年金受給者と生計を一にしていた親族が受け取ることができ、受け取った未支給年金は受け取った人の所得となり、一時所得として申告が必要になる場合があります。

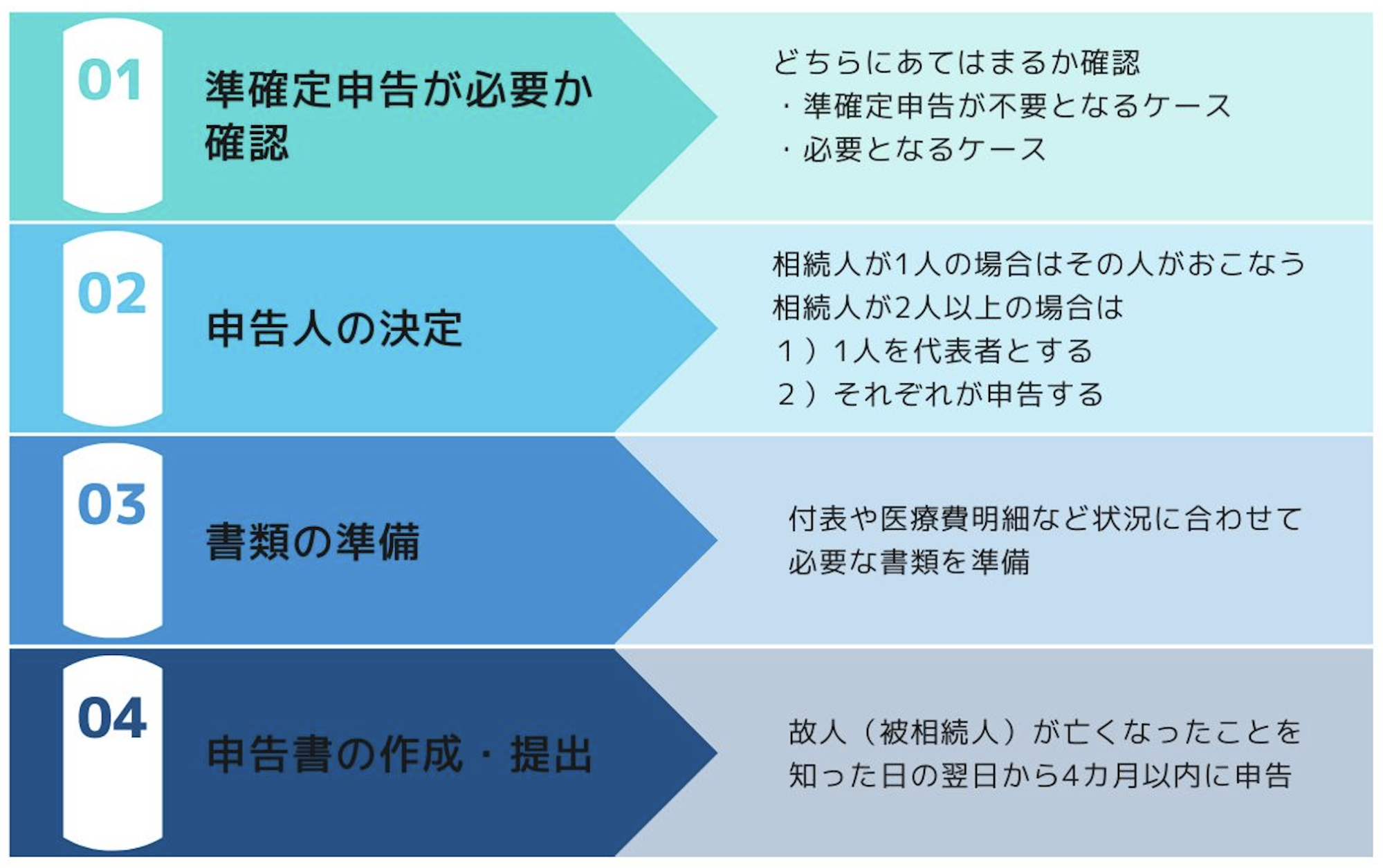

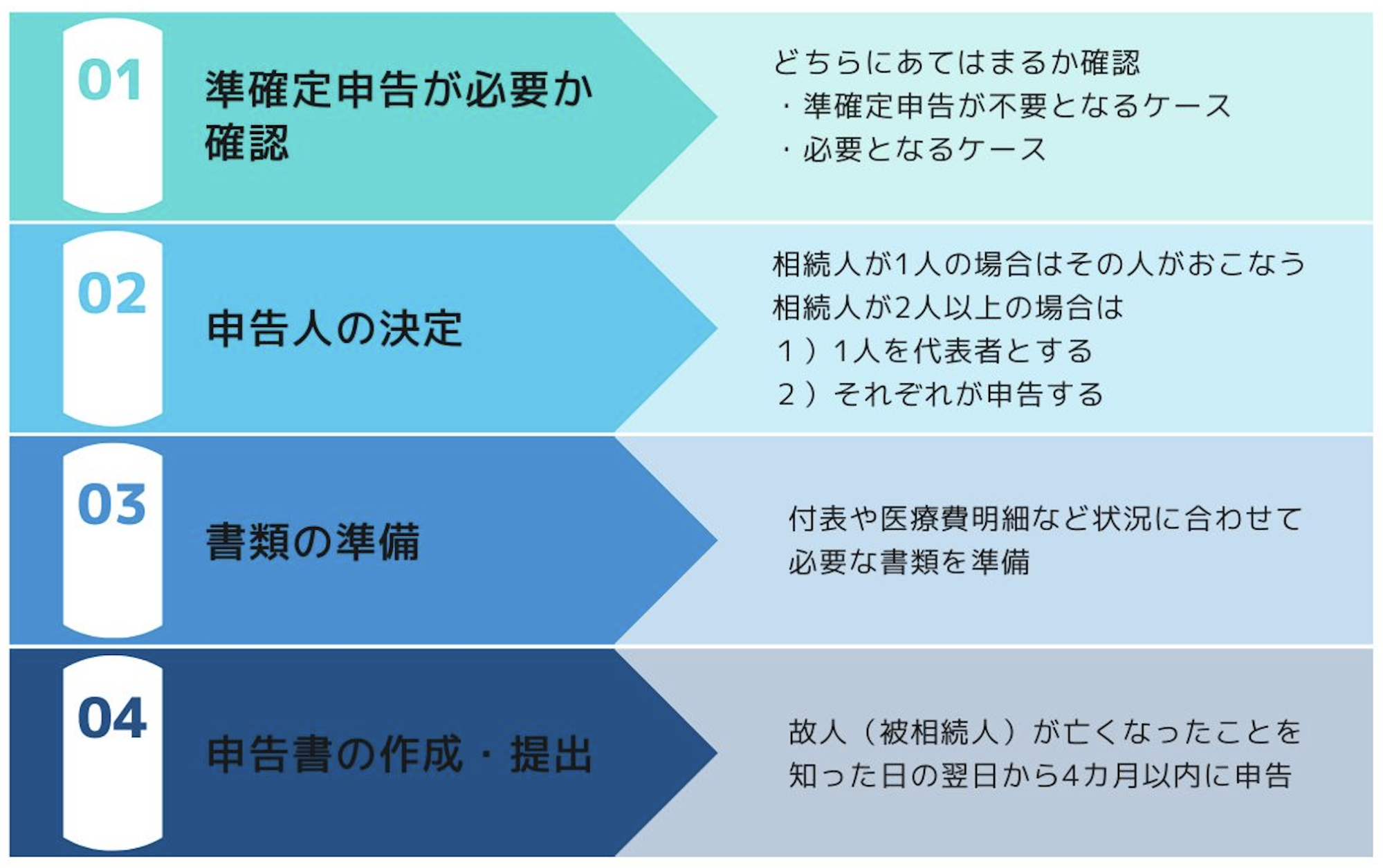

準確定申告の手順は?

複雑に見える準確定申告ですが、手順に沿っておこなえばそれほど難しいものではありません。

それぞれについて、詳しく説明します。

準確定申告が必要かどうかの確認

まずは、上記「準確定申告が必要になるケース」等を参考に、準確定申告が必要かどうか確認します。

準確定申告が「不要」となるよくあるケースは、以下の2つです。

誰が準確定申告をおこなうかの決定

準確定申告をおこなう必要がある場合、「誰が」準確定申告をするか決定します。相続人が1人の場合は、その人が準確定申告をおこないます。複数いる場合は、以下の選択が可能です。

|

誰が準確定申告をするか |

注意点など |

| 相続人が1人の場合 |

相続人が準確定申告をする |

- |

| 相続人が複数の場合 |

相続人の代表者を1人決め、代表者が準確定申告をする |

相続人それぞれが連署をし、代表者が準確定申告書を1つにまとめて税務署に提出する

代表者が税務署からの問い合わせ等に対応する |

| 相続人それぞれが準確定申告をする |

申告内容を他の相続人に通知する義務がある |

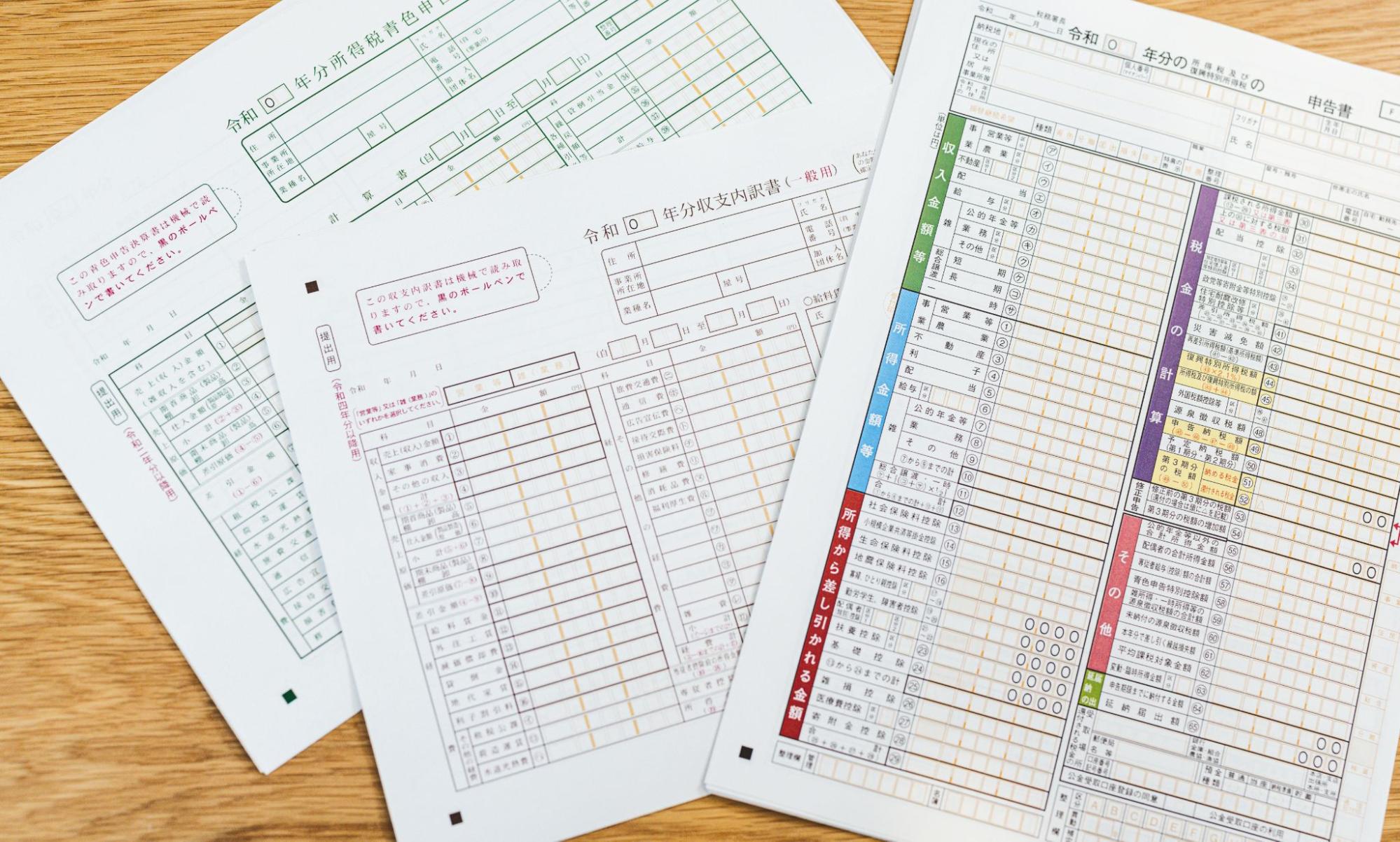

必要書類の準備

次に、準確定申告に必要な書類を準備します。

状況により必要書類が異なるため、申告期限ぎりぎりになって書類が足りなかったということがないよう、しっかりと必要書類を確認しておきましょう。

なお、必要書類については下記「準確定申告に必要な添付書類は?」をご確認ください。

準確定申告書などの作成・提出

準確定申告書などの必要書類を作成し、亡くなった人の最後の住所地を管轄する税務署へ提出します。

被相続人が亡くなったことを知った日の翌日から4カ月以内に申告をする必要があることから、早めに作成し準備しておきましょう。

準確定申告書の作成方法などは後述しますが、スムーズに手続きを進めたいなら税理士に依頼するのも1つの手です。

相続で税理士を選ぶ際のポイントとは?相続税の計算方法も紹介!準確定申告に必要な添付書類は?

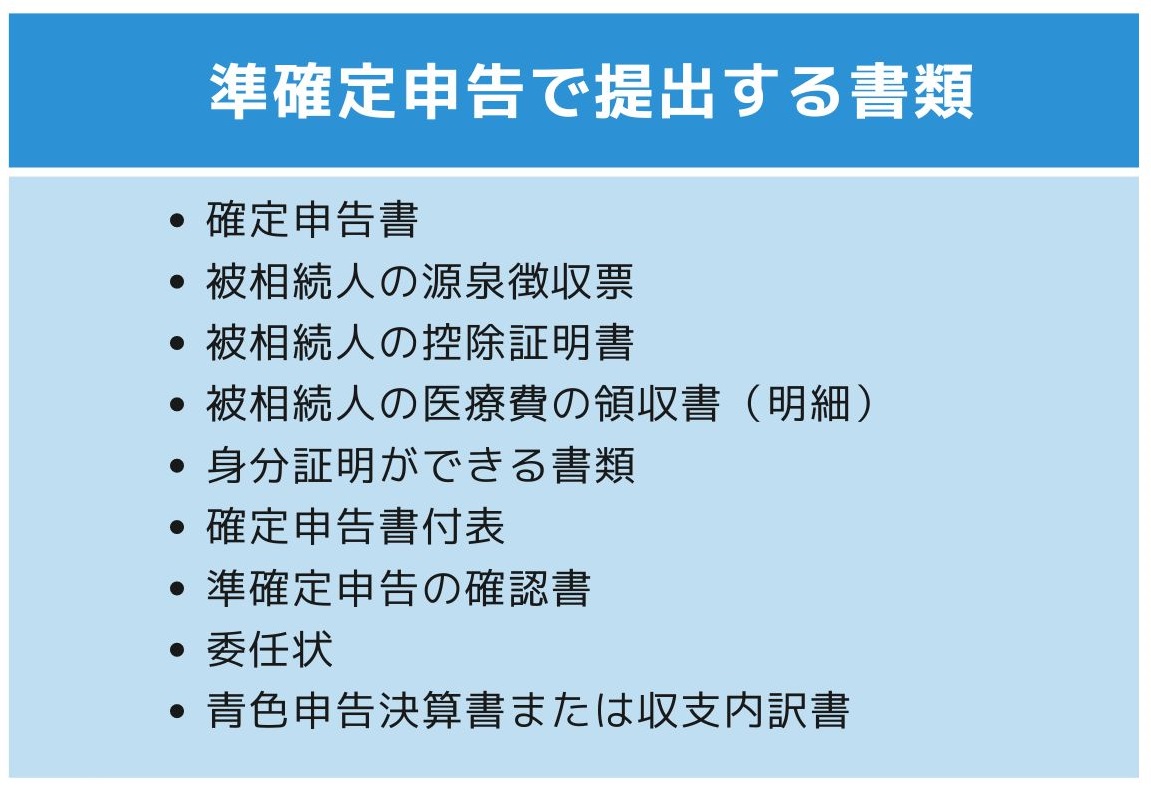

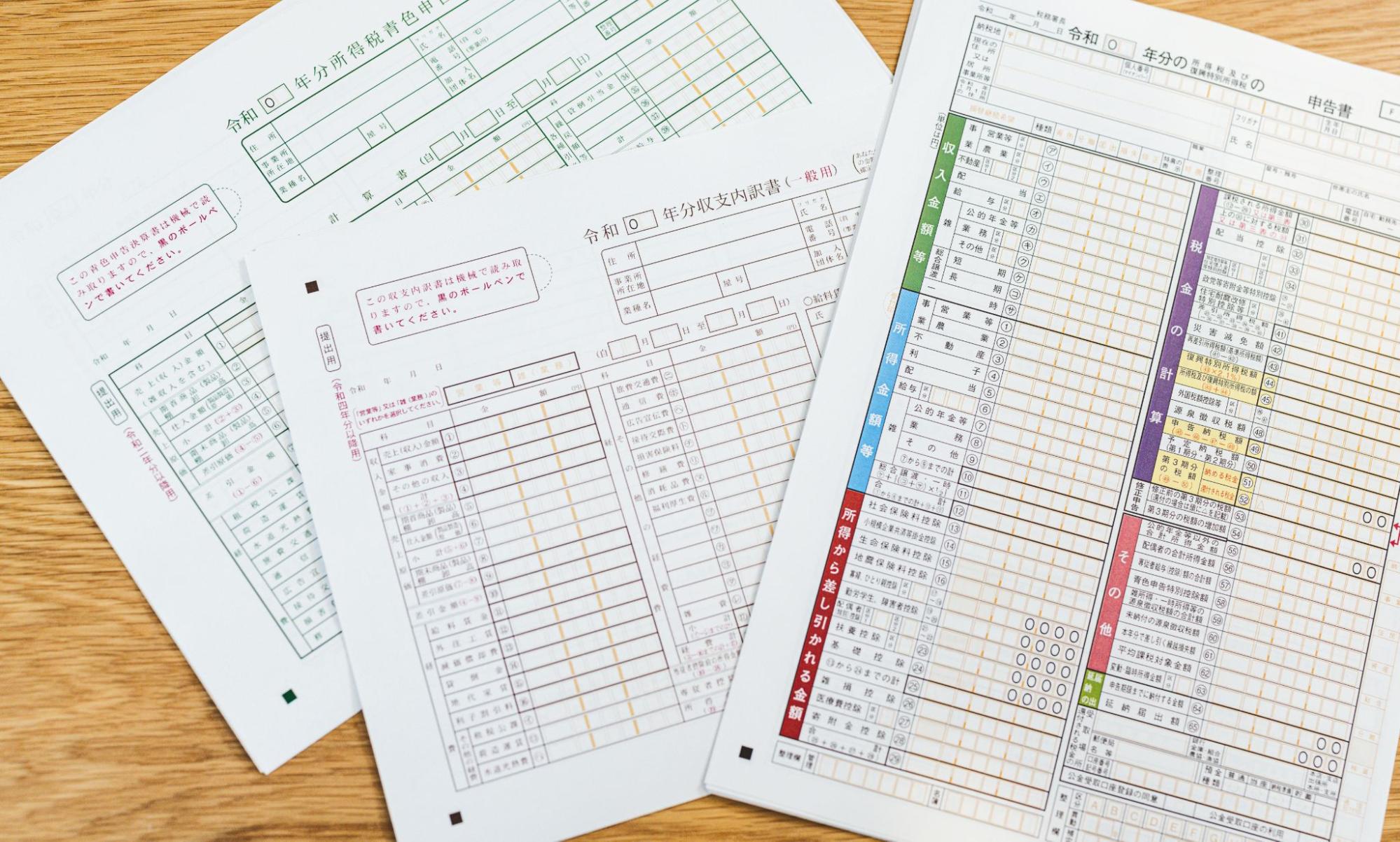

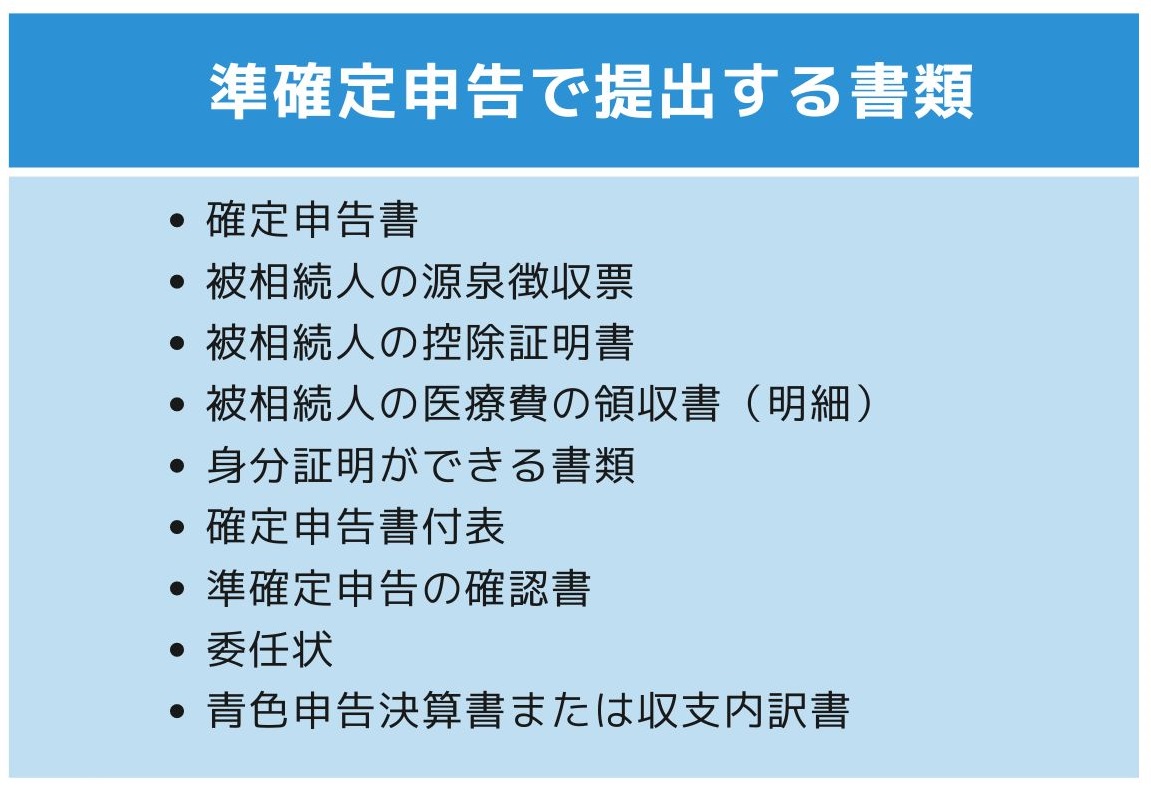

準確定申告は通常の確定申告より提出する書類が多くなるため、ややこしく感じる方も多いでしょう。準確定申告の提出書類には、以下のようなものがあります。

なお、上記すべての書類が必要な訳ではなく、状況により提出する書類は違う点に留意してください。

次に、それぞれの書類について解説します。

確定申告書

準確定申告書は、準確定申告をする際に必ず提出しなければならない書類です。通常の確定申告と同じ書類を用います。

なお、準確定申告書の書き方は記事の最後で詳しく説明していますので、ぜひご一読ください。

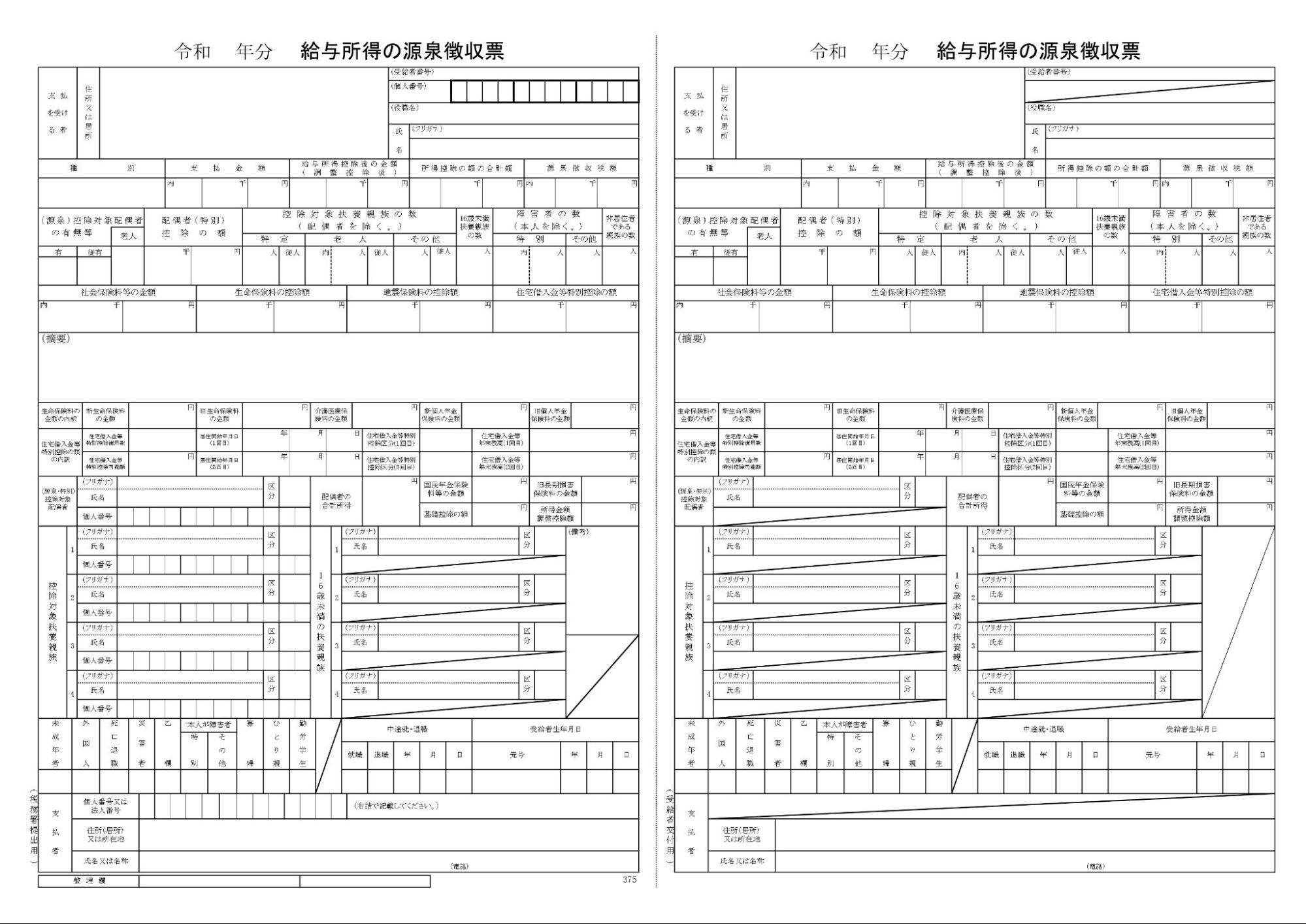

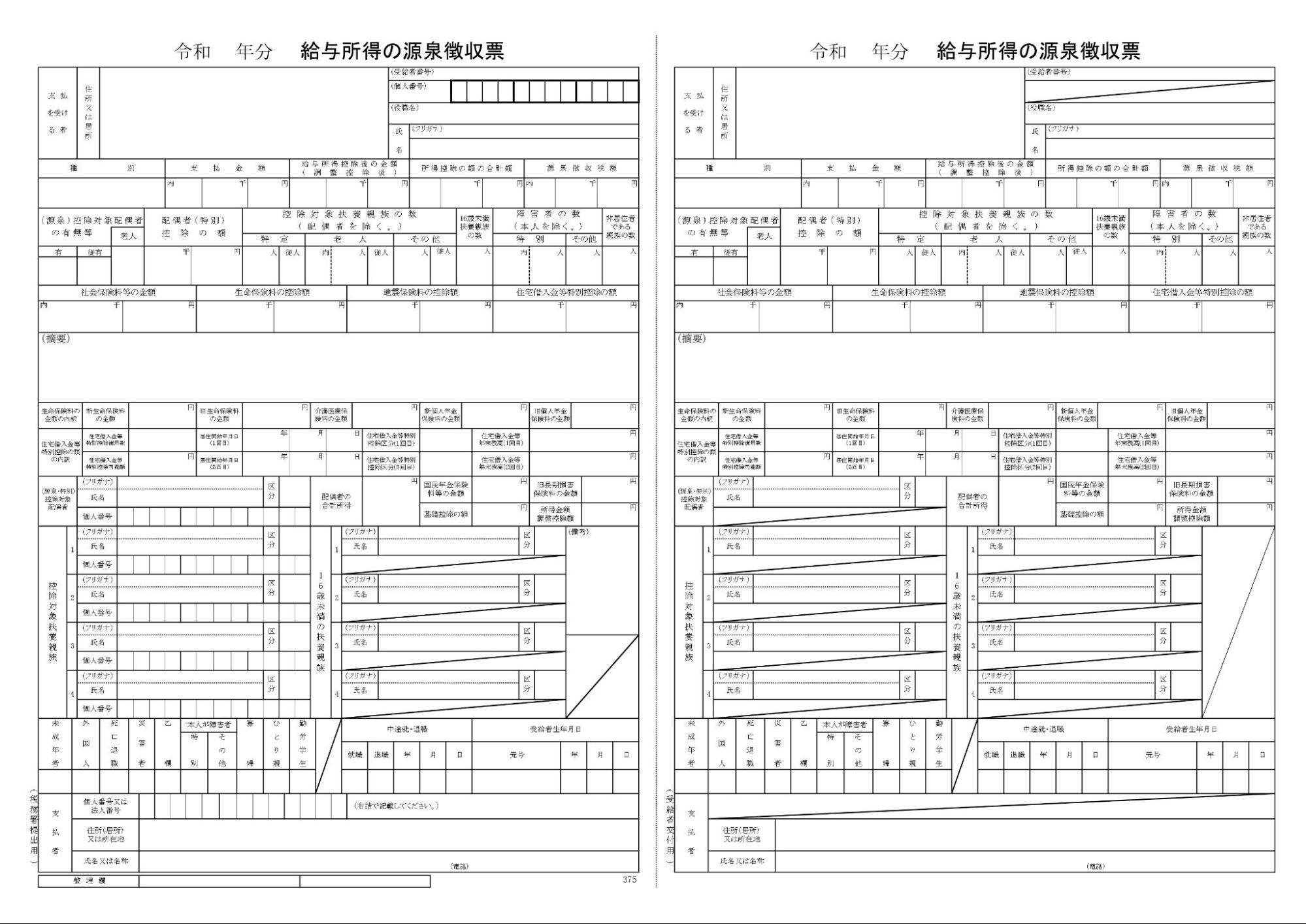

被相続人の源泉徴収票

亡くなった人の所得額の確認として、源泉徴収票を用意します。源泉徴収票には、以下の3種類があります。

| ①給与所得の源泉徴収票 |

被相続人が給与所得者であった場合、「給与所得の源泉徴収票」の原本を用意。

給与所得の源泉徴収票は給与の支払い主から発行される。 |

| ②公的年金の源泉徴収票 |

被相続人が国民年金・厚生年金・共済年金といった年金受給者だった場合、「準確定申告用の源泉徴収票」原本を用意。

準確定申告用の源泉徴収票は日本年金機構から発行される。 |

| ③企業年金の源泉徴収票 |

被相続人が企業年金に加入していた場合、「企業年金の源泉徴収票」原本を用意。

企業年金の源泉徴収票は、受給停止手続き後に各年金基金から発行される。 |

なお、源泉徴収票が発行されるまでには、時間がかかる場合もあります。

準確定申告は、被相続人が亡くなったことを知った日の翌日から4ヶ月以内におこなう必要があるため、早めに手続きをすすめましょう。

被相続人の控除証明書

亡くなった方が以下の保険料を払っていた場合、所得控除の対象となります。

これらの所得控除を受けるのに必要となるのが、日本年金機構や保険会社などから発行される「控除証明書」です。

場合によっては控除証明書発行まで時間がかかることもあるため、こちらも他の書類と同じく早めに揃えるように手続きしておきましょう。

なお、控除対象となるのは、亡くなる前に被相続人が支払った保険料等の額です。

被相続人の医療費の領収書

被相続人が亡くなる前に支払った医療費は、控除の対象になります。

医療費控除を受けるために必要な書類は、医療費の支払いの明細を記録した明細です。

医療費の領収書そのものの添付は、必要ありません。しかし、税務署から提出を求められた際は提出が必要なので、5年間は保存しておくようにしましょう。

なお、仮に相続した財産から支払われたとしても、被相続人が亡くなった後に支払われた医療費は医療費控除の対象にならない点は注意が必要です。

身分証明ができる書類

準確定申告時には、相続人全員の身分証明書のコピーが必要です。

マイナンバーカードをもっている場合は、マイナンバーカードの表裏コピーを提出します。マイナンバーカードがない場合は、番号確認をするための書類と身元確認書類の2点が必要です。

| 身分証明として認められる書類 |

| マイナンバーカードがある場合 |

マイナンバーカード |

| マイナンバーカードがない場合 |

番号確認の書類

下記から1点 |

身元確認の書類

下記から1点 |

・通知カード

・マイナンバー記載のある住民票の写し |

・運転免許証

・身体障害者手帳

・パスポート

・在留カード

・公的医療保険の被保険者証 |

下記委任状への捺印を集めるときに、一緒にマイナンバーカード等のコピーを回収しておきましょう。

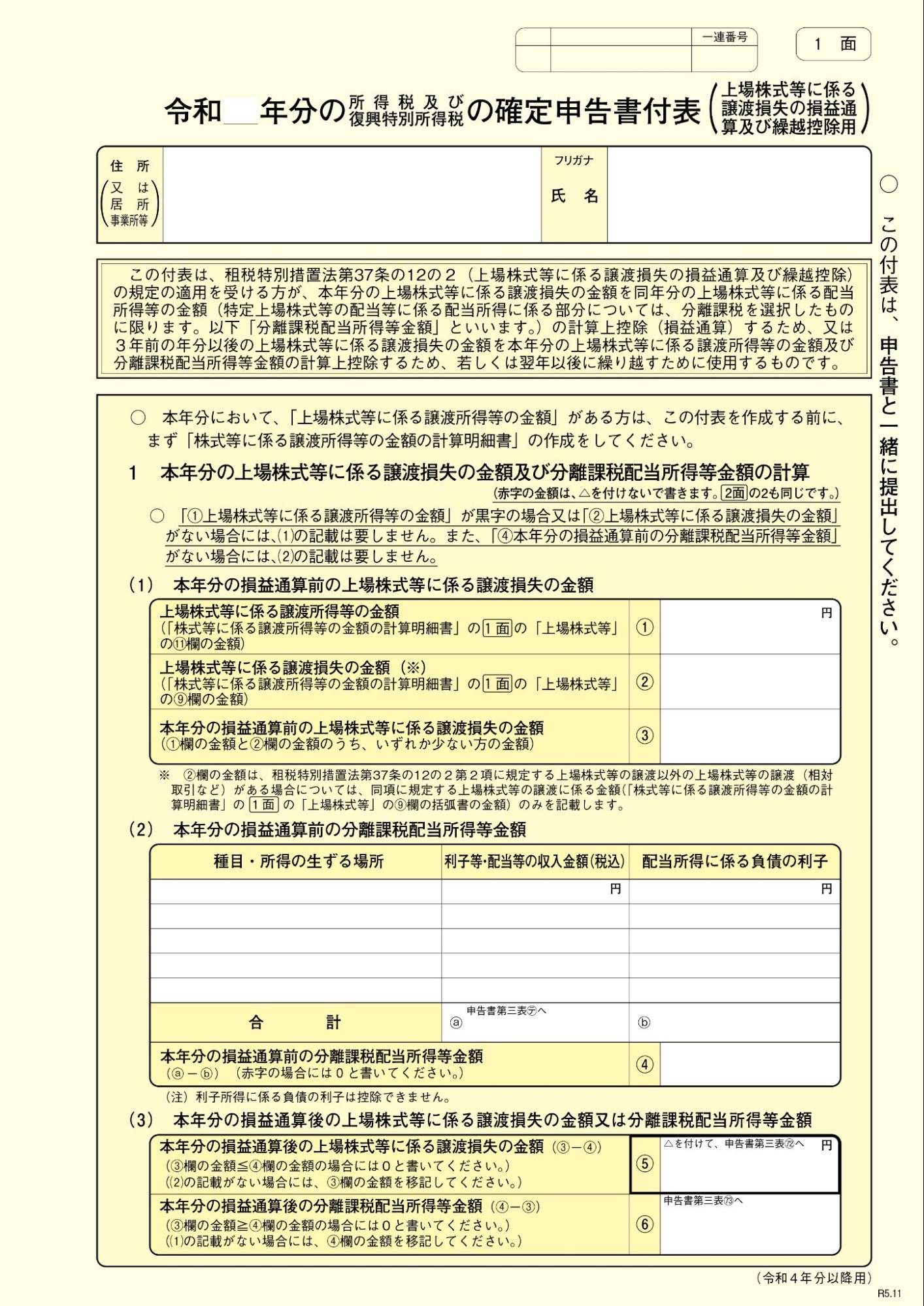

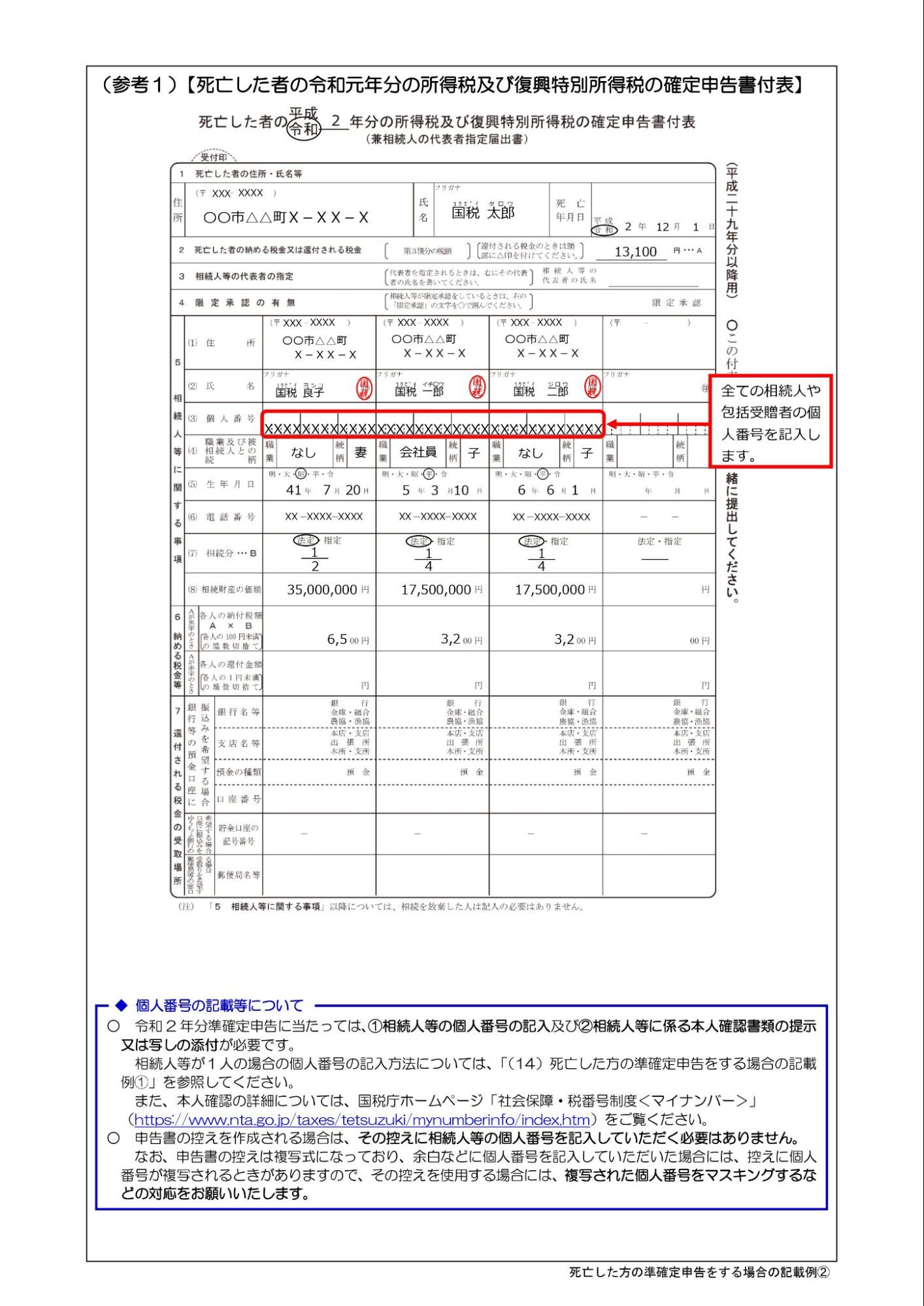

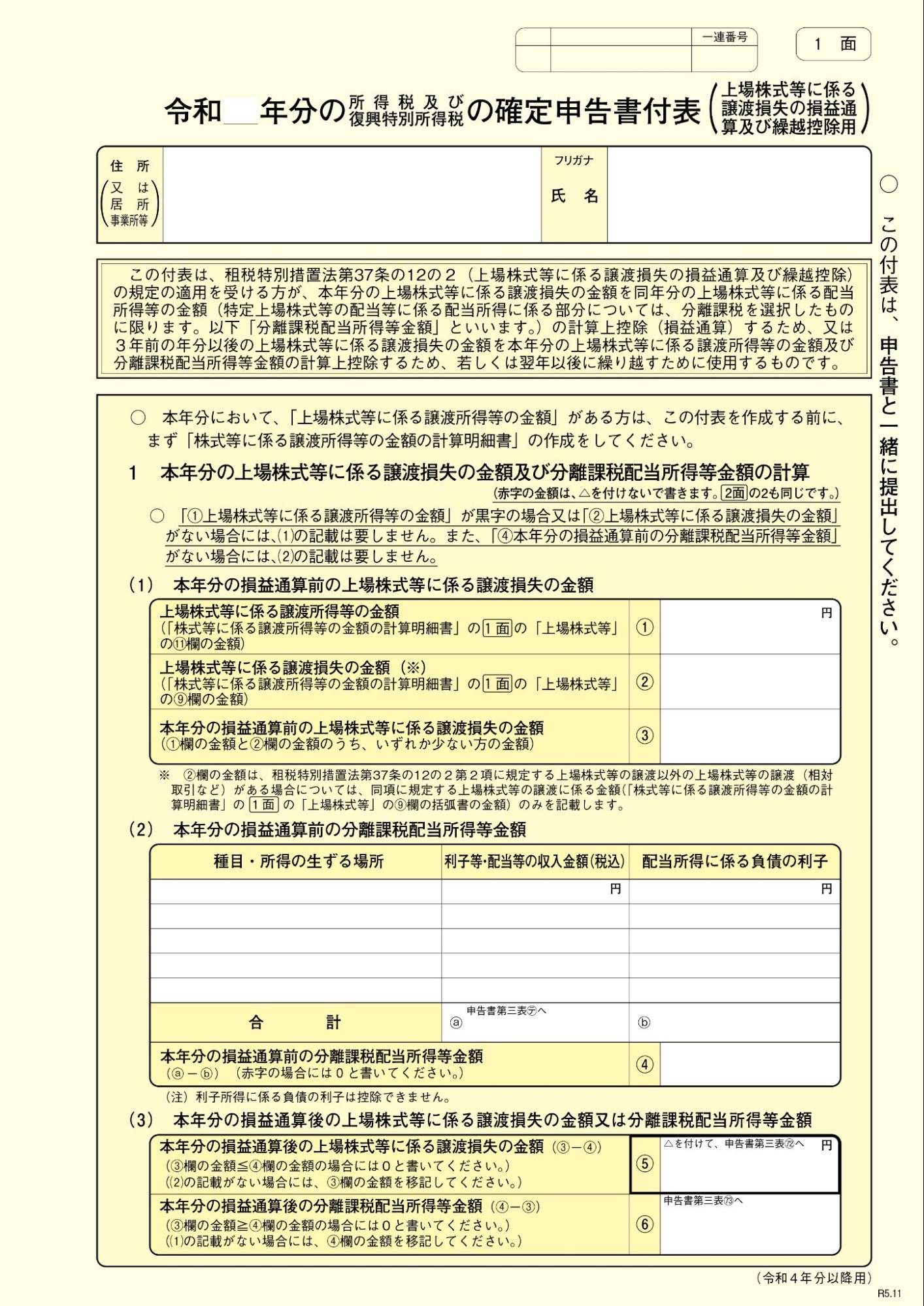

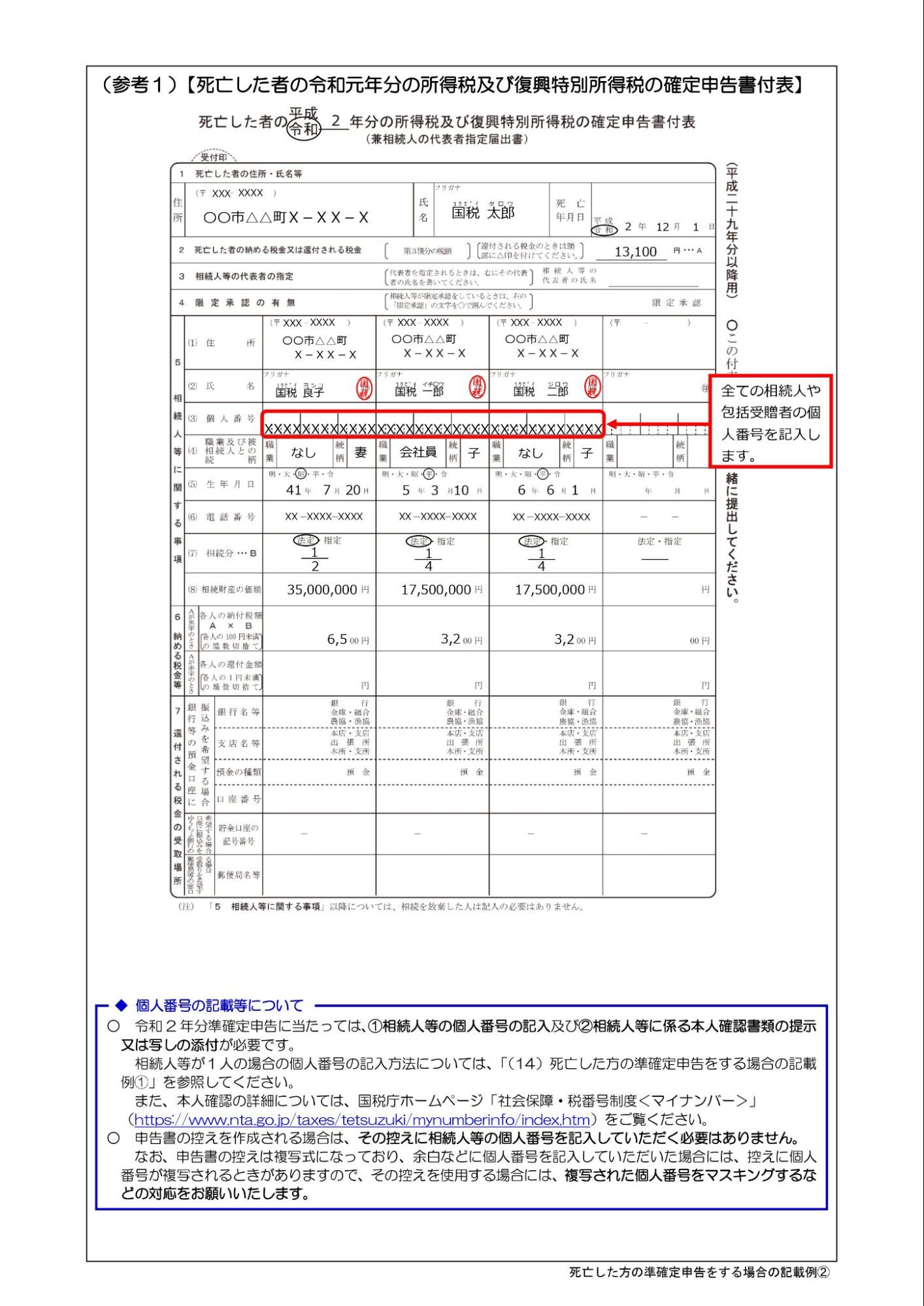

確定申告書付表

相続人が複数人いる場合には「所得税及び復興特別所得税の確定申告書付表」が必要です。相続人全員の署名や押印、マイナンバーや相続分の割合を記入のうえ、本人確認書類を添付して提出します。

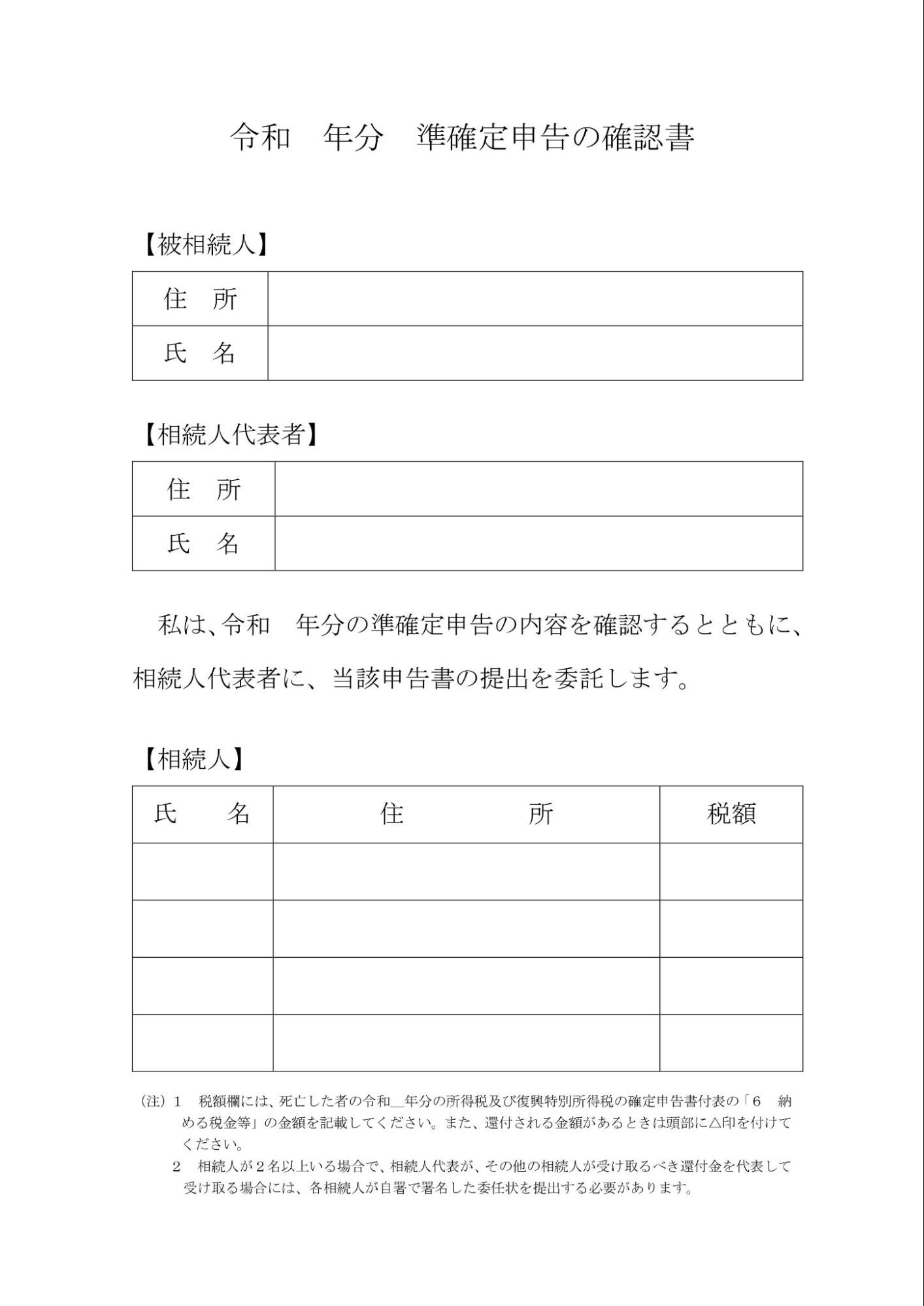

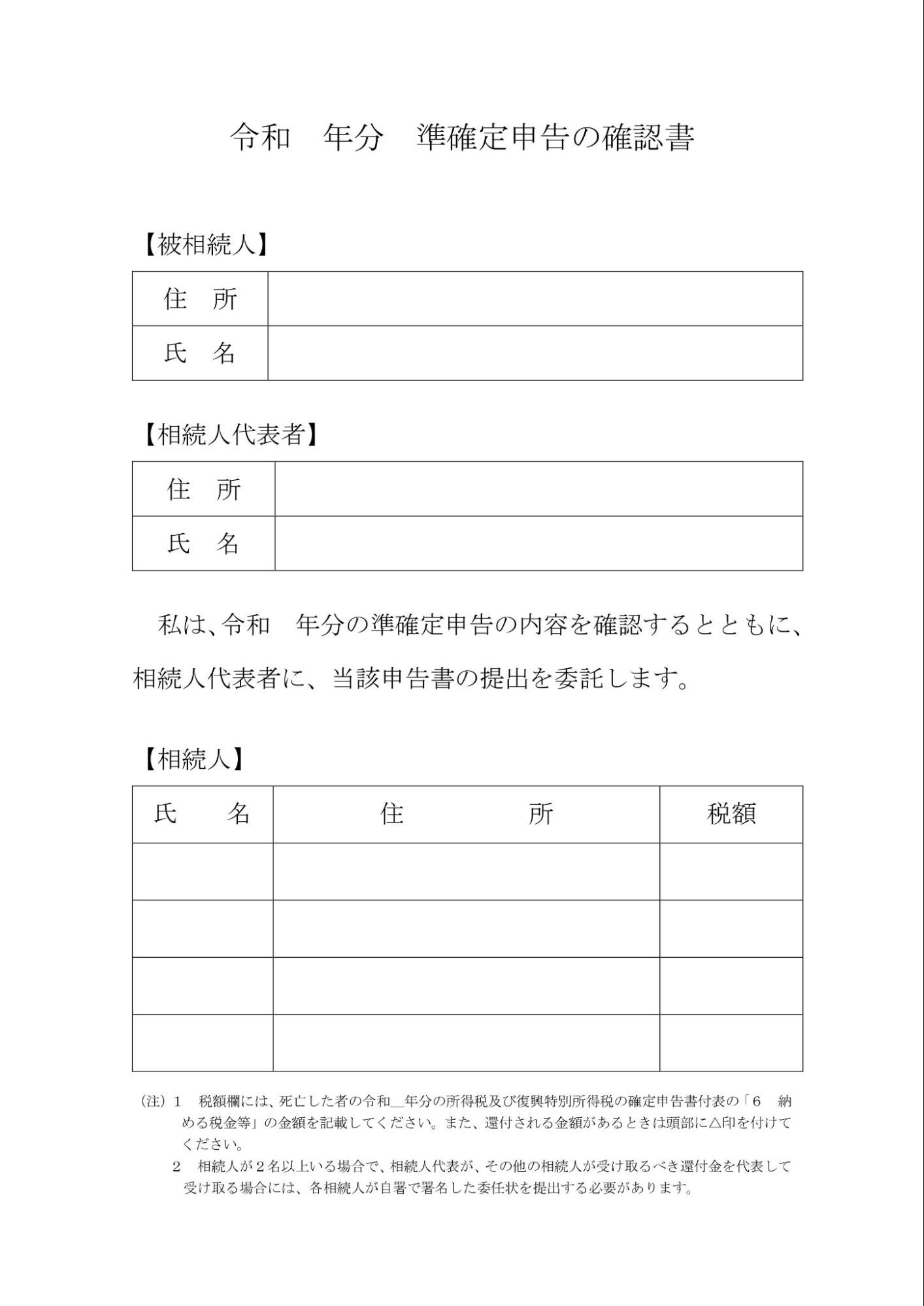

準確定申告の確認書

複数人の相続人がおり、準確定申告書をe-Taxで電子申告する場合は、準確定申告の確認書が必要です。相続人の代表者に準確定申告の提出を委託する旨を、確認書に記載して提出します。

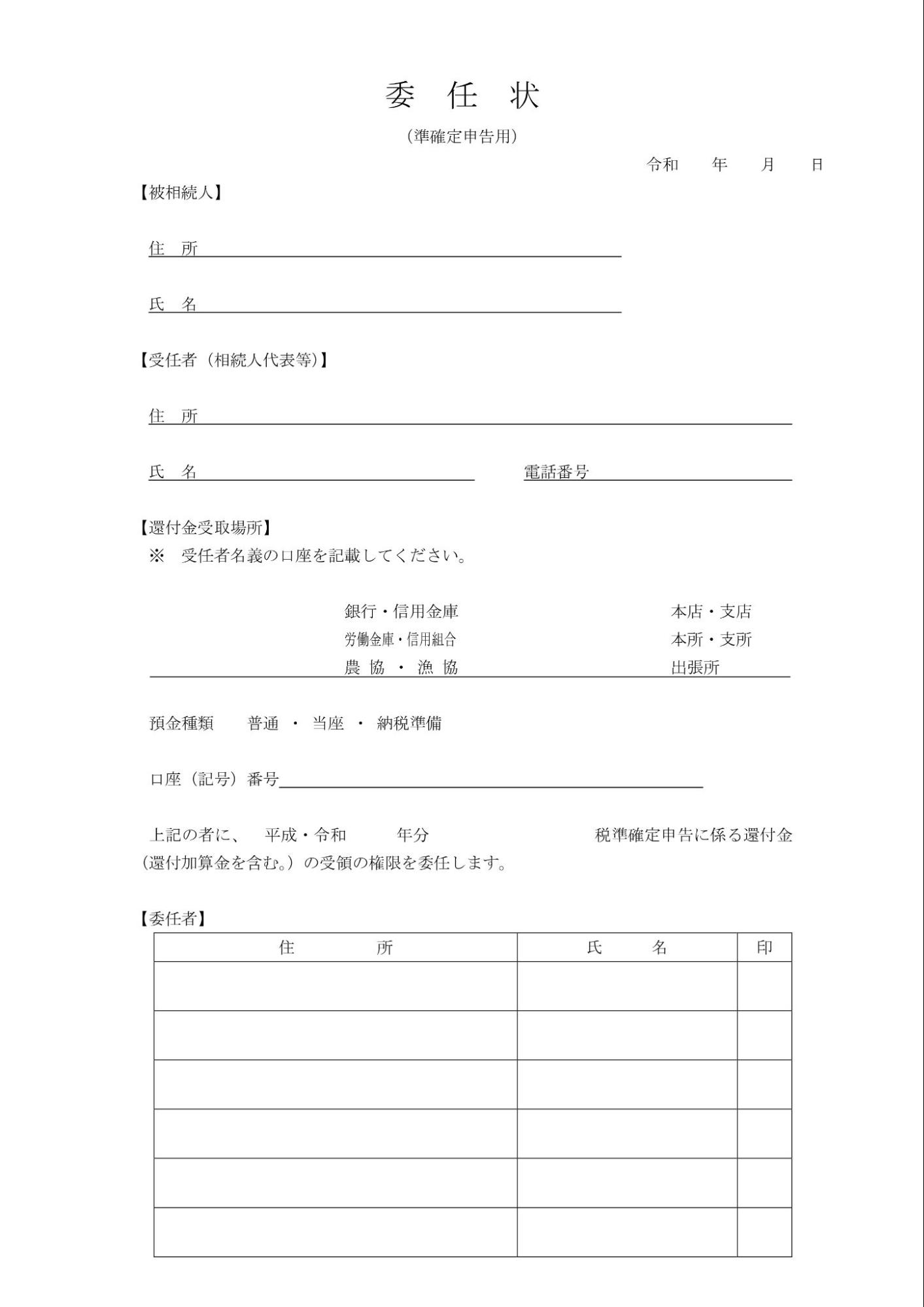

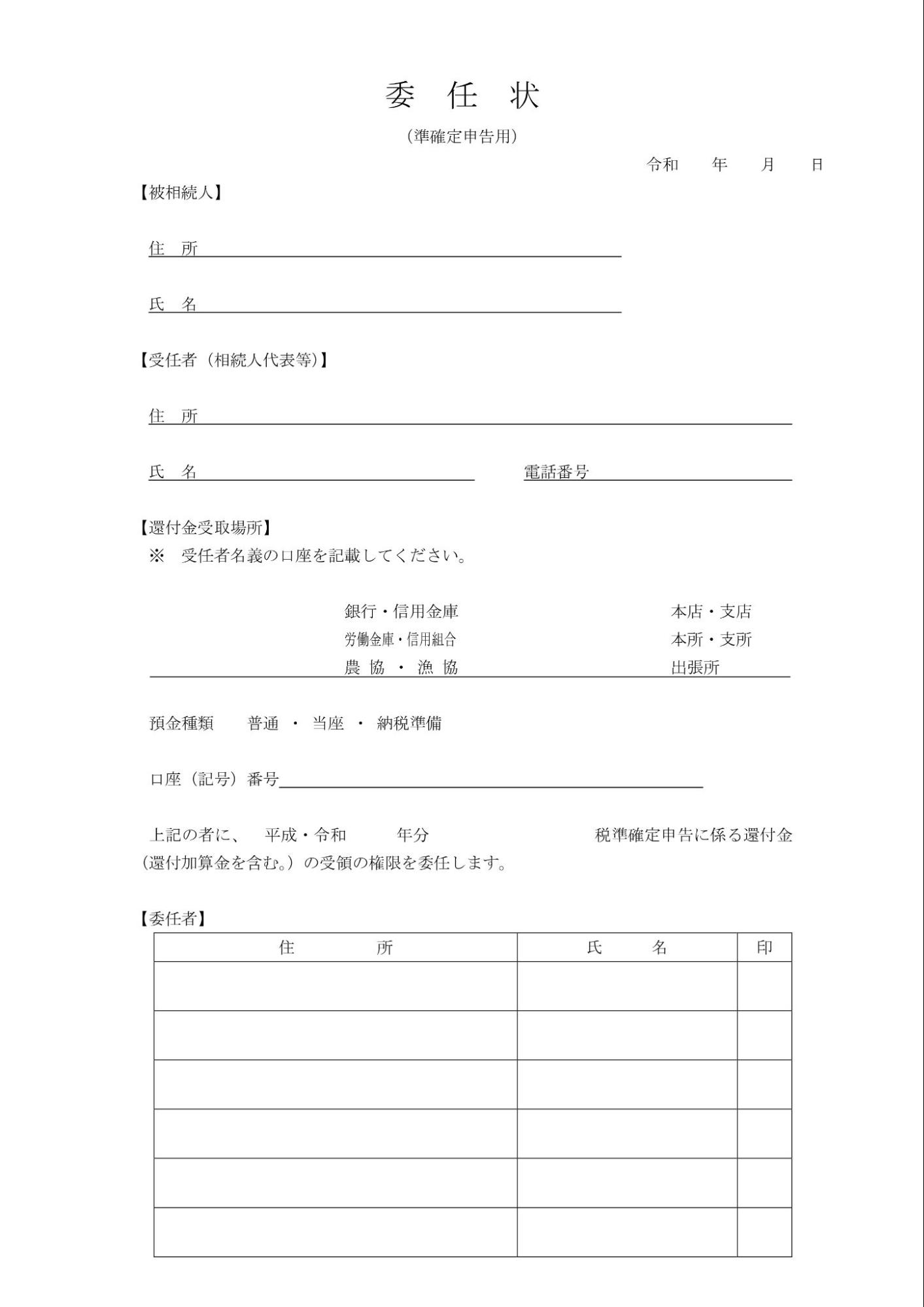

委任状

亡くなった人が所得税を納めすぎているケースでは、還付金を受けることができます。

委任状は、還付金を相続人の代表者が一括で受け取る場合に必要なものです。他の相続人の署名・押印をおこない、その他の書類と合わせて提出します。

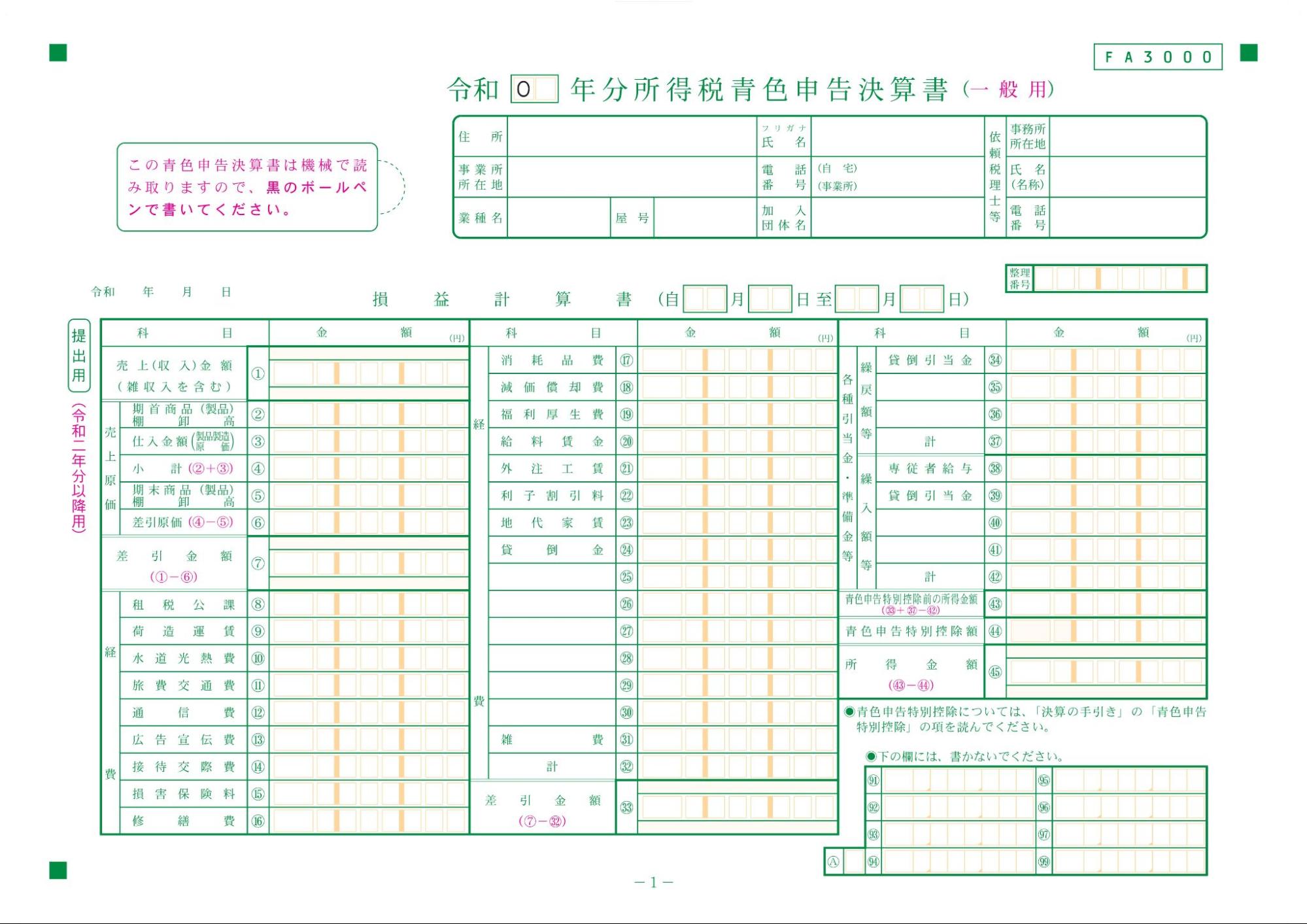

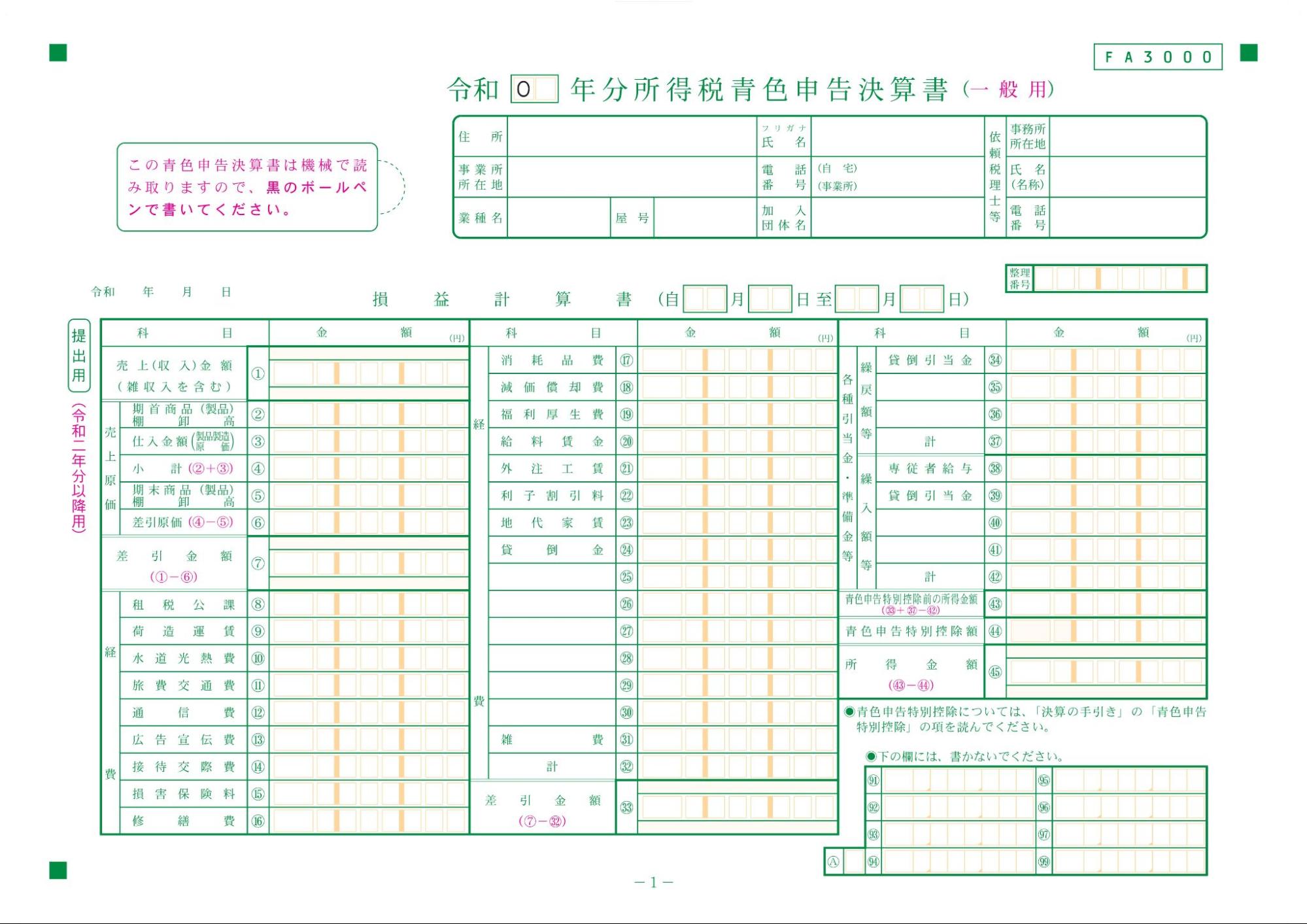

青色申告決算書または収支内訳書

亡くなった人に事業所得や不動産所得があった場合は、その収支がわかる書類の提出が必要です。

青色申告者は青色申告決算書を、白色申告者は収支内訳書を提出します。これらの書類の書き方は、通常の確定申告と同じです。

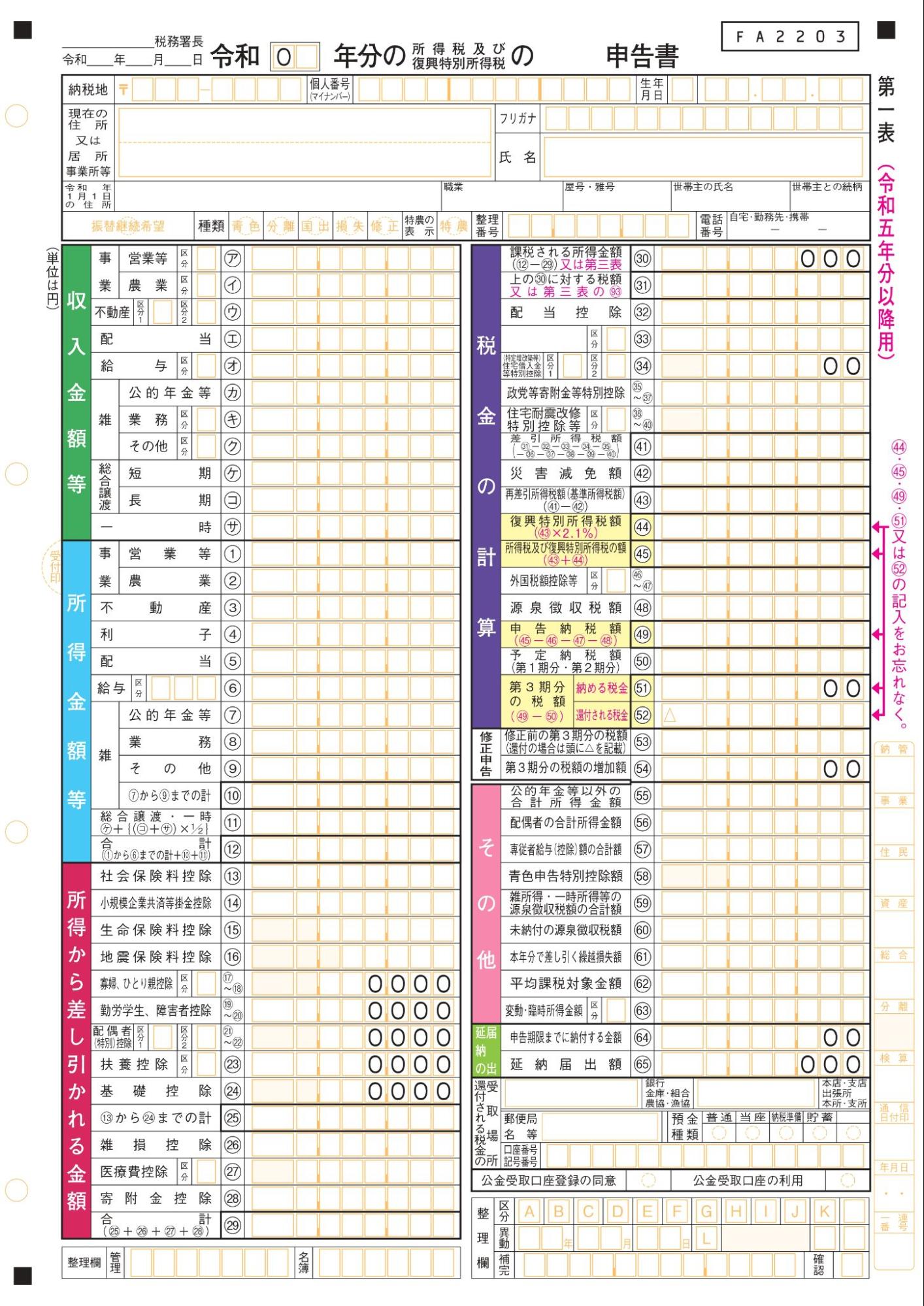

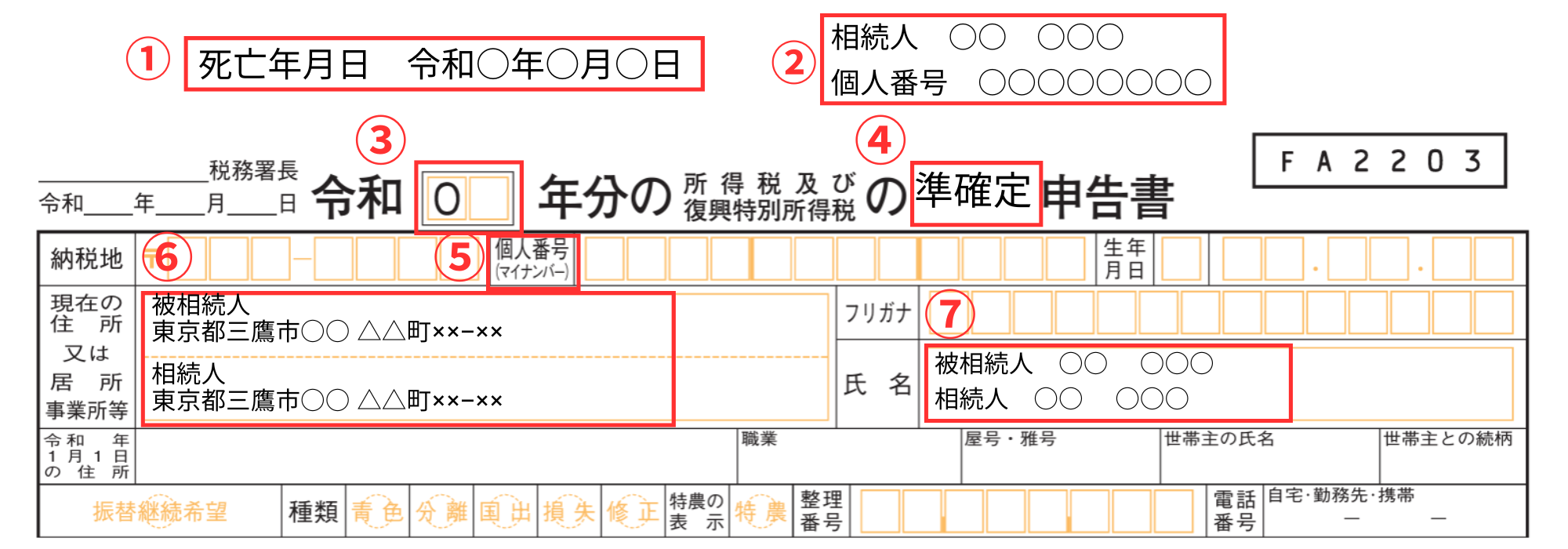

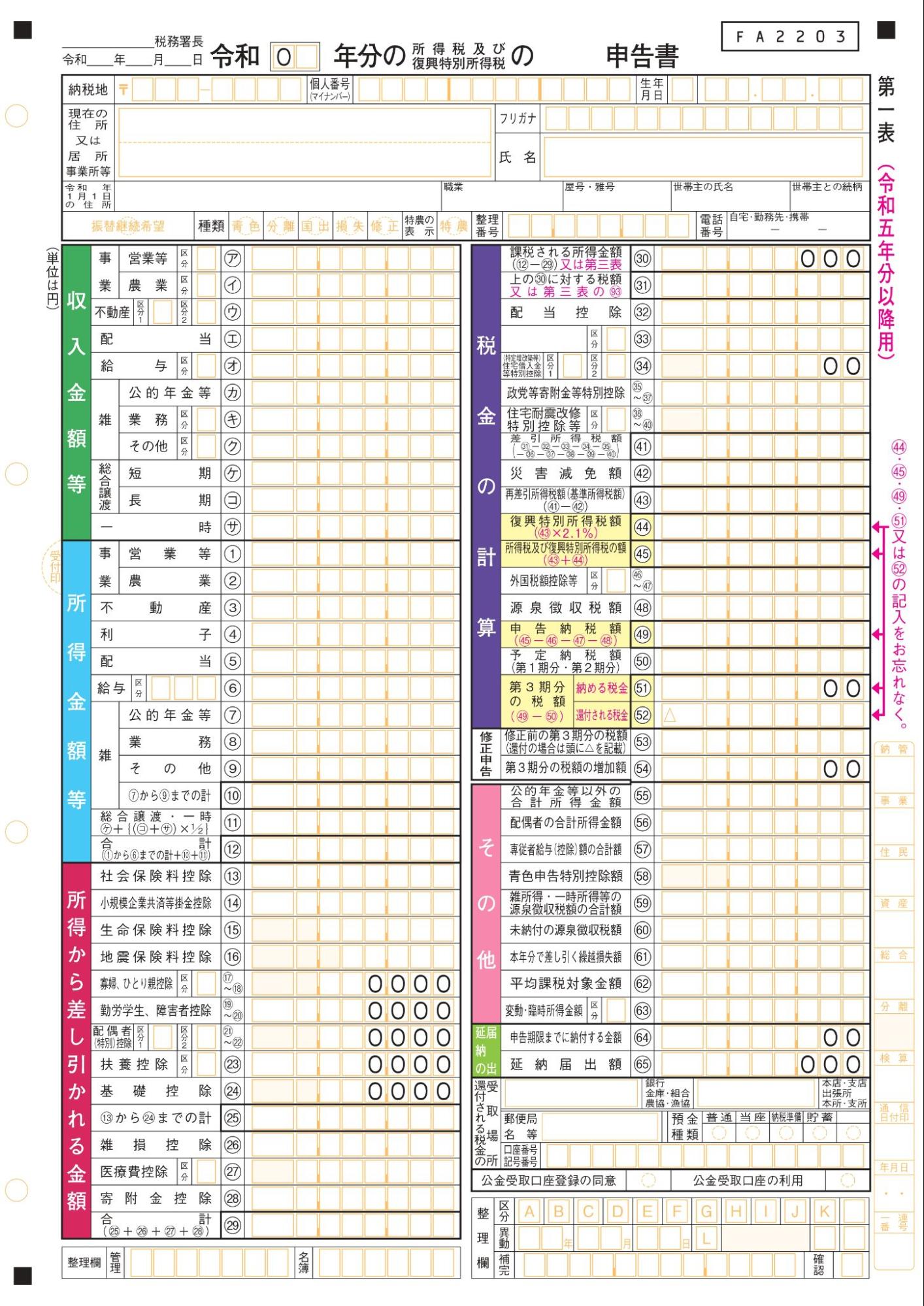

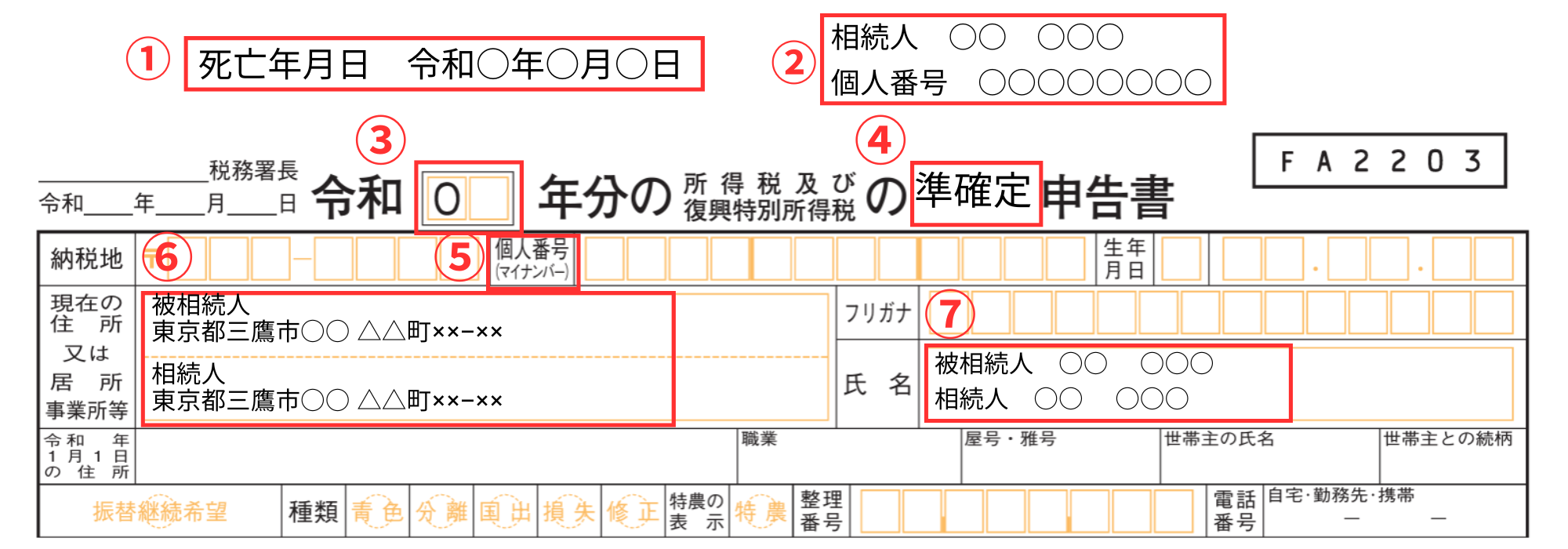

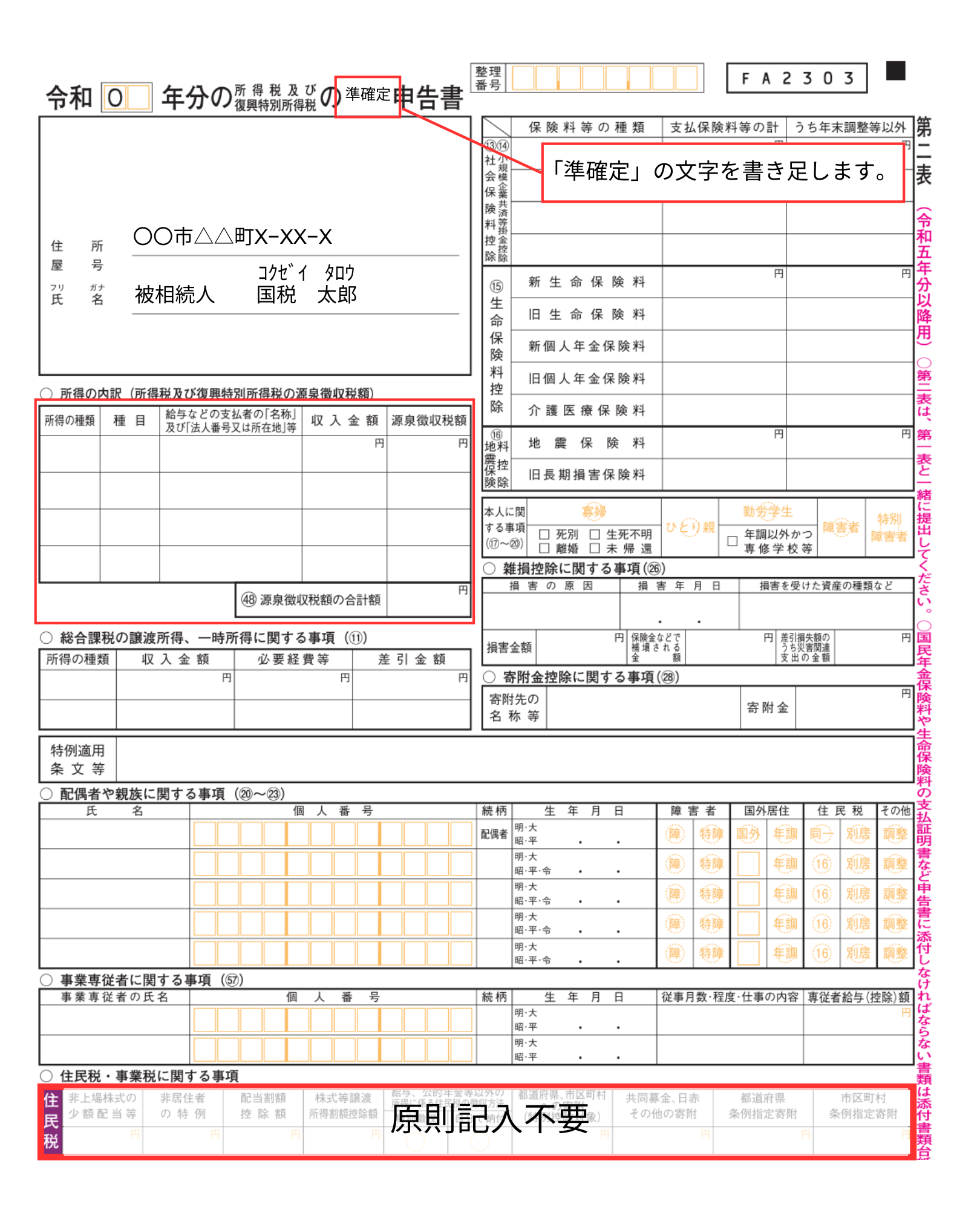

【記入例あり】準確定申告書と付表の書き方

ここからは、準確定申告書と付表の書き方を説明します。

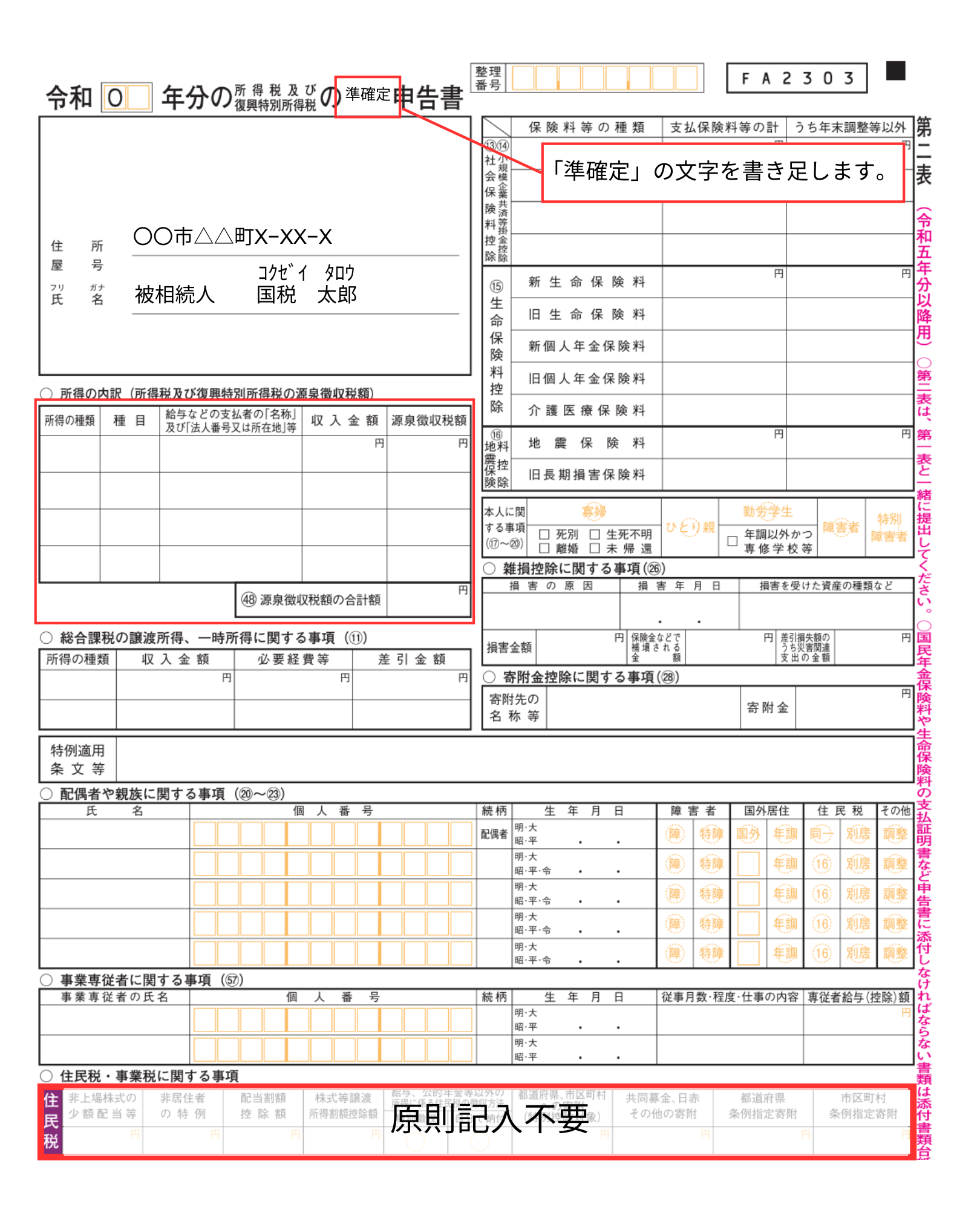

「準確定申告」という名称はついているものの、使う書類は確定申告書と同じです。また、住所や氏名の書き方に若干の違いはあるものの、基本的に準確定申告書と確定申告書の書き方に違いはありません。以下の記入例を参考に、間違いのないよう記入していきましょう。

なお、相続人の人数により必要書類が異なるため、以下の図で確認してください。

|

相続人が1人の場合 |

相続人が2人以上の場合 |

| 準確定申告書第一表 |

〇 |

〇 |

| 準確定申告書第二表 |

〇 |

〇 |

| 付表 |

✕ |

〇 |

相続人が1人の場合の準確定申告の書き方

まずは、相続人が1人の場合の準確定申告の書き方です。

準確定申告書第一表

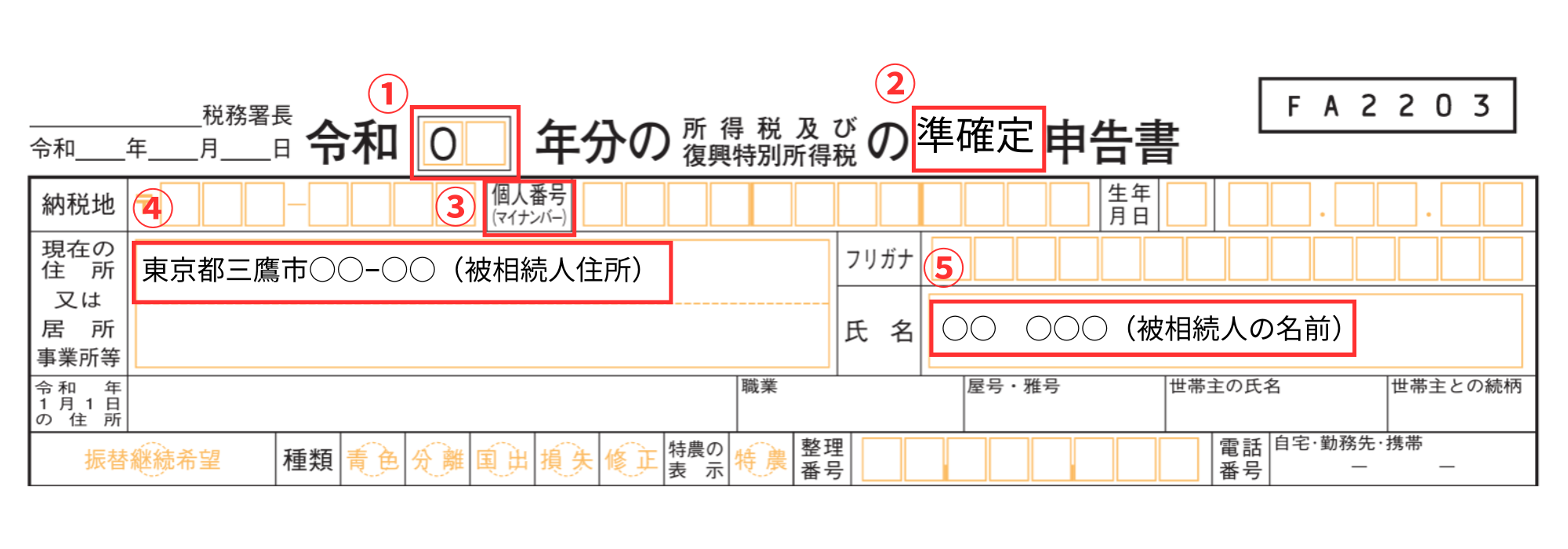

相続人が1人の場合は、確定申告書第一表に「被相続人」と「相続人」の情報を記入します。

- 被相続人が亡くなった年月日を記載

- 相続人の名前と個人番号を記載

- 準確定申告の対象となる年を記載

- 「準確定」と記載

- 被相続人の個人番号は記載必要なし

- 被相続人と相続人の両方の住所を記載

- 被相続人と相続人の両方の氏名を記載

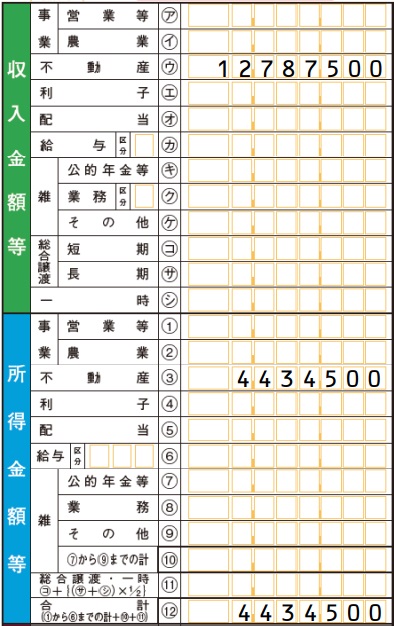

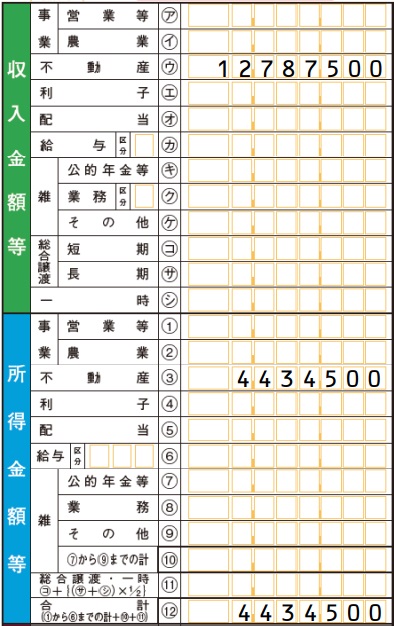

収入金額と所得金額を記載します。

- 収入金額・・・給与等であれば総支給額・事業等であれば売上金額

- 所得金額・・・収入金額から経費をひいた金額

たとえば、給与では「給与所得控除額」を差し引いた金額に、自営業の場合は収入から原価などの必要経費をひいた金額になります。

事業所得や不動産所得がある場合は、「青色申告決算書」又は「収支内訳書」から転記します。

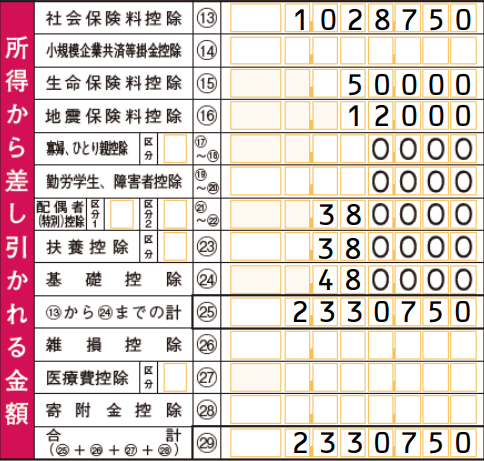

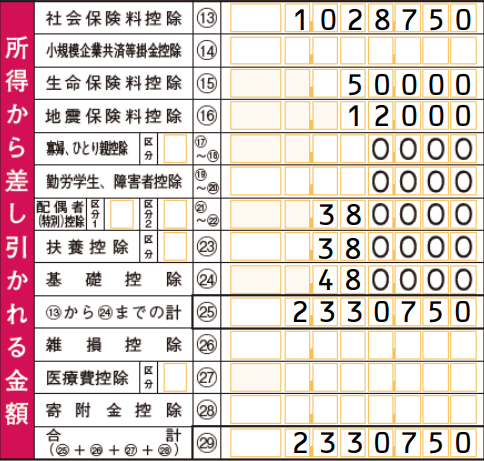

次に、所得から差し引かれる金額を記入します。

社会保険料控除や生命保険控除など、対象となる箇所に記入してください。

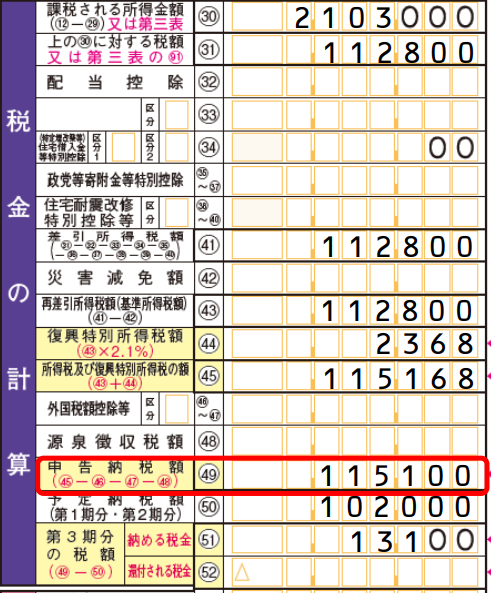

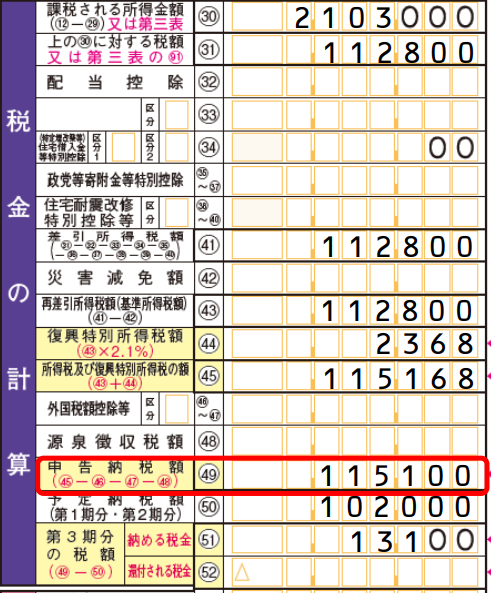

㉚課税される所得金額には、「所得金額の合計-所得から差し引かれる金額の合計」を記入します。

その他該当する箇所に金額を記入し、申告納税額を算出してください。黒字の場合は、100 円未満の端数を切り捨てた金額を書きます。赤字の場合は、金額の頭に△もしくは-を付けましょう。

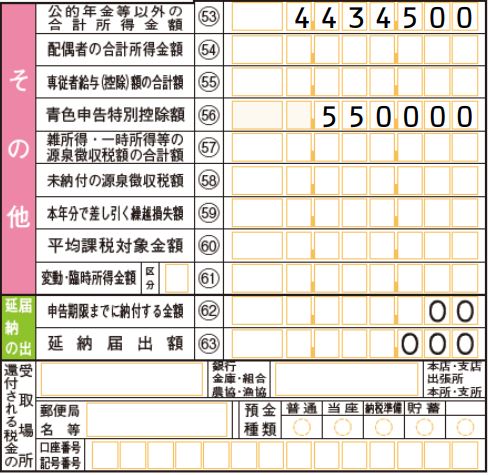

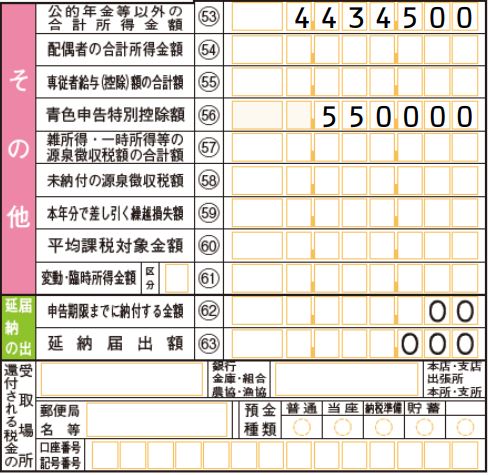

「その他」および「延納の届出」欄は、該当するものがある方のみ記入します。

確定申告書第二表

第二表も、第一表の数字などを参考に正しく記入していきます。

配偶者控除又は扶養控除について第二表に記入が必要な場合には、控除対象配偶者及び控除対象扶養親族のマイナンバー(個人番号)も記入しなければならないため注意しましょう。

なお、「住民税」欄に関する事項は、ほとんどの場合は記入不要です。たとえば「令和6年1月2日から令和7年1月1日まで」の間に亡くなった場合は、令和7年度の住民税の納税義務がないため、令和6年分の準確定申告では記入不要となります。

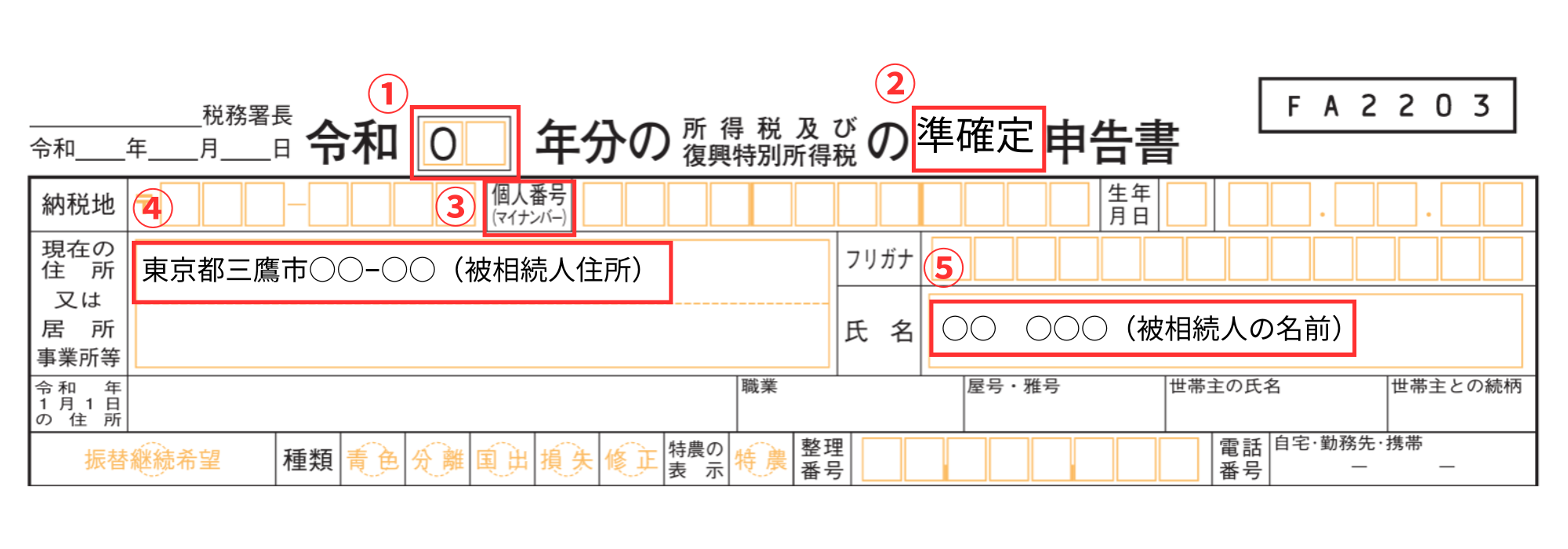

相続人が2人以上の場合の準確定申告の書き方

相続人が2人以上の場合も、相続人が1人の場合と準確定申告の書き方はほぼ同じです。

確定申告書第一表

相続人が2人以上いる場合は申告書と一緒に付表を提出するため、第一表には被相続人の情報のみを記入します。

- 準確定申告の対象となる年を記載

- 「準確定」と記載

- 被相続人の個人番号を記載

- 被相続人の住所を記載

- 被相続人の名前を記載

上記以外の第一表の書き方は、相続人が1人の場合の準確定申告の書き方と同じです。相続人が1人の場合の書き方を参考に、残りの箇所を記入してください。

確定申告書第二表

確定申告書第二表の書き方は、相続人が1人の場合の準確定申告書の書き方と同じです。相続人が1人の場合の書き方を参考に、残りの箇所を記入してください。

確定申告書付表の書き方

※「(2)氏名」欄に押印がありますが、現在は不要です。

相続人が2人以上の場合は、付表の提出が必要です。付表には、相続人全員のマイナンバーと署名を記入します。

ただし、なんらかの事情で1つの付表に相続人全員のマイナンバー・署名を記入するのが難しい場合は、相続人が別々に申告書と付表を提出することも可能です。

なお、相続人が準確定申告をおこなった際、他の相続人に通知する義務がある点を留意しておきましょう。

二次相続とは?特徴や対策方法・早見表をご紹介!まとめ

確定申告は相続に付随して発生することがあります。亡くなった人の所得の状況や相続財産の状況により、確定申告が必要かどうか判断することは相続税と所得税のどちらにも詳しくなければ難しいのではないでしょうか。

当事務所では、相続に付随した確定申告についてのご相談についても承っております。お気軽にご相談ください。