この記事を読むのに必要な時間は約 7 分です。

「現金主義」「発生主義」

「現金主義」「発生主義」という言葉を聞いたことがありますか?

「現金主義」とは、収益を現金等の入金時に認識・計上し、費用を現預金の出金時に認識・計上する会計処理の方法です。

一方「発生主義」では現預金の支出・支払に限らず、支出および収入の必要性(=経済的事実)が発生した期間に計上する必要があります。

現金主義・発生主義について、実際の例を用いてみていきましょう。

税理士に税務調査の立ち会いを依頼するメリットは?よくある質問や税務調査のリスクについても詳しく解説!草刈り代行の売上をした場合

①6月20日に草刈りを実施

②7月20日に草刈り代金5万円入金

という取引があったとします。

この場合のそれぞれの売上の計上は以下の通りです。

現金主義 7月20日 現金 50,000 / 売上 50,000

発生主義 6月20日 売掛金 50,000 / 売上 50,000

7月20日 現金 50,000 / 売掛金 50,000

車両を購入した場合

①6月20日に車両が納車された

②7月20日に車両の購入代金500,000円が引き落とされた

という取引があったとします。

この場合のそれぞれの会計処理は以下の通りです。

現金主義 6月20日 車両運搬具 500,000 / 預金 500,000

発生主義 6月20日 車両運搬具 500,000 / 未払金 500,000

7月20日 未払金 500,000 / 預金 500,000

もちろん車両が納車されたその場で支払いをしていれば、現金主義・発生主義共に下記の会計処理となります。

6月20日 車両運搬具 500,000 / 預金 500,000

確定申告・決算申告の無申告は何故バレる?無申告の場合税務調査は来る?小売業で商品を仕入・販売した場合

小売業で商品を仕入れて販売した場合はどうでしょうか。下記の取引でみてみましょう。

①6月20日にA商品30個(仕入値500円/個)を仕入れた

②7月20日にA商品15個(売価700円/個)を販売した

現金主義 6月20日 仕入 15,000 / 現金 15,000

7月20日 現金 10,500 / 売上 10,500

上記取引は、損益計算書にて下記の収支になります。

収入 10,500円(15個×700円)

支出 △15,000円(30個×500円)

損失 4,500円

発生主義 6月20日 仕入 15,000 / 現金 15,000

7月20日 現金 10,500 / 売上 10,500

ただしA商品は、仕入れた30個のうち、売上げていない15個は在庫として会社に残っています。

収入 10,500円(15個×700円)

支出 7,500円(15個×500円)

利益 3,000円

資産(在庫) 7,500円(15個×500円)

現金主義は、お金に動きがあった場合のみ取引を計上するので、お小遣い帳のようでとても簡単です。ただ現金主義では、最後の事例の小売業のような在庫の把握が出来ません。

他にも現金主義では、現金の動きがない減価償却や信用取引(掛け売上、掛け仕入)が把握できません。会社の状態を把握するためにも、正確な決算書を作成するためにも、発生主義で取引を認識・計上していくことが大切です。

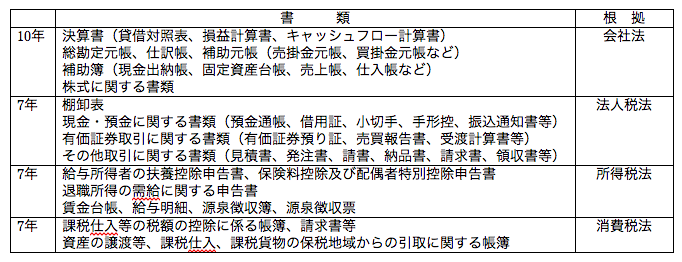

決算が終わっても帳簿書類は必要です。会社法や税法で保存期間が定められています。

皆さんの会社では、溜まってきた会社の帳簿書類をどうされていますか?

会計事務所へ提出し、その帳簿を元に決算書や申告書を作成してもらい、頂いた総勘定元帳にはすべての取引が記載されていますので、帳簿としての役割は終わったように思いますね。

ところが、もう使わないように思えるこれらの帳簿、会社法や税法で保存期間が定められているのです。ちょっと覚えておいてくださいね。

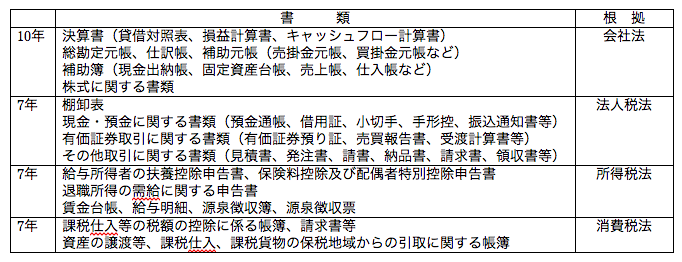

1.帳簿書類等の保存期間

税法では、帳簿書類は申告書の提出期限の翌日から7年間保存しなければなりません。

電子データとしての記録も同様に7年間です。

(尚、欠損金の繰越期間が9年とされたことに伴い、欠損金の生じた事業年度の帳簿書類の保存期間は9年間に延長されました)

「帳簿」とは総勘定元帳、仕訳帳、現金出納帳、売掛金元帳、買掛金元帳、固定資産台帳、売上帳、仕入帳など、この帳簿シリーズの記事でもよく登場する帳簿です。

一方「書類」とは、棚卸表、貸借対対照表、損益計算書、注文書、契約書、領収書などです。

2.帳簿書類の保存方法

帳簿書類の保存方法は、紙による保存が原則です。

電子データの保存については、一定の要件を満たすものは、紙による保存によらず、サーバ・DVD・CDなどに記録した電子データのままで保存することができます。

なお、電子データによる保存を行う場合には、あらかじめ所轄税務署長に対して申請書を提出し、承認を受けることが必要です。(国税関係帳簿の電磁的記録等による保存等の承認申請書)

上記は税法による保存期間ですが、同じ書類でも税法では7年間、会社法では10年間と、保存期間が異なることがあります。

そのような場合は保存期間が長いものに合わせておきましょう。

下記にカンタンにまとめてみました。

いずれにしても、書類が多くなって保存に困っても、会社法や税法等に則って保管することが必要です。

言い換えれば、保存期間を経過すれば廃棄できるので、年度ごとに書類をまとめ、廃棄しやすいように保管することをお勧めします。

コロナ禍の税務調査における重点調査項目税務調査と帳簿。帳簿が整っていないと消費税を余計に払わないといけなくなる?

皆さんの会社は、もう税務調査を受けられましたか?

税務調査で何をするのかというと、申告してある数字が正しいかどうかを調査するのです。

正しいかどうかを調べるために先ずチェックするのが「総勘定元帳」、総勘定元帳が正しいかどうかを確認するのが、請求書、領収書、見積書、納品書、棚卸表などです。

もうお分かりですね。帳簿が整っていないと、税務調査に耐えられません。

税務調査では先ず売上が正しいか、或いは売上が漏れていないかを徹底的に調べられます。

漏れやすいのが現金による入金です。

これは納品書で納めているのに入金処理がされていないとか、現金で受け取った領収書の入金処理がされていないとかというケースがよくあります。

すべて帳簿に基づいているのがお分かりでしょうか。

次に売上に対する仕入が正しいかどうかをチェックします。

ポイントは「売上に対するもの」かどうかです。

仕入れていても売上げていなければ「仕入」ではなく「在庫」とされます。

特に期末に仕入れたものは要注意。調査官は期末に仕入れた商品が売上となっているか、在庫となっているかを調べます。

この時に使用するのも「棚卸表」や「仕入帳」「売上帳」、或いは商品仕入の「請求書」、商品売上の「納品書」などの帳簿です。

その他、架空経費がないか架空人件費が計上されていないか等を、保管してある領収書や賃金台帳を使ってチェックしていきます。

きちんと整えられて保存してある帳簿は、私たちの取引の整合性を証明してくれるのです。

では、保存していなかったらどうなるのでしょう。

まず繰越欠損金を9年間繰り越す場合、9年目に帳簿書類を保存していなければ欠損金を繰り越せません。

また帳簿書類の保存は青色申告の要件の1つとなっているため、青色申告が取り消されます。取り消されれば白色申告になりますので、青色申告の各種特典が受けられなくなります。

消費税(原則課税)では、もっと恐ろしいことになります。

消費税は売上の消費税から支払の消費税を差し引いた金額を税務署に納付します。支払の消費税の証拠(帳簿)がなければ、差し引く金額を否認される恐れがあります。

例えば

(通常)課税売上高消費税額 100万円 - 仕入税額控除 60万円 = 消費税額 40万円

(否認)課税売上高消費税額 100万円 - 仕入税額控除 0円 = 消費税額 100万円

支払っているにも関わらず、証拠の帳簿がないために仕入税額60万円が認めてもらえないことで、大きな損害となります。

帳簿をきちんと整える、書類を一定期間保存する。

こうした基本的な経理処理により、会社を守ることができ、不要なキャッシュを使わなくて済むのです。