この記事を読むのに必要な時間は約 1 分です。

給与を増やし雇用を確保すると、法人税の税額控除ができる優遇措置は以前よりありました。

現在は、 令和3年4月1日事業開始年度から適用された「(令和3年度税制改正の)所得拡大促進税制」と「人材確保等促進税制」が施行されています。このうち後者は、新規雇用者の給与を比較するという新しい考え方の制度です。

所得拡大促進税制と人材確保等投資促進税制とは?

ともに令和3年4月1日開始事業年度から適用されます。

今までは給与増額に対して税額控除がとれる優遇措置は、大企業向けと中小企業向けでは別々の制度でした。しかし今回施行された制度では、所得拡大促進税制は中小企業のみが対象ですが、人材確保等促進税制は大企業も中小企業も、すべての法人が対象です。

中小企業ではふたつの優遇措置のどちらかを選択適用できますので、両方の制度内容を確認しておきましょう。

ここでは概要のみをわかりやすくご紹介します。細かい要件はそれぞれリンク先の経済産業省のホームページをご確認ください。

所得拡大促進税制の概要

適用要件などの概要を紹介します。

(1)通常要件

「雇用者給与等支給額(※1)」が前年比1.5%以上増加→「控除対象雇用者等支給増加額(※2)」の15%を法人税額から控除

(2)上乗せ要件

「雇用者給与等支給額」が前年比2.5%増加。

かつ、以下の①、②の要件のどちらかを満たす場合。

①「教育訓練費(※3)」が前年比10%以上増加

②経営力向上計画の認定を受けており、確実におこなわれたことの証明がされている

→「控除対象雇用者等支給増加額」の25%を法人税額から控除

(3)控除の金額は法人税額の20%が上限

(※1)雇用者給与等支給額

国内の雇用者に対する給与等の総額です。ただし役員とその特殊関係者に対する給与等を除きます。

ただし給与等にあてるために他の者からもらった金額があれば差し引きます(雇用安定助成金額は除く)。

所得拡大促進税制は、以前は継続雇用者の給与を比較するため、個人別の給与金額を見て集計しなければなりませんでした。それに比較すれば格段に計算がしやすくなっています。

このため試算もしやすいので、決算日前に試算して、場合によっては賞与の支給などをおこない、当期の支給金額を増やして税額控除を受ける選択も可能です。

(※2)控除対象雇用者等支給増加額

※1で計算した雇用者給与等支給額の、前年比での増加部分です。

(※3)教育訓練費

教育訓練費は、研修などのために「外部」に支払う費用で、役員やその特殊関係者などに対するものは除きます。

教育訓練費の明細書の作成・添付、領収書などの支払証明も必要です。

さらに詳しい要件は、経済産業省のホームページをご参照ください。

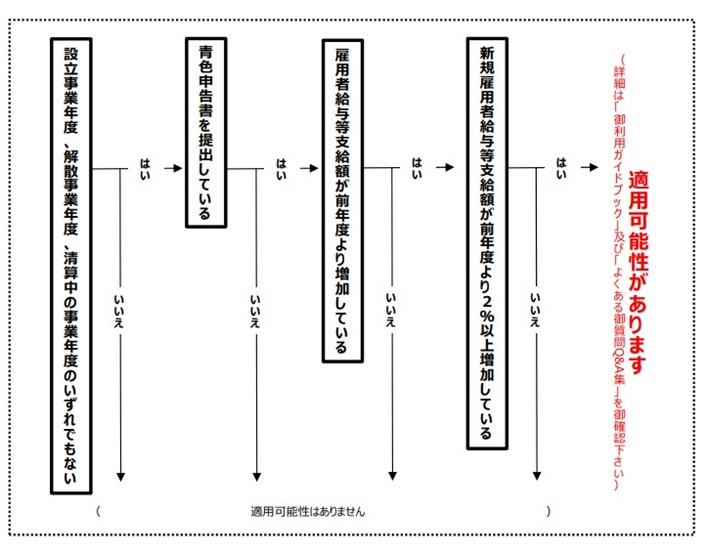

人材確保等投資促進税制の概要

適用要件などの概要を紹介します。

(1)通常要件

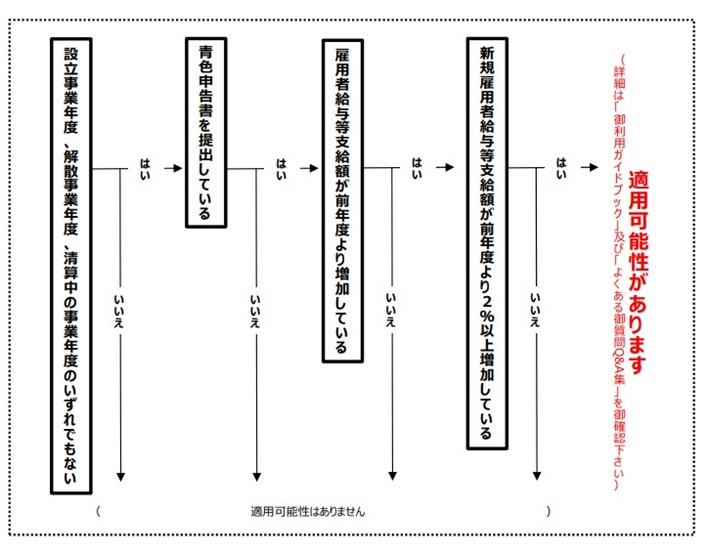

「新規雇用者給与等支給額(※1)」が前年度より2%増加→ 控除対象新規雇用者給与等支給額(※2)の15%を法人税額から控除

(2)上乗せ要件

教育訓練費の額が前年比20%以上増加→ 控除対象新規雇用者給与等支給額の20%を法人税額から控除

(3) 控除の金額は法人税額の20%が上限

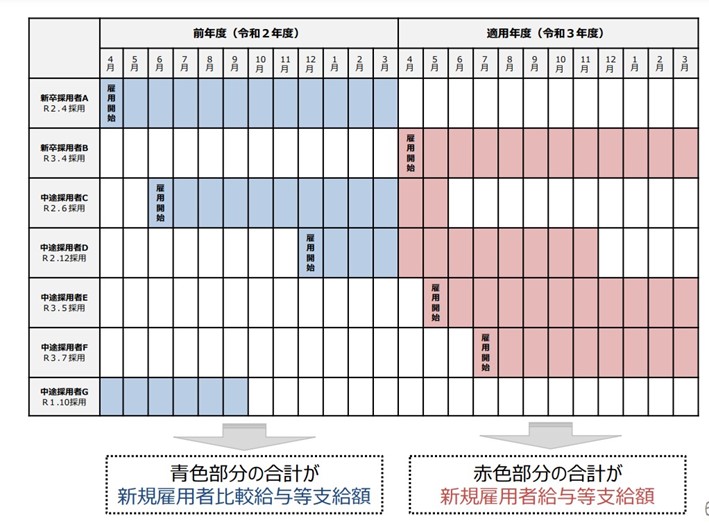

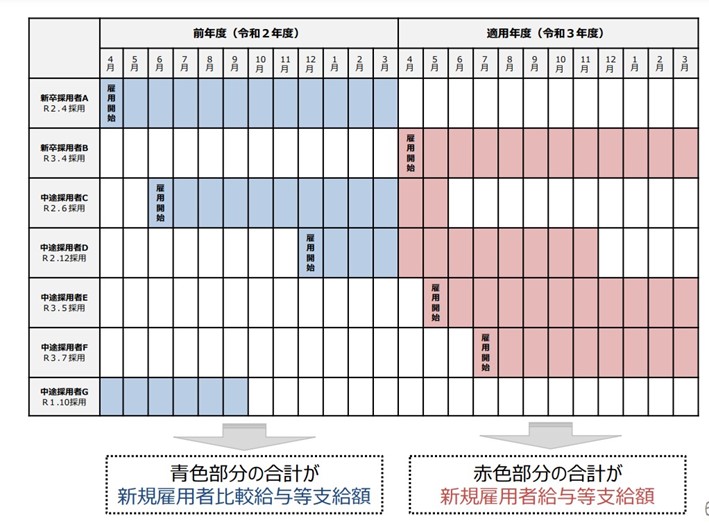

(※1)新規雇用者給与等支給額

新規雇用者給与等支給額は「国内の事業所で新たに雇用した雇用保険の一般被保険者に対して、その雇用した日から1年以内に支給する給与等の支給額」をいいます。

給与の総額ではなく、新規雇用者の給与の総額を比較する点が所得拡大促進税制とまったく異なります。また、雇用保険の一般被保険者が対象になる点も異なりますので注意してください。

前期と当期の「新規雇用者給与等支給額」を比較する必要があるので、前々期に採用した人も計算に入れなければなりません。

(出典:経済産業省 人材確保等促進税制ガイドブック)

計算するには前々期、前期、当期に雇用を開始した人の雇用年月日、給与等の金額を集計します。

新卒・中途採用による外部人材の獲得や人材育成への投資を積極的に行う企業に対しての優遇措置です。現在雇用している方の給与総額を増やす、という意図とは別の視点になっています。

(※2)控除対象新規雇用者給与等支給額

「新規雇用者給与等支給額」に加えて、雇用保険の一般被保険者以外の者も含みます。雇用安定助成金額を含めた、給与を補填する性質のものなどは控除します。

雇用者給与等支給額から比較雇用者給与等支給額を控除した金額が上限となります。

(出典:「人材確保等促進税制」御利用ガイドブック)

さらに詳しい要件は、こちらをご参照ください。

破産法は再建のための法律。破産手続Q&A中小企業は選択適用が可能

中小企業ではふたつの優遇措置のどちらかを選択適用できます。例えば、もしベテランが辞めてしまったら年間の給与総額の増加幅が少なくなってしまいます。しかし新規雇用者の給与の増加幅が増加していれば人材確保等促進税制を適用して税額控除の金額を大きくとれる可能性があります。

人材確保等投資税制は、全体の給与総額の増加幅が少ない場合に、所得拡大促進税制の代替制度になる可能性があるのです。

適用にあたっての注意点

適用するにあたっての注意点を紹介します。

併用は不可

前述したように中小企業はどちらの制度も適用できますが、併用することはできません。両方を試算したうえで、税額控除の金額が多くなる制度を選択しましょう。

事前の届出は不要

制度を適用するために事前の届出は必要ありません。

確定申告書の別表での記載と、必要な場合は添付書類を添付します。

注意点

令和4年4月1日以降に開始する事業年度については、「賃上げ促進税制」として制度の名称が変わるとともに、要件の緩和と教育訓練に力を入れており、要件を満たせば税額控除の金額が最大40%になります。

破産法は再建のための法律。破産手続Q&Aまとめ

以上、給与に関連するふたつの税務上の優遇措置をご紹介しました。共に一年間だけの制度で、この後は賃上げ促進税制に制度が変更になります。

この一年間は従来と異なり、中小企業がふたつの制度を適用可能です。ベテランの退職などで給与総額が大きく増加していなくても、新規雇用者の給与等が大きく増加していれば税額控除の優遇措置が多く受けられる可能性があります。

計算方法や税務上の判断事項で不安な面がある場合には、税理士にご相談ください。