この記事を読むのに必要な時間は約 13 分です。

2023年10月からインボイス制度がスタートし、事業者に大きな影響を与えています。

想像を超える負担の大きさに困惑している経理担当の方も少なくないようで、SNS上では「インボイス残業で今日も帰れない」などの投稿が見受けられます。

この記事では「残業が多くなる原因」やインボイス残業を減らすための「電子化のポイント」などについて、具体的に詳しく解説します。

電子化のメリット・デメリットについても解説しますので、ぜひ最後までお読みいただき、残業対策のための判断材料としてお役立てください。

「インボイス残業」ってなに?

インボイス制度の正式名称は「適格請求書等保存方式」といい、納税する消費税を計算する際の仕入税額控除には、原則として、インボイス(適格請求書)が必要となりました。

インボイス制度に対応するための準備段階から、制度開始後に残業が発生することが予想されていたものの、想定以上に実務上の負担が大きいことから、多くの会社で残業時間の増加が問題となっています。

仮に、インボイス残業が一時的なものであれば、経理担当者などもある程度は許容することができるかもしれませんが、残業が続いているのであれば、労務管理や人件費の抑制、従業員のモチベーションの維持のためにも一刻も早い対策が必要でしょう。

インボイス残業の対策をおこなうためには、まずはインボイス残業について理解することが大切です。そのため、ここでは「インボイス残業の原因」について詳しく解説します。

インボイス残業とは?

「インボイス残業」について明確な定義はありませんが、多くの企業では、インボイス制度に対応するために発生する残業を「インボイス残業」とよんでいます。

前述のとおり、インボイス制度の導入により、原則として仕入税額控除を受けるためにはインボイスが必要となったため、購入時にはインボイスの保存が必要であり、販売時にはインボイスを交付しなければなりません。

しかし、これまでも売買をおこなう際は請求書や領収書を取り交わしていたため「なぜ、残業が増えるのか」と疑問を抱く方も多いでしょう。

その答えは、インボイス制度に対応するために「必要な作業が増えたこと」にあります。ここでは、その具体的な内容について解説します。

インボイス残業の原因は?

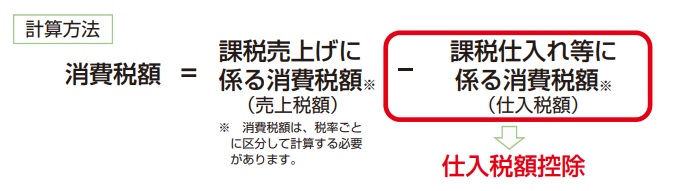

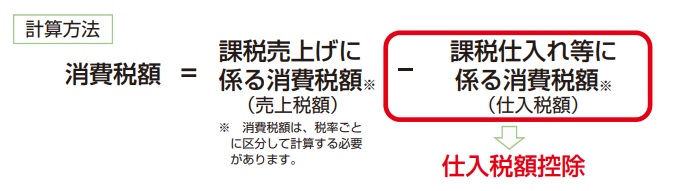

インボイス制度は、簡単に説明をすると「正確に消費税を計算するための制度」です。本則課税における消費税の計算方法は、次のとおりです。

インボイス制度が始まる前は、一定の項目が記載されている請求書などがあれば、仕入税額控除ができました。しかし、前述のとおり、インボイス制度開始後は、原則としてインボイスを保存しなければ仕入税額控除ができません。

仕入税額控除ができなければ自社の消費税の負担が大きくなるため、商品やサービスの提供を受けた際には売り手から交付される「インボイスの保存」が必要となり、このために多くの手間と時間がかかるようになりました。

インボイスの交付・保存が必要になった

前述したとおり、インボイス制度開始後からは、インボイスがないと仕入税額控除を受けることができなくなりました。

そのため、自社が買い手のとき、取引先がインボイス発行事業者の場合には「インボイスを受取り、保存すること」が必要です。

また、自社が売り手の場合は「インボイスの交付とその写しの保存」、税込1万円以上の値引きや返品をおこなったときは「返還インボイスの交付」も必要となっています。

インボイス制度開始前も、請求書などの仕入税額控除に関する書類の保存は必要でしたが、制度開始後は、インボイスの有無によって書類を分類しなければならなくなったため、この確認作業や仕分けに多くの時間を要しています。

さらに、インボイスの有無により納税額が変わるため、インボイスが交付されていない場合には、売り手に対して「インボイス発行事業者」かどうかをヒアリングするなどの確認作業も必要です。

また、インボイスが交付されている場合であっても、受け取った請求書や領収書がインボイスの要件を満たしているかを確認し、不備があれば差し戻す必要があります。

これらの作業は、1件あたりに費やす手間や時間はわずかだとしても、すべての請求書や領収書に対応する場合には多くのリソースを割く必要があります。また、確認作業や差し戻しなどにより支払いに遅れがでないよう配慮も必要であるため、経理担当者の負担はかなり大きいといえるでしょう。

仕訳が大変になった

先に述べたとおり、インボイス制度開始後は、インボイスが交付されていない取引については、仕入税額控除をおこなうことができません。そのため、インボイスが交付されている取引と交付されていない取引では、仕訳の方法が異なります。

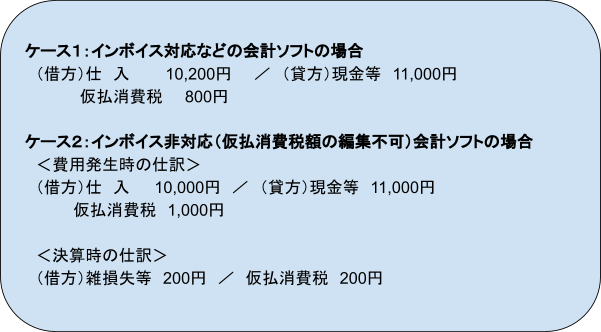

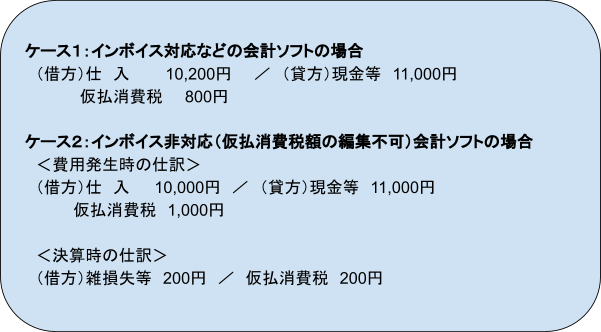

インボイスが交付されている取引の仕訳方法は従来どおりですが、インボイスが交付されていない取引については、以下のような変更が必要です。

なお、以下の仕訳は、経過措置の「80%控除」の適用を想定しています。

多くの会計ソフトはインボイスに対応していると考えられるため、ケース1の仕訳をおこなうことになりますが、仮払消費税額の編集ができないインボイス非対応の会計ソフトの場合はケース2の仕訳をおこなう必要があるため、決算時に正しく振替をおこなう必要があります。

さらに、経過措置の「80%控除」を適用するためには、「80%控除対象」など経過措置の適用を受ける旨の記載が必要となるため、これについても事務負担が大きくなる要因といえるでしょう。

特例の適用について判断が必要になった

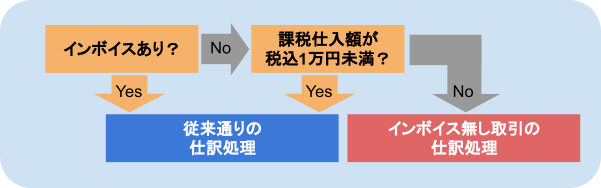

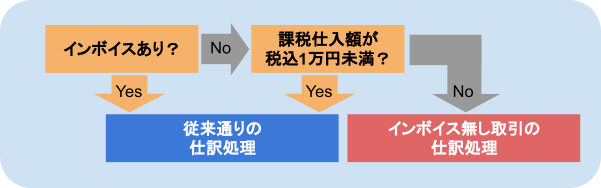

少額特例の適用を受けられるかどうかの判断も、経理担当者がおこなう必要があるでしょう。

2029年9月30日までの期間限定ではありますが、一定の要件を満たす場合には、インボイスが無くても仕入税額控除をおこなうことができる「少額特例」の適用を受けることができます。

なお、少額特例の適用要件は、以下のとおりです。

- 基準期間の課税売上高が1億円以下、または特定期間における課税売上高が5千万円以下の事業者である

- 1回の取引につき税込1万円未満の課税仕入れである

そのため、課税売上高の要件を満たす事業者は、支払いに関して下図のような振り分けが必要となることから、経理担当者の負担を大きくしているといえるでしょう。

経費精算が大変になった

販売活動のための経費についても、仕入税額控除をおこなうためにはインボイスが必要です。

そのため、取引先の打ち合わせのための飲食費や手土産、タクシー代など、会社の経費を使う際には、その都度、インボイスの交付が可能かどうかの確認が必要ですが、それを従業員全員が徹底できないケースも多いでしょう。

受け取った領収書がインボイスの要件を満たしていない場合、経理担当者は差し戻す等の対応が必要であるため、これも経理業務の負担を大きくしていると考えられます。

消費税の計算が大変になった

インボイス制度開始後も、売上税額から仕入税額を控除するといった消費税額の計算方法について変更はありませんが、インボイスがあるものしか仕入税額控除ができない点や80%控除などの経過措置、仕入税額控除の積上げ計算など、計算の手続きが変わった点に注意が必要です。

また、前述のとおり、会計ソフトがインボイス非対応の場合には、決算時に仕入税額控除ができない分の「仮払消費税」を「雑損失」等に振り替えるための仕訳をおこなう必要があります。

2023年以降人材確保等投資税制に代わる「賃上げ促進税制」「インボイス残業」を減らすためには電子化が有効

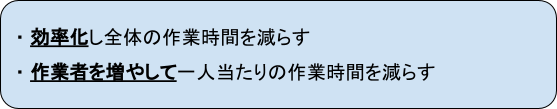

「インボイス残業」を減らすためには、主に次の2つが有効です。

しかし、人を増やせば人件費がかかるため、作業者を増員できないケースも多いでしょう。そのため、経理業務を効率化し全体の作業時間を減らすことが大切です。

この、業務効率化のための効果的な方法として「電子化」が注目されています。ここでは、電子化により残業時間を減らすための方法について、詳しく解説します。

事務処理上の問題点をピックアップする

まずは、インボイス制度により発生したタスクの中で、「手間がかかっていること」や「何度も繰り返さなくてはならないこと」、「ミスの原因」を明確にすることが重要です。これにより、改善策が明らかになります。

前述したとおり、一つひとつの作業負担は小さくても、インボイスにかかる経理業務では膨大な数を処理する必要があるため、作業負荷が大きくなり残業につながりやすくなります。

そのため、問題点をピックアップする際は、負担の小さいタスクについても、すべてリスト化をおこなうことがポイントです。

また、稀に発生する問題であっても、作業の手を止めることで効率が落ちるため、インボイス関連で負担に感じる作業はすべてピックアップするとよいでしょう。

電子化の導入方法を検討する

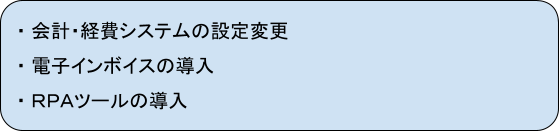

問題点のピックアップが終わったら、電子化を導入するために、次の点を検討するとよいでしょう。

会計・経費システムの設定変更

会計や経費システムの利用時に、問い合わせや間違いが多いものについては、登録時に「メッセージの表示」や「入力内容のチェック」などのカスタマイズができるかを、システムの担当者に確認してみましょう。

また、インボイスがない取引の確認を容易にするために、「インボイスなし」などのコメントを簡単に設定できるよう、定型文などの登録をおこなうと作業時間の短縮につながりやすくなります。

電子インボイスの導入

「電子インボイス」とは、インボイス(適格請求書)を電子データにしたものです。

電子インボイスを導入することで、インボイスの作成や交付などの請求作業を効率化でき、印刷にかかる手間やコスト、通信費などを削減することが可能です。

また、取引先も電子インボイスを導入している場合には、支払いの際に自動で取引データが取り込まれるため、入力や支払いの手間を省くことができます。また、入力間違いなどのミスも減らすことができることから、大幅な作業時間の削減が期待できるでしょう。

RPAツールの導入

RPA(Robotic Process Automation)ツールの導入は、繰り返しおこなっていたパソコンでの作業を自動化でき、作業時間の短縮や作業ミス、対応し忘れの防止に有効です。

具体的には、インボイス発行事業者の登録番号の照合が負担になっている場合には、領収書や請求書から登録番号の読み取りから照合までを自動化できるようなツールを利用すると、作業時間を減らすことができます。

また、日次や月次での定例作業を自動化することで、月末などに集中する業務の負荷を軽減できるなど、多くのメリットがあります。

電子化のメリットは?

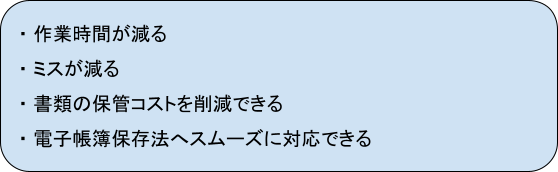

インボイスで発生した作業の「電子化」をおこなうことで、次のような効果が期待できます。

それぞれについて、詳しく解説します。

作業時間が減る

電子化をおこなうと、人の作業時間を大幅に削減できます。具体的には、インボイスの登録番号の確認作業を自動化することが可能です。

会計ソフトによってオートメーション化される処理は異なるものの、インボイスの登録者番号を国税庁のデータベースと照合する機能を備えた会計ソフトを利用することで、登録番号を取引先へ確認する作業が不要となるため、業務効率化を図ることができます。

このように、電子化により作業時間を減らし、大量データも効率よく処理ができるようになるため、残業時間の削減に大きな効果が期待できるのです。

ミスが減る

電子インボイスの効果について解説したように、電子化をおこなうと、電子データを自動で転記したり集計したりすることが可能となります。

そのため、転記や計算ミスなどのヒューマンエラーが減り、チェック作業等にかかっていた時間の削減が期待できます。

また、定期的におこなう作業のスケジュール設定や、データ受信時に自動的に作業を実行させるようプログラムすることで、作業のやり忘れの防止や、作業そのもの負担の軽減が可能となります。

書類の保管コストを削減できる

電子化によってペーパーレス化をすると、書類の保管作業にかかる時間を削減できます。また、保管場所の確保やファイルなどの備品にかかっていたコストが不要になるなど、保管作業の削減以外にもたくさんのメリットが存在します。

さらに、紙で管理している場合には、必要な書類を探すのに多くの時間がかかることがありますが、電子化すると即座に必要なデータを手に入れることができるなどの利点もあります。

電子帳簿保存法へスムーズに対応できる

2024年1月から電帳法(電子帳簿保存法)が本格的に義務化され、電子取引データの保存は義務となります。紙で受け取った書類は、一定の要件のもとにスキャニングした電子データでの保存が認められるなど、書類の保管方法が大きく変わります。

そのため、入力したデータと電子書類データを紐づけるなど、電帳法に対応したシステムを導入しておくと、スムーズに新制度に対応することができるでしょう。

取引先からの支払手形である受取手形の断り方!お断り文例あり電子化のデメリットは?

電子化をおこなうと、作業時間の短縮やミスの削減などのメリットがある一方で、デメリットもあります。

ここでは、電子化のデメリットについてそれぞれ詳しく解説します。

導入・運用コストがかかる

電子化するためには、ソフトウェアやサーバーなどの機材の購入が必要です。

また、モノの購入費用以外にも、導入するソフトウェアの選定や導入のためのデータ整備、新システムの導入教育や訓練などにもコストがかかります。

さらに、導入後も、ソフトウェアによっては月額料金がかかったり、セキュリティ対策などのメインテナンスが発生したりするなど、恒久的に発生するコストも留意をしなくてはなりません。

社内ルールの制定・周知が難しい

電子化するかどうかに関わらず、作業の仕組みなどを変える際には「新ルールの制定」や「周知徹底」が必要です。

しかし、従業員が理解しやすいようにマニュアルを整備し、説明会などで周知をしたとしても、利用者全員に新ルールを浸透させることは難しく、入力間違いなどのチェックや問い合わせなどの対応が必要になります。

また、電子化導入後も問い合わせや入力間違いが減らない場合は、FAQの作成や社内ルールの見直しの検討などが必要となるケースもあるでしょう。

このように、新しいシステムを導入する際には、新システムを利用するための新社内ルールの周知が難しい点に留意が必要です。

よくあるQ&A

電子化を検討する際に、よくある疑問点を2つご紹介します。

電子化すると情報漏洩しませんか?

電子化をおこないデータをクラウド等に保存すると、自社でのサーバーの管理が不要になるなどのメリットがある一方で、第三者による不正アクセスやサイバー攻撃などが心配です。

しかし、次の2点に注意することで、情報漏洩のリスクを最小限に抑えることができます。

適切なセキュリティ対策をおこなう

適切なセキュリティ対策とは、パソコンのOSや通信機器メーカーから提供される「セキュリティ対策のためのパッチソフトウェア」などを適用することで、これにより外部からの不正アクセスを防ぐことができます。

また、あまりにも古い機器についてはメーカーのサポートが切れてしまうため、機器の耐用年数を守り、適切な機器を利用することが大切です。

パスワードの流出対策をおこなう

パスワードを外部へ漏らさないよう、従業員への教育が大切です。

当然のことではありますが、適切にセキュリティ対策をおこなっていても、パスワードが流出すると情報が漏洩してしまいます。

そのため、従業員への教育と同時に、定期的にパスワードを変更することで、情報漏洩に備えることも重要です。

ITに詳しい人材がいなくても電子化できますか?

最近では、ITに精通した担当者がいない会社でも電子化できるように、各メーカーでは画面の配置や操作性に力をいれています。

また、導入事例や使い方などの情報も豊富に提供されているため、ITに詳しい人材がいなくても、システムを導入して電子化をおこなうことは可能です。

取引先からの支払手形である受取手形の断り方!お断り文例ありまとめ

この記事では、インボイス残業の原因や電子化による業務効率化の方法、電子化のメリット・デメリットについて解説しました。

インボイス制度が始まったことで、「確認作業」や「インボイスの有無による請求書の振り分け作業」などが必要になり、それが原因で残業が増えた方は多くいます。

インボイスに関連した残業が長引くようであれば、今後のことを考え、早めに電子化を検討することが大切です。

電子化をおこなうためにはポイントを押さえた導入・運用が大切であるため、自社に必要な対策を確認のうえ、慎重に検討をおこないましょう。