この記事を読むのに必要な時間は約 13 分です。

政治家の裏金・脱税に関する疑惑が相次ぎ、大きな波紋を呼んでいます。

本来、政治家や政治団体が受け取ったパーティー券収入やキックバック収入は、合法的な資金調達として認められています。しかし、これらの収入が裏金として使われるケースが後を絶ちません。さらに、「脱税では?」との声も上がっています。

この記事では、政治資金パーティー券収入やキックバック収入が脱税にあたるのかについて、詳しく解説します。

【裏金の真相】脱税疑惑は「使途不明」だから!

政治資金パーティー券の収入を政治資金収支報告書に記載せず、使途不明にしたことが脱税疑惑につながっています。そもそも、このパーティー券収入には税金がかかるのでしょうか。

結論として、政治資金収支報告書に記載していなくても、基本的にパーティー券収入に法人税はかかりません。

しかし、パーティー券収入の一部がキックバックされて政治家に渡った場合、これが個人収入とみなされれば所得税の課税対象となります。つまり、適切に申告されていなければ脱税の可能性が出てきます。

政治資金がたとえ非課税であっても、収入と支出の透明性が重要であり、国民から見て不審な点があれば脱税疑惑が生じるのです。

取引先からの支払手形である受取手形の断り方!お断り文例あり問題の「2つの裏金」とは?

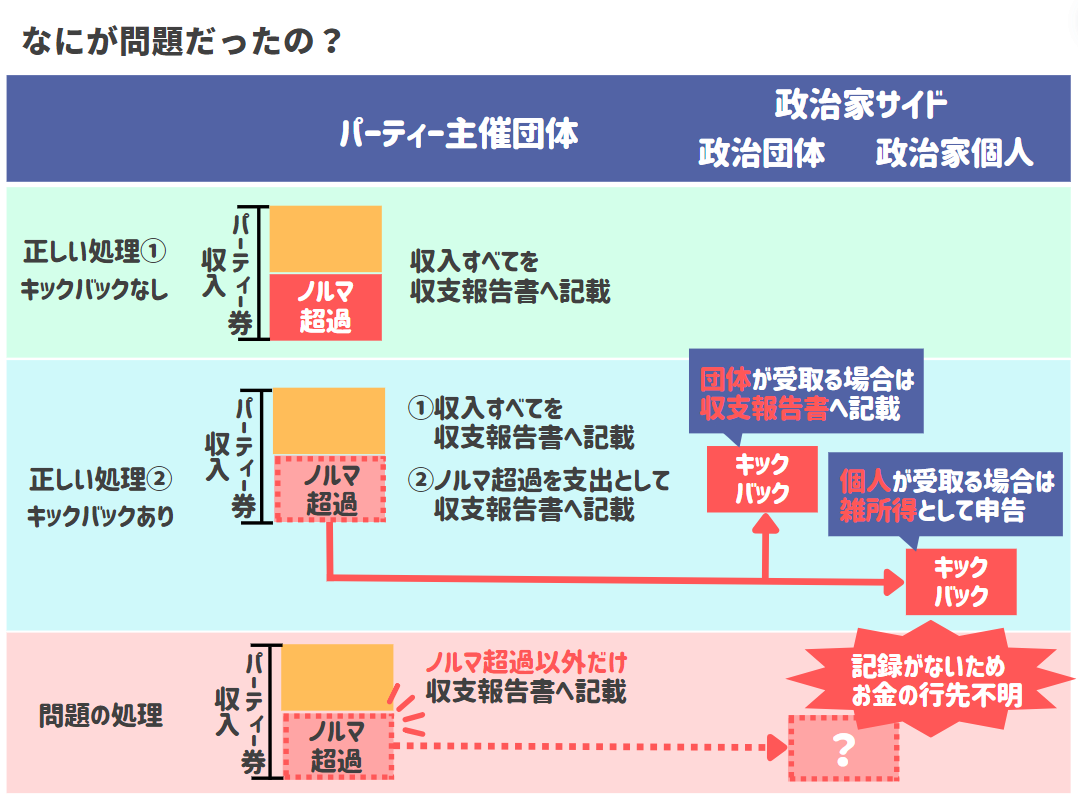

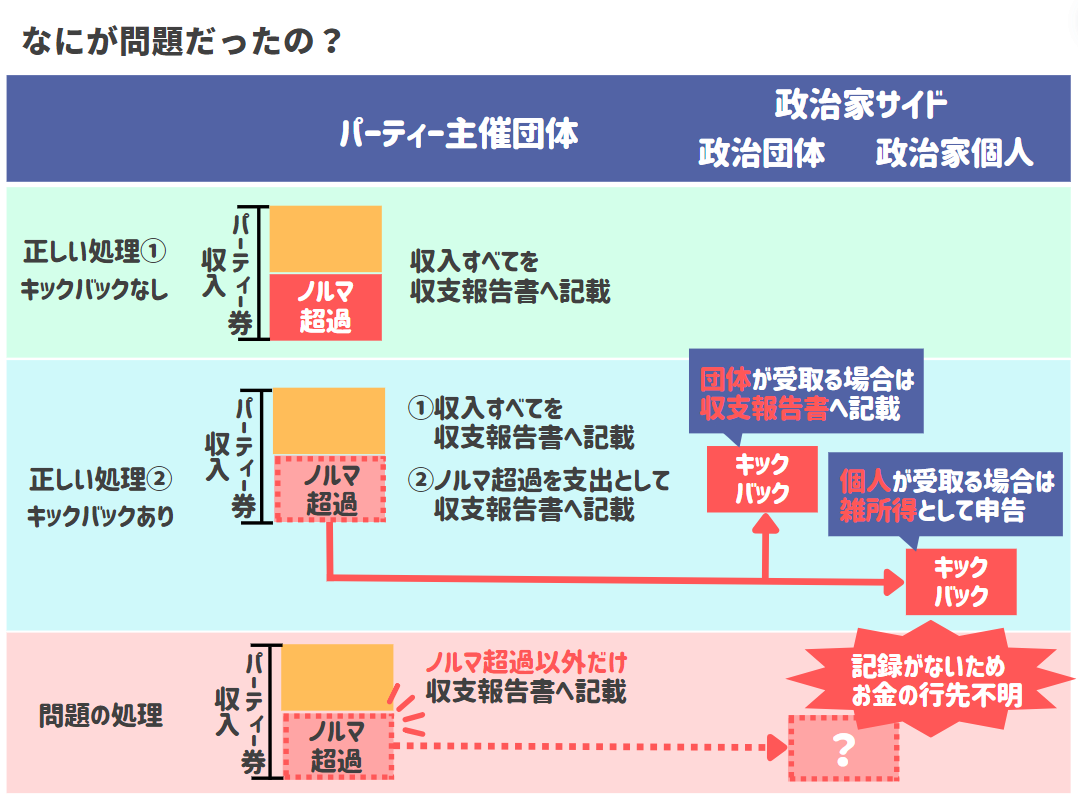

今回問題となったのは、「パーティー券収入」と「キックバック収入」の2つの裏金です。

パーティー券収入の記載がない

パーティー券とは、政治家や後援会、派閥などの政治団体が開催するパーティーの参加券です。主に、政治資金を集める目的で販売されます。多くの場合、パーティー券には当選回数や経験に応じて、政治家ごとに販売ノルマがあります。

今回の問題では、ノルマを超えて販売した金額が、政治資金収支報告書に記載されず、政治団体から政治家サイドに還元(キックバック)されていたことが明らかになりました。

本来であれば、ノルマ超過分の収入やキックバックした金額を、政治資金収支報告書へ記載する必要があります。しかし、一部の政治団体はこれを記載せず、パーティー券収入の一部を「裏金」にしていたのです。

キックバック収入の記載がない

前述のとおり、ノルマ超過分は政治家へキックバックされていました。キックバックは政治家サイドの収入であり、政治資金収支報告書に記載する義務があります。しかし、政治家側でも政治資金収支報告書へ記載していませんでした。

つまり、ノルマを超えて販売された金額はどこにも記録が残されておらず、裏金となっていたのです。

これらの事実が明らかになったことで、政治資金の不透明な運用が問題視されています。

【政治と税金】政治資金の非課税制度

ここからは、政治資金に関する税制について、政治団体と個々の政治家個人のそれぞれの視点から詳しく説明します。

政治団体の収入は原則非課税

政治団体と呼ばれるものには、法人格を持つものと持たないものがあります。

- 法人格を持つ政治団体:政党など

- 法人格を持たない政治団体:政治資金団体や後援会など

政党のように法人格を持つ政治団体は、一般の法人とは異なり、公益法人等として扱われます。

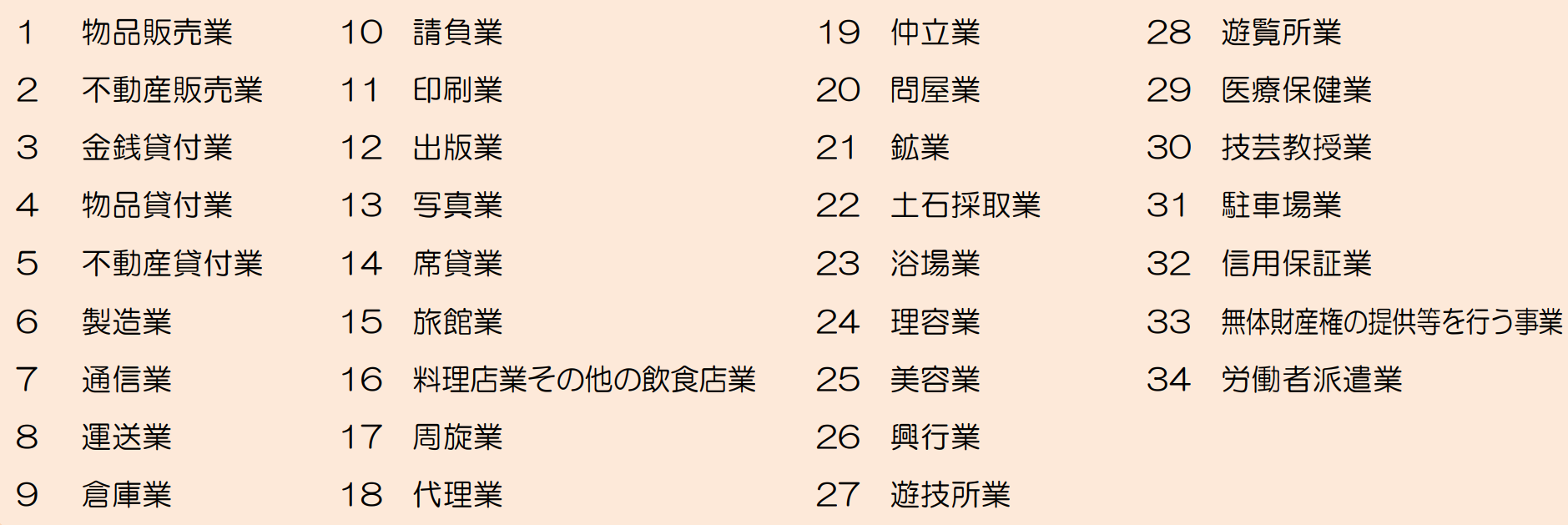

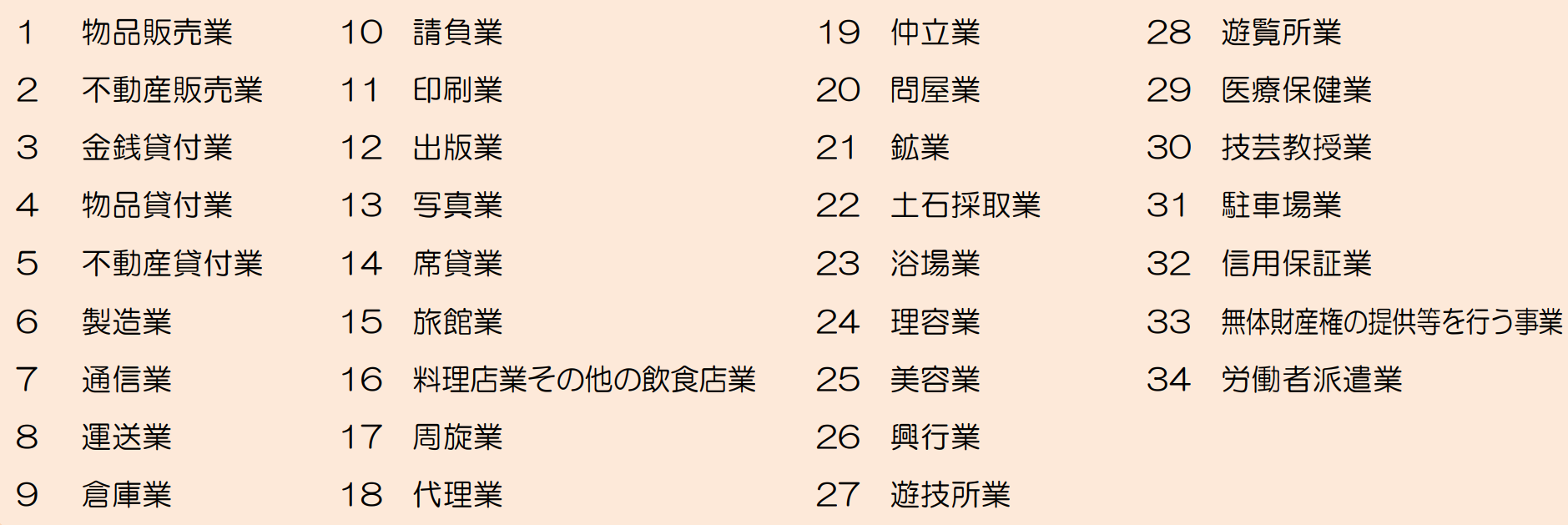

公益法人等の税金は、指定された34の収益事業に対してのみ法人税がかかる仕組みです。

しかし、政治団体がおこなうほとんどの事業は政治活動であり、この34業種のいずれにもあてはまりません。つまり、政治団体の収入には、原則法人税がかかりません。

また、法人格を持たない団体は「人格のない社団」といい、税法上はPTAや町内会などと同じ扱いです。人格のない社団も公益法人等と同様に、収益事業に対してのみ課税されます。

つまり、法人格を有しているか否かに関わらず、政治活動は収益事業に該当しないため、法人税はかかりません。

一方、政治団体が収益事業に該当する事業をおこなうと法人税が、政治活動で集めた資金を政治団体のメンバーに配るとメンバーに所得税がかかる可能性があります。

たとえば、政党が機関紙や政策本などの出版物を販売した場合等は収益事業となり、課税対象です。

ただし、会員向けの会報や会員に配布するための出版物等、特定の会員への販売に限定されている場合は、課税対象外とされています。

このため、政治団体の収入が課税対象となることは、実際にはほとんどありません。

政治家個人の収入は課税

政治家個人の税金は、基本的に一般の個人と同じように取り扱われます。

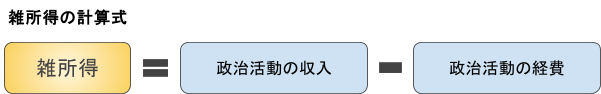

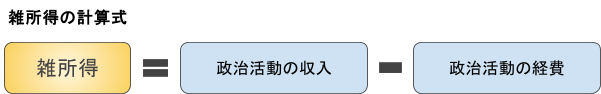

政治活動における収入は、「雑所得」として所得税の対象です。

雑所得は、政治活動にかかった経費を除いた金額が所得税の対象となり、給与所得などその他の所得と合算して所得税がかかる仕組みです。

ただし、選挙運動でうけた寄付などの収入は、公職選挙法第189条に基づいて収支報告をおこなっていれば非課税です。

政治資金パーティーは消費税もかからない

消費税の課税対象は、「事業者がおこなう資産の譲渡等」に限られます。

政治資金の主な収入源である寄付金やパーティー券収入は、多くの場合、商品やサービスの対価ではなく、実質的には政治活動を支援するための寄付金なので、消費税の対象外です。

また、政治資金パーティー券は、そもそも消費税の課税対象ではないため、インボイスを発行する必要もありません。

ただし、政治団体であっても、事業者として資産の譲渡等をおこなった場合には消費税がかかる可能性があります。たとえば、本を出版した場合などは消費税の課税対象です。

政治資金の規制は「政治資金規正法」

前述のとおり、政治にかかわる収入は基本的に非課税です。ただし、なんら規制を受けないわけではありません。

政治資金規制法により、政治資金の収支を適切に報告することが義務づけられています。主な報告対象は、以下のとおりです。

- 年間5万円を超える寄付:寄付者の氏名など

- 20万円を超えるパーティー券の販売:購入者の氏名など

- 5万円以上の政治活動費:支払先など

- 100万円を超える借入や貸付金など

つまり、政治資金規正法に基づいて、政治資金の収入と支出が適切に使われているかチェックする仕組みです。

なお、報告書への不記載など、政治資金規正法に違反した場合には、以下のような罰則がかかる可能性があります。

重要なのは毎月のお金の流れを把握すること【裏金と税金】2つの裏金は脱税になるのか

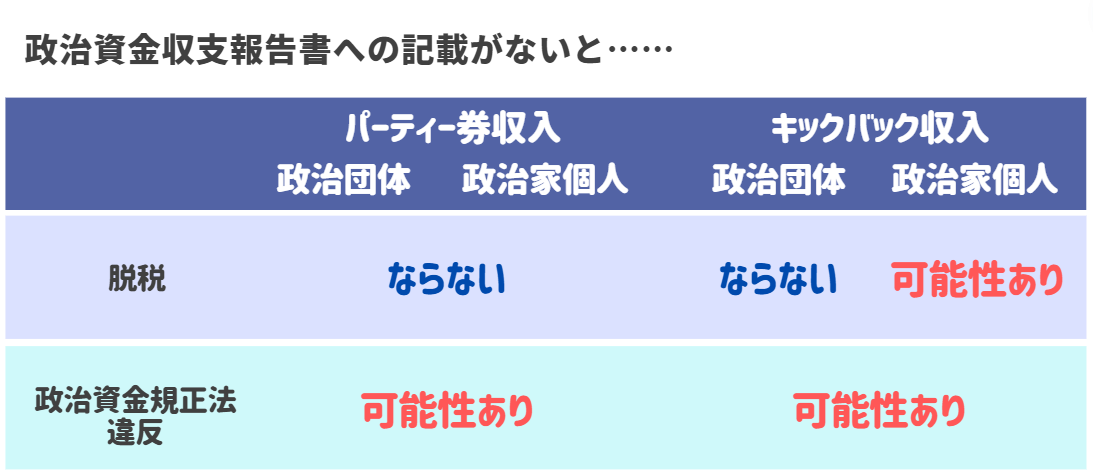

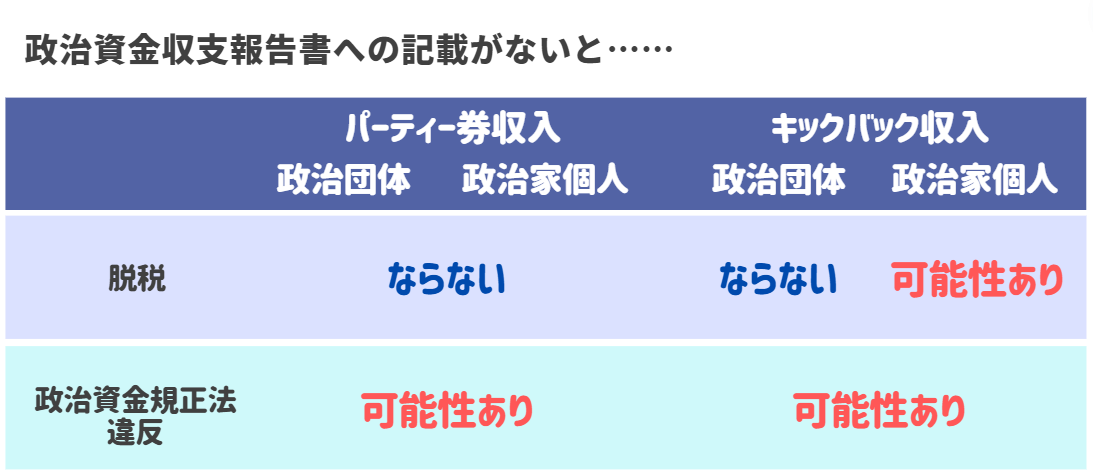

どのようなケースでパーティー券収入とキックバック収入が脱税になるのか、気になる方が多いでしょう。

結論は、以下のとおりです。

パーティー券の収入

パーティー券収入は政治資金収支報告書に記載していなかったとしても、収益事業34業種のいずれにもあてはまらないため、基本的に脱税にはあたりません。

ただし、政治資金収支報告書には、すべての収入と支出を記載する必要があります。このため、脱税にはあたりませんが、政治資金規正法違反には該当する可能性があります。

キックバックの収入

キックバック収入については、政治団体の収入なのか、政治家個人の収入なのかが争点です。

政治団体の収入であれば、パーティー券収入と同様に、収益事業にあたらないため基本的に非課税です。

ただし、政治団体の収入だったとしても、収支報告書への記載が必要なため、政治資金規正法違反の可能性は免れません。

一方、キックバック収入が政治家個人の収入であれば、雑所得として課税の対象です。つまり、適正に申告されていなければ脱税の可能性があります。

このようにキックバック収入が政治団体の収入なのか、政治家個人の収入なのかによって、脱税にあたる可能性があるかどうか異なります。

収支報告書への記載漏れが問題

前述のとおり、政治資金は非課税ですが、政治資金収支報告書への記載義務は免れません。政治資金パーティー券の一部がキックバックされた場合、その部分は収入も支出も政治資金収支報告書に記載する必要があります。

記載を怠った場合には政治資金規正法違反となり、5年以下の禁錮または100万円以下の罰金がかかる可能性があります。

【脱税の代償】政治資金を脱税していた場合の税金は?

政治資金を脱税した場合、法人税、所得税、加算税などを支払わなければいけません。

法人税:約30%

前述のとおり、今回の裏金問題が脱税にあたる可能性は基本的にありませんが、政治団体が収益事業の収入を脱税していた場合には、法人税等が約30%かかります。

政治団体の収益事業にかかる税金は、主に法人税・法人住民税・法人事業税の3種類です。

法人税には、法人税と地方法人税の2種類あります。税率は、以下のとおりです。

|

課税所得金額 |

税率 |

| 法人税 |

年800万円以下の金額 |

15% |

|

年800万円超の金額 |

23.2% |

| 地方法人税 |

法人税額×10.3% |

法人住民税は所在地によって異なりますが、主に以下のとおりです。

|

税額・税率 |

| 都道府県 |

均等割 |

約2万円 |

| 法人税割 |

法人税額×1%(法人税額が年2,000万以下の場合) |

| 市町村 |

均等割 |

約5万円 |

| 法人税割 |

法人税額×6%(法人税額が年2,000万以下の場合) |

収益事業をおこなう政治団体には、法人事業税もかかります。

|

税率 |

| 法人事業税 |

年400万円以下の金額 |

3.5% |

| 年400万円超800万円以下の金額 |

5.3% |

| 年800万円を超える金額 |

7% |

| 特別法人事業税 |

法人事業税の所得割額等×37% |

所得金額によって異なりますが、全て合わせると一般的に約30%です。

仮に、収入1億円、経費2,000万円、利益8,000万円として、簡易的に法人税額を試算すると以下のとおりとなります。

|

税額 |

計算式 |

| 法人税 |

17,904,000 |

800万円×15% |

| (8,000万円-800万円)×23.2% |

| 地方法人税 |

1,844,100 |

17,904,000×10.3% |

法人住民税

(都道府県) |

199,000 |

均等割:2万円 |

| 法人税割:17,904,000×1% |

法人住民税

(市町村) |

1,124,200 |

均等割:5万円 |

| 法人税割:17,904,000×6% |

| 法人事業税 |

5,392,000円 |

400万円×3.5% |

| (800万円-400万円)×5.3% |

| (8,000万円-800万円)×7% |

| 合計 |

26,463,300円 |

|

※簡易的な試算であり、実際には各種調整や税額控除等を考慮します。

上記のとおり、収益事業で8,000万円の脱税があった場合には、約2,600万円の法人税を支払わなければいけません。

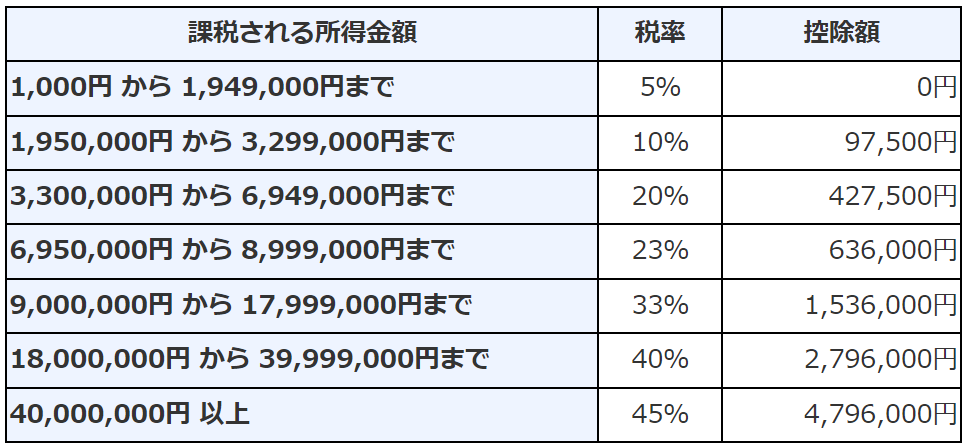

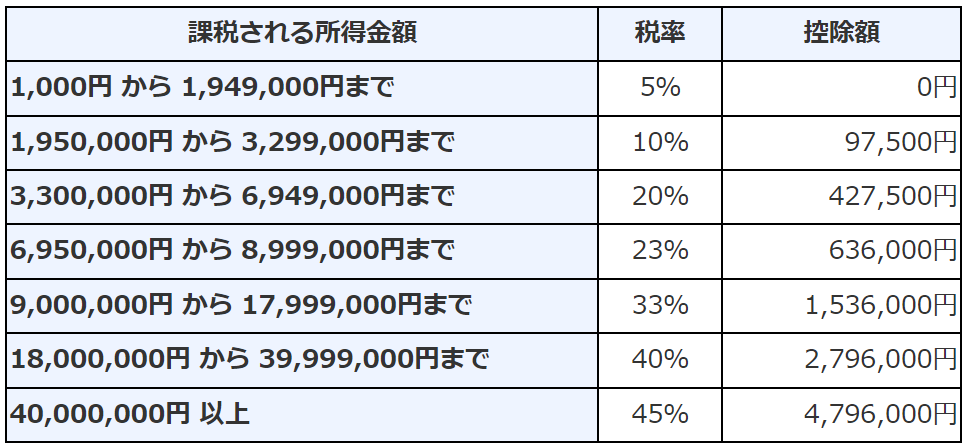

所得税:最大45%

今回の裏金問題でキックバック収入が政治家個人の所得だった場合、雑所得として、他の所得と合算で所得税がかかります。

所得税は所得が高くなるほど税率も上がり、最高税率は45%です。

たとえば、キックバック収入500万円、すでに申告済みの課税所得金額が1,500万円であった場合、経費がなかったとすると、合計で所得は2,000万円です。

|

修正前 |

修正後 |

| 課税所得金額 |

1,500万円 |

2,000万円 |

| 所得税率 |

33% |

40% |

| 所得税額 |

3,414,000円 |

5,204,000円 |

簡易的な試算ですが、上記のとおり、追加で約180万円(520万円-340万円)の所得税がかかります。

加算税など:最大40%

脱税が発覚した場合には、法人税や所得税だけでなく、ペナルティである延滞税や加算税も支払わなければいけません。

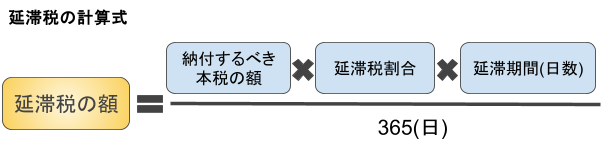

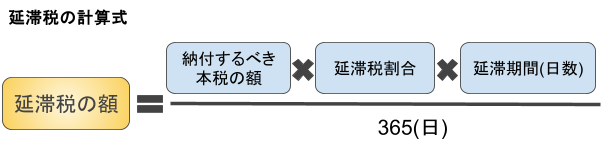

延滞税

延滞税とは、納付期限を過ぎた納税額に対してかかる利息相当額のペナルティです。納付が遅れた日数に応じて、自動的に計算されます 。

延滞税の税率は、以下のとおりです。

| 納期限の翌日から2か月を経過する日まで |

原則7.3%

令和6年末まで2.4% |

| 納期限の翌日から2か月を経過した日以後 |

原則14.6%

令和6年末まで8.7% |

※上記は、令和4年1月1日~令和6年12月31日までの税率です。最新情報は国税庁ホームページでご確認ください。

延滞期間は、原則として法定納期限の翌日から納付する日までの日数で計算します。たとえば、100万円を30日間遅れて申告、納税した場合の延滞税は約1,900円です。

ただし、修正申告書を提出した場合や、更正の通知を受けた場合などは、計算期間が短くなる場合があります 。

また、住民税や事業税等、地方税についても上記と同様に延滞金がかかります。地方税の税率は、以下のとおりです。

| 納期限の翌日から1か月を経過する日まで |

原則7.3%

令和6年末まで2.4% |

| 納期限の翌日から1か月を経過した日以後 |

原則14.6%

令和6年末まで8.7% |

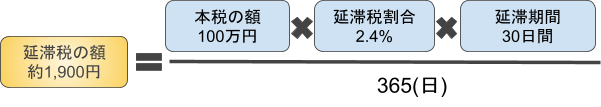

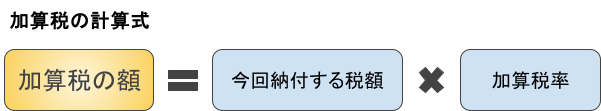

加算税

脱税をした場合、延滞税にくわえて以下の加算税がかかります。

| 種類 |

内容 |

税率 |

| 過少申告加算税 |

期限内申告をしたが、納税額が実際よりも少なかった場合 |

原則10%~15% |

| 無申告加算税 |

期限内に申告をしなかった場合 |

原則15%~30% |

| 重加算税 |

故意に所得を隠したり、虚偽の申告をした場合 |

原則35~40% |

加算税の税率は、以下のとおりです。

| 過少申告加算税 |

原則 |

10% |

以下のいずれか多い金額を超える金額

・期限内申告税額

・50万円 |

15% |

| 無申告加算税 |

50万円以下 |

15% |

| 50万円超300万円以下 |

20% |

| 300万円超(令和5年分以降) |

30% |

| 重加算税 |

期限内に申告をしていた場合 |

35% |

| 期限内に申告をしていなかった場合 |

40% |

無申告加算税・重加算税は、5年以内に無申告または仮装・隠蔽を繰り返していた場合には、上記の税率に10%上乗せされます。

なお、上記は国税の加算税ですが、住民税についても、同様の加算金が必要です。

このように、脱税には法人税や所得税のほかに、延滞税や加算税という重い負担がかかります。

居住用賃貸建物の仕入税額控除ができなくなった税法改正を税理士が解説【政治資金と宗教法人】税制上の類似点

宗教法人の収入にも、政治資金に似た非課税制度があります。ここからは、宗教法人の税制について解説します。

宗教法人の事業は基本的に非課税

宗教法人の主たる事業は宗教活動であり、この活動に基づく収入は非課税です。これは、宗教法人が社会にとって公益性の高い活動をおこなうために設立された団体であるためです。

たとえば、以下のような事業は非課税となります。

- 宗教儀式の実施

- お守りやおみくじの販売

- 墓地の貸付

- 所蔵品の展示

つまり、通常の宗教活動には税金がかかりません。

収益事業は課税の対象

一方、宗教法人がおこなう事業のうち、収益を目的とした事業については課税対象となります。収益事業とは、政党等と同様に指定された34業種の事業を指します。

たとえば、以下のような収入は課税の対象です。

- 結婚式や披露宴の料金

- 駐車場の貸付料

- 1泊1,000円を超える宿泊料等

このため、宗教法人だから税金をまったく払っていないというわけではありません。

また、宗教法人が住職などに給料を支払った場合、受け取った方は所得税を支払います。

政治団体も宗教法人も相続税がかからない

宗教法人や政治団体は相続税の課税対象となる「遺産」がないため、代表者が亡くなっても相続税はかかりません。

たとえば、株式会社であれば亡くなった方の保有する株式が相続対象となり、その評価額に相続税がかかります。

一方、政党や宗教法人などの「公益法人」や政治団体などの「人格のない社団」には、相続対象となる株式や出資がありません。

人格のない社団であるPTAや町内会の代表者が変わっても、相続税や贈与税がかからないことをイメージすると分かりやすいのではないでしょうか。

租税回避目的の場合に課税されるリスクはありますが、政治団体や宗教法人は相続税・贈与税をかけずに、実質的に後継者へ譲り渡すことができるのです。

まとめ

今回解説したように、「パーティー券収入のノルマ超過分」と「キックバック収入」を政治資金収支報告書へ記載していないことが、脱税と指摘される原因です。

パーティー券収入は指定された収益事業にあてはまらないため、脱税にはあたりません。ただし、キックバック収入が政治家個人のものであれば、所得税の対象となり、適切な申告が求められます。

さらに、政治資金収支報告書に記載されていない「裏金」は、政治資金規正法違反です。もし、政治資金を脱税していた場合には、法人税、所得税に加え、延滞税や加算税というペナルティがかかります。

また、宗教法人にも非課税制度があり、宗教活動は原則非課税です。政治団体や宗教法人は相続税や贈与税をかけずに、後継者へ譲り渡すことが可能です。

今回の裏金問題を機に、政治資金の不透明な運用や非課税措置の公平性について、再考する必要があるのではないでしょうか。