この記事を読むのに必要な時間は約 12 分です。

インボイス制度は、2023年10月1日にスタートします。

課税事業者のなかには、免税事業者との取引で税負担が増える可能性があるとは知っているものの、「具体的にどれぐらいの負担が増えるのか?」「どのように対応すればよいのか?」などが分からず、不安に思っている方もいるのではないでしょうか。

この記事では、免税事業者との取引により生じる影響について整理しつつ、値引交渉などの際に注意すべきポイントをわかりやすく解説します。

インボイス開始で仕入先が免税事業者だと何故こまる?

インボイス制度が開始されると、免税事業者はインボイスを発行できないことから、これらの事業者と取引のある課税事業者は、消費税の税負担が大幅に増える可能性があります。

ここでは、免税事業者についての概要や、取引先に免税事業者がいる場合の影響等についてわかりやすく解説します。

そもそも免税事業者とは?

免税事業者とは、消費税の納税が免除される事業者のことです。

その主な判断基準となるのが、課税売上高です。課税売上高とは、消費税の課税取引の売上金額等のことであり、基準期間及び特定期間における課税売上高が1,000万円以下の事業者が免税事業者となります。

なお、基準期間と特定期間については、下図をご覧ください。

個人事業者

| 基準期間 |

特定期間 |

課税期間 |

| 2021年1月~12月 |

2022年1月~6月 |

2023年1月~12月 |

法人(3月決算の場合)

| 基準期間 |

特定期間 |

課税期間 |

| 2021年4月~2022年3月 |

2022年4月~9月 |

2023年4月~2024年3月 |

基準期間とは、現在の事業年度の前々年度、つまり2年前です。

図のとおり、個人事業者の場合は2023年の基準期間は2021年、法人の場合は前々事業年度になります。

一方、特定期間とは、前年度の開始日から6カ月の期間をいいます。

個人事業者の場合は、現事業年度の前年1月1日から6月30日までの期間、法人は原則として現在の事業年度の前年度開始日から6カ月の期間です。

小規模な法人や個人事業主の多くが、この免税事業者にあたります。なお、法人の場合の判定要件は、この他に資本金額や親会社の規模なども含まれます。

仕入先が免税事業者だと仕入税額控除ができない

課税事業者の仕入先が免税事業者である場合、どのような影響があるのでしょうか。前述したように「免税事業者はインボイスを発行できない」というのがポイントです。

インボイス制度の開始以降も、インボイス発行事業者からの仕入については、消費税の計算方法は変わりません。

しかし、免税事業者からの仕入はインボイスを受け取ることができないため、買い手である課税事業者が仕入税額控除をおこなうことができず、結果として消費税の負担が大きくなる可能性があります。

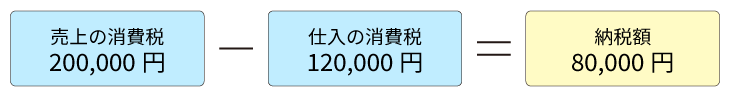

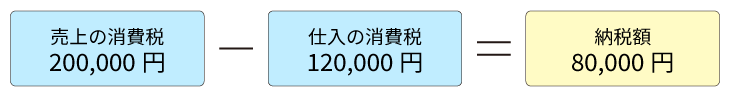

なお、仕入税額控除のイメージは以下のとおりです。

経過措置を考慮しない場合、仕入先が免税事業者のケースでは、上図の仕入の消費税である120,000円を差し引くことができないため、納税額は200,000円となります。

免税事業者か調べる方法は?

国税庁に「適格請求書発行事業者公表サイト」という、インボイス登録事業者の検索サイトがあります。

このサイトは、インボイスの登録番号を入力して事業者を検索するため、相手が免税事業者かどうかを調べるのには適していません。

そのため、免税事業者かどうかを確認するには、現状、取引先へのヒアリングが主流となっています。

具体的には、ご自身のインボイス登録番号の通知とあわせて、相手にヒアリングするのも一つの方法です。

最近流行のクラウド会計、ご存知ですか?仕入先が免税事業者だと具体的にどうなる?

免税事業者からインボイスを受け取れない場合、課税事業者は、今までどおり消費税の計算ができなくなります。

2023年10月1日以降は、仕入税額控除を適用するためには、インボイス(適格請求書)の保存が必要です。そのため、インボイス開始後は、免税事業者との取引により、消費税の負担が大きくなる可能性があります。

ここでは、仕入先が免税事業者である場合にどのような影響があるかについて、わかりやすく解説します。

消費税の負担が増える

インボイス制度が開始されるまでは、取引先が免税事業者か課税事業者であるかにかかわらず、仕入時に支払った消費税分は、請求書があれば仕入税額控除が可能でした。

しかし、前述のとおり、インボイス開始以降はインボイスの保存が必要です。

免税事業者はインボイスを発行できないため、買い手は仕入税額控除ができず、その分消費税の納税額が増加します。

以下の事例で、インボイス制度開始前後での納税額の違いをみてみましょう。

|

①受け取った消費税 |

②支払った消費税 |

③仕入税額控除 |

納税額

(①−③) |

| インボイス開始前 |

10,000 |

5,000 |

5,000 |

5,000 |

インボイス開始後

(経過措置なし) |

10,000 |

5,000 |

0 |

10,000 |

上図のとおり、インボイスがない場合は、税負担が大きくなることがわかります。

仕入先が免税事業者でも影響がないケースは?

買い手が以下のケースの場合、買い手はインボイスを必要としないため、売り手である仕入先が免税事業者であっても、基本的には買い手に影響がないと考えられます。

- 消費者

- 免税事業者

- 「簡易課税制度」を選択している課税事業者

- 「2割特例」を選択している課税事業者

簡易課税制度とは?

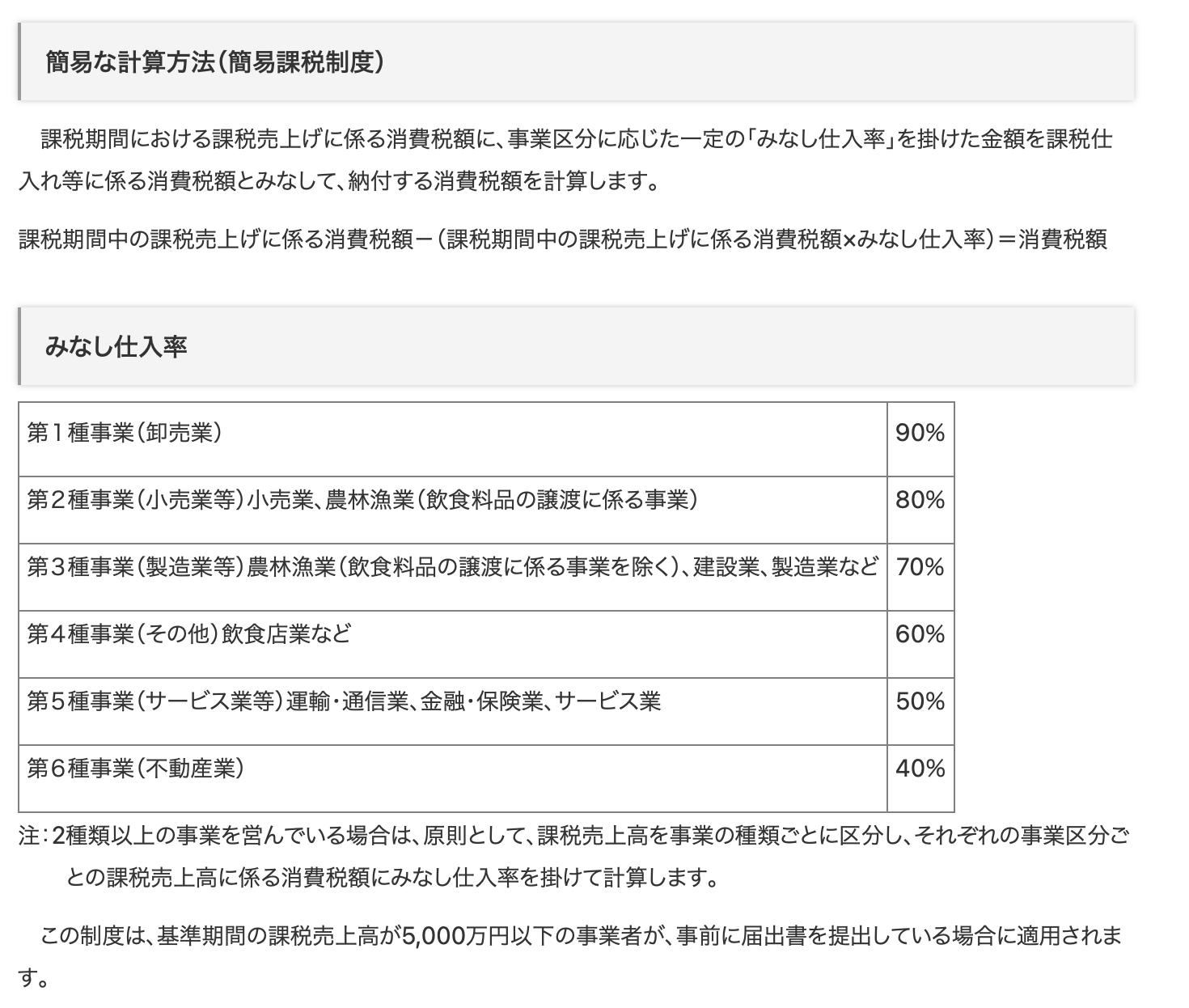

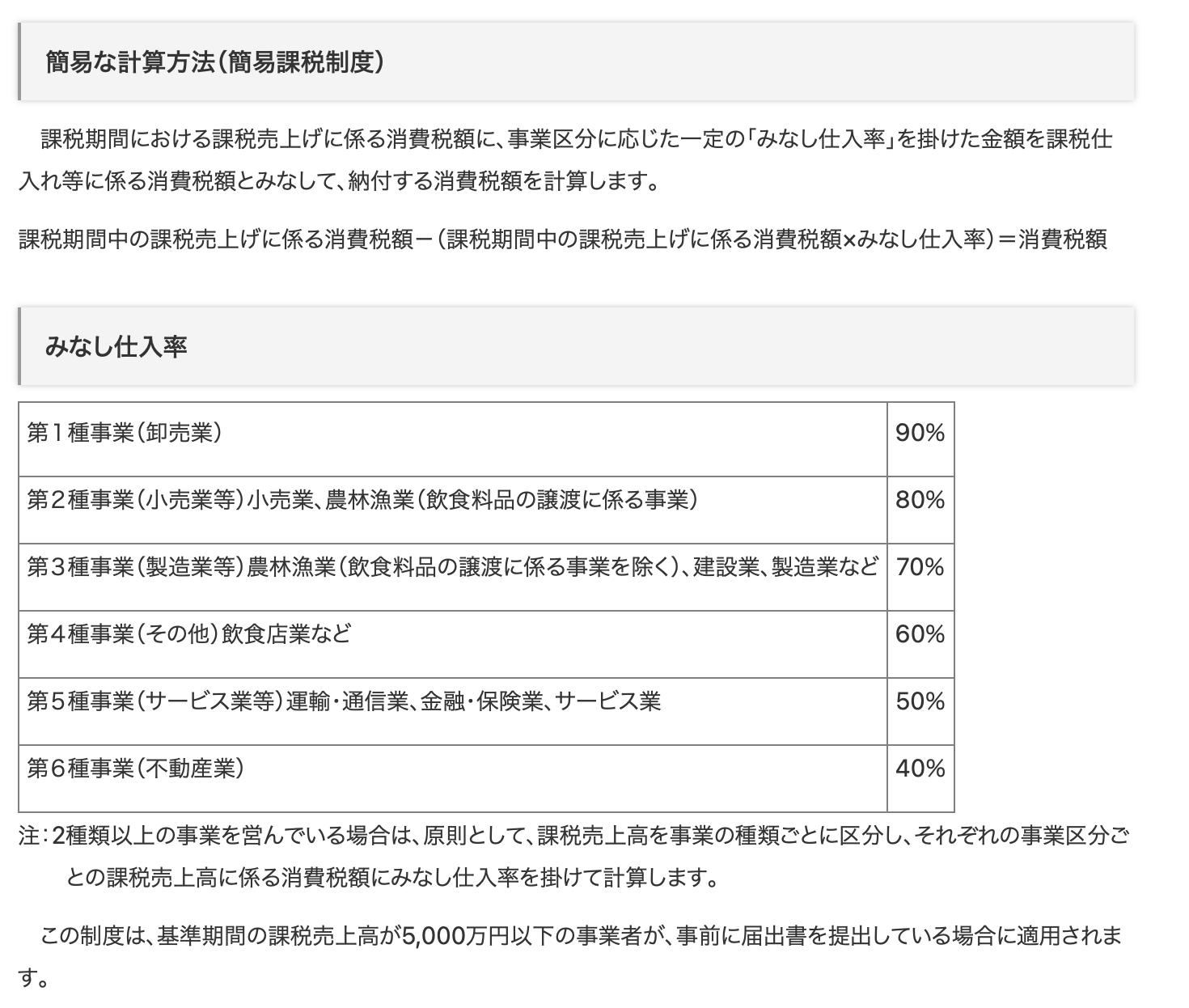

消費税の計算方法の特例で「簡易課税制度」というものがあります。

簡易課税制度は、小規模事業者に配慮した事務負担軽減のための制度で、売上の消費税のみを使って、簡便的に消費税の納税額を計算することが可能です。

この制度は、仕入税額控除においてインボイスを必要としないため、免税事業者と取引をおこなっていても、消費税の納税額については影響がないと考えられます。

なお、適用可能な事業者は次のとおりです。

- 基準期間における課税売上高が5,000万円以下

- 簡易課税制度選択の届出をしている事業者

簡易課税制度では、仕入控除税額を「課税売上高にかかる消費税×みなし仕入率」で計算します。なお、みなし仕入率は事業区分によって変わります。

インボイスがなくても消費税の納税額に影響がないことから、自社が前述の要件に該当する場合は、簡易課税制度の選択をするのも一つの手段だといえるでしょう。

ただし、事業内容によっては、原則的な計算方法と比較して納税額が多く計算されてしまう可能性があり、また、多額の投資等を予定している場合は損をしてしまうといったデメリットもあります。

そのため、簡易課税制度を選択する際には、十分に検討をおこなう必要があるでしょう。

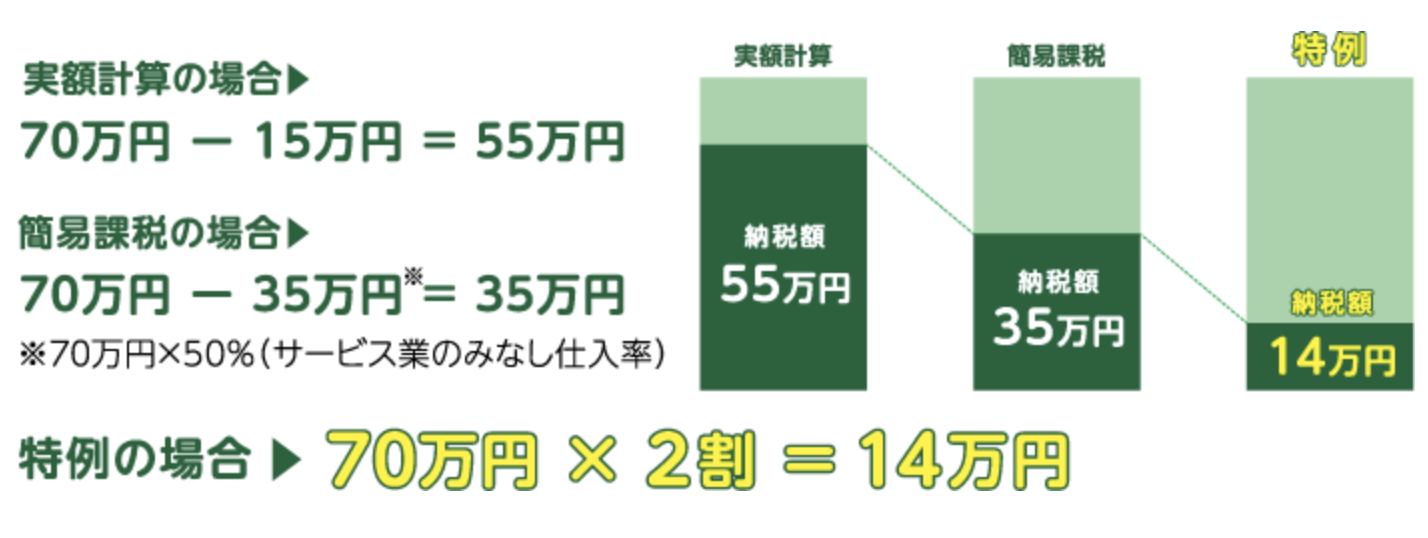

2割特例とは?

2割特例とは、インボイス制度をきっかけとして、免税事業者からインボイス発行事業者になった場合、売上に関する消費税の2割を納税額とする制度です。

2割特例を適用する場合、仕入税額控除をおこなうためにインボイスを保存する必要はありません。

この制度の対象は、以下のとおりです。

- 免税事業者からインボイス発行事業者になった方

- 2年前(基準期間)の課税売上が1,000万円以下などの要件を満たす方

- 令和5年10月1日~令和8年9月30日を含む課税期間

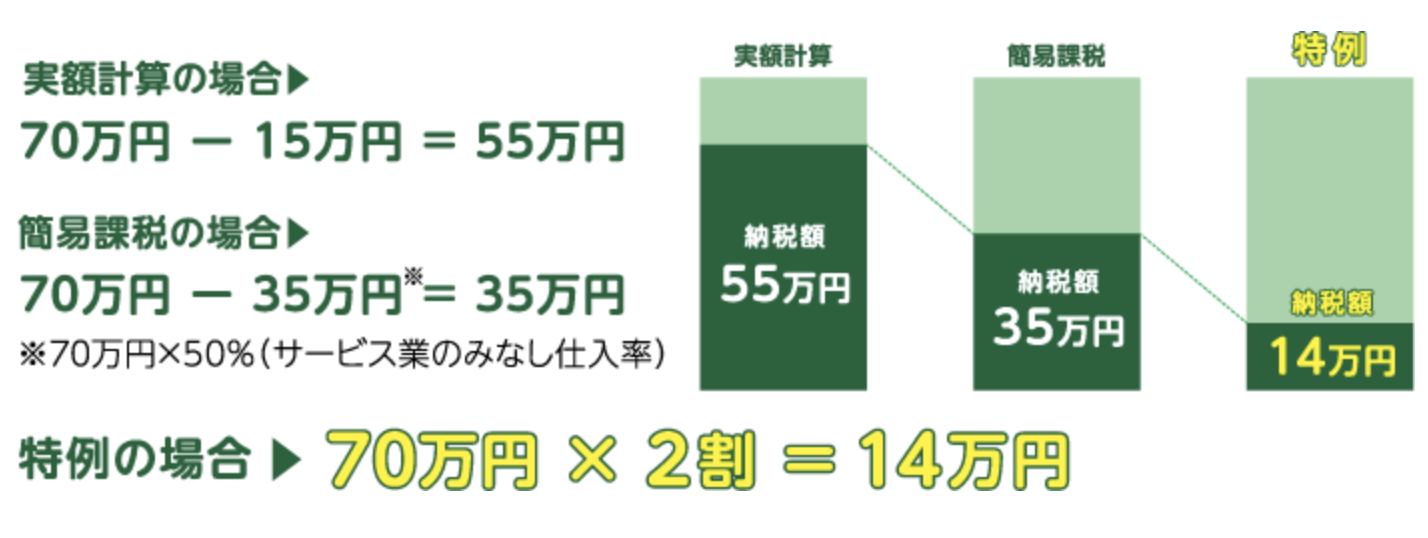

以下は、サービス業における消費税の納税額の違いを説明したものです。

上記のケースの場合、実額計算(本則課税)の場合や簡易課税を選択した場合と比較して、2割特例を選択すると消費税の納税額を抑えることが可能です。

このように、取引先に免税事業者がいても消費税額の計算に影響がなく、さらに、上記のようなケースでは納税額を抑えられることから、適用条件に該当する場合には2割特例を選択するのも一つの手段でしょう。

ただし、簡易課税制度で説明したとおり、設備投資等の予定がある場合や、業種(卸売業など)によっては本則課税や簡易課税が納税額の面で有利になることがありますので慎重に判断する必要があります。

免税事業者から仕入をする時の仕訳は?

インボイス制度により、免税事業者からの仕入は納税の負担が増えるとはわかっていても、急にすべての取引をやめることは難しいケースもあるでしょう。

ここでは、インボイスがないために「仕入税額控除ができない場合」の帳簿への計上方法について、わかりやすく説明します。

具体的な仕訳の例

インボイス開始以後、免税事業者からの仕入については、以下のように仕訳をおこないます。

たとえば、免税事業者から110,000円(うち消費税10,000円)の仕入をした場合、インボイス制度開始前であれば、消費税10,000円を控除することが可能でした。

しかし、インボイス制度開始後3年間は、消費税10,000円のうち80%が控除可能となるため、8,000円が仮払消費税に計上されます。

そのため、買い手の消費税の負担額はインボイス開始前と比較して2,000円多くなり、その分は「仕入」として仕訳をおこないます。

(借方)仕入:102,000/(貸方)買掛金:110,000

仮払消費税:8,000

なお、上記の仕訳は以下の条件によります。

- 経理方式は税抜経理方式(消費税を商品価格と別に計上する方式)を採用し、支払った消費税を仮払消費税の科目に計上

- 経過措置である「80%控除」を適用

上記の経過措置については、後ほど詳しく解説します。

会計ソフトがインボイスに対応していない時の仕訳の例

先ほどの例は、インボイス制度に会計システムが対応している場合に可能な仕訳です。

インボイスに非対応のシステムでは、税区分が整っておらず、税率計算が正しくおこなわれないためこのような処理ができません。

そのため、インボイスに非対応の会計システムを利用している場合は、仕入時はこれまでと同じ処理をし、決算時に、仕入税額控除ができない分を仮払消費税から雑損失に振り替える仕訳をおこないます。

仕入時

(借方)仕入:100,000/(貸方)買掛金:110,000

仮払消費税:10,000

決算時

(借方)雑損失:2,000/(貸方)仮払消費税:2,000

破産弁護士コラム~推譲とは取引先が免税事業者の場合に知っておきたい「経過措置」

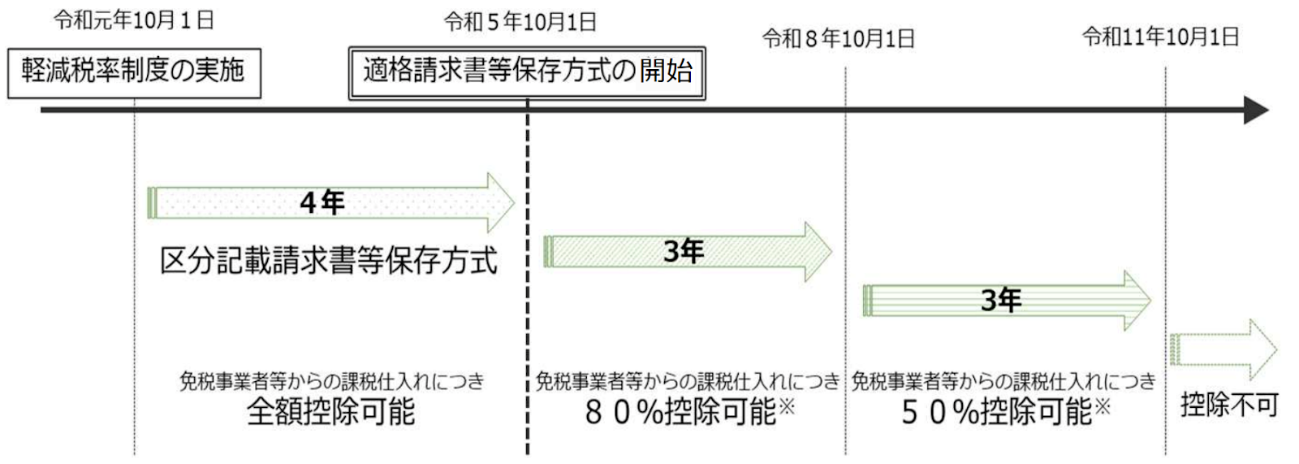

前述のとおり、急激な消費税の負担の増加を軽減するため、免税事業者からの仕入については、仕入税額控除の経過措置が設けられています。

この措置は、2023年10月1日のインボイス制度開始にあわせて始まりますので、ここで詳しく解説します。

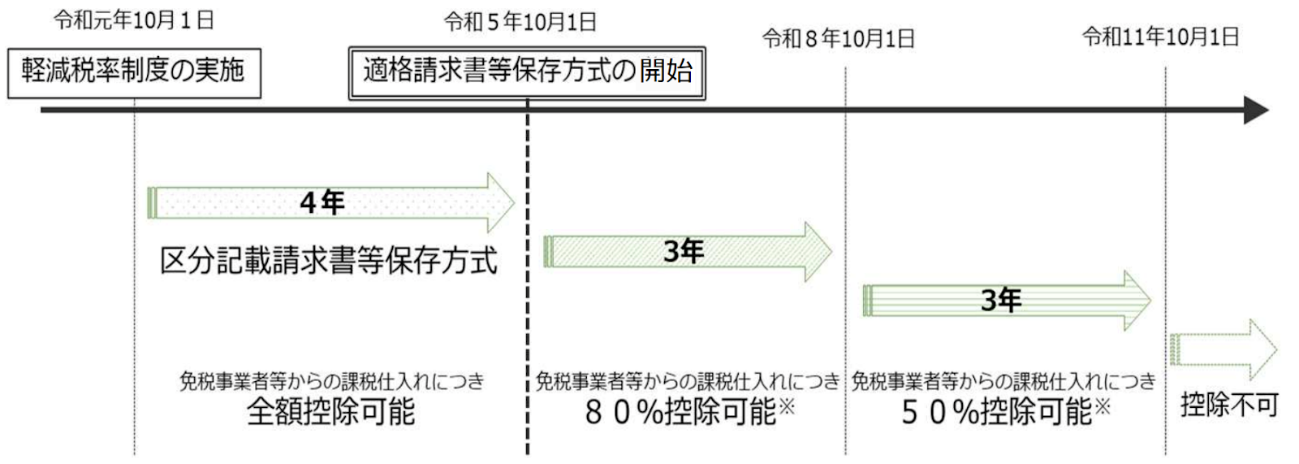

最初の3年は80%控除

経過措置が設けられることにより、インボイスが交付されていない場合でも、課税事業者は一定割合の仕入税額控除を受けられます。

2023年10月1日から2026年9月30日までの3年間は80%控除可能なので、買い手の負担額は残りの20%となります。

次の3年は50%控除

80%控除の経過措置が3年経過した後、2026年10月1日〜2029年9月30日までは50%の免除となります。なお、2029年10月1日以降については負担軽減措置がないため、控除はできません。

以下の図は、80%控除・50%控除の経過措置期間を表したものです。

経過措置の注意点

経過措置中の免税事業者からの仕入についても、要件を満たした請求書の保管が必要です。

また、「80%控除対象」など、仕訳の適用欄に「対象であることがわかる記載」をしなければなりませんので注意が必要です。

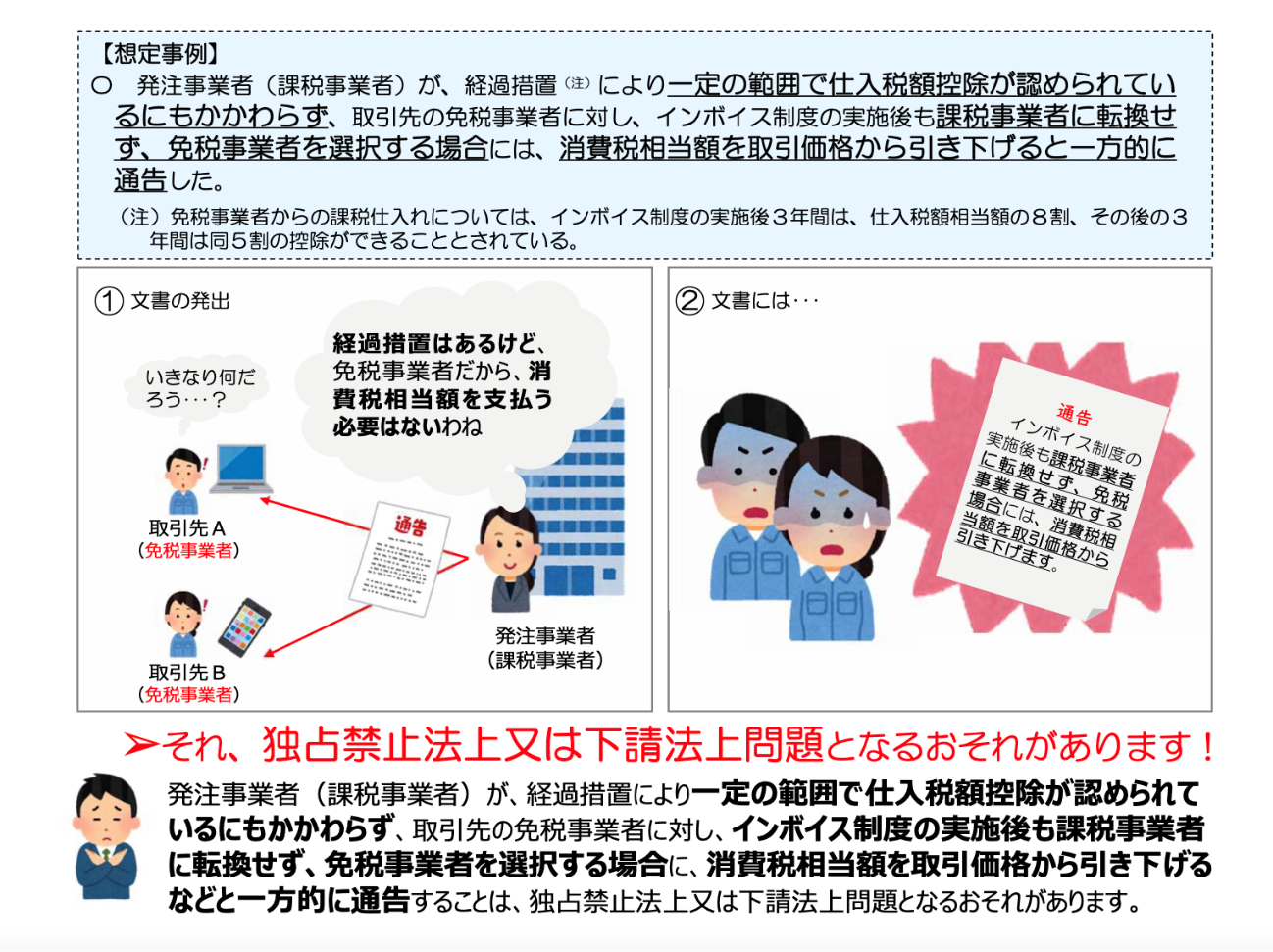

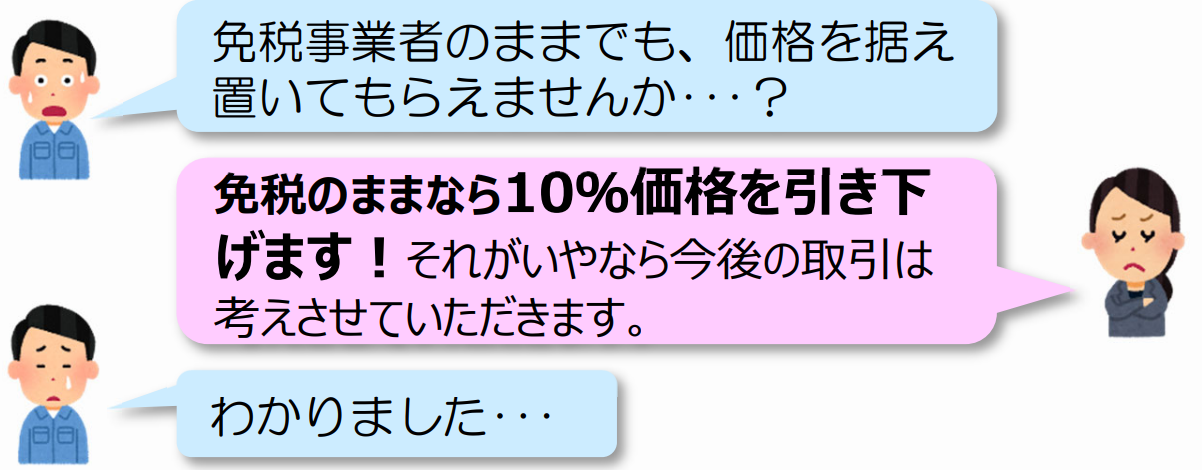

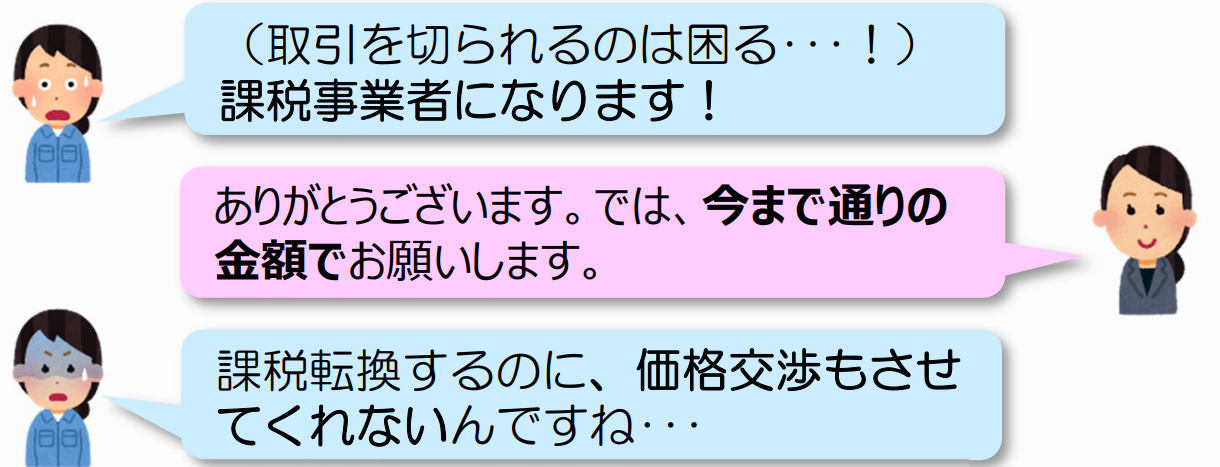

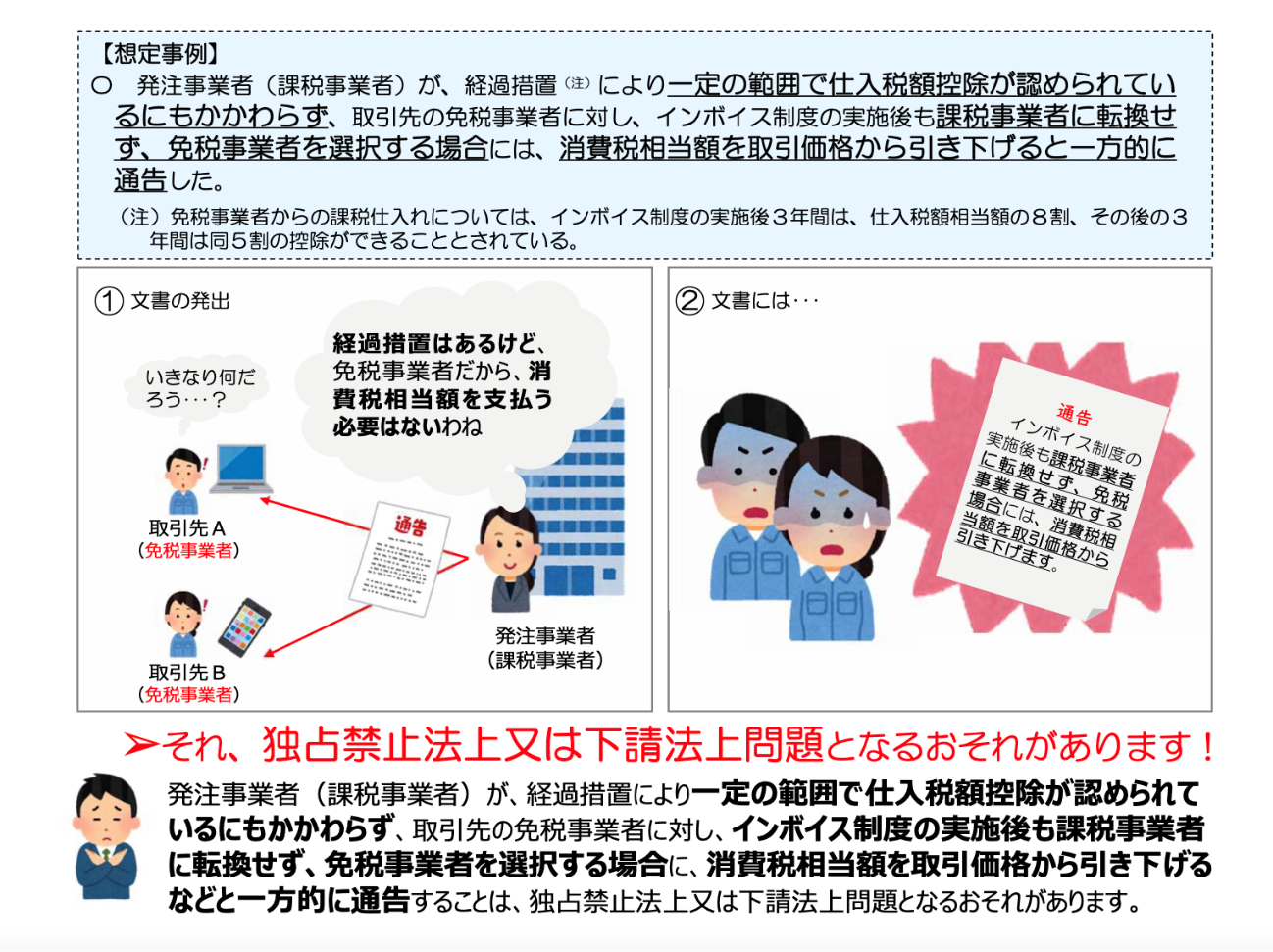

独占禁止法や下請法は大丈夫?

インボイス制度の開始にともない、独占禁止法と下請法に注目が集まっています。

なぜ、これらの法律がインボイス制度に関係しているのでしょうか。ここでは、免税事業者と交渉する際に注意したいポイントに焦点をあてて、詳しく解説します。

契約内容を変更する時に知っておきたい法律

インボイス制度の導入により消費税の負担額が増えるため、免税事業者との取引停止や値引き交渉を検討するのも、課税事業者の対応策のひとつです。

しかし、これらの交渉をおこなう上で意識しなければならないのは、「独占禁止法」と「下請法」に抵触しないかどうかです。特に、取引先に対して優位な立場にある事業者は、これらの法律を押さえておく必要があります。

独占禁止法とは?

独占禁止法とは、公正取引委員会によって定められている法律で、取引上、優位にある事業者が、その立場を利用して相手に不当な利益を課すことを規制する法律です。

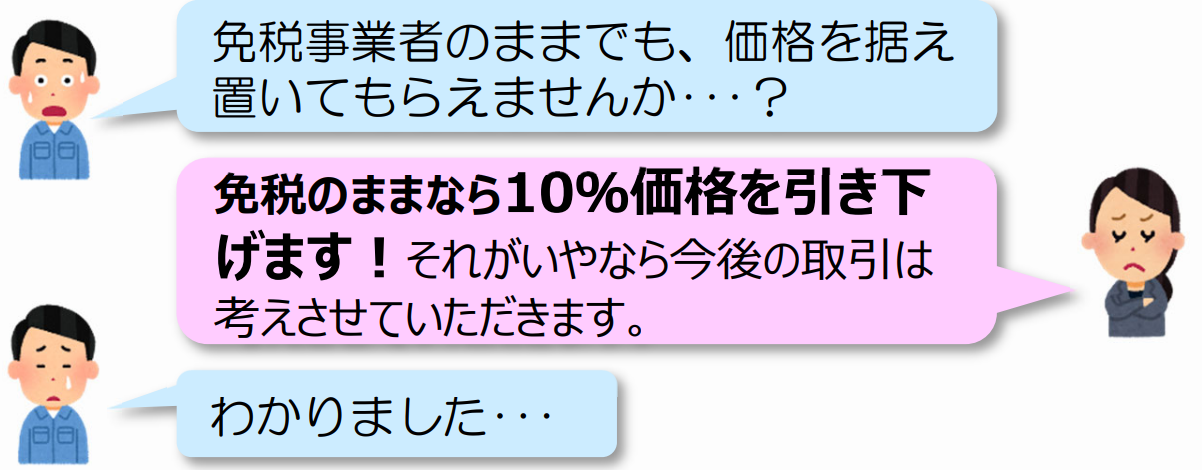

たとえば、免税事業者に対する以下のような行為は、独占禁止法に抵触する可能性があります。

- 一方的な通告

- きちんとした明示など協議なしに価格据え置く

- 免税事業者に課税事業者になるよう要請

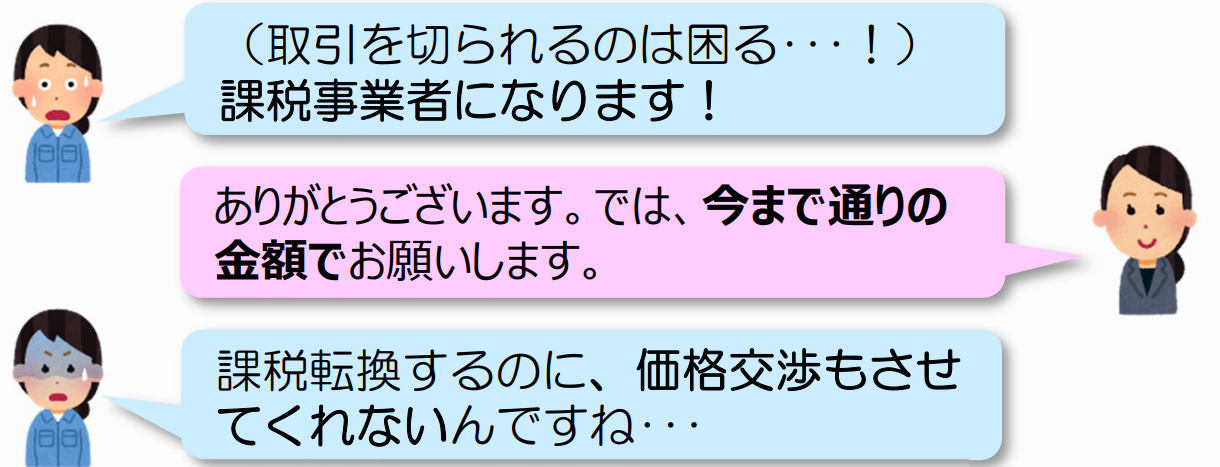

具体的には、以下のようなケースの場合、独占禁止法で問題となることがありますので、注意が必要です。

下請法とは?

下請法とは、下請け業者の利益を保護するための法律です。

この法律は、独占禁止法を補う法律となっており、支払い期限などの規定も設けられています。

なお、下請法は、仕入をする事業者の資本金が1,000万円超である場合に対象となりますので、独占禁止法と比較して、対象となるケースは限定的です。

違反となる事例は、具体的には以下のようなケースです。特に2つ目については、独占禁止法にも抵触するおそれがあります。

- 免税事業者であるために、消費税相当額を支払わない(買いたたき)

- 一方的で不当な条件提示・取引停止

優位な立場を濫用して、一方的に値引きや取引中止を決めることは、これらの法律に抵触する可能性がありますので注意が必要です。

免税事業者との取引をやめたいときはどうする?

消費税の負担だけではなく、総合的に判断して、契約の終了を決めるケースもあるでしょう。その場合は、先ほどの独占禁止法や下請法に抵触しないように対応をすすめることが大切です。

前述のとおり、一方的に取引終了の決定をおこなうのは、法律に抵触する可能性があります。

経過措置の期間も設けられていることを踏まえて、早急に結論を出すのではなく、双方が納得のいく形で交渉をおこないながら、慎重にすすめていくことが大切です。

弁護士が見たキャッシュを増やすヒケツ~契約管理の重要性インボイスQ&A

ここでは、インボイス制度のQ&Aについて解説します。

仕入先が免税事業者の場合は必ず影響が生じる?

買い手である課税事業者が、簡易課税制度や2割特例を選択している場合は、仕入先が免税事業者であっても影響がないと考えられます。

また、免税事業者と十分な交渉のうえで、消費税分の値引き等が可能である場合や、免税事業者がインボイス発行事業者の登録をおこなう場合は、影響が少ないでしょう。

個人事業主はすべて免税事業者?

個人事業者は、すべてが免税事業者とは限りません。個人事業主であっても、課税売上高が基準を超えている場合は、課税事業者となります。

また、課税売上高が基準を超えていない場合であっても、インボイス発行事業者の登録をおこなった事業者は、課税事業者となります。

免税事業者に消費税を払わなくてもいい?

前述のとおり、一方的に消費税を払わないことを決定したり、実際に払わなかったりすることは、法律に抵触する可能性があります。

話し合いのうえ、双方が合意した上であれば問題はないため、交渉は慎重に進めましょう。

まとめ

この記事では、インボイス制度により、免税事業者との取引によってどのような影響が生じるかについて解説しました。

また、免税事業者と交渉をおこなう際に、注意すべきポイントについても解説しています。

インボイス制度への対応策について迷っている方も多いかと思いますが、経過措置期間が設けられているため、必ずしも判断を急ぐ必要はありません。

負担軽減措置や独占禁止法等の法律について理解を深めたうえで、お互いが納得するまで取引先と丁寧に協議し、結論を出すことが大切でしょう。

なお、インボイスについて専門家への相談をご希望の方は、お気軽にSMC税理士法人までお問い合わせください。