ひとり親家庭は、経済的な負担が大きくなりがちです。そのため、国や自治体は、ひとり親家庭の生活をサポートするため、「ひとり親控除」という税制上の優遇措置を設けています。

ここでのポイントは、法律婚の有無は問われない点です。未婚のシングルマザーやシングルファーザーも対象となるため、子育ての実態に着目した制度といえます。

ひとり親控除が創設されるまでは、原則として、結婚歴のないひとり親に対する所得控除はありませんでした。そのため、多様な家庭の事情に合わせ、的確な経済支援ができるよう制度が整備されつつあるといえるでしょう。

寡婦控除とは

寡婦控除とは、夫との死別や離婚で独身になった女性を経済的に支援するためのものです。具体的には、以下の3つの要件を全て満たす方が対象となり、所得から最大27万円を控除できます。

- 合計所得金額が500万円以下

- 扶養親族がいる(離婚の場合)

- 事実婚の状態にない

寡婦控除の大きな特徴は、子供の有無は問わない点です。子供がいなくても、上記の要件を満たせば控除を受けられます。ただし、離婚の場合は何らかの扶養親族がいることが前提条件とされています。

つまり、寡婦控除は過去に結婚歴があり、夫との死別や離婚で1人となった女性を支援することが目的の制度です。

ひとり親控除と寡婦控除の違い

ひとり親控除と寡婦控除には、控除額や要件などに違いがあります。

|

ひとり親控除 |

寡婦控除 |

| 控除額 |

35万円 |

27万円 |

| 結婚歴 |

問わない |

あり |

| 扶養 |

生計同一の子(総所得48万円以下) |

扶養親族がいる(離婚の場合) |

| 性別 |

問わない |

女性のみ |

| 合計所得 |

500万円以下 |

| 事実婚の相手 |

なし |

このように、ひとり親控除は、婚姻歴に関わらず実質的な1人親世帯を支援する制度です。一方で、寡婦控除は過去に結婚し、夫がいなくなった女性に向けた制度となります。

破産弁護士から見た破産会社の特徴ひとり親家庭に対する税金面での優遇制度

ひとり親家庭に対しては、先述した控除制度以外にも、税金面で優遇措置が設けられています。所得が一定額未満の場合は税金が「非課税」になる可能性もありますので、詳しく解説します。

非課税になる可能性がある

住民税は、所得金額によって非課税になる場合があります。非課税基準は市町村ごとに異なりますが、ここでは、一例として東京都世田谷区の基準で解説します。

一般的な世帯では、所得が45万円を下回れば住民税が非課税になります。一方、ひとり親世帯の場合は、その非課税の基準額が135万円までと高く設定されています。

所得45万円は給与収入で言うと100万円、所得135万円は204万4000円です。つまり、ひとり親家庭の場合、給与収入が204万4,000円未満であれば住民税が非課税となるのです。

この基準額は、扶養親族が2人以上いれば上がっていきます。具体的には、以下の式で計算された所得となります。

●35万円×(扶養親族数+1)+31万円

|

所得 |

収入の目安 |

| 子ども2人 |

136万円 |

205万円 |

| 子ども3人 |

171万円 |

255万円 |

この基準を下回るひとり親家庭は、住民税が非課税となるため、生活費を捻出する上で大きな助けとなるでしょう。

所得税や住民税が下がる

収入が非課税となる基準を超えている場合は、ひとり親控除を受けることで所得税や住民税の負担を減らすことができます。

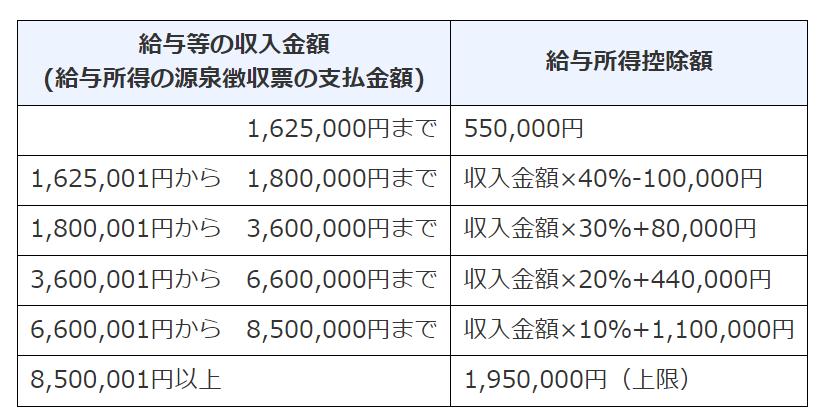

ここでは、給与収入が300万円の場合に、ひとり親控除35万円を適用するとどれくらい節税できるかを計算してみましょう。

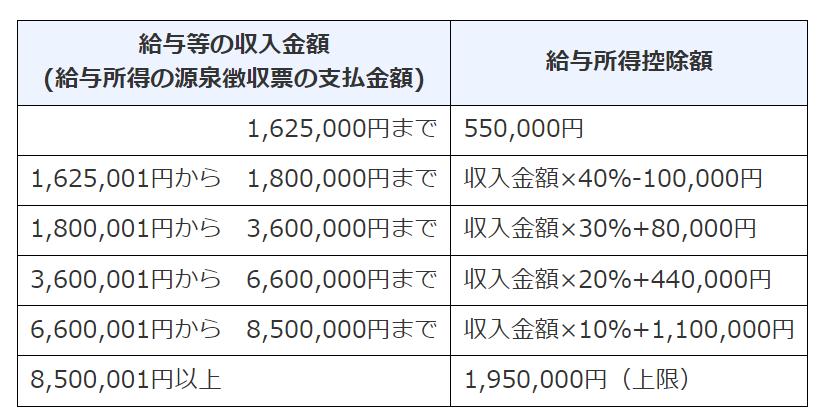

表に従って計算すると、給与収入が300万円の場合の所得控除は98万円です。

まず、給与収入300万円から給与所得控除98万円を差し引くと、給与所得は202万円となります。

次に、この202万円から基礎控除48万円、社会保険料控除44万円、そして、ひとり親控除35万円を差し引くと、課税所得は75万円です。

この75万円の課税所得に対して所得税率5%を掛けると、所得税は3万7,500円と計算されます。一方、ひとり親控除を受けない場合は、課税所得が110万円(75万円+35万円)となり、所得税は5万5,000円になります。

つまり、ひとり親控除を受けることで、所得税が1万7,500円軽減されるのです。

また、住民税はひとり親控除30万円(世田谷区の場合)に10%をかけた3万円の軽減となります。

このように、ひとり親控除を適用すれば、年収300万円の場合で「合計約4万7,500円」の節税が可能です。

扶養控除と併用できる

ひとり親家庭は、控除制度だけでなく扶養控除も併用して受けられます。

扶養控除は、扶養している子どもの年齢に応じて控除額が異なります。なお、子どもの所得は48万円以下でなければなりません。

- 16歳以上19歳未満:38万円

- 19歳以上23歳未満:63万円

- 23歳以上70歳未満:38万円

上記の控除額に、ひとり親控除の35万円を加えた金額を控除できます。さらに、子どもの人数分の控除金額が加算されるため、人数が多ければ税金の負担がさらに軽減されるというメリットがあるのです。

所得が下がる

優遇制度を活用すると、課税対象となる所得金額が大幅に下がるため、税負担が減るほか、国民健康保険料や高額療養費等の自己負担額なども下がる可能性があります。

また、住民税が減ると、子どもの進学時に受給できる給付型奨学金の対象にもなりえます。支給基準は住民税額によって判断されるため、ひとり親控除の適用によりその額が下がれば、奨学金の受給チャンスも高まるでしょう。

手続き方法

ひとり親控除を受けるためには、一定の手続きが必要です。

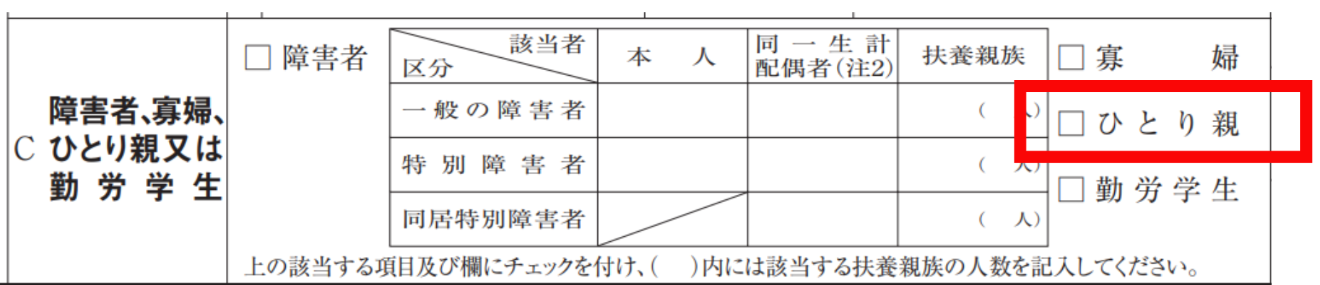

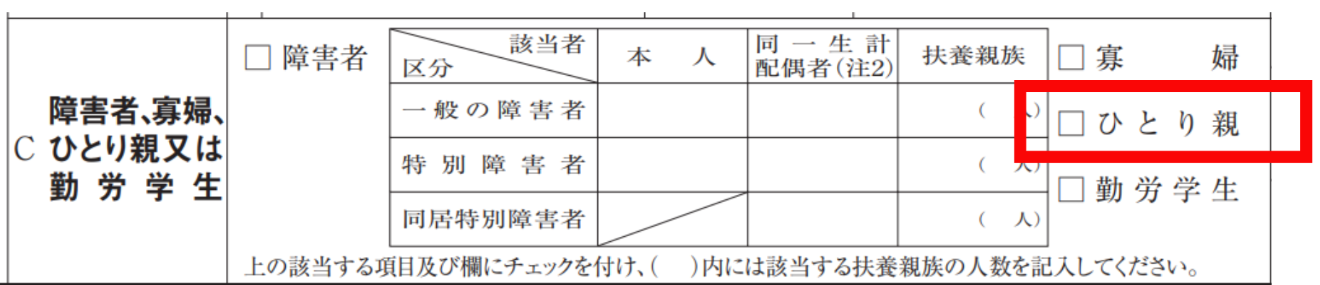

会社員などの給与所得者は、11月~12月頃の年末調整の際にひとり親控除の申告を忘れずにおこないましょう。具体的には、会社から配布される「扶養控除等(異動)申告書」の「C障害者、寡婦、ひとり親又は勤労学生」欄の「ひとり親」にチェックを入れます。

個人事業主や年末調整で申告し忘れた人は、確定申告の際にひとり親控除の申告をおこないましょう。

確定申告書第1表の「所得から差し引かれる金額」の項目にある「寡婦、 ひとり親控除」欄に35万円と記入し、第2表の「本人に関する事項」にある「ひとり親」に丸をつけます。

所得が下がることで優遇される教育費

ひとり親家庭は、教育資金においてもさまざまな優遇制度があります。ここでは、保育料と私立高校の授業料に関する支援について解説します。

保育料

ひとり親控除により所得が下がると、保育料の負担が大きく軽減される可能性があります。

既に3歳以上の保育料は無償化されていますが、0歳~2歳児の保育料は、自治体ごとに世帯の住民税に応じて決定されます。

所得が下がれば住民税も下がるため、保育料の負担が減る可能性があります。なお、住民税が非課税の場合は、保育料はかかりません。

私立高校の授業料

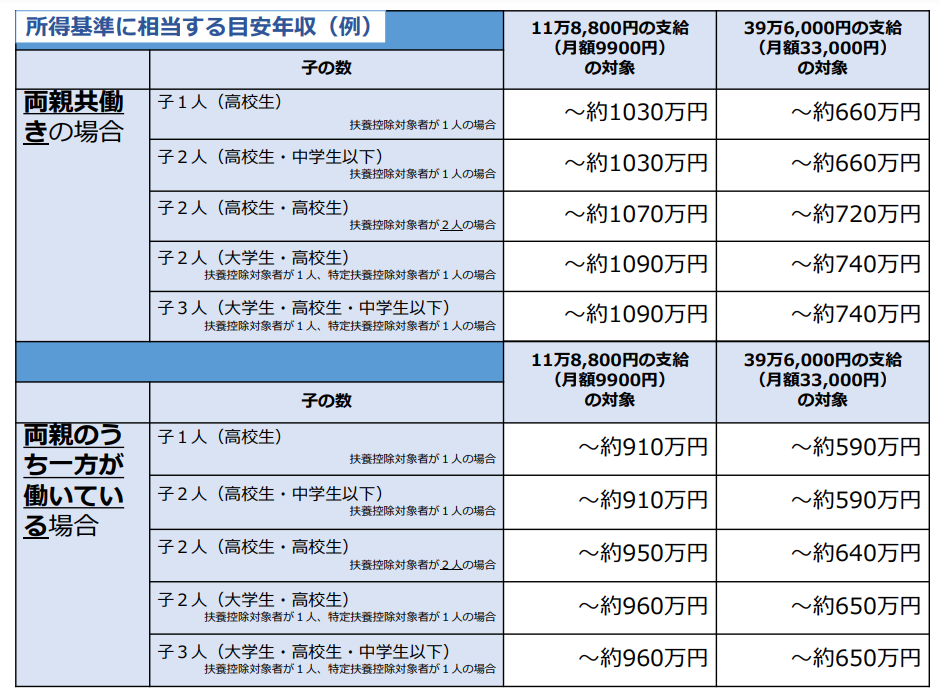

子どもが私立高校に通う場合は、授業料に対する支援制度があります。高等学校等就学支援金という制度で、一定の所得基準を下回る世帯に支給されます。

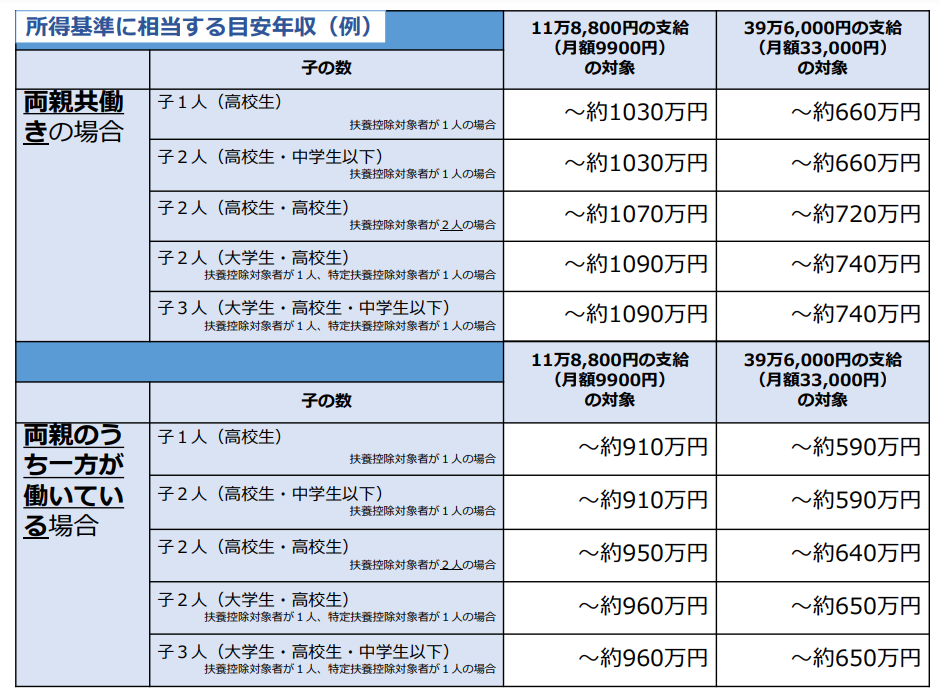

支援の金額は「11万8,800円」と「39万6,000円」の2区分あり、子どもの人数によって支給対象となる収入の目安が異なる点をおさえておきましょう。

ひとり親は「両親のうち一方が働いている場合」に該当するため、目安の収入が共働き世帯より低く設定されている点で優遇されています。

なお、「39万6,000円」の区分では40万円近い支援が受けられるため、授業料が実質無償になるといわれています。

自社の労働生産性、ご存じですかひとり親家庭が受けられる支援制度

ひとり親家庭には、医療費や児童扶養手当などさまざまな分野で支援制度が用意されています。

医療費の助成

ひとり親家庭に対しては、医療費の一部が助成されます。対象となるのは、18歳までの子どもを養育している世帯で、一定の所得基準を下回っているひとり親家庭です。

所得基準は扶養している子どもの人数によって異なり、各自治体により基準が定められてます。

非課税世帯であれば、子どもの医療費は全額公費で賄われるため、自己負担はゼロです。また、課税世帯であっても、医療費の1割までの負担ですみます。

一般の世帯の医療費負担は原則として3割であるため、ひとり親家庭はその分医療費の負担をおさえられるでしょう。

児童扶養手当

児童扶養手当は、「18歳になる年度の3月31日までの子ども」を養育しているひとり親に対して支給されます。

この制度は、ひとり親家庭等の生活の安定と自立の促進のために、手当を支給し、福祉の増進を図ることが目的です。

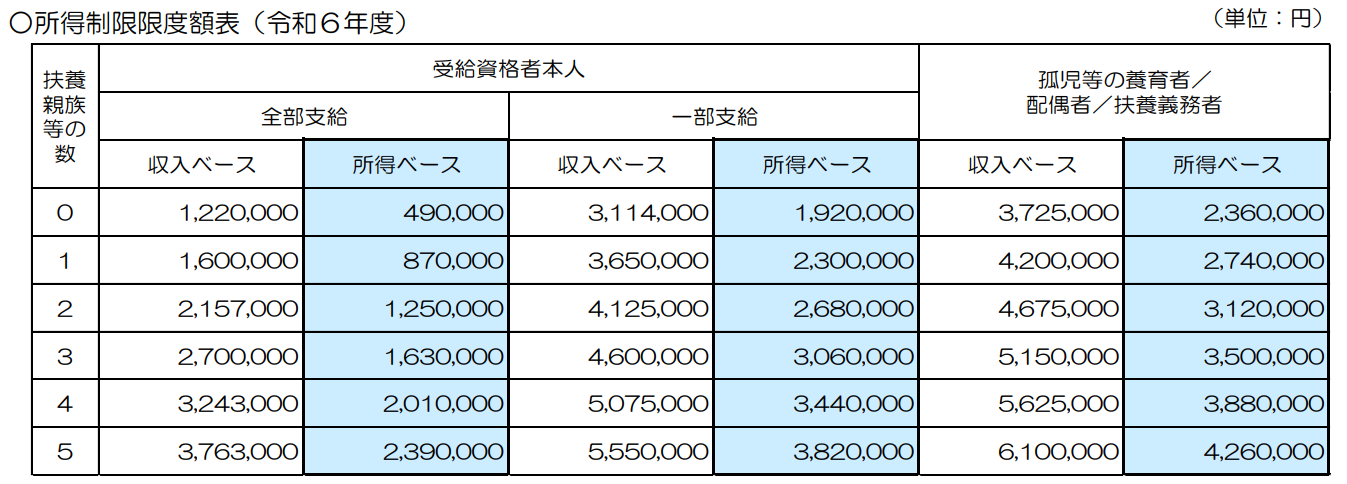

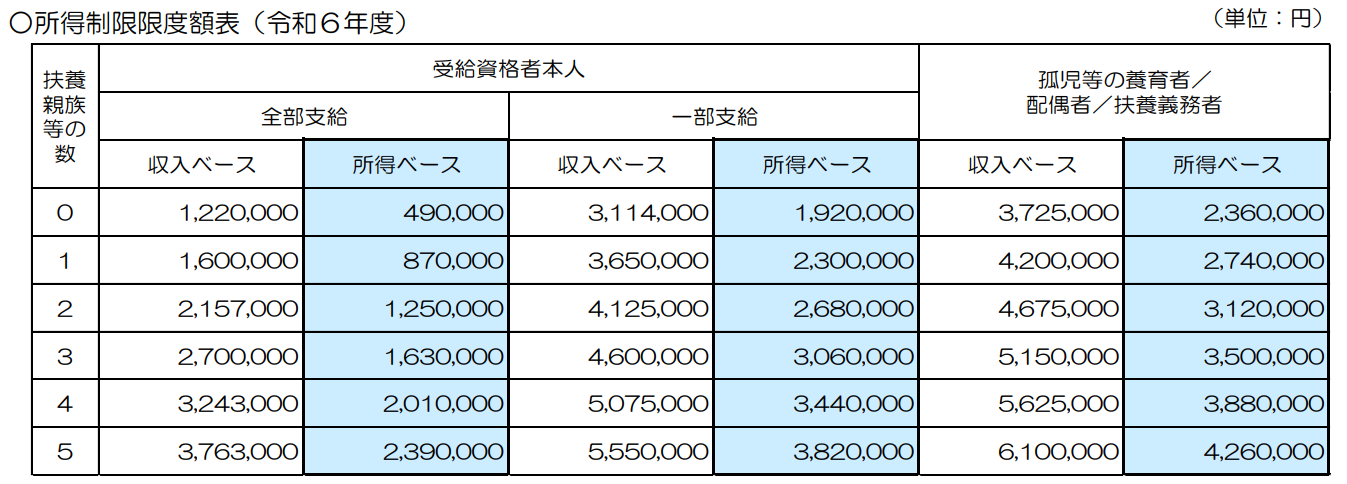

児童手当の支給額は、世帯の所得水準によって全額支給、一部支給、支給停止のいずれかに区分されます。具体的な支給額は、下表のとおりです。

|

全額支給 |

一部支給 |

| 第1子 |

4万5,500円 |

4万5,490円~1万740円 |

| 第2子加算額 |

1万750円 |

1万740円~ 5,380円 |

| 第3子以降加算額 |

6,450円 |

6,440円~3,230円 |

※令和6年11月からは第3子以降加算額は、第2子と同額に改正

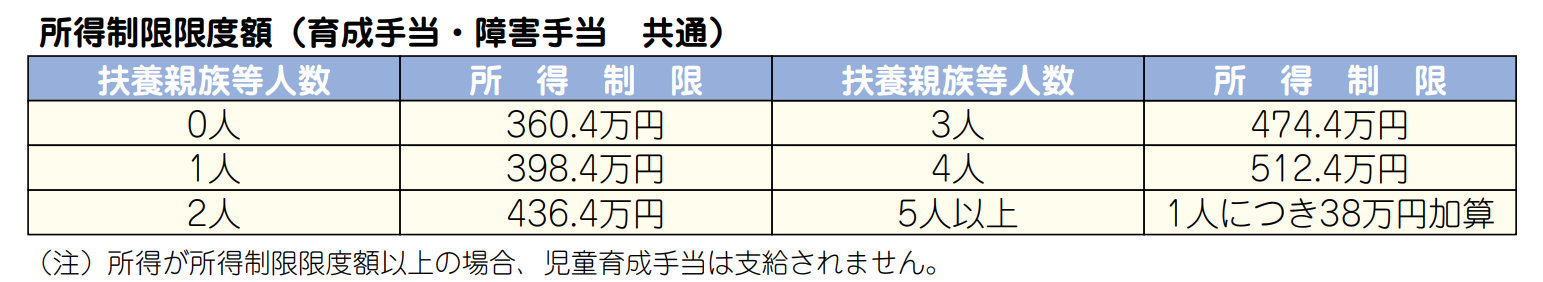

所得が一定水準を超える場合は、支給額が一部減額または支給が停止されます。具体的な水準は、下図を参照してください。

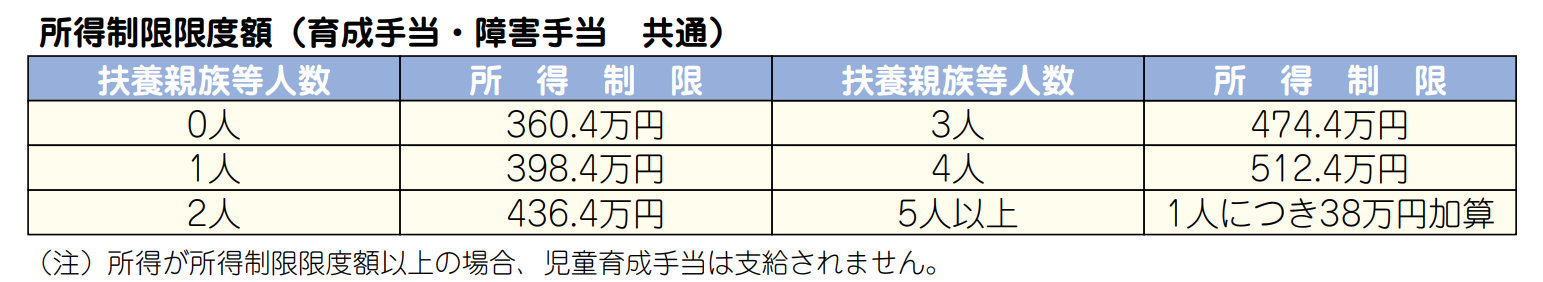

児童育成手当

児童育成手当は「18歳になる年度の3月31日までの子ども」を養育しているひとり親に対して、子ども1人につき1万3,500円が支給される制度です(障害児の場合は1万5,500円)。

児童育成手当は、東京都独自の制度である点に注意が必要です。東京都外に引っ越した場合は、対象となりません。

なお、扶養人数に応じて所得制限が設けられており、制限額を越えると支給の対象外となります。

住宅に関する支援

ひとり親家庭には住宅確保の支援制度もあります。自治体により支援内容や実施の有無は異なりますが、一例として、愛知県で実施されている支援策について紹介します。

公営住宅への優先申し込み

公営住宅入居時の抽選において、ひとり親世帯には抽選への当選確率を通常より高くする「福祉枠」が設けられています。公営住宅は、通常の住宅より安い家賃で住むことができるため、固定費を下げることが可能です。

ひとり親家庭は、良質で低家賃の公営住宅に入居できる可能性が高くなりますが、確実に当選できるわけではない点に注意しましょう。

よくある質問

ここでは、ひとり親家庭の方から寄せられる代表的な質問をピックアップしました。

年の途中でひとり親になった場合は、いつから控除を受けられる?

年の途中でひとり親になった場合、12月31日まで状況が変わらなければ「その年から」ひとり親控除を受けられます。12月31日時点で要件を満たしていれば、ひとり親控除の対象となるためです。

仮に、年末調整の手続きを終えた後の12月に離婚し、ひとり親となった場合は、確定申告でひとり親控除の申告をすることにより、所得税の還付が受けられるでしょう。

一方で、たとえば2月に離婚し11月に再婚した場合は、1年のほとんどがひとり親の状態ではありますが、12月31日時点でひとり親ではないため控除は受けられません。

ひとり親と寡婦控除のどちらにも当てはまる場合は?

ひとり親控除と寡婦控除の両方に該当する場合は、ひとり親控除が適用されます。併用することはできない点に注意が必要です。

ひとり親控除の方が控除額が大きいため、その分、課税所得も下がります。

養育費を受けていても控除は受けられる?

離婚した元夫から養育費を受け取っている場合は、ひとり親控除を受けられない可能性があります。養育費の支払いにより、子どもと元夫が生計を一にしているとみなされる可能性があるためです。

国税庁HPによると、以下の条件で養育費を受け取っている場合は、生計を一にしていると判断されることがあります。

- 扶養義務の履行として支払われている

- 「18歳になるまで」など、一定の年齢まで支払われている

この場合、実際に子どもと同居して養育しているのが元妻であっても、子どもは生計を一にしている元夫の扶養親族に該当する可能性があるため、同じ子供に対し扶養控除とひとり親控除を適用することはできません。

ただし、生計を一にしているかどうかの判断は個々のケースによるため、税理士などの専門家に意見を聞くとよいでしょう。

飲食業における経営計画のポイントまとめ

この記事では、ひとり親家庭が利用できる税制上の控除や、国や自治体からの支援制度について詳しく解説しました。

要件を満たせば、「ひとり親控除」や「扶養控除」を受けることで、納税額を減らすことができます。また、控除によって所得が下がれば、医療費助成や児童手当など、さまざまな分野で支援を受けられる可能性が高まります。

これらの制度を上手に活用することで、より豊かな生活を実現することができますので、支援制度の内容や手続き方法をしっかりと把握し、必要な手続きを確実におこないましょう。