この記事を読むのに必要な時間は約 13 分です。

令和6年に「定額減税」が実施されるというニュースが広がり、多くの方が「我が家はどれくらい税金が安くなるのだろう?」と気になっていることでしょう。

この記事では、減税政策の背景やメリット、過去に実施した減税政策について徹底的に解説します。

さらに、令和6年に実施される定額減税に関しては、具体的な減税額や減税方法、注意すべきポイントなどをわかりやすく説明しますので、ぜひ最後までご覧ください。

減税政策はなぜおこなわれる?

ニュースなどで耳にすることがある「減税政策」について、その目的や概要、給付金との違いなどをわかりやすく解説します。

そもそも減税政策とは?

減税政策とは、税金を減らすことで国民の可処分所得を増やし、景気回復や経済の活性化、さらには所得格差の是正を目的におこなわれる政策です。

減税の対象者などで「一般減税」や「政策減税」と呼び方が変わることが多く、一般的には以下のように分類されます。

|

|

減税の対象者

|

目的

|

例

|

| 一般減税

|

国民全体など

広い範囲に適用される

|

景気対策

所得の再分配

|

所得税の税率を下げる

|

| 政策減税

|

特定の産業や納税者

|

特定の産業の活性化や特定の人の負担軽減

|

省エネ設備導入に対する税制優遇

|

このように、一般減税は、自由に使える所得である可処分所得を増やすことで、国民の消費を喚起し経済の活性化を促すのに対して、政策減税は、特定の産業などの活性化を目的におこなわれるといった違いがあります。

また、減税の仕組みなどから、「税法上の減税」と「実質的減税」と区別されることがあり、主な違いは以下のとおりです。

|

|

仕組み

|

例

|

| 税法上の減税

|

税率や控除額などを法律に基づき変更することで実現される減税

|

所得税率引き下げ

社会保険料の引き下げ

税額控除の新設や拡充

など

|

| 実質的減税

|

酒税やガソリン税など引き下げによりものの値段が下がることで消費者の負担が軽減されること

|

物価下落による可処分所得の増加

社会保険料の負担軽減

など

|

このように「税法上の減税」と「実質的減税」は、どちらも国民の税負担を軽減する効果があります。

所得の再分配ってどういうこと?

「所得の再分配」とは、高所得者から低所得者へ、税金を通じて富を移すことです。

所得の再分配は、所得格差を縮小することで社会不安をやわらげて、国民が安心して暮らせるようにするものです。

また、低所得者へお金を回すことで、社会全体の消費が活発になり、経済が活気付くといったメリットも期待できます。

減税と給付金ってなにが違うの?

「減税」と「給付金」の違いは、以下のとおりです。

|

|

概要

|

| 減税

|

税金を減らす

|

| 給付金

|

国民に直接お金を渡す

|

なお、今回、給付ではなく減税が実施される理由は、国民の可処分所得を直接的に下支えする所得税・個人住民税の減税が最も望ましいと考えられたためです。

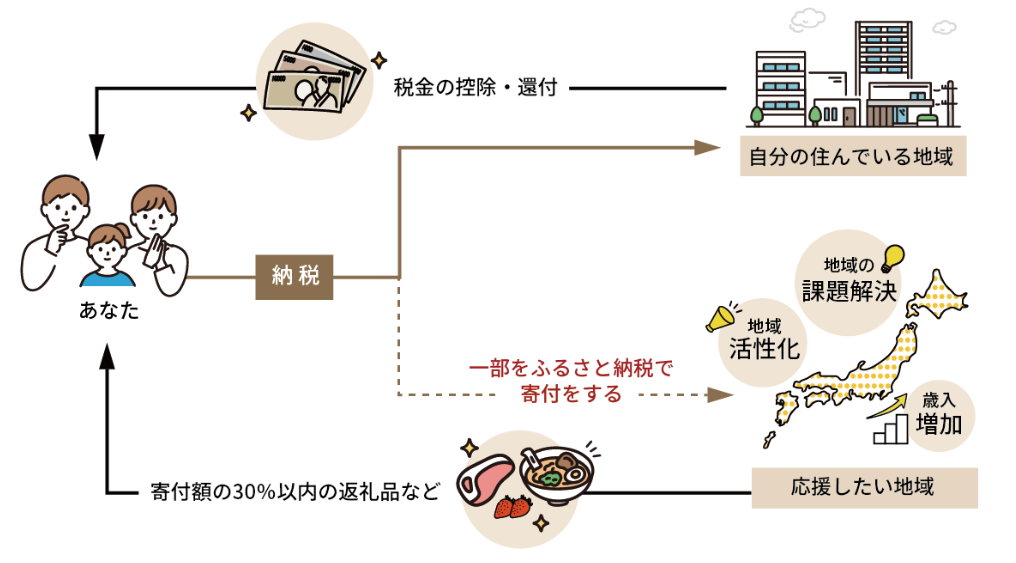

ふるさと納税は減税政策なの?

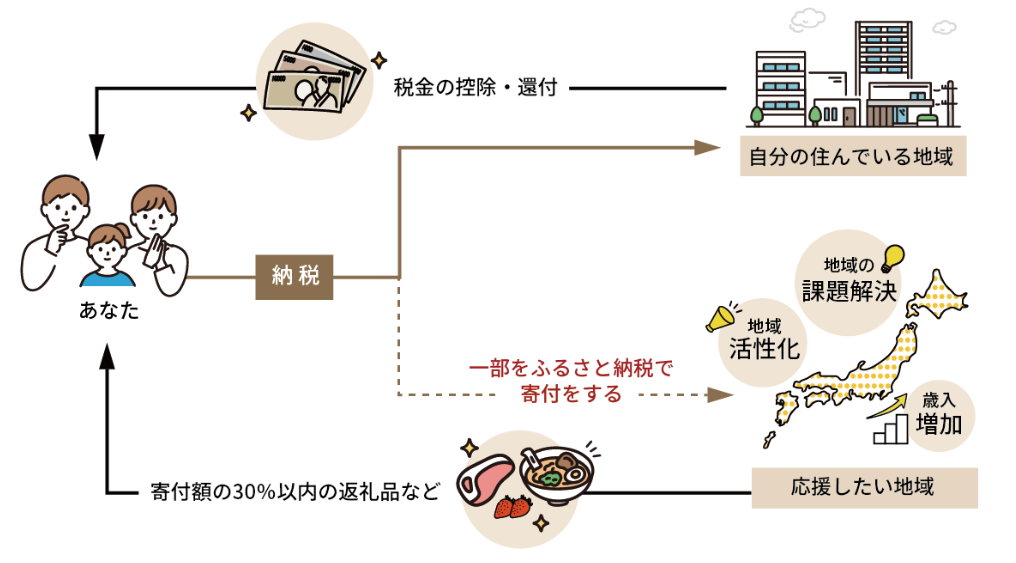

ふるさと納税は、厳密には減税政策ではありません。

ふるさと納税は、自分が応援したいと思う自治体に寄付をおこない、寄付金の控除を受けることで税金の負担を大きく軽減できる制度です。

ふるさと納税は、寄付をおこなった自治体から返礼品をもらえるうえに、地域活性化に貢献ができるなどのメリットが大きいため、多くの方が利用している人気の制度です。

自社の労働生産性、ご存じですか過去におこなわれた減税政策

減税政策は、以前より数多く実施されています。ここでは、平成以降の減税政策を、時系列でわかりやすく解説します。

日本の税の歴史と税収推移

90年代のバブル崩壊をきっかけに、平成にはいって日本の景気は急激に悪化しました。

バブル崩壊以前は好景気により給与も順調に増加し続けていたため、その分、所得税の税収も増えましたが、景気が後退すると国民の税負担の軽減が必要になり、多くの減税政策がとられました。

しかし、減税政策により税収が大幅に落ち込んだため、その分を国債の発行で補填するようになったのです。それにより、国債への依存度が大きくなり過ぎたことから、2003年以降は政策を大きく転換し、増税策がとられています。

主な減税政策

ここでは、1990年(平成2年)以降に実施された、所得税の減税政策を確認しましょう。

| 年度

|

減税内容

|

| 1994年

|

所得税額の20%を控除する特別減税

※控除額の上限は200万円

|

| 1995年

|

制度構造の累進緩和や課税最低限の引き上げといった制度減税

|

所得税額15%を控除する特別減税

※控除額の上限は5万

|

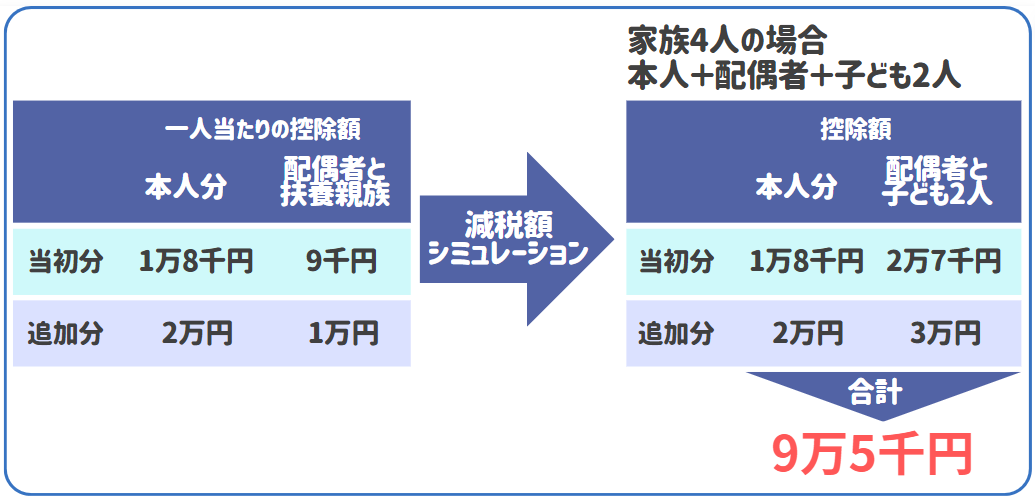

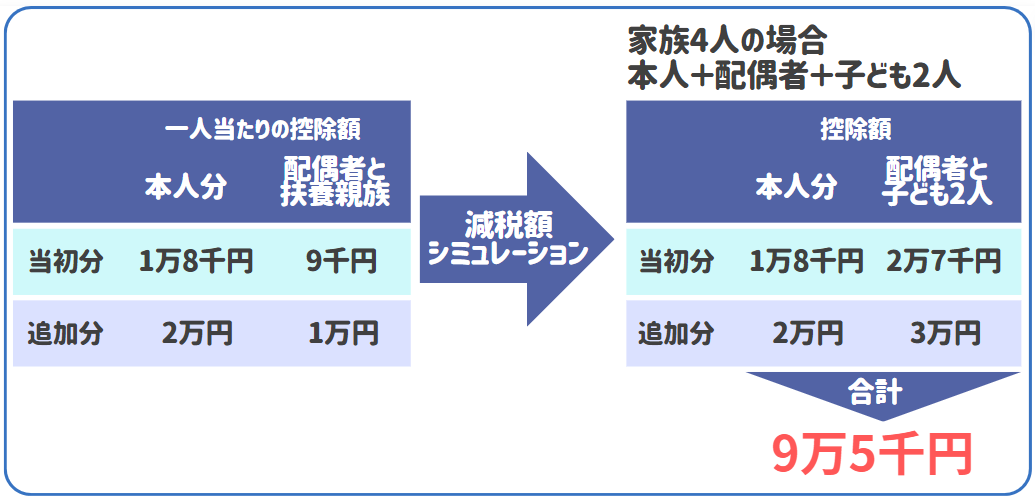

| 1998年

|

所得税額より以下の金額を控除する特別減税

<当初分>

・本人は18,000円

・配偶者と扶養親族は一人当たり9,000円

<追加分>

・本人は20,000円

・配偶者と扶養親族は一人当たり10,000円

|

| 1999年

|

所得税額の20%を控除する特別減税

※控除額の上限は25万円

|

| 2006年

|

所得税率の構造を改正し、国から地方へ税源を移譲

|

このように、バブル崩壊後は、あらゆる減税政策が実施されていることがわかります。

減税政策って効果あるの?

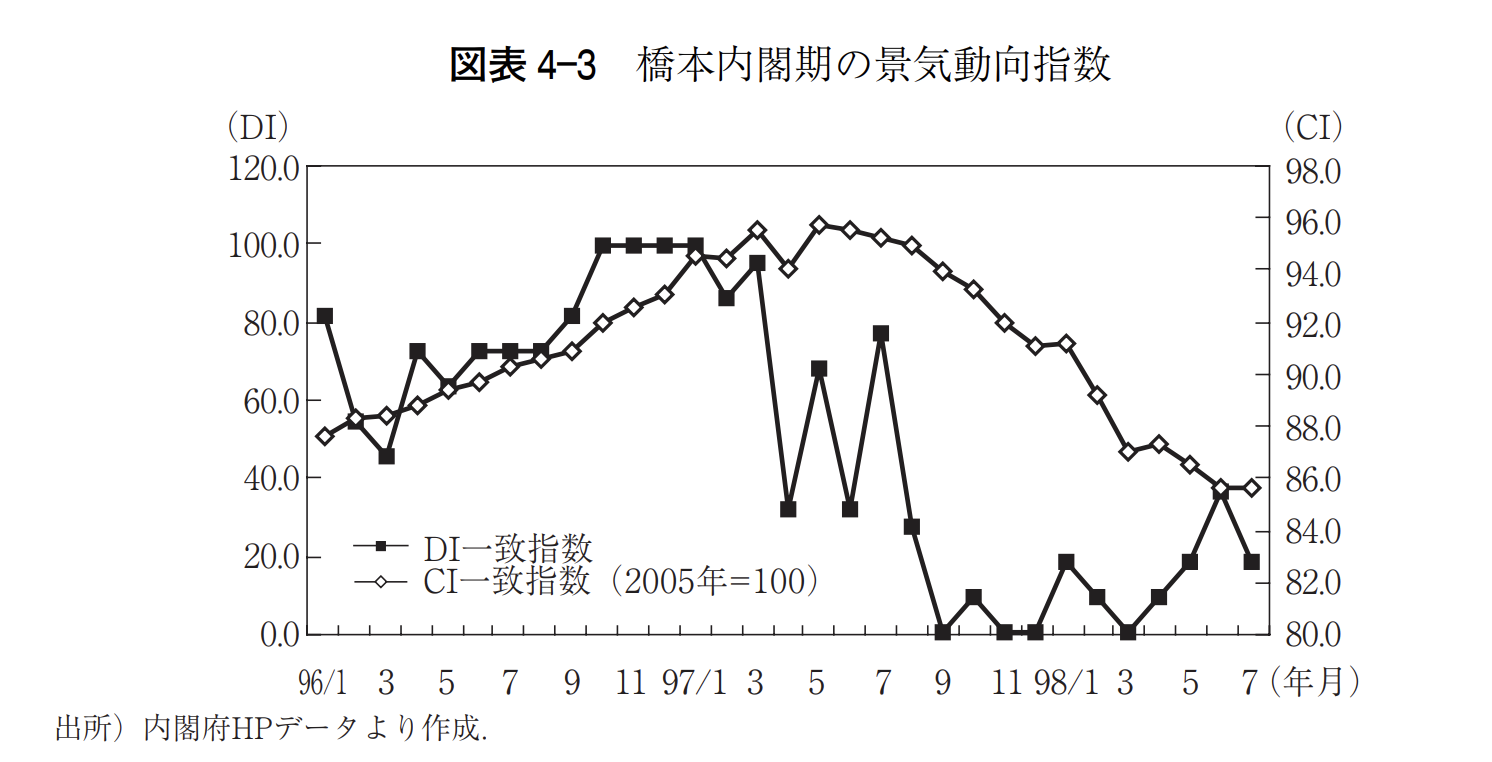

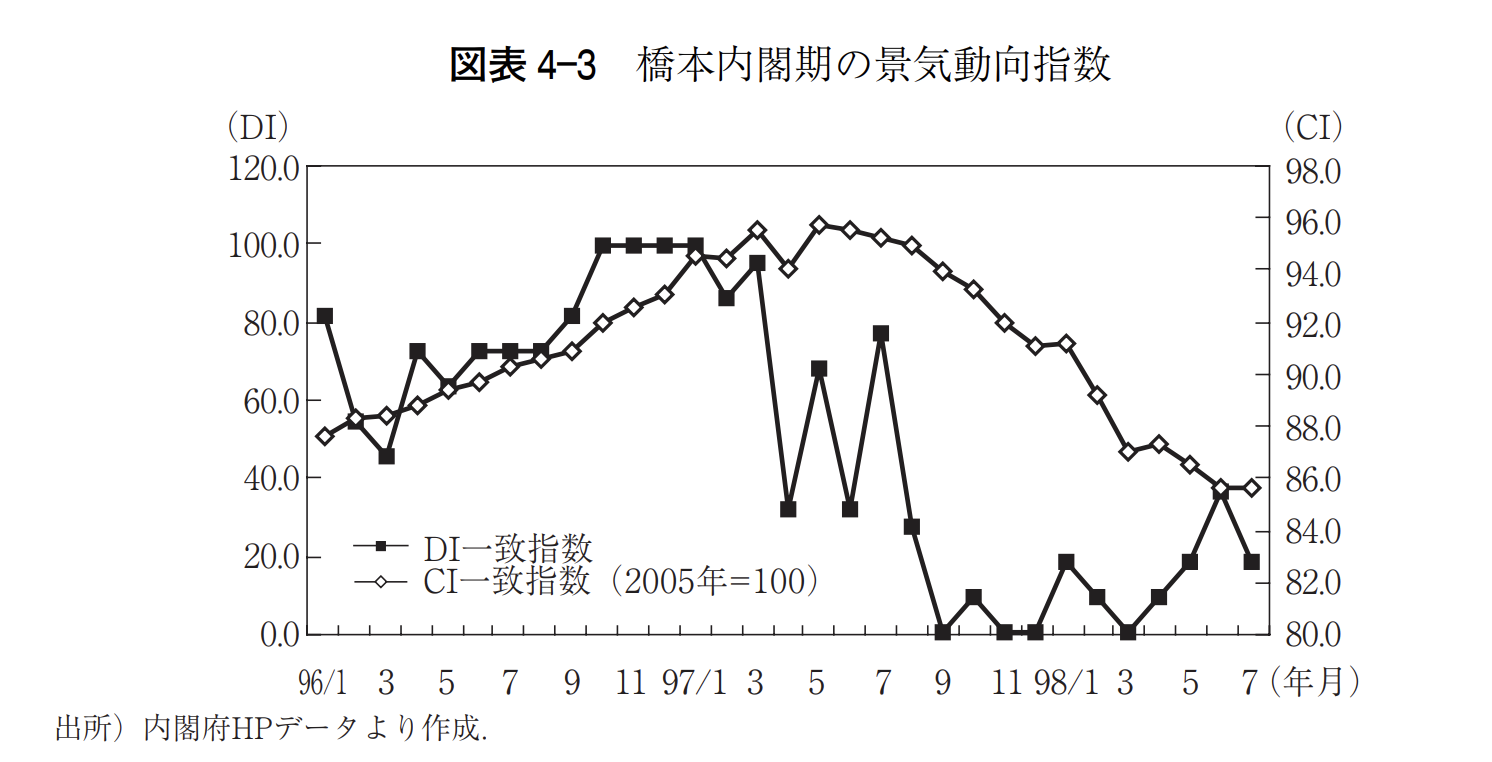

景気回復や経済の活性化、所得格差の是正を目的におこなわれる減税政策ですが、実際にどれくらいの効果があったのか、橋本内閣(1996~1998年)が実施した特別減税を例に解説します。

橋本内閣における減税政策の内容は、以下のとおりです。

橋本内閣においてはあらゆる財政構造改革が実施されたため、減税政策単体の効果については検証が難しいものの、当時の景気動向指数は以下のとおりとなっています。

橋本内閣期の景気動向指数から判断すると、減税政策が大きな成功を納めたとは言い難いでしょう。

重要なのは毎月のお金の流れを把握すること最近はどんな減税政策がとられているの?

先ほど解説した所得税の減税政策以外にも、さまざまな減税政策がとられています。ここでは、最近実施されている減税政策について解説します。

酒税法の改正について

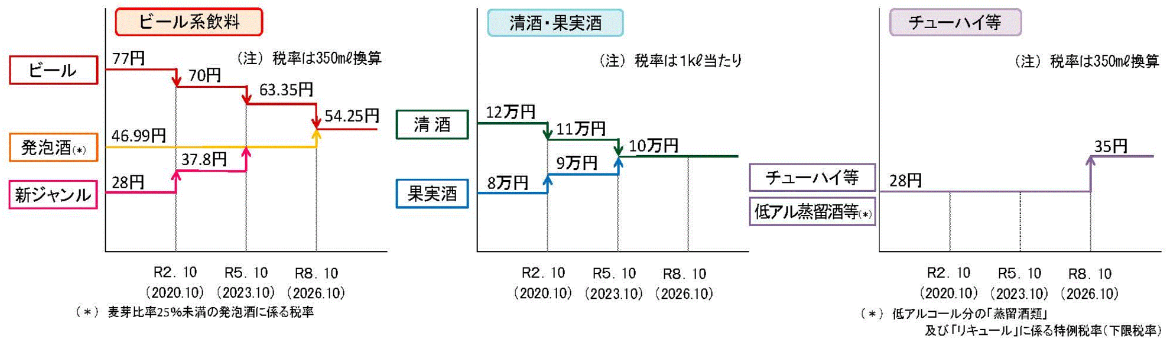

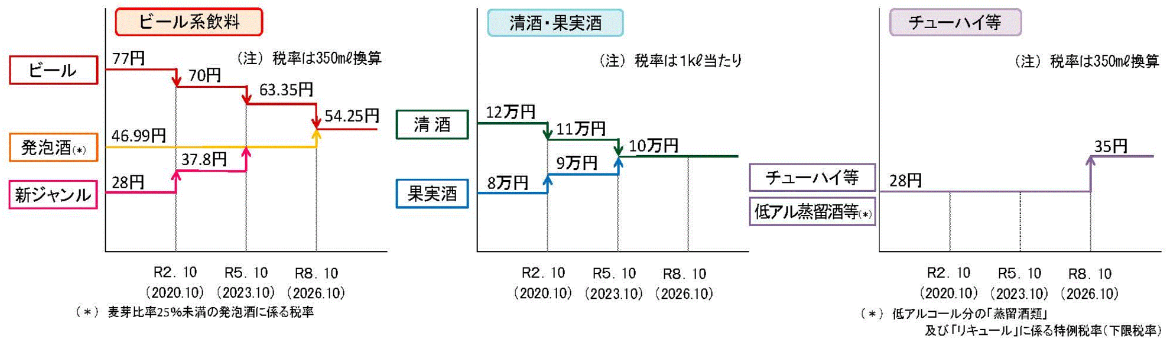

2023年10月の酒税法の改正により、人気の高い「第3のビール」や「果実酒」、「チューハイ」などの税率の引き上げがおこなわれた一方で、「ビール」や「清酒」の税率が引き下げられました。

この酒税法の改正は、2020年より段階的に実施されており、2026年10月にさらなる引き下げが予定されています。

図のとおり、これまでは、ビールと第3のビールの税率には大きな差がありました。また、清酒と果実酒の税率も大きく異なっており、このような税率の格差を改めることで商品開発や販売数量、酒類の違いによる税負担の公平性を是正することを目的に、酒税法の改正が実施されています。

このように、酒税法の改正は酒類の違いによる税負担の公平性の是正を目的としているため、厳密には減税政策ではありませんが、一部の消費者にとっては税負担が軽減される効果があります。

NISA制度について

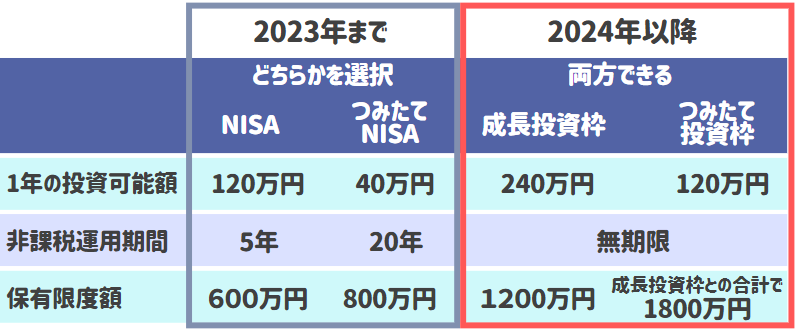

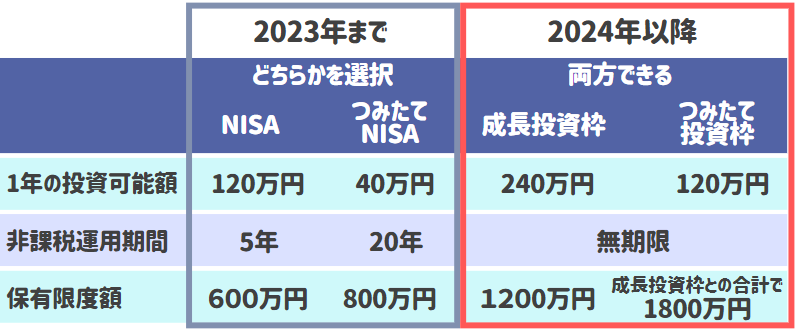

NISA(少額投資非課税制度)とは、国民の資産形成を支援するために、株式や投資信託などの投資で得られた売却益や配当金にかかる税金が非課税となる減税制度です。

2023年までは、NISAは年間に最大120万円まで(保有限度額600万円まで)しか非課税で株式などの運用ができないなど、多くの制約がありました。しかし、国民の資産形成をさらに後押しするために、2024年からは以下のように大きく拡充されています。

また、現行のNISAを利用している方は、新制度開始時に新しいNISA口座が自動的に設定されるなど、手続きが複雑とならないよう配慮されています。

定額減税ってなに?

令和6年度の税制改正で「定額減税」が注目されています。定額減税は、所得税・住民税の納税者に対して、一定額が減税される制度です。

ここでは、定額減税の概要や減税効果のシミュレーション、さらには注意点についても詳しく解説します。

なお、令和6年度の税制改正における「定額減税」については、令和5年12月22日に閣議決定された「令和6年度税制改正の大綱」に基づき記載しています。通常、税制改正は3月に国会の承認を経て4月1日に施行されるため、詳細については変更となる可能性がある点にご留意ください。

定額減税の対象となる税金は?

定額減税で軽減される税金は、「所得税」と「住民税」です。

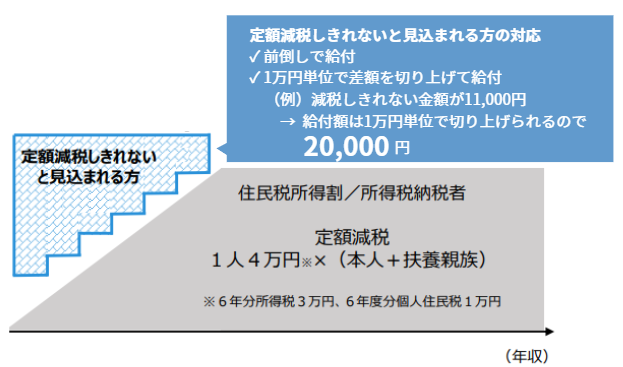

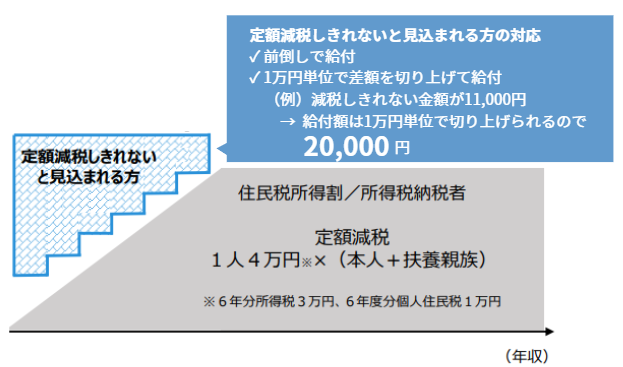

具体的には、一人あたり所得税3万円と住民税1万円の合計4万円が、令和6年度の納税額から差し引かれます。なお、扶養している親族の人数によって、減税額は異なります。

なお、毎月の納税額によっては、1回で減税額をすべて減額することができない場合があります。そういったケースでは、数か月にわたり減税をおこない、それでも減税しきれなかった場合は給付金として支給される予定です。

定額減税はいつからいつまで?

定額減税の対象期間は、以下のとおりです。

| 給与所得者

|

所得税

|

令和6年6月~令和6年12月

|

| 住民税

|

令和6年6月~令和7年5月

|

| 年金受給者

|

所得税

|

令和6年6月~令和6年12月

|

| 住民税

|

令和6年10月~令和7年2月

|

| 個人事業主

|

所得税

予定納税あり

|

令和6年7月の第1期分の予定納税から減額が開始され、減額できなかった金額については、11月の第2期分に繰り越されます。

|

所得税

予定納税なし

|

令和6年分の確定申告で減額されます。

|

| 住民税

|

令和6年分の第1期納付額から減額が開始され、減額できなかった金額については、第2期に繰り越されます。

|

税の種類と対象者により開始時期が異なりますので、おさえておきましょう。

定額減税が受けられる人は?

定額減税の対象者は、合計の所得金額が1,805万円以下(給与収入のみの方は2,000万円以下)の方とその配偶者を含む扶養親族です。

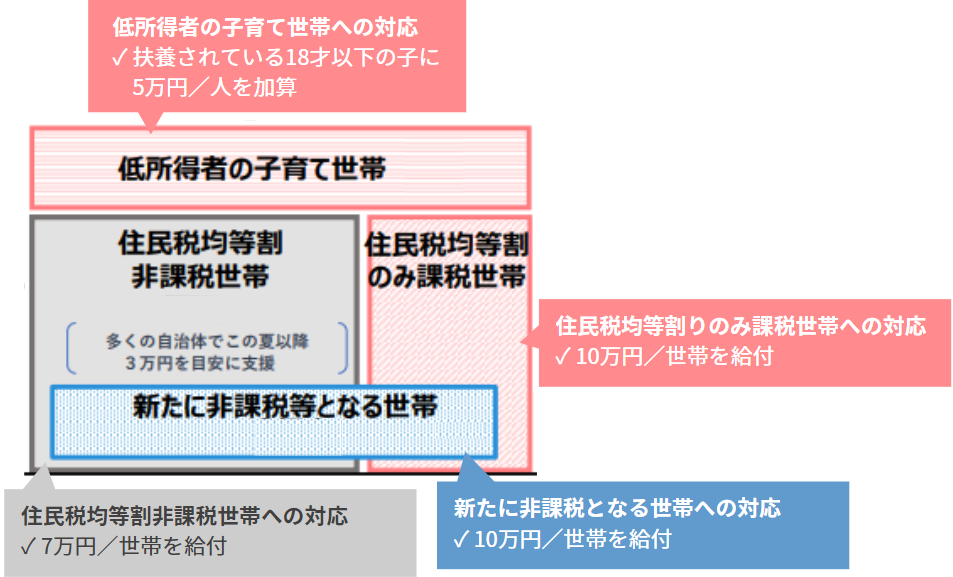

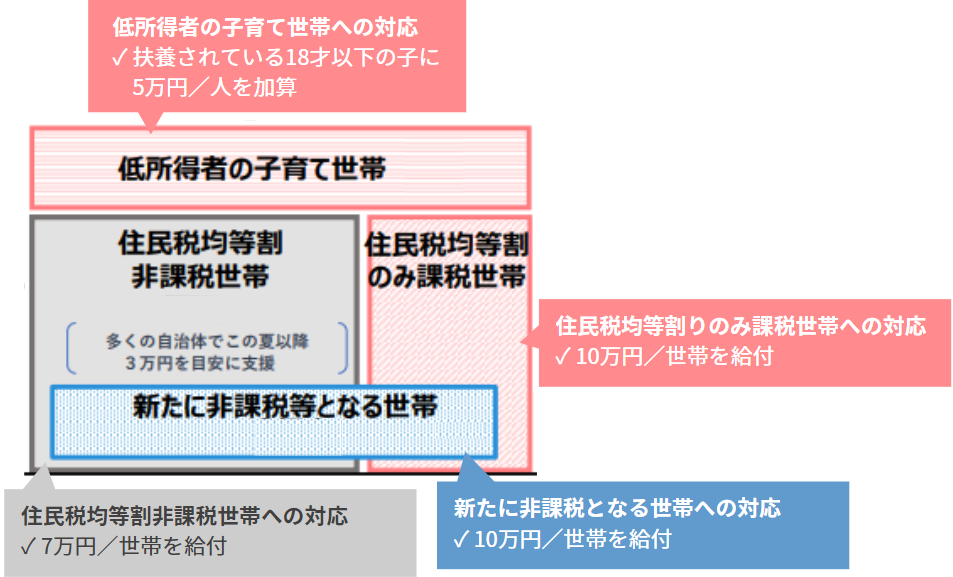

給付金の支給内容は、以下のとおりです。

なお、所得税・住民税の減額制度であるため非課税世帯などは対象外ですが、その場合には給付金が支給されます。

定額減税でいくらもらえるの?

定額減税では、一人あたり4万円が減税されます。

減税額の内訳は、以下のとおりです。

これは、一人あたりの減税額です。そのため、最終的にいくら減税されるかは扶養親族の人数で変わります。

2026年に廃止?約束手形が使えなくなるとどうなるのか定額減税でいくら得する?

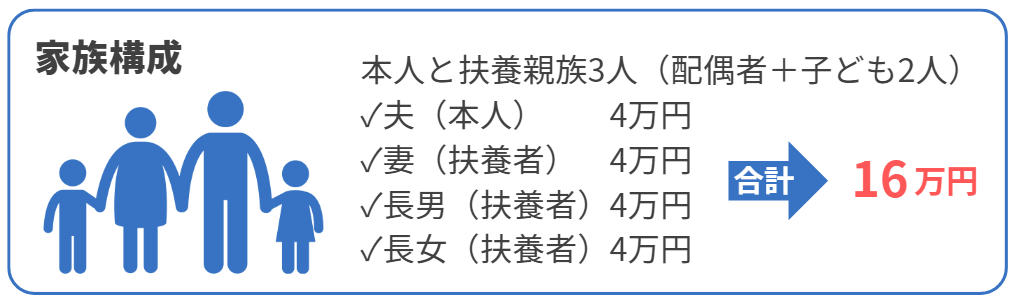

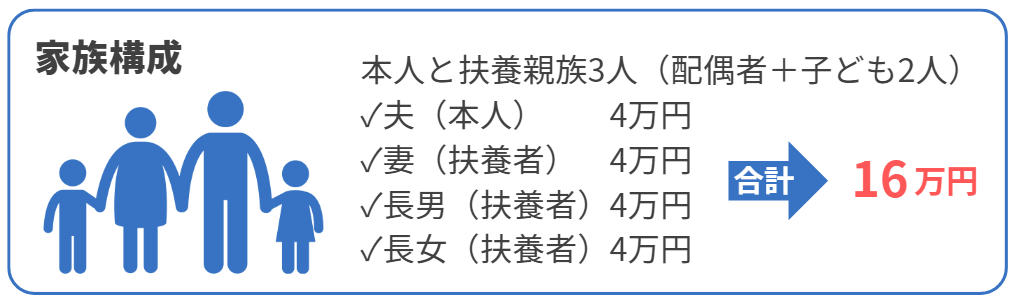

先ほど説明したとおり、定額減税による減税額は、扶養親族の人数によって異なります。

所得税の計算上は、小中学生の場合は控除対象扶養親族ではないため、扶養控除を受けることができません。

しかし、定額減税は「扶養親族」であれば対象となるため、扶養控除の対象外である小中学生も定額減税の対象となります。

ここでは、以下のケースにおける減税額をシミュレーションしてみましょう。

今回のケースでは、妻が扶養親族であるため夫の納税額から16万円が減税されます。

しかし、妻が扶養親族でない場合は、夫の定額減税額にはカウントされないため、減税額は本人+扶養親族2人分の12万円となる点をおさえておきましょう。

なお、この場合は妻の納税額から4万円が減税されるため、世帯としての減税額は変わりません。

定額減税の受取り方

ここでは、定額減税の受け取り方について解説します。

会社員の場合

会社員などの給与所得者については、勤務先が手続きするため、特別な手続きをおこなわなくても特別減税を受け取ることができます。

ただし、勤務先は特別減税の計算のために、扶養者の人数を把握する必要があるので、書類の提出などが求められるかもしれません。

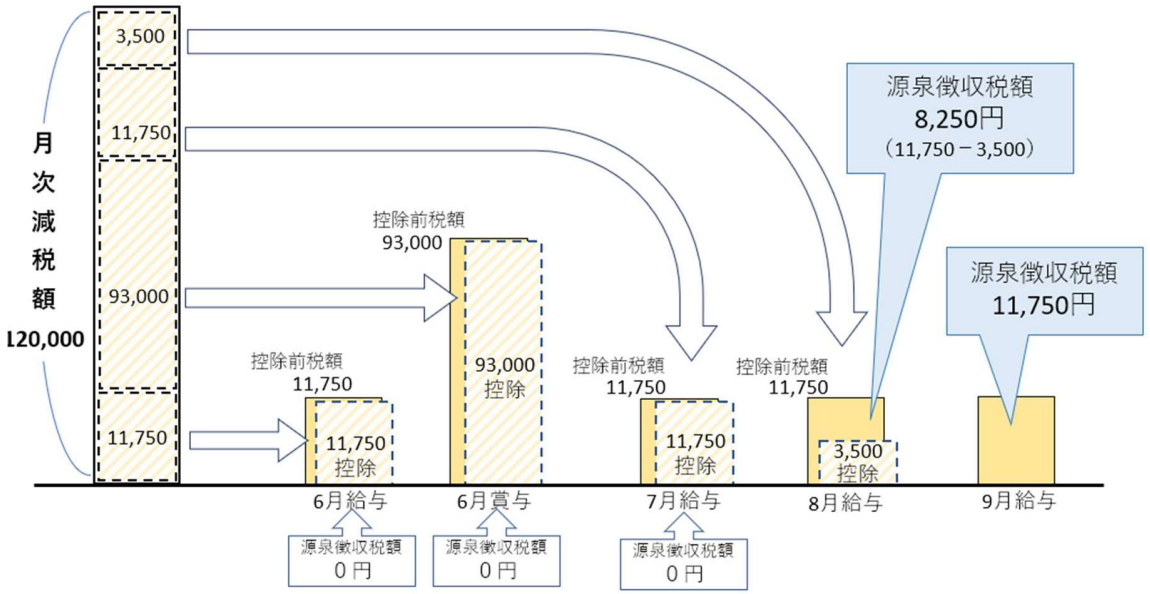

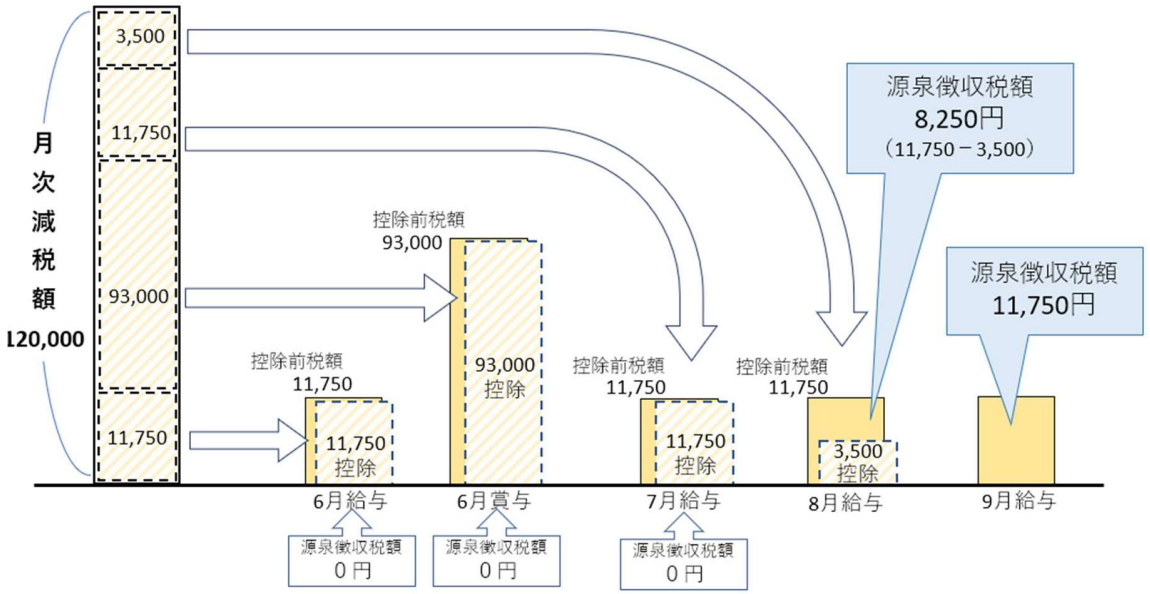

会社員などの給与所得者は、勤務先から支払われる給与や賞与等から減税分が自動的に差し引きされるので、通常より手取り額が増える仕組みとなっています。

なお、支払われる給与や賞与等から減税額を差し引きしきれなかった場合は、翌月以降に繰り越されます。

繰り越しの具体例(特別減税額が12万円の場合)については、下図をご確認ください。

このように、引ききれなかった減税額は翌月以降控除されますので、おさえておきましょう。

個人事業主やフリーランスの場合

個人事業主の場合は、予定納税がある方とない方で受け方が異なります。

予定納税がある場合

予定納税がある方は、本人分の特別減税については特別な手続きは不要です。令和7年7月の第1期分予定納税から、減税分が自動的に差し引かれます。

しかし、扶養親族分の定額減税も予定納税から差し引きたい場合は、所轄の税務署に予定納税額の減額申請が必要です。減額申請をおこなわない場合、扶養親族分は確定申告で引くことになりますので注意しましょう。

なお、給与所得者と同じように、第1期分予定納税から減税額を控除しきれなかった場合は、第2期に繰り越されます。

予定納税が無い場合

予定納税がない方は、令和6年分の確定申告をおこなうと、定額減税額が控除されます。

そのため、確定申告のほかは、特別な手続きをおこなう必要はありません。

令和4年度税制改正における適格請求書等保存形式の登録手続きにまつわる変更内容とは?定額減税の注意点

ここでは、定額減税の注意点について解説します。

定額減税は本当に得なの?

定額減税は、一定の金額が納税額から控除されるため、多くの納税者にとって恩恵のある制度です。

ただし、非課税世帯や所得の合計金額が1,805万円(給与収入のみの方は2,000万円)より多い場合には、この制度の対象外である点に注意しましょう。

定額減税を受けると住宅ローン減税を受けられないの?

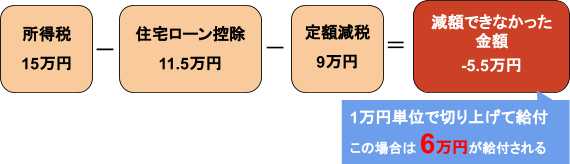

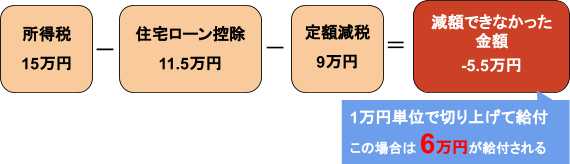

定額減税は、住宅ローン減税との併用が可能です。

住宅ローン減税を受ける場合は、所得税から住宅ローン控除額が引かれ、その後に定額減税が引かれます。これは、所得税から定額減税が減額しきれなかった場合は残金が給付されるためです。

以下のケースを例に、住宅ローン減税と併用した場合の減税額をシミュレーションしてみましょう。

| 家族構成

|

本人、配偶者、子供2人(15歳、12歳)

|

住宅ローン控除・

定額減税前の所得税額

|

15万円

|

| 住宅ローン控除額

|

住宅ローン残高1,150万円×控除率1%=11.5万円

|

| 定額減税額

|

所得税3万円×3人=9万円

|

このように、定額減税は住宅ローン控除に影響しません。また、減額できなかった金額は、1万円単位に切り上げて給付される点をおさえておきましょう。

定額減税を受けるとふるさと納税したら損する?

定額減税を受けたうえで、ふるさと納税をおこなっても損することはありません。

ふるさと納税の限度額は、定額減税がなかったものとして計算されます。そのため、寄付できる金額に変更はありません。

まとめ

減税政策は、景気回復や経済の活性化、所得格差の是正を目的に、過去に何度も実施されてきた経済政策です。特に、バブル崩壊後は国民の税負担の軽減のため、多くの減税政策がとられました。

最近では、NISA枠の拡充などあらゆる減税政策が実施されており、令和6年度の税制改正では「定額減税」が導入され、所得税と住民税が減額されます。

令和6年度の定額減税では、扶養親族の人数によって減税額が異なる点などの注意点がありますので、定額減税の仕組みを理解し、ポイントを把握しておきましょう。