この記事を読むのに必要な時間は約 5 分です。

法人保険で節税対策をしようと考えている経営者も多いことでしょう。

しかし節税対策は難しくなっている上、保険の内容も複雑で理解しにくいものとなっています。

ただ、節税保険は完全に無くなったわけではありません。

この記事では、節税保険について分かりやすく解説しています。

ぜひとも参考にしていただければ幸いです。

そもそも節税保険とは?

節税保険とは、保険会社が節税効果をアピールして販売する、法人向け保険のことを指します。

主に中小企業が対象で、経営者の間で人気となっています。

節税保険の主なメリットは下記の通りです。

- 保険料を経費で計上して利益を圧縮=法人税を抑えられる

- 途中で解約すると解約返戻金を受け取れる上に、役員退職金などに充てると課税を回避できる

しかし本来の保険の目的ではなく、節税面ばかりが強調されている点を金融庁・国税庁が問題視し、2019年以降、節税保険に対する規制が強くなってきています。

破産法は再建のための法律。破産手続Q&A2019年税制改正による節税保険の変更点

2019年の税制改正で、法人保険の損金取扱いに関する新たなルールが設けられました。

節税目的の保険活用が問題視されたことが背景にあります。

具体的には、「解約返戻率が50%以上の商品の課税方法を見直す」との発表がありました。

この改正によって節税効果が薄くなり、節税保険として人気を博していた商品は、販売停止に追い込まれたのです。

また見直しの対象となった商品には、下記のような保険があります。

- 逓増定期保険

- 長期平準定期保険

- 生活傷害保険

- 終身がん保険など

①定期保険

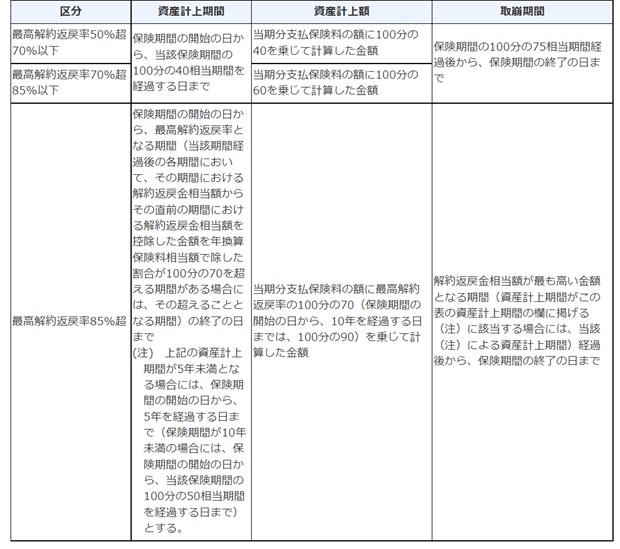

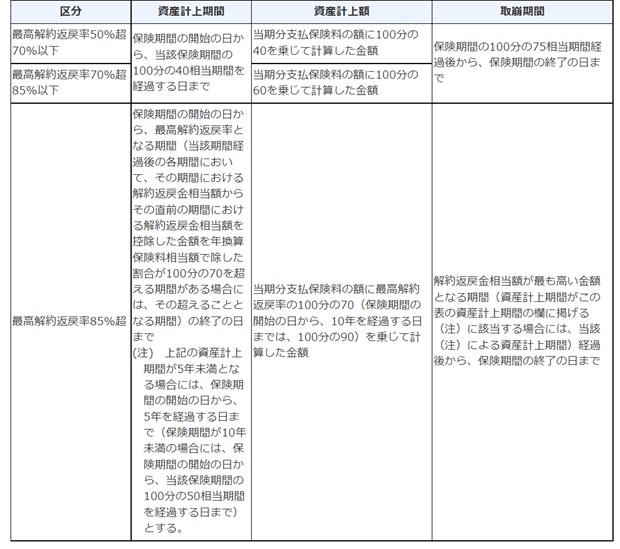

定期保険においては、資産計上を4つの区分に分けることとなりました。

参照元:第3節 保険料等|国税庁

つまり損金として計上できる保険料の割合は下記の通りです。

| ピーク時の解約返戻率 |

取扱い |

| 50%以下 |

全額 |

| 50%超~70%以下 |

6割 |

| 70%超~85%以下 |

4割 |

| 85%超 |

保険期間開始から10年間→9割

それ以降→7割

|

例えばピーク時の解約返戻率が50%を超える場合、保険料の一部を一定期間資産として計上し、残りを損金で計上する必要があります。

また所定の期間が過ぎると、資産計上した分を取り崩し、損金として計上することが可能です。

②第三分野の保険(医療保険・がん保険など)

第三分野の保険(医療保険・がん保険など)の変更点は下記の通りです。

保険期間が終身かつ保険料払込期間が短期の第三分野保険は、年間保険料30万円までしか損金計上できない

逆に考えると、年間保険料が30万円以下であれば、全額損金として計上できます。

2021年税制改正による節税保険の変更点

2021年3月中旬、国税庁が生命保険会社に通告をおこないました。

通告の内容は「低解約型逓増保険の契約者を法人→個人に切り替えて、所得税を抑える手法(名義変更プラン)の撤廃」を伝えるというものです(参考元:国税庁)

名義変更プランは、契約時は解約返戻金が低く設定されているのが特徴で、解約返戻金が低い内に名義を法人→個人へ変更します。

解約返戻金が高くなったときに解約することで、個人が高いお金を受けとることができ、一時所得と見なされるので所得税よりも税金が安くなるのです。

しかし見直しで、解約返戻金が低いまま譲渡することができなくなり、これまでの節税対策が不可能となりました。

破産弁護士コラム~推譲とは規制はされたが「節税保険」自体は存在している

節税保険は強く規制されましたが、節税保険自体が無くなったわけではありません。

ここからは、節税保険として活用できる保険を紹介していきます。

- 養老保険・個人年金保険など

- 掛け捨て型の保険

- 長期定期保険

- 医療保険・がん保険など(第三分野の保険)

1つずつ見ていきましょう。

①繰延資産として処理することもできる

研究開発費は「繰延資産」として処理もできます。

繰延資産で処理する場合、費用発生時から5年以内に均等償却しなければなりません。

「開発費償却」として営業外費用で処理します。

ただし任意で一括償却することも可能です。

②養老保険・個人年金保険など

養老保険や個人年金保険は、貯蓄性がある法人保険です。

保険の受取人を法人にすることで、社員の退職金準備として活用できます。

なお養老保険は、社員の福利厚生を目的として加入すれば、支払保険料の半分以上を損金計上できます。

ただし養老保険や個人年金保険を節税目的で活用するには、全ての従業員を加入対象としなければなりません。

③掛け捨て型の保険

解約返戻金がない掛け捨て型の保険は、受取人が法人であっても個人であっても損金として計上できます。

注意点として、「全員が対象であれば福利厚生費に損金算入」・「特定の個人が対象であれば、みなし給与として損金算入」になります。

つまり特定の個人が対象であれば、課税対象になることに留意しておきましょう。

④長期定期保険

| ピーク時の解約返戻率 |

取扱い |

| 50%以下 |

全額 |

| 50%超~70%以下 |

6割 |

| 70%超~85%以下 |

4割 |

| 85%超 |

保険期間開始から10年間→9割

それ以降→7割

|

長期定期保険を上の表をもとに計算すると、解約返戻率が70~85%の間であれば、前半4割の契約期間までは保険料の40%、それ以降は保険料の全額を損金として計上可能です。

ただし、保険商品や契約内容によって解約返戻率も異なってくるため、加入時にキチンと確認しておきましょう。

⑤医療保険・がん保険など(第三分野の保険)

第三分野の保険は、従業員の福利厚生として掛け捨てタイプで契約すると、保険料の全額が損金扱いとなります。

なお個人を被保険者として、短期払いの医療保険・がん保険に加入した場合、年間保険料30万円まで(一人あたり)は全額損金で計上可能です。

節税保険は複雑で分かりにくいため税理士に相談してみよう!

この記事では、節税保険について分かりやすく解説しました。

節税保険は内容が複雑で、簡単に加入を検討できなくなっているのが実情です。

しかし税務のプロである税理士に相談することで、最適な節税保険を選ぶことができ、節税対策もしっかりと取れます。

節税保険について気になっているのであれば、まずは一度税理士に相談してみることをおすすめします。