この記事を読むのに必要な時間は約 12 分です。

世の中には、一般の人は知らない節税術が存在します。

お金持ちは、不動産投資から養子縁組、寄付、さらには絵画までさまざまな方法を利用して合法的に税金を減らしているのです。

この記事では、お金持ちが知っている節税術の具体的な内容をわかりやすく紹介します。

節税効果だけでなく、資産形成につながる意外な方法もありますので、ぜひ最後までご覧ください。

なぜお金持ちは不動産を買うのか?

お金持ちの間では、不動産は「所得税」と「相続税」の節税に効果的な手段として知られています。

不動産賃貸で所得税を節税

不動産賃貸で得た収入は、サラリーマンなどの給与所得とは異なり、さまざまな経費を計上できます。これらの経費を計上することで、課税対象となる所得を減らすことができ、結果的に所得税を節税できるという仕組みです。

賃貸物件は経費になる

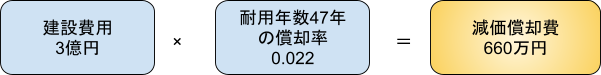

賃貸物件は一括で経費にはならず、減価償却という形で毎年少しずつ経費に計上します。これは、建物の価値が時間とともに減少することを反映するためです。

経費の計上額は、建物の取得価額を法定耐用年数で分割して計上します。

法定耐用年数とは、国税庁が建物の構造や材質に基づいて定めた使用可能期間のことで、主な賃貸物件の耐用年数は以下のとおりです。

| 構造・材質 |

用途 |

耐用年数 |

| 木造・合成樹脂造のもの |

店舗用・住宅用 |

22年 |

| 木骨モルタル造のもの |

店舗用・住宅用 |

20年 |

鉄骨鉄筋コンクリート造・

鉄筋コンクリート造のもの |

住宅用 |

47年 |

| れんが造・石造・ブロック造のもの |

店舗用・住宅用・飲食店用 |

38年 |

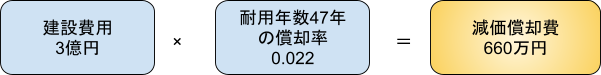

たとえば、2024年に鉄骨鉄筋コンクリート造のマンションを3億円で建設した場合、毎年の減価償却費は660万円です。

通常、賃貸物件の購入費用は高額となるため、減価償却費も多額となり、所得を大幅に減らせます。

この他、以下のような必要経費を計上することで、さらに所得を減らせます。

| 固定資産税 |

不動産にかかる税金 |

| 修繕費 |

建物や設備の修理費用 |

| 広告宣伝費 |

入居者を募集するための費用 |

| 火災保険料 |

建物や設備に対する火災保険料 |

| 管理費 |

不動産管理会社に支払う管理手数料 |

賃貸経営の赤字は損益通算できる

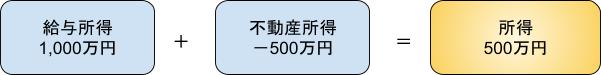

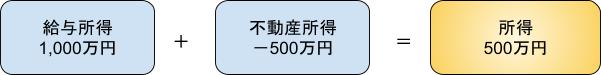

不動産賃貸で赤字が出た場合、他の所得と相殺可能です。これを「損益通算」といいます。

たとえば、給与所得が1,000万円、不動産賃貸の赤字が500万円だった場合、所得は500万円となり、結果として税金が減るという仕組みです。

ただし、土地を購入するために借入をした場合、その借入の利息等は、他の所得と損益通算できません。

このように、多額の減価償却費や経費を計上して赤字を作り、その赤字を他の所得と損益通算することで所得税を節税します。これが、お金持ちが不動産を買う理由の一つです。

とはいえ、将来的に収益が見込めない場合、節税できてもそれ以上に損失を被る可能性があります。節税効果も魅力の一つですが、あくまでも投資の手段の一つとして、収益性やリスクを十分に検討したうえで判断することが重要です。

タワマン購入で相続税を節税

多くのお金持ちは、不動産を相続税対策として活用します。

特にタワーマンションは、相続税対策の有効な手段として人気がありますが、改正により2024年1月からは節税効果が縮小されました。

相続税評価額は不動産の方が現金より低い

不動産の相続税評価額は、国税庁の基準に基づき、路線価や固定資産税評価額等で算出されます。

| 評価対象 |

評価方法 |

評価水準 |

| 土地 |

路線価 |

時価の約80% |

| 建物 |

固定資産税評価額 |

時価の約50~70% |

上記のとおり、不動産の相続税評価額は時価の約50〜80%と、一般的に現金よりも低く評価されるのです。

マンション特有の節税効果

マンションは、一戸建てと比べて土地の評価額が低くなります。これは、マンションでは土地を複数の居住者で共有するため、一戸建てよりも土地の持分が少なくなるからです。

特に、タワーマンションは居住者数が多く、土地の持分が少ないため、評価額が低くなりやすい傾向にあります。

タワマンは高層階がお得

タワーマンションの高層階は、眺望が良く人気が高いため、資産価値は低層階よりも高くなります。

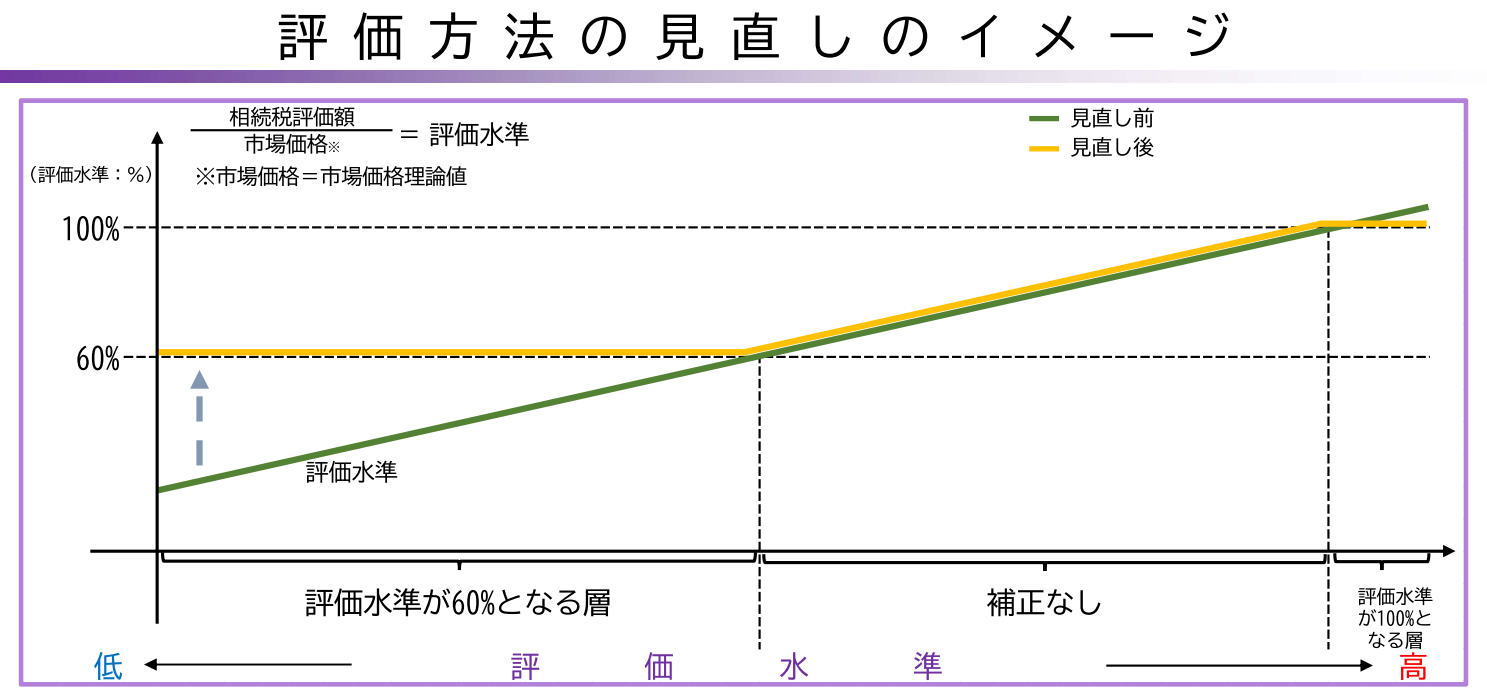

一方、従来の評価方法では、高層階でも低層階でも同じ相続税評価額でした。そのため、タワーマンションの高層階ほど、時価と相続税評価額の差が大きくなり、より節税効果が期待できる仕組みだったのです。

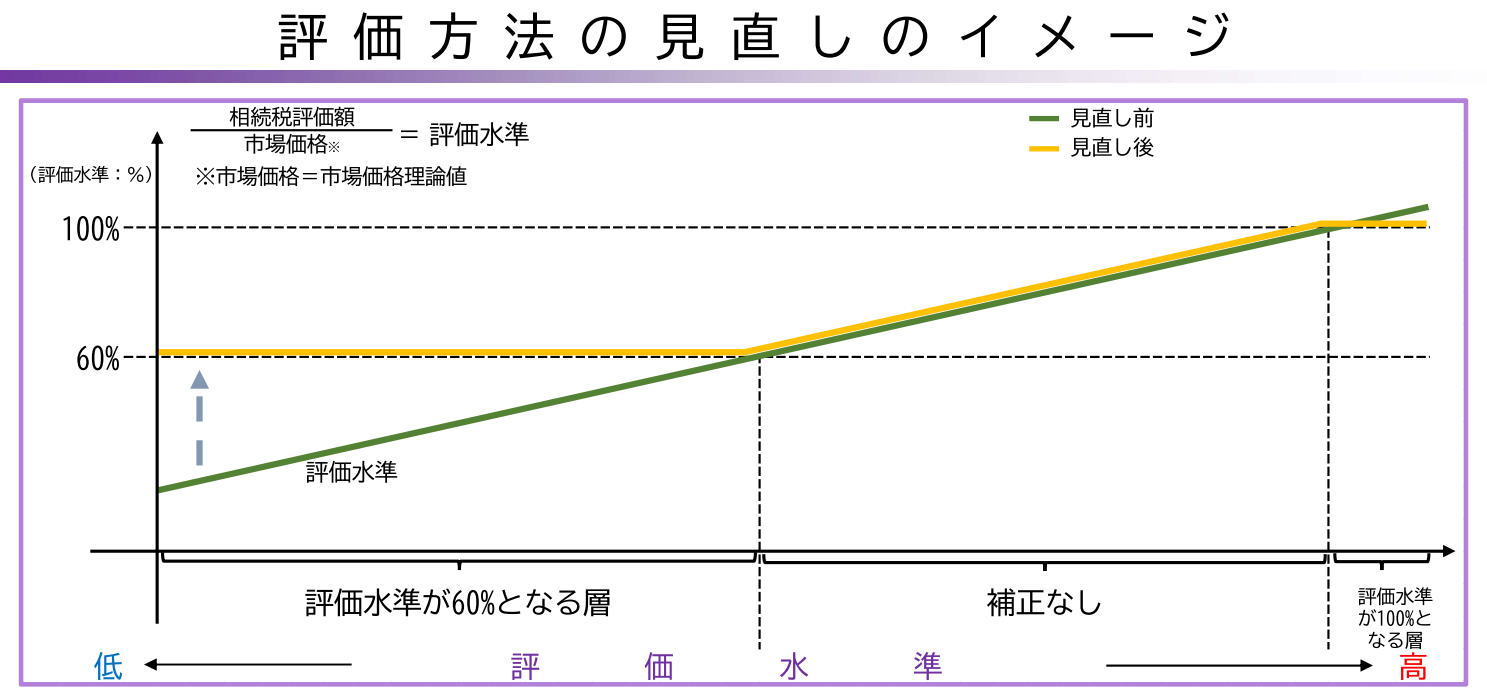

2024年からタワマン節税が縮小

しかしながら、2024年から相続税の評価方法が見直され、節税効果は縮小されました。特に、以下のような物件ほど評価額が引き上げられています。

たとえば、従来の評価方法で相続税評価額が市場価格の6割未満だった場合、改正後は市場価格の6割程度まで引き上げられます。

このように、タワーマンションの節税効果は縮小されたものの、改正後も現金より不動産で相続した方が相続税が少ないことに変わりはありません。

このため、タワーマンション節税は、都心部を中心に依然としてお金持ちに人気があります。

インボイス制度は一人親方にどう影響する?緩和措置も踏まえた具体的な影響と対策方法を解説!お金持ちが孫を養子にするカラクリ

お金持ちは、孫を養子にすることがあります。これは、養子が相続税対策として有効だからです。

養子が節税になる「3つ」の理由

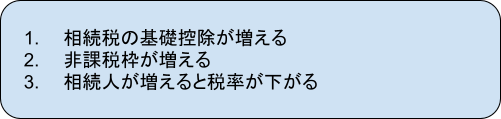

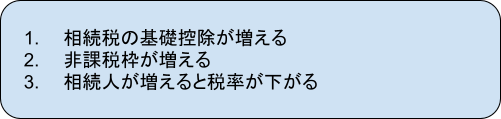

養子をとると、以下の3つの節税効果が期待できます。

相続税の基礎控除が増える

相続税はすべての遺産が課税対象となるわけではなく、「基礎控除額」までは非課税となります。

たとえば、法定相続人が2人と3人の場合では、基礎控除額が600万円違います。

| 法定相続人の数 |

基礎控除額 |

計算式 |

| 2人の場合 |

4,200万円 |

3000万円 + (600万円 x 2人) |

| 3人の場合 |

4,800万円 |

3000万円 + (600万円 x3人) |

このように、孫を養子にすると法定相続人が増えることから、基礎控除額が増加します。結果として、課税対象となる遺産総額が減少する仕組みです。

非課税枠が増える

生命保険金や死亡退職金は、一定額まで非課税となります。

たとえば、法定相続人が2人と3人の場合では、基礎控除額が500万円違います。

| 法定相続人の数 |

非課税額 |

計算式 |

| 2人の場合 |

1,000万円 |

500万円 x 2人 |

| 3人の場合 |

1,500万円 |

500万円 x 3人 |

つまり、孫を養子にすると法定相続人が増え、1人あたり500万円の非課税枠が追加されるのです。

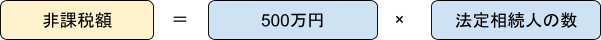

相続人が増えると税率が下がる

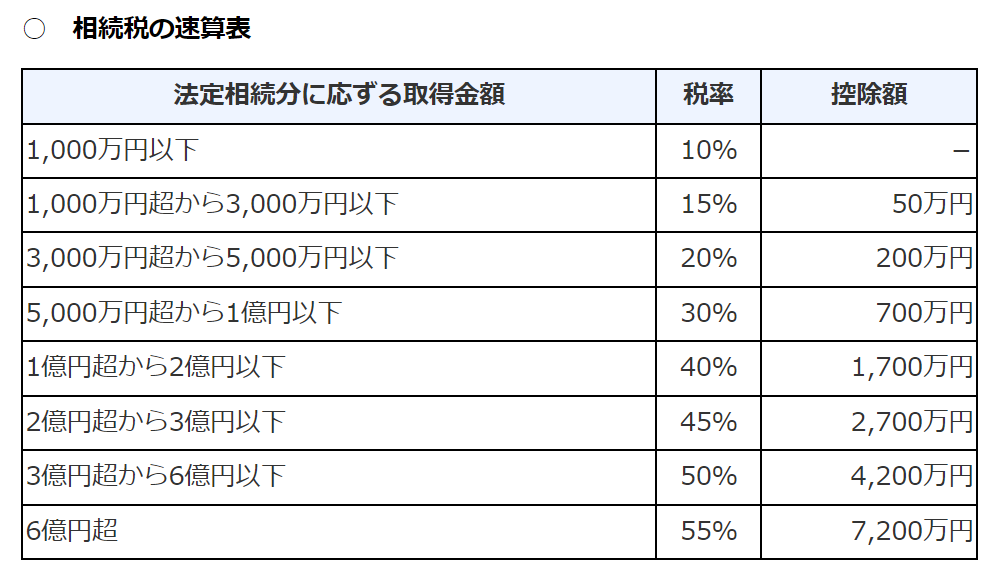

相続税の税率は、次のとおりです。

速算表の「法定相続分に応ずる取得金額」とは、遺産総額から基礎控除額を差し引いた金額を法定相続分どおりに相続したものとして計算した金額です。

設例をつかって、わかりやすく説明します。

| 遺産総額 |

1億2000万円 |

| 法定相続人 |

2人(配偶者と子1人) |

3人(配偶者、子1人、養子1人) |

| 法定相続分 |

配偶者 |

1/2 |

配偶者 |

1/2 |

| 子 |

1/2 |

子 |

1/4 |

|

養子 |

1/4 |

| 基礎控除額 |

4,200万円

=3,000万円+600万円×2人 |

4,800万円

=3,000万円+600万円×3人 |

| 課税遺産総額 |

7,800万円

=1億2000万円 – 4,200万円 |

7,200万円

=1億2000万円 – 4,800万円 |

| 法定相続分に応ずる取得金額 |

配偶者 |

7,800万円×1/2=3,900万円 |

配偶者 |

7,200万円×1/2=3,600万円 |

| 子 |

7,800万円×1/2=3,900万円 |

子 |

7,200万円×1/4=1,800万円 |

|

養子 |

7,200万円×1/4=1,800万円 |

| 相続税率 |

配偶者 |

20% |

配偶者 |

20% |

| 子 |

20% |

子 |

15% |

|

養子 |

15% |

上記のように、養子をとることで相続税率が下がる可能性があります。

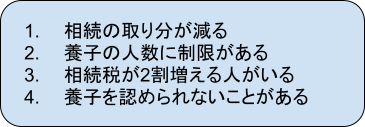

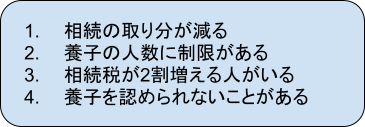

「4つ」の注意点

節税効果が期待できる養子ですが、以下の4つに注意が必要です。

相続の取り分が減る

養子であっても、実子と同様に相続財産を受け取る権利があります。このため、養子をとると実子の相続分が減ることになり、反発を受けるかもしれません。

相続トラブルを避けるためには、養子をとる前に親族間でよく話し合うことが重要です。

養子の人数に制限がある

養子が複数人いても、「相続税の基礎控除額」「生命保険金・死亡退職金の非課税限度額」「相続税の総額を計算」における法定相続人としてカウントできる養子の数は制限されています。

| 実子がいる場合 |

最大1人まで※ |

| 実子がいない場合 |

最大2人まで※ |

※特別養子縁組による養子や配偶者の実子を養子にしている場合等は、制限の対象外

このため、孫が複数人いるからといって、無制限に節税対策ができるわけではありません。

相続税が2割増える人がいる

「配偶者・父母・子」以外が相続すると、基本的に相続税額が2割増しになります。

本来は親から子供、子供から孫へと相続するはずが、世代を飛ばして財産を受け継ぐことになるためです。

また、孫を養子にした場合も、2割増しの対象です。このため、代襲相続人となる場合を除き、孫養子は相続税が2割増しになります。

養子を認められないことがある

養子縁組が節税目的だと判断されると、相続税の計算上、法定相続人の数に養子をカウントできないことがあります。

具体的には、養子縁組の時期が被相続人の亡くなる直前だった場合等は、節税目的だと判断されるかもしれません。

このため、養子をとったからといって必ずしも節税になるとは限らないのです。さらに、税務調査で指摘されると、養子が認められずに延滞税や加算税等のペナルティがかかるリスクもあります。

お金持ちが寄付をする本当の理由

寄付を活用することで、お金持ちは社会貢献と「所得税・住民税・相続税」の節税を両立しています。

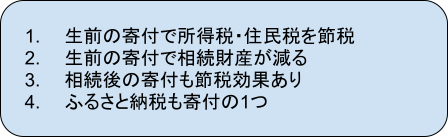

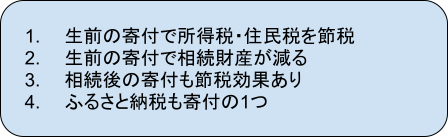

お金持ちが寄付を節税に活かすのは、以下の4つのケースです。

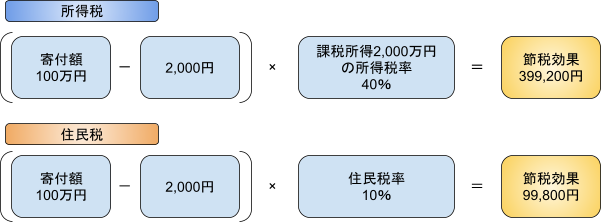

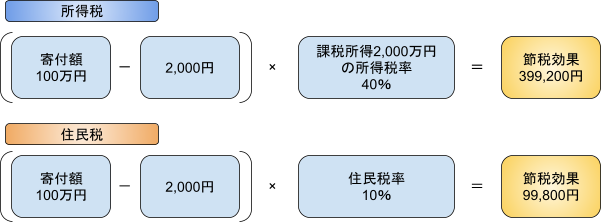

生前の寄付で所得税・住民税を節税

一定の寄付をすると、その金額の一部が所得税・住民税から控除される「寄付金控除」という制度があります。

節税額は、次のとおりです。

|

所得税 |

住民税 |

| 節税額 |

(寄付金額−2,000円)×所得税率 |

(寄付金額−2,000円)×10% |

| 寄付金額の上限 |

総所得金額等×40% |

総所得金額等×30% |

| 寄付先 |

国や地方公共団体

財務大臣が指定した公益社団法人、など |

都道府県や市区町村

住所地の都道府県共同募金会、など |

たとえば、課税所得2,000万円の方が100万円寄付をすると、合計499,000円の節税効果が期待できます。

なお、以下の団体への寄付金のうち一定のものは、所得税の税額控除を選択することも可能です。

| 寄付先 |

控除額 |

| 政治活動等 |

(対象寄付先への寄付額-2,000円)×30% |

| 認定NPO法人等 |

(対象寄付先への寄付額-2,000円)×40% |

| 公益社団法人等 |

(対象寄付先への寄付額-2,000円)×40% |

お金持ちは、上記のような寄付金控除を活用して所得税・住民税を節税しています。

生前の寄付で相続財産が減る

相続税は、相続財産に対して課税される税金です。生前に寄付をして相続財産を減らすことで、結果的に相続税を軽減できます。

相続後の寄付も節税効果あり

相続税の申告期限までに、相続財産を国、地方公共団体、公益法人などに寄付した場合、その財産は相続税の課税対象から除くという特例があります。

寄付先に制限はありますが、この制度を利用することで、相続後の寄付も節税効果が期待できるのです。

つまり、お金持ちは寄付をすることで社会貢献し、結果として節税につなげています。

ふるさと納税も寄付の1つ

ふるさと納税も、寄付金控除の1つです。自己負担額が2,000円で、税金の控除だけでなく返礼品が受けとれるため、とても人気があります。

ふるさと納税の限度額は、所得が高い人ほど高額になるしくみです。

たとえば、独身の給与所得者の場合、給与収入ごとの限度額の目安は以下のとおりです。

| 給与収入 |

全額控除されるふるさと納税額

(独身又は共働き) |

| 300万円 |

28,000円 |

| 1,000万円 |

180,000円 |

| 2,000万円 |

569,000円 |

このため、所得の高い人ほど、複数の自治体に寄付をしたり、より高価な返礼品を受けとったりできます。このように、お金持ちはふるさと納税を積極的に活用し、社会貢献と節税を両立しているのです。

ただし、返礼品は一時所得となり、所得税・住民税の負担が生じる可能性があるため高価な返礼品の受け取りには注意が必要です。

重要なのは毎月のお金の流れを把握することお金持ちは絵画を経費で落とす!

絵画は単なる鑑賞用としてだけでなく、節税対策としても活用できます。

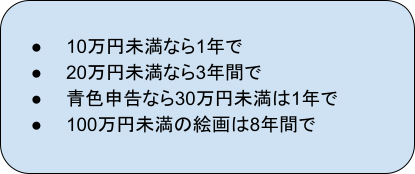

購入価格によって経費で落とす年数が変わる

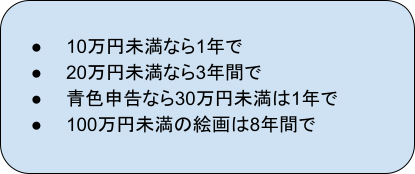

絵画は購入価格によって、経費として計上できる年数が以下のように異なります。

10万円未満なら1年で

絵画の購入価格が10万円未満の場合は、1年で全額を経費にできます。

たとえば、5万円の絵画を購入した場合、5万円全額が経費です。

20万円未満なら3年間で

購入した絵画が20万円未満の場合は、3年間で均等に経費計上が可能です。

通常、年の途中に資産を購入した場合は月数按分が必要ですが、この制度では不要です。たとえば、決算月に15万円の絵画を購入した場合であっても、毎年5万円ずつ3年間で計上できます。

青色申告なら30万円未満は1年で

青色申告をしている場合は、30万円未満の絵画であれば、1年で全額を経費にできます。

100万円未満の絵画は8年間で

以前は、20万円未満の美術品等しか減価償却資産として認められていませんでした。しかし、2015年1月1日以降は100万円未満の絵画は8年で減価償却が可能となっています。

たとえば、80万円の絵画を購入した場合、毎年10万円ずつ8年間で経費に計上できます。

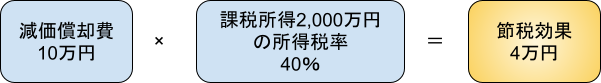

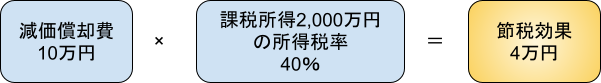

このため、たとえば課税所得2,000万円の個人事業主の場合、期待できる所得税の節税効果は、8年間にわたって毎年4万円ずつです。

上記のように、お金持ちは100万円未満の絵画を経費にして、節税効果を得ています。

希少なものは値上がりの可能性も

さらに、絵画は節税効果だけでなく、資産価値として値上がりする可能性も秘めています。つまり、将来売却することで利益を得られる可能性もあるのです。

ただし、希少性や歴史的価値などから、明らかに時間の経過とともに価値が減らないものは、100万円未満であっても減価償却の対象にならないため、経費にはできません。

個人的なものはNG

ただし、絵画を経費にするには、事業に関連するものでなければいけません。具体的には、会社の応接室に飾るために購入した絵画等は経費計上が可能です。

単に個人的な趣味で収集した絵画は経費にはできないので、用途に注意しましょう。

このように、お金持ちにとって絵画は節税対策と資産形成を同時に叶える有効な手段です。

まとめ

この記事では、一般の人は知らない「お金持ちの節税術」について解説しました。

不動産賃貸業は、経費として計上できる費用が多く、赤字を損益通算することで所得税を抑えることが可能です。また、不動産は相続税対策として利用されており、特にタワーマンション節税は、改正後も都心部を中心に依然として人気があります。

孫養子や絵画の購入も、お金持ちの間では有名な節税策です。特に、絵画は将来的に値上がりする可能性があるため、資産価値の増加も期待できます。

また、お金持ちが寄付をおこなう理由は、単に社会貢献のためだけではなく、節税効果も見込まれるためです。

実は、これらの節税術は、お金持ちだけでなく誰でも利用可能です。ご自身に合った節税術を見つけて、賢く活用しましょう。ただし、各節税術にはそれぞれ注意点がありますので、税理士への相談をおすすめします。