この記事を読むのに必要な時間は約 4 分です。

2024年6月から開始した定額減税は、多くの納税者にとってはありがたいニュースかもしれません。しかし、その裏で多くの税理士たちが業務負担の増加に直面しています。

この記事では、定額減税がもたらす業務負担の増加や税理士が報酬を簡単に上げられない理由など、税理士の現場からみた定額減税の実態を詳しく解説します。

定額減税の裏側に興味がある方は、ぜひ最後までお読みください。

定額減税で増えた「3つ」の負担とは?

定額減税の導入で、税理士の負担が主に「3つ」増えました。

- 制度の理解とクライアントへの説明

- 給与計算の複雑化

- 個人事業主への個別対応

順番に解説します。

制度の理解とクライアントへの説明

新しい手続きを理解しクライアントをサポートするため、税理士には以下の負担が発生しています。

- 定額減税制度の勉強

- 税理士事務所内での研修

- クライアントへ説明する資料の作成 など

定額減税は、1人あたり所得税から3万円、住民税から1万円を減税する一見シンプルな制度ですが、働き方や家族構成によって実施方法や減税額が異なる複雑な制度です。

たとえば、従業員がいる会社では従業員の給与計算に反映させ、1人で事業を営む個人事業主は予定納税や確定申告で対応します。さらに、配偶者や扶養親族の有無によって減税額が変わるため、家庭事情を正確に把握することが重要です。

場合によっては、クライアントの従業員への制度説明も必要となります。このため、税理士は定額減税を正確に理解し、クライアントの個別事情に応じて、分かりやすく説明する必要があるのです。

定額減税が発表された2023年12月から実施がはじまる2024年6月までの限られた時間の中で、これらは大きな負担となりました。

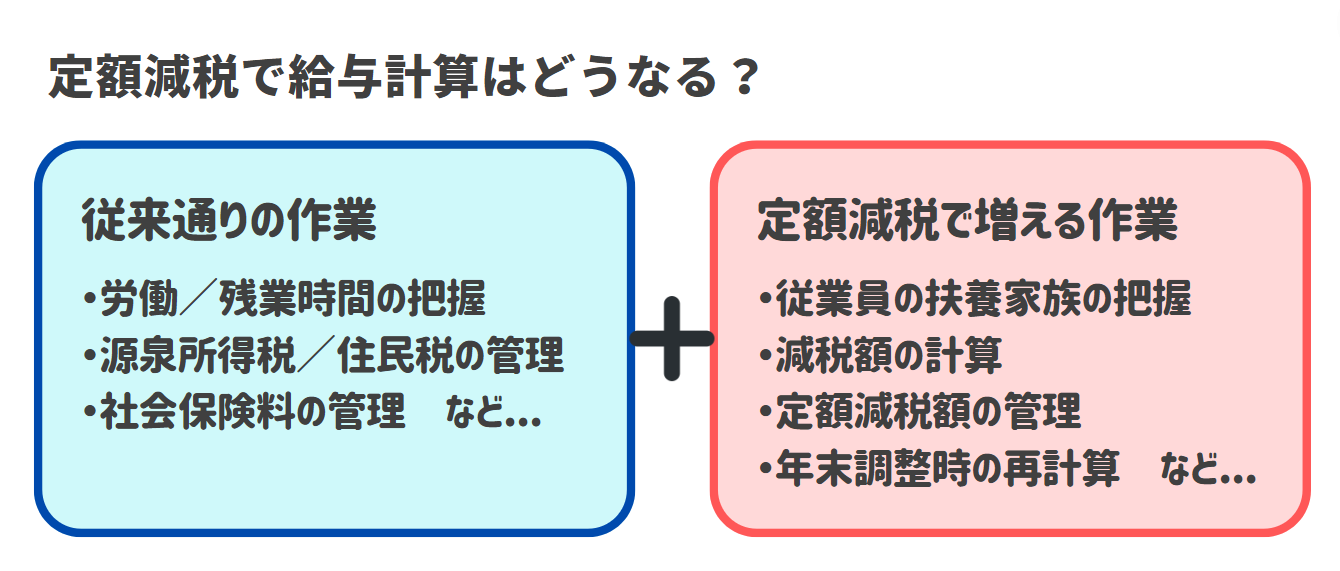

給与計算の複雑化

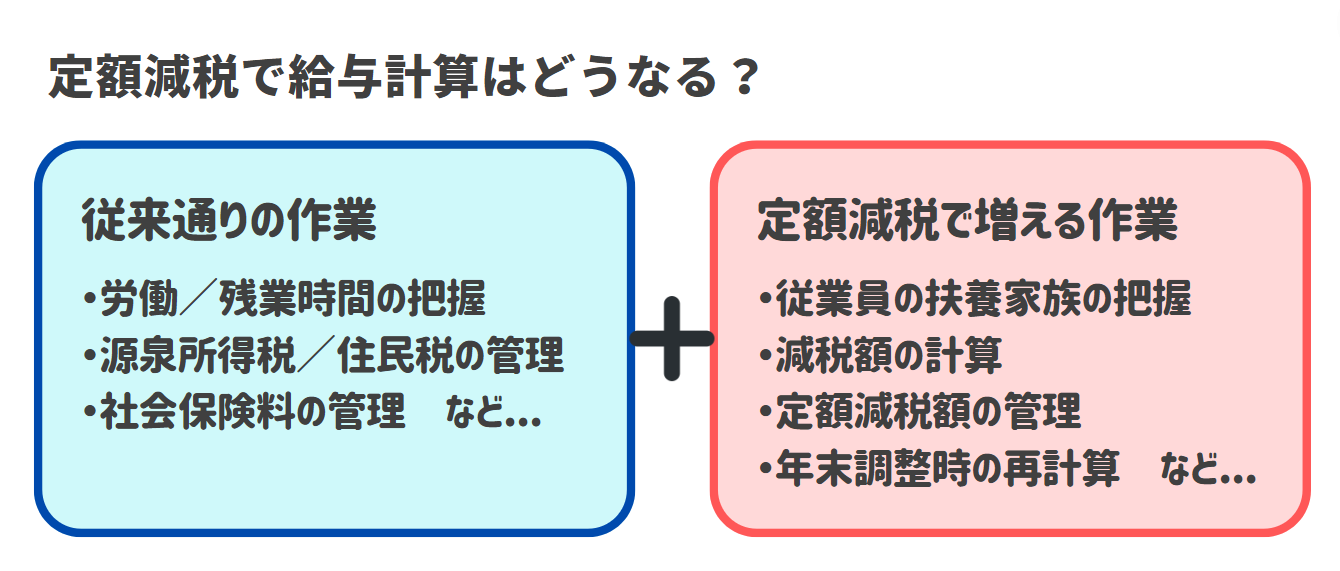

従来から給与計算は、労働時間や残業時間の把握、源泉所得税や住民税、社会保険料の管理など、手間のかかる作業でした。定額減税が導入されたことにより次の作業が追加され、さらに複雑なものとなりました。

- 従業員ごとの扶養親族などの確認

- 給与・賞与に対する減税額の計算

- 定額減税額の繰越管理

- 年末調整での再計算

また、給与計算ソフトの設定を変更したり、手動で計算を確認したりする必要もあります。これにより、給与計算の手間とミスを防ぐためのチェック作業が増えました。

特に中小企業では、税理士が給与計算を請け負っているケースも多いため、大きな負担となっています。

個人事業主への個別対応

個人事業主の定額減税は、確定申告や予定納税の減額申請、税務相談の増加などの面で税理士に影響を与えています。

会社員の場合、会社が給与計算で減税対応を一括しておこなってくれますが、個人事業主は原則として確定申告時に減税が適用されるため、通常の確定申告に加えて定額減税の計算が必要です。

個人の確定申告期間は毎年2月16日から3月15日までと決まっており、短い期間に業務が集中するため、税理士の負担は大幅に増加します。

さらに、予定納税に扶養親族分の定額減税額を反映させるためには、追加の手続きが必要です。このため、従来は通知された予定納税額の支払いだけで済んでいた方も、減額承認申請を検討する必要が増えています。

上記の3つの要因により、結果として税理士の業務負担は大幅に増えました。

顧問契約なしで年一決算と税務申告のみを税理士に頼むメリット・デメリットそもそも定額減税とは?基本をおさらい

定額減税とは、2024年の所得税と住民税を減税する制度です。

定額減税は物価高への支援策

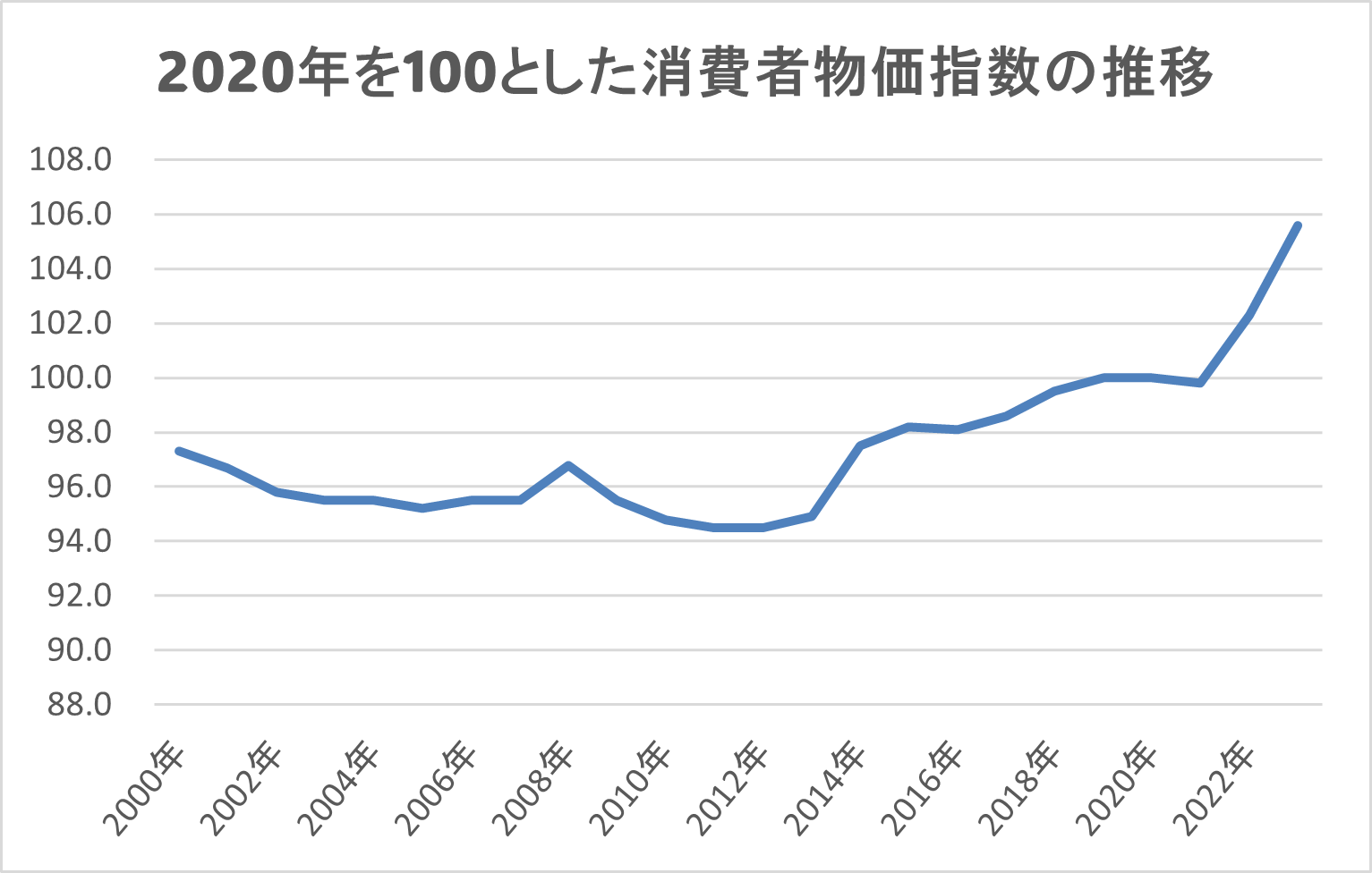

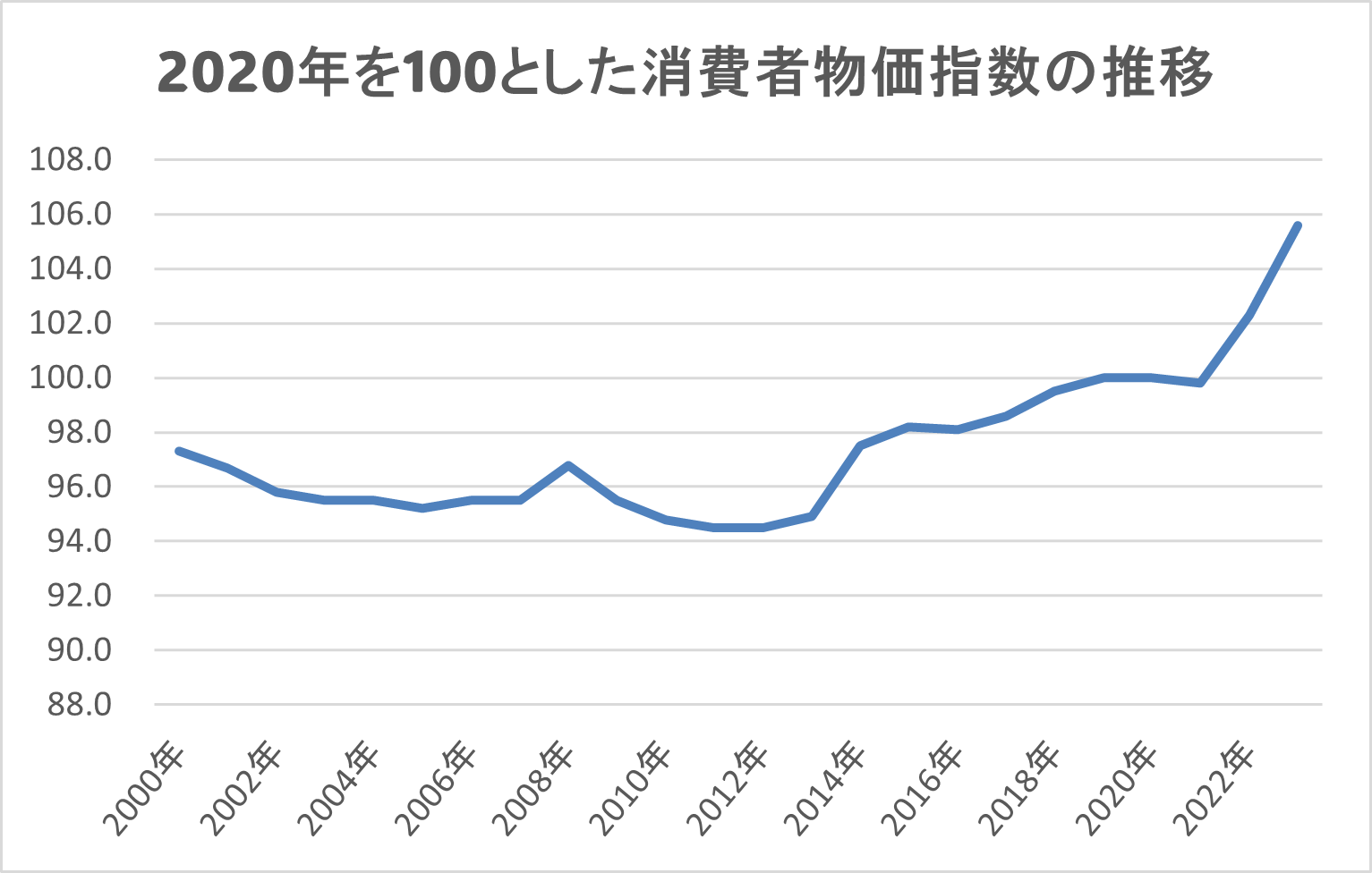

定額減税の目的は、物価高による国民の負担を軽減することです。

エネルギーや食料の価格が世界的に高騰し、家計の負担が増大しています。物価が上がる一方で賃金の上昇が追いつかず、実質賃金が減少しているため、国民の生活が厳しくなっています。

この状況を受けて、政府は国民の手取りを増やして消費を活性化し、経済全体の成長を促進するために定額減税を実施しました。

対象は本人と扶養親族等

定額減税の対象は、「本人」「同一生計配偶者」「扶養親族」で、主な条件は以下のとおりです。

| 本人 |

・日本国内に住んでいる

・合計所得金額1,805万円以下

(給与収入だけの場合は2,000万円以下)

・子ども・特別障害者等を有する者等の所得金額調整控除を受ける方は2,015万円以下 |

同一生計配偶者

扶養親族 |

・日本国内に住んでいる

・合計所得金額が48万円以下 |

なお、合計所得金額が48万円を超える配偶者や親族は、その方の所得税や住民税から定額減税を控除する仕組みです。

減税額は1人当たり合計4万円

定額減税による減税額は、1人あたり次の金額です。

たとえば、4人家族(本人・配偶者・子ども2人)のケースでは、合計16万円の減税が受けられます。

|

<額減税額 |

計算式 |

| 所得税 |

12万円 |

3万円×4人 |

| 住民税 |

4万円 |

1万円×4人 |

| 合計 |

16万円 |

12万円+4万円 |

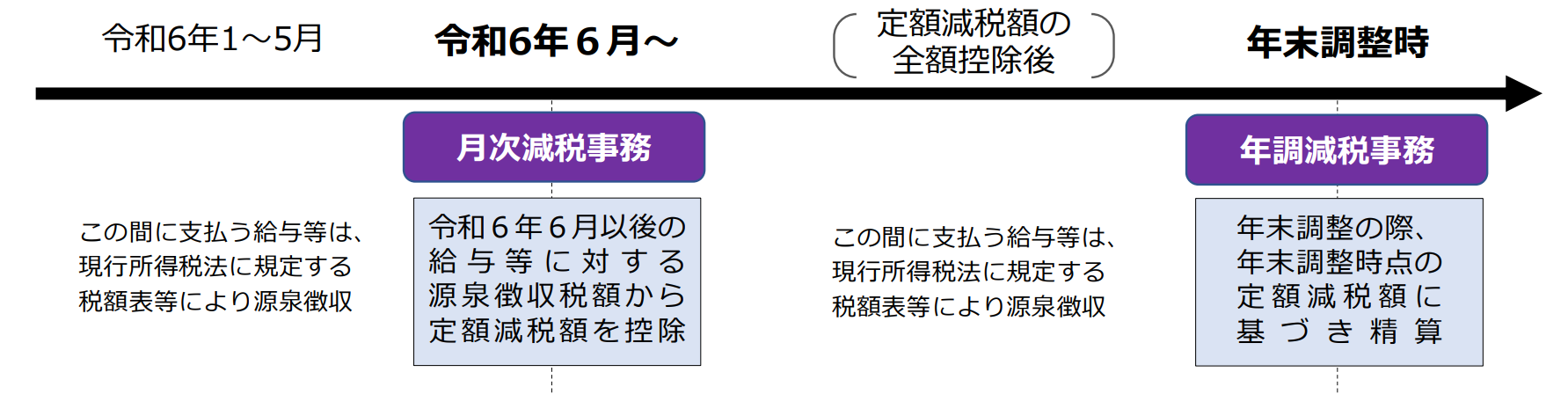

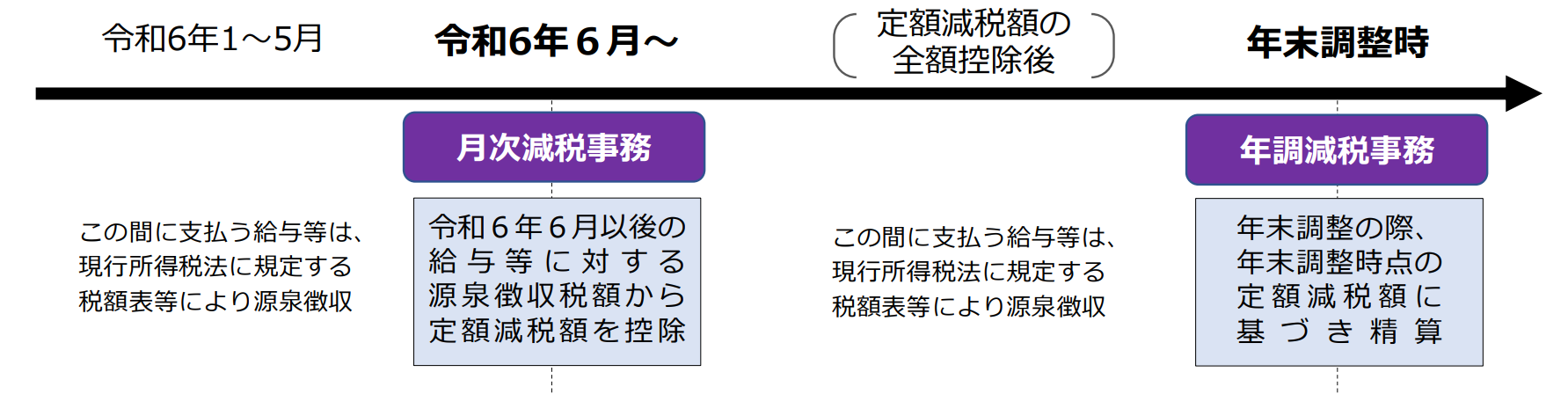

減税は2024年6月から開始

定額減税は2024年6月から開始し、対象者ごとの減税方法は以下のとおりです。

| 給与所得者 |

所得税 |

2024年6月1日以降に支払われる給与・賞与の所得税から定額減税を控除 |

| 住民税 |

2024年6月分の特別徴収なし

定額減税控除後の金額を7月から翌年5月までの11か月間で均等に徴収 |

| 年金受給者 |

所得税 |

2024年6月以降に支払われる年金の所得税から、定額減税額を控除 |

| 住民税 |

2024年10月以降の住民税から定額減税額を控除 |

| 個人事業主 |

所得税 |

原則、確定申告時に定額減税を控除

予定納税がある方は、予定納税で控除 |

| 住民税 |

2024年6月の第1期分以降の住民税から定額減税を控除 |

複数の所得がある場合は、2024年度の確定申告で最終的な減税額を精算します。控除しきれない減税額は、給付金として支給される予定です。

定額減税による値上げが難しい理由

定額減税による業務負担の増加により、税理士事務所の中には値上げをおこなったところもありますが、値上げに踏み切れていない事務所も多々あります。その背景に考えられるのは、以下の事情です。

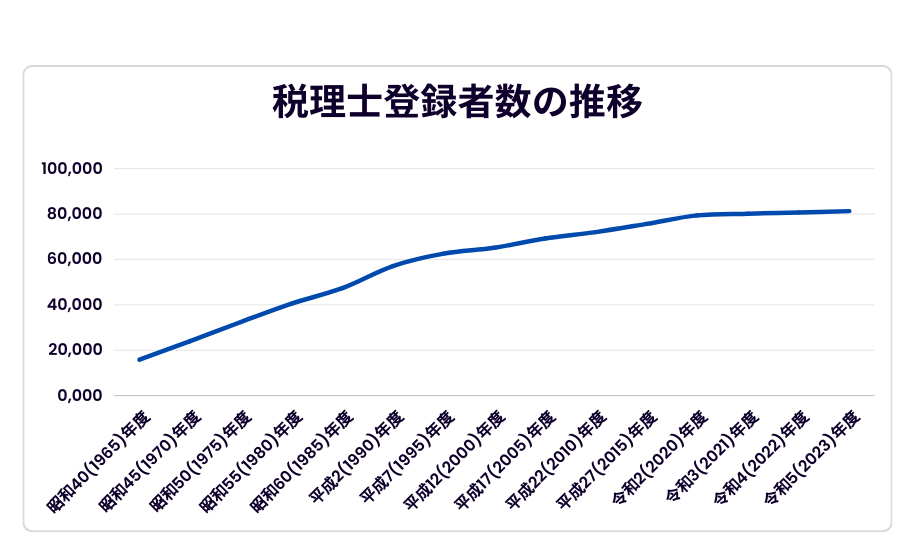

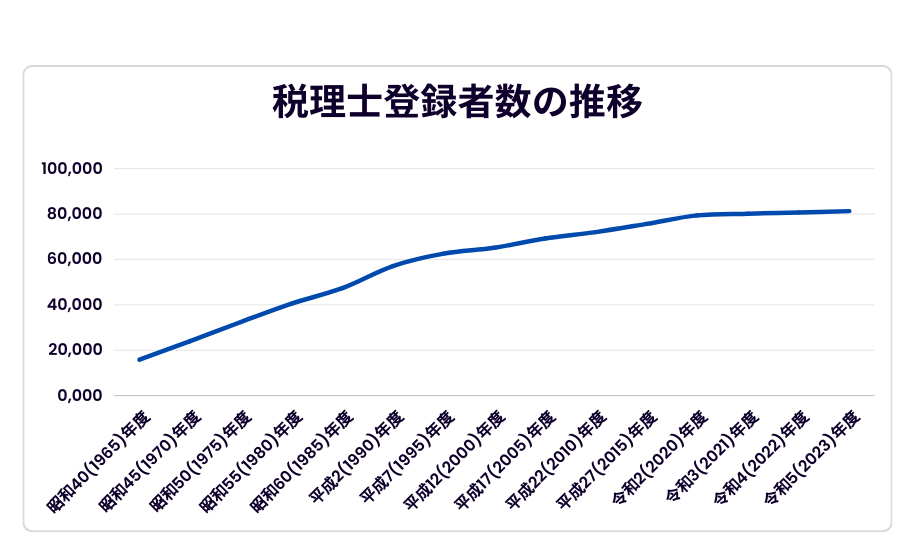

競争の激化

税理士の数は年々増加しており、顧客の獲得競争は激しさを増しています。

特に、クラウド会計ソフトの普及により、個人事業主や中小企業向けの低価格な税理士サービスが増えました。このため、顧客を失うリスクが高まり、値上げを提案しにくい状況です。

物価高騰

定額減税は物価高騰による生活支援策です。税理士報酬を上げると、定額減税の目的に反すると受け取られるかもしれません。

また、多くのサービスや商品の値上げが続くなか、税理士報酬の値上げは顧客にとってさらなる負担となります。

税理士は、顧客の経営状況や収入状況をよく知っているからこそ、報酬の値上げを言い出しにくい状況に置かれています。

表面化しづらい追加業務

定額減税による業務の増加は、新しい計算方法の習得や扶養親族の確認、控除額の管理など、裏方の作業が大半です。

特に制度理解のための研修時間や説明資料の作成時間は、直接請求しづらい隠れた労力となっています。

さらに、顧客からは「定額なので手続きは簡単」と思われがちです。

この見えない労力を理解してもらい、報酬に反映することは税理士にとって難しい課題なのです。

度重なる値上げ

近年のインボイス制度や電子帳簿保存法への対応で既に値上げを実施した事務所も多く、定額減税の導入による短期間での再値上げは顧客に大きな負担を強いることになります。場合によっては、顧客との信頼関係を損ないかねません。

このため、追加業務が増えるにもかかわらず、税理士報酬の値上げに踏み切れないことも多いのです。

個別対応の必要性

定額減税による業務量の増加は、顧客の状況によって異なります。このため、一律の値上げではなく個別対応が必要です。

また、業務量を正確に把握することが難しく、多くの税理士事務所が適切な報酬設定に頭を悩ませています。

これらの複雑な要因が絡み合い、定額減税に伴う報酬値上げを躊躇しているのが現状です。

「会計事務所」「会計士事務所」「税理士事務所」「税理士法人」いろいろ呼び名があるけど、どう違うの?定額減税で儲かるわけではない

ここからは、税理士事務所が定額減税で必ずしも儲かるわけではない理由を解説します。

増加する業務量と収益のアンバランス

前述のとおり、定額減税の実施により、税理士の業務量は大幅に増加しましたが、その増加に見合うだけの報酬の増加には繋がっていません。多くの税理士事務所が収益と業務量のバランスに苦しんでいます。

さらに、物価上昇や制度の複雑化により、次のようなコストも増加しています。

- スタッフの給与や通勤手当などの人件費

- 光熱費、賃料、備品代など、日常的な運営コスト

- 新制度対応のためのソフトウェアの更新や導入費用

- 複雑化する税制に対応するための研修・教育費用

これらの経費増加が、業務量の増加と相まって、税理士事務所の収益と業務量のアンバランスをより顕著にしています。

新規獲得やスポット業務の限界

定額減税に関連して新規顧客を獲得したり、スポット的な業務を受注したりして利益が増えると考えるかもしれませんが、これらは以下の理由で限界があります。

市場の飽和

多くの事業者がすでに税理士と契約しているため競争が激しい状況で、新規顧客獲得の機会は限られています。

一時的な需要

定額減税に関する業務は、一時的なものです。来年以降どうなるか分からないため、長期的な収益源とはなりません。

リソースの制約

税理士事務所には、人員や時間の制約があります。定額減税対応は既存の業務に加えておこなう必要があり、大量の新規業務や短期的なスポット業務の引き受けは困難です。

手間に対して低い報酬

定額減税の手続きは面倒で手間がかかるにもかかわらず、減税額は1人あたり4万円と少額です。顧客が高額な報酬の支払いに抵抗を持つことがあるため、手間に対して利益が少ない仕事となる可能性があります。

結果として、定額減税は税理士にとって「儲かる」制度ではなく、業務負担の増加と収益性の低下をもたらす要因となっています。

クライアントに対する実際の対応例

ここからは、具体的にどのように負担が増えたのかご紹介します。

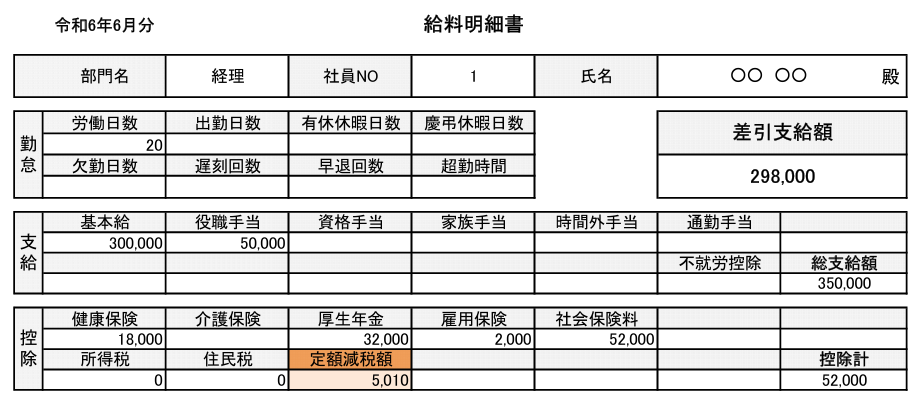

給与計算を請け負っているケース

定額減税により、従来の給与計算に加えて、以下の負担が増えました。

対象者の確認

会社で働くすべての従業員が、定額減税の対象になるわけではありません。このため、以下の条件に該当する対象者の把握が必要です。

- 2024年6月1日時点で在籍している

- 「扶養控除等申告書」を提出している

合計所得金額が1,805万円を超える見込みであっても、上記2点を満たしていれば毎月の給与計算では定額減税の対象です。

扶養親族等の確認

定額減税の対象となる配偶者・扶養親族は、給与の源泉徴収税額を計算する「扶養親族等の数」とは異なる場合があります。このため、配偶者・扶養親族の人数の確認が必要です。

たとえば、以下のケースが考えられます。

- 合計所得金額が900万円を超えるため、配偶者を扶養控除等申告書に記載していない

- 扶養親族の年齢が16歳未満のため、子どもを扶養控除等申告書に記載していない

上記の場合、扶養控除等申告書に記載していない親族を定額減税の対象者に含めるためには、「源泉徴収に係る定額減税のための申告書」の提出が必要です。

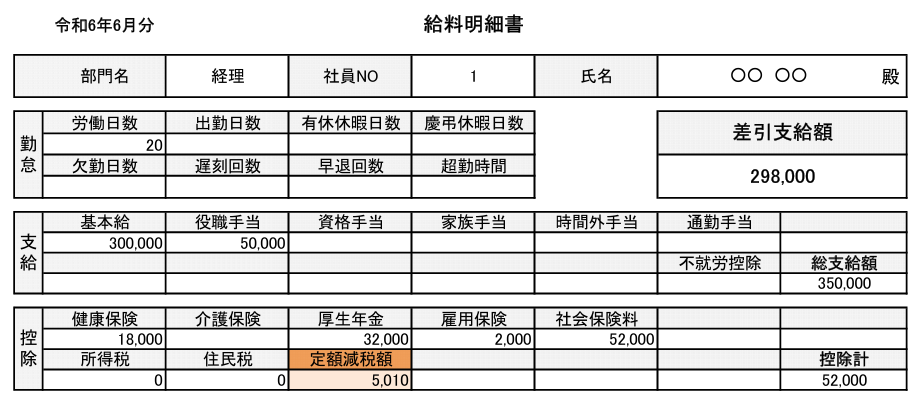

定額減税額の計算

所得税3万円×人数を計算し、定額減税額を算出します。

定額減税は、2024年6月1日以降に支払う給与・賞与から控除される所得税および復興特別所得税から控除します。このため、まずは従来どおり源泉所得税額の計算が必要です。

たとえば、以下のケースでは、6月の源泉徴収税額は0円、定額減税額は5,010円です。

| 給料 |

350,000円 |

| 社会保険料 |

52,000円 |

| 扶養親族 |

2人 |

| 定額減税の設定額 |

90,000円(30,000円×3人) |

| 定額減税額前の源泉所得税 |

5,010円 |

6月に引ききれなかった定額減税額は翌月へ繰り越されます。上記の例で7月に繰り越される金額は、84,990円(90,000円-5,010円)です。

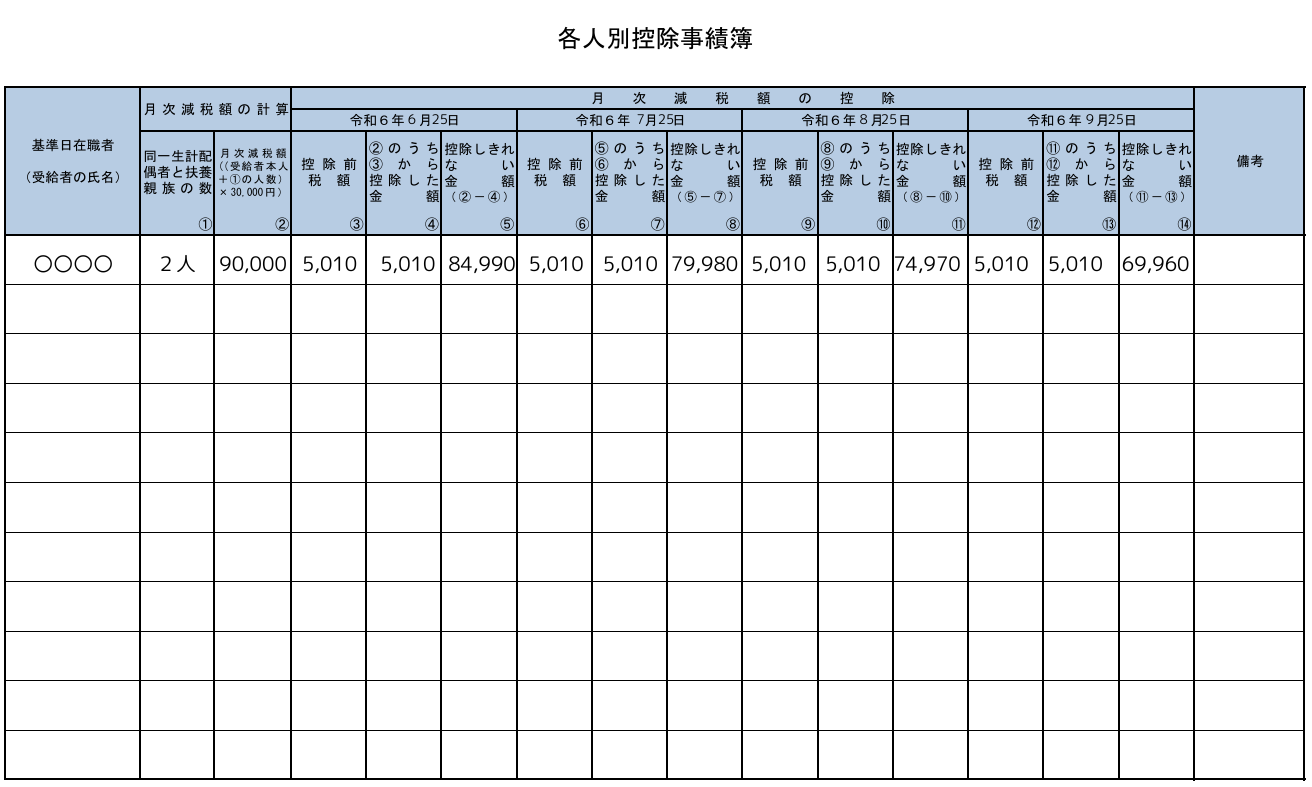

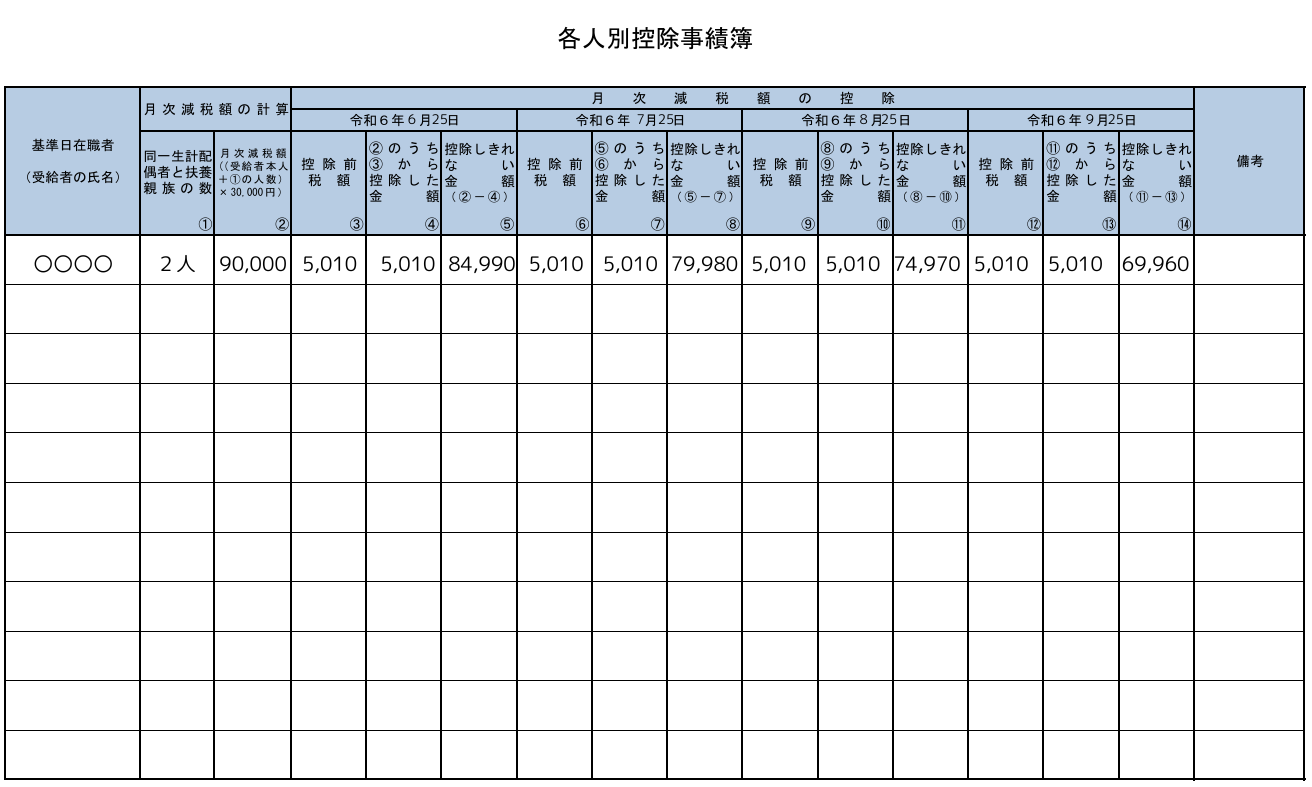

繰越金額の管理

翌月以降に繰り越された金額は、控除しきれなくなるか年末調整まで管理が必要です。

必要に応じて以下のような「各人別控除事績簿」を作成し、従業員ごとに定額減税の状況を記録・管理します。

給与明細書への記載

給与明細書に「定額減税額○○円」などと記載し、従業員に減税額を明示します。

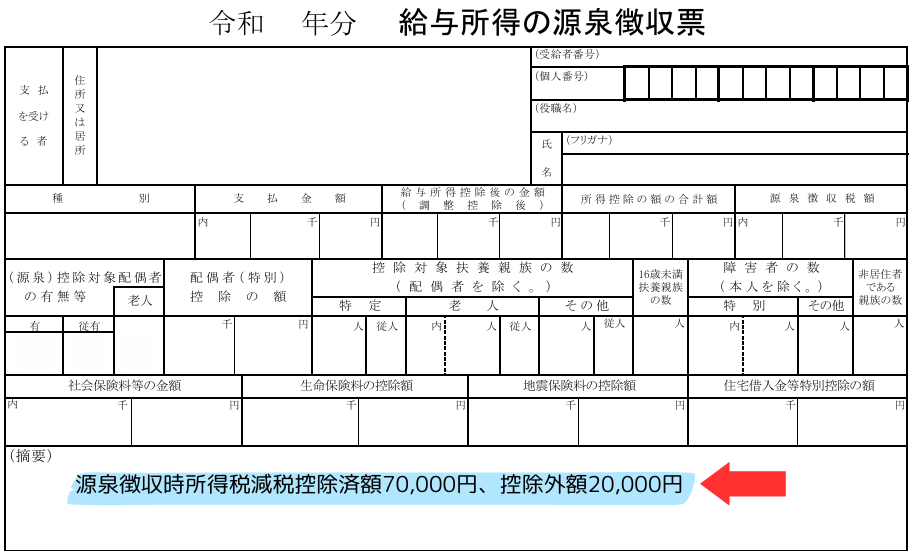

年末調整での精算

年末調整時にも、定額減税の再計算が必要です。

毎月の所得税額は概算であり、年末調整で年間所得を確定し、定額減税額を調整します。また、6月以降に扶養親族の人数に変更があった場合も、年末調整で清算をおこないます。

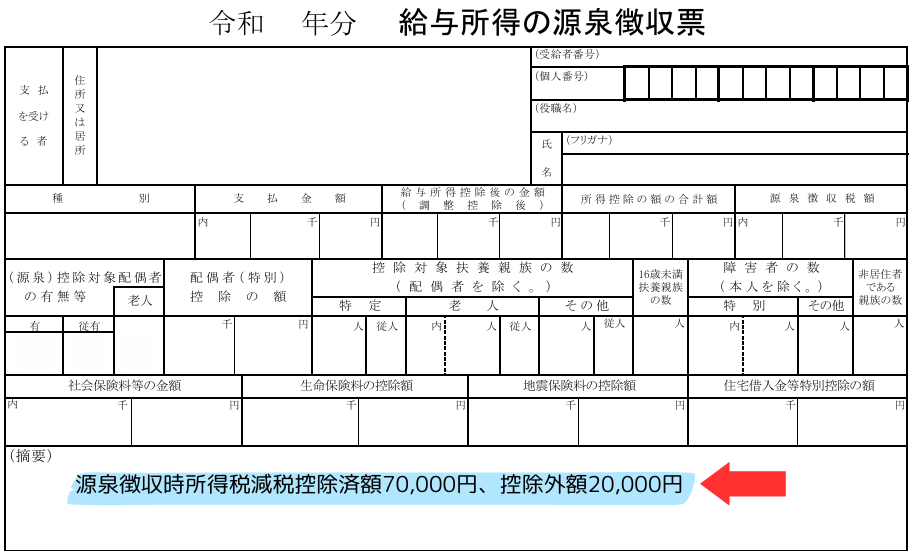

源泉徴収票への記載

年末調整後に作成する源泉徴収票の摘要欄に、以下のとおり定額減税額を記載します。

- 控除した金額:「源泉徴収時所得税減税控除済額○○円」

- 控除しきれなかった金額:「控除外額○○円」

たとえば、以下の場合の記載は「源泉徴収時所得税減税控除済額70,000円、控除外額20,000円」です。

| 定額減税の合計額 |

90,000円 |

| 控除した金額 |

70,000円 |

| 控除しきれなかった金額 |

20,000円 |

個人事業主のケース

個人事業主への対応は、従業員への給与計算だけでなく、事業主本人の税務処理にも新たな負担が生じます。

原則、確定申告で定額減税をうける

原則、個人事業主は確定申告で定額減税をうけます。通常の確定申告書を作成した後、さらに定額減税を反映させる必要があるのです。

個人事業主の確定申告期間は2月16日から3月15日までと決まっているため、この短い期間に多くの申告が集中します。一人一人の申告書に定額減税を正確に反映させるには、細心の注意と追加の時間が必要です。

予定納税の扶養親族分は減額承認申請が必要

予定納税の対象となる個人事業主は、確定申告を待たずに、7月の第1期分予定納税額から控除を受けられます。

予定納税の通知書には、すでに本人分の3万円控除が反映されているため、一見すると追加の手続きは不要に思えます。

ところが、扶養親族がいる場合、親族分の控除を予定納税に反映させるためには、予定納税の減額承認申請が必要になるのです。

このため、税理士は各クライアントの家族構成を確認し、必要に応じて減額承認申請の手続きをおこなわなければいけません。

顧問税理士とは?メリットや費用相場を解説!まとめ

定額減税は物価高への支援策として多くの人に喜ばれる一方で、税理士にとっては新たな業務負担を引き起こしました。

具体的には、制度の理解とクライアントへの説明、給与計算の複雑化、個人事業主への個別対応という3つの負担です。これにより、税理士の多くが日々の業務に追加の時間と労力を求められています。

一方で、競争の激化や物価高騰により、税理士業界は今、厳しい状況に直面しています。表面化しづらい追加業務や複数回の値上げによって、定額減税での値上げを躊躇する税理士事務所も多くあります。

さらに、業務量の増加と収益のアンバランスが生じており、新規クライアントの獲得やスポット業務による収益の向上も限られた効果しか得られていません。

定額減税は、確かに国民にとっては朗報かもしれません。しかし、その裏で税理士の負担が増している現実も見過ごせない問題でしょう。